Le Coin de l’Epargne du 20 décembre

Le tableau financier de la semaine

| Résultats 20 décembre 2019 | Évolution hebdomadaire | Résultats 31 déc. 2018 | |

| CAC 40 | 6 021,53 | +1,73 % | 4 678,74 |

| Dow Jones | 28 454,89 | +1,14 % | 23 097,67 |

| Nasdaq | 8 925,55 | +2,18 % | 6 583,49 |

| Dax Allemand | 13 318,90 | +0,27 % | 10 558,96 |

| Footsie | 7 582,48 | +3,11 % | 6 733,97 |

| Euro Stoxx 50 | 3 776,56 | +1,22 % | 2 986,53 |

| Nikkei 225 | 23 816,63 | -0,86 % | 20 014,77 |

| Shanghai Composite | 3 004,94 | +1,26 % | 2493,89 |

| Taux de l’OAT France à 10 ans (20 heures) | +0,051 % | +0,052 pt | 0,708 % |

| Taux du Bund allemand à 10 ans (20 heures) | -0,252 % | -0,044 pt | 0,238 % |

| Taux du Trésor US à 10 ans (20 heures) | 1,917 % | +0,091 pt | 2,741 % |

| Cours de l’euro / dollar (20 heures) | 1,1070 | -0,43 % | 1,1447 |

| Cours de l’once d’or en dollars (20 heures) | 1 477,764 | +0,15 % | 1 279,100 |

| Cours du baril de pétrole Brent en dollars (20 heures) | 65,960 | +1,66 % | 52,973 |

Le CAC 40 termine la semaine au-dessus de 6000 points

La barre des 6000 points pour le CAC 40, avait été franchie le 16 décembre dernier en cours de séance mais elle ne l’avait pas été en clôture. Vendredi 20 décembre, la Bourse de Paris a réussi enfin à clôturer au-delà de 6000 points, portée par les records de Wall Street et par un effet technique, appelé les « quatre sorcières » qui se produit à chaque trimestre. Chaque troisième vendredi des mois de mars, juin, septembre et décembre, intervient le débouclement simultané de plusieurs types de contrats à terme et options sur les indices et actions. En règle générale, ce débouclement s’accompagne d’une forte poussée des volumes et de volatilité. Ce trimestre, le mouvement a été nettement haussier et les volumes échangés (plus de 7 milliards d’euros) en ont profité.

Vendredi 20 décembre, le CAC 40 a donc terminé la séance à 6021,53 points, après avoir inscrit un nouveau pic annuel à 6024,17 points en séance. L’indice parisien est en hausse de plus de 27% depuis le début de l’année. La bourse de Londres a gagné plus de 3 % en une semaine dans le prolongement de la victoire de Boris Johnson.

Aux Etats-Unis, le S&P 500, a franchi, jeudi 19 décembre, le seuil des 3 200 points pour la première fois de son histoire et a aligné une quatrième semaine de progression consécutive. La bourse de New York anticipe toujours un accord commercial entre la Chine et les Etats-Unis. Cette semaine, le secrétaire d’Etat au Trésor, Steven Mnuchin, a déclaré dans une interview à la chaîne d’informations financières CNBC que l’accord commercial partiel avec la Chine serait signé début janvier. Les dépenses des ménages américains ont enregistré une hausse de 0,4 % en novembre, comme anticipé par le consensus, les revenus ayant augmenté de 0,6 %, au-delà de la hausse du 0,4 % visée par les économistes. L’indice de confiance du consommateur selon l’université du Michigan, s’élève à 99,3 points, contre 99,2 points attendus. La croissance du PIB au troisième trimestre a été, par ailleurs, confirmée à +2,1 %.

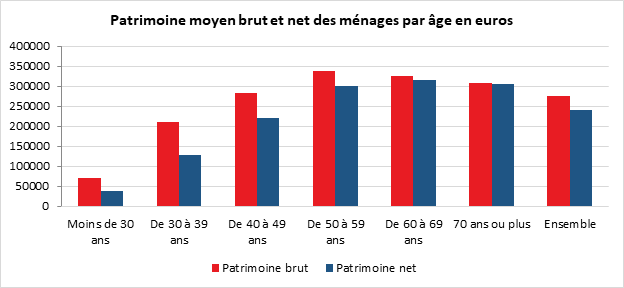

276 000 euros, le patrimoine moyen des ménages en France

Début 2018, le patrimoine brut (sans prendre en compte les remboursements des emprunts) moyen des ménages français s’élève à 276 000 euros, en augmentation de 2,6 % par rapport à début 2015. Le patrimoine net moyen des ménages s’élève, quant à lui, à 239 900 euros. Le patrimoine médian brut (patrimoine brut partageant en deux parts égales les ménages) est de 163 100 euros, le patrimoine net médian étant de 117 000 euros. Cela signifie que 50 % des ménages disposent d’un patrimoine inférieur à 117 000 euros.

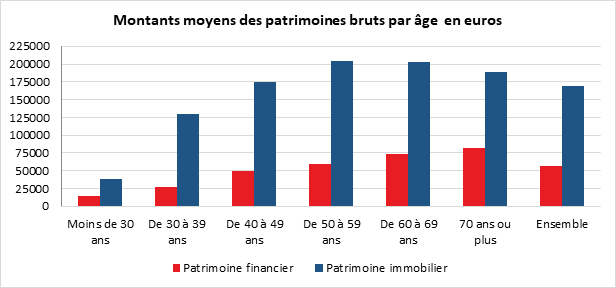

Début 2018, le patrimoine brut des ménages est majoritairement constitué de biens immobiliers (61 %). Cette part du patrimoine immobilier est stable depuis 2004. 58 % des ménages sont propriétaires de leur résidence principale en France (qu’ils aient ou non terminé d’en rembourser l’achat). 84 % de la valeur du patrimoine immobilier des ménages est constituée par la résidence principale. Les propriétaires et les accédants à la propriété de leur résidence principale disposent ainsi d’un patrimoine brut moyen 7 fois plus élevé que celui des locataires et des personnes logées gratuitement.

Le patrimoine financier représente 20 % du patrimoine brut. Quasiment tous les ménages en possèdent, mais les actifs financiers et les montants associés sont très différents selon le niveau de patrimoine. Le patrimoine résiduel (voiture, équipement de la maison, bijoux, œuvres d’art, etc.) constitue 8 % du patrimoine. Cette composante est majeure dans le patrimoine des ménages les plus modestes. Elle représente 71 % du patrimoine total des 10 % des ménages les moins dotés. Ceux-ci ne détiennent en effet quasiment pas de patrimoine immobilier. Le patrimoine professionnel représente 11 % du patrimoine brut. Il est surtout détenu par les ménages les mieux dotés.

Les sexagénaires sont les mieux dotés

Sans surprise, le patrimoine varie en fonction de l’âge. Le patrimoine net moyen passe de 38 500 euros pour les ménages dont la personne de référence a moins de 30 ans à 315 200 euros pour les ménages de sexagénaires. Pour les ménages avec une période de référence de plus de 70 ans, le montant moyen de patrimoine est de 305 500 euros. Avant 2010, une diminution du patrimoine était constatée dès la soixantaine ; désormais, elle intervient après 70 ans. Cette baisse de patrimoine était aussi observée pour les sexagénaires alors qu’elle ne concerne plus que les ménages de plus de 70 ans depuis le début de la décennie.

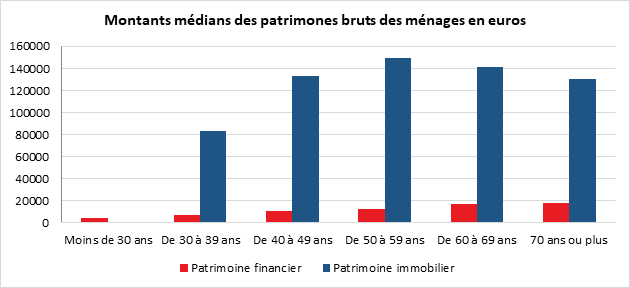

Le patrimoine brut médian qui partage en deux parties égales les ménages s’élève pour les 60/69 ans à 200 300 euros. Il est très légèrement inférieur à celui des 50/59 ans (204 200 euros) et 11 fois supérieur au patrimoine net médian des moins de 30 ans.

Du fait des emprunts qu’ils ont contractés pour l’achat de leur résidence, les ménages dont la personne de référence a moins de 30 ans détiennent un patrimoine brut près de deux fois supérieur à leur patrimoine net (69 900 euros contre 38 500 euros). Dans cette tranche d’âge, 91 % des ménages propriétaires de leur résidence principale sont accédants à la propriété et ont un emprunt. Pour les ménages les plus âgés, le patrimoine brut est quasiment à hauteur du patrimoine net, seuls 2 % des ménages propriétaires étant accédants à la propriété de leur résidence principale.

De manière générale, jusqu’à 60 ans, le montant du patrimoine immobilier détenu croît avec l’âge de la personne de référence, puis décroît légèrement ensuite. En revanche, le patrimoine financier progresse continûment au cours du cycle de vie. Ainsi, le patrimoine financier brut des plus de 70 ans est de 82 600 euros contre 14 300 pour les moins de 30 ans.

Le montant médian des patrimoines bruts immobiliers atteint un maximum entre 50 et 59 ans à 149 500 euros pour légèrement baisser après. Le patrimoine financier médian est au plus haut après 70 ans.

Des écarts de patrimoine plus importants qu’en matière de revenus

La moitié des ménages déclarent un patrimoine brut supérieur à 163 100 euros. Les 10 % de ménages les mieux dotés en patrimoine brut disposent d’au moins 607 700 euros d’actifs alors que les 10 % les plus modestes possèdent au maximum 3 800 euros chacun, soit 160 fois moins. Les 1 % de ménages les plus dotés possèdent au moins 1 941 600 euros de patrimoine brut.

Les inégalités de patrimoine sont plus marquées que celles des revenus. En 2017, le rapport interdécile est de 4,6, c’est-à-dire que le revenu maximal des 10 % de ménages les plus modestes est 4,6 fois moins élevé que le revenu minimum des 10 % les plus aisés. Les inégalités de patrimoine brut sont stables entre 2015 et 2018. Après avoir fortement augmenté entre 2004 et 2010, puis légèrement diminué entre 2010 et 2015, l’indice de Gini est stable entre 2015 et 2018 et s’établit, début 2018, à 0,637, contre 0,635 début 2015. L’évolution des dernières années est fonction des valorisations des actifs et des revenus qu’ils génèrent. La crise de 2008/2009 ainsi que la baisse des taux qui s’en est suivie, pèsent sur le rendement des produits de taux. Si les prix de l’immobilier sont orientés à la hausse depuis 2012 (après une petite baisse entre 2008 et 2012), la valeur des actions connait d’amples fluctuations.

Début 2018, la moitié la mieux dotée des ménages vivant en France possédait 92 % du patrimoine total des ménages. Les 5 % les mieux dotés en détenaient un tiers et les 1 % les mieux dotés, 16 %. Cette répartition du patrimoine brut est stable depuis 2015.

Les 1 % des ménages les mieux dotés ont leur patrimoine réparti de façon particulière. Ils en détiennent une partie importante dans les actifs financiers (34 % contre 18 % pour les autres ménages) ainsi que dans le patrimoine professionnel (28 % contre 7 % pour les autres ménages). La part de l’immobilier est donc relativement plus faible que pour les autres ménages (30 % contre 67 %).

La concentration du patrimoine est encore plus nette pour la composante financière. Les 5 % des ménages les mieux dotés en patrimoine financier en détiennent plus de la moitié et 1 % des ménages en possèdent 31 %. Par comparaison, les 5 % des ménages les mieux dotés en patrimoine immobilier détiennent 28 % du patrimoine immobilier total.

Les 1 % des ménages les mieux dotés ont leur patrimoine réparti de façon particulière. Une part importante est détenue dans des actifs financiers (34 % contre 18 % pour les autres ménages) ainsi que dans du patrimoine professionnel (28 % contre 7 % pour les autres ménages). La part de l’immobilier est donc relativement plus faible que pour les autres ménages (30 % contre 67 %).

L’évolution des patrimoines est relativement stable depuis la crise des dettes souveraines. Le renchérissement de l’immobilier renforce le poids de ce dernier au sein du patrimoine des ménages. Les retraités sont ceux dont le patrimoine est le plus élevé. Les générations du baby-boom qui ont bénéficié des Trente Glorieuses, de l’inflation pour acquérir un patrimoine et dont la valorisation a augmenté à partir des années 90 sont propriétaires d’une part non négligeable du patrimoine des ménages.

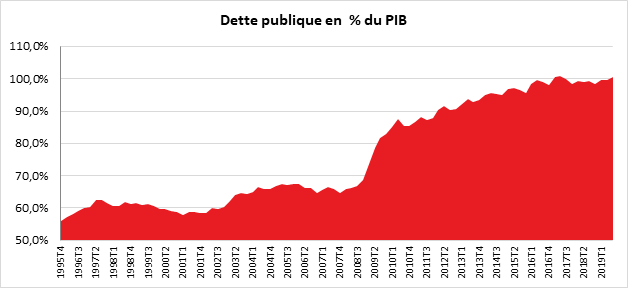

La dette publique française dépasse 100 % du PIB

La dette publique française a atteint au troisième trimestre 2019 100,4 % du PIB. Elle avait déjà dépassé la barre symbolique des 100 % aux premier et deuxième trimestres 2017. En fonction des opérations d’émissions, de tombées de titres et de rachats, elle pourrait revenir en-dessous des 100 % au cours du quatrième trimestre. Au premier trimestre 1995, la dette publique représentait 56 % du PIB.

À la fin du troisième trimestre, la dette publique s’élève à 2 415,1 milliards d’euros en hausse de 39,6 milliards d’euros par rapport au trimestre précédent. La dette publique nette augmente plus modérément (+15,0 milliards d’euros) et s’établit à 90,3 % du PIB.