D’Hier à aujourd’hui : climat des affaires en France – commerce – inflation – croissance France – croissance OCDE

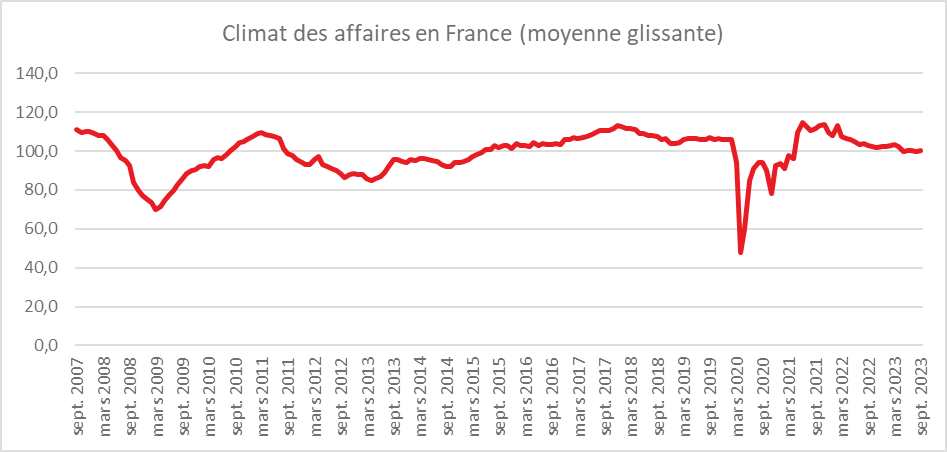

Climat des affaires, stabilité automnale

En septembre, le climat des affaires en France est, selon l’INSEE, stable. À 100, l’indicateur qui le synthétise, calculé à partir des réponses des chefs d’entreprise des principaux secteurs d’activité marchands, reste pour le cinquième mois consécutif au niveau de sa moyenne de longue période. Le ralentissement économique annoncé ne modifie pas réellement les anticipations des chefs d’entreprise qui restent relativement optimistes, bien plus que les ménages.

Par secteur d’activité, une amélioration de la situation conjoncturelle dans l’industrie est constatée. En revache, celle dans le commerce de détail se dégraderait. Dans les services, l’indicateur de climat des affaires se maintient un peu au-dessus de sa moyenne de longue période. Dans le bâtiment, le climat des affaires est quasi stable, les chefs d’entreprise du secteur étant moins positifs concernant leur activité mais plus optimistes sur les perspectives d’emploi.

En septembre, l’indicateur synthétique de climat de l’emploi est en progrès par rapport à août. À 104, l’indicateur regagne deux points, après en avoir perdu quatre en août. Il reste au-dessus de sa moyenne de longue période (100). Ce rebond résulte en grande partie de l’amélioration du solde d’opinion concernant l’évolution à venir des effectifs dans les services (hors agences d’intérim).

Cercle de l’Épargne – données INSEE

Économie française, résilience sur fond de dette publique élevée

Dans sa note de conjoncture du mois de septembre, la Banque de France prévoit que l’économie française sortira de l’inflation sans entrer en récession. Elle parie sur un taux de croissance de 0,9 % en 2023. Pour 2024 et 2025, elle table sur une progression du PIB de 0,9 et 1,3 %. Au quatrième trimestre 2023, l’inflation reviendrait à 4,5 %. En l’absence de nouveau choc sur les matières premières importées, l’inflation reviendrait dans sa zone cible des 2 % en 2025. En revanche, la Banque de France s’attend à une dégradation sur le front de l’emploi avec un taux de chômage qui passerait de 7,4 à 7,8 % de 2023 à 2025. Le pouvoir d’achat des ménages devrait s’accroître mais le ressenti serait tout autre. La Banque de France s’inquiète du niveau élevé de l’endettement public qui serait de 110 % du PIB en 2025, contre 88,5 % en moyenne au sein de la zone euro.

Une baisse de l’inflation attendue

Après avoir atteint 7,3 % en février 2023, l’indice des prix à la consommation harmonisé est revenu à 5,1 % en glissement annuel en juillet avant de rebondir à 5,7 % en août en raison de la hausse des prix de l’énergie (hausse du prix du pétrole et hausse de 10 % des tarifs réglementés de vente de l’électricité effective au 1er août 2023). La Banque de France fait le pari que cette hausse sera temporaire. Elle note que, de son côté, l’inflation hors énergie et alimentation recule. Elle s’élevait à 4,0 % en glissement annuel en août 2023, après 4,4 % en mai-juin et un point haut à 4,7 % en avril.

Sur l’ensemble de l’année 2023, l’inflation totale en glissement annuel passerait de 7,0 % au premier trimestre à 4,5 % au quatrième trimestre. L’inflation sous-jacente passerait de son côté de 4,4 à 3,7 % sur la même période. En moyenne annuelle, l’inflation totale s’établirait en 2023 à 5,8 %, et l’inflation sous-jacente à 4,2 %. Cette dernière est révisée à la baisse par rapport à la prévision de la banque centrale datant de juin.

En 2024, en moyenne annuelle, l’inflation totale reculerait à 2,6 % et l’inflation hors énergie et alimentation diminuerait plus lentement, à 2,8 %. Au quatrième trimestre 2024, en glissement annuel, l’inflation totale serait de 2,2 %. En 2025, l’inflation totale et l’inflation hors énergie et alimentation continueraient de diminuer pour s’élever respectivement à 1,8 % et 2,1 % en moyenne annuelle, en lien avec la poursuite de la normalisation des prix des matières premières (énergétiques et alimentaires) et en raison de l’effet progressif du resserrement passé de la politique monétaire sur l’inflation sous-jacente. En particulier, les prix des services commenceraient à ralentir, ne progressant plus en 2025 que sur un rythme de 3,0 % en moyenne annuelle, du fait des revalorisations salariales nominales moins marquées que dans les deux années précédentes (permettant cependant une hausse des salaires réels).

Une activité économique résiliente

Avec un premier trimestre atone, l’activité a connu une progression de 0,5 % au durant le deuxième. La croissance a été soutenue par le secteur cokéfaction-raffinage qui a bénéficié de la fin des grèves et par le retour à la normale de la production d’électricité. Le PIB du deuxième trimestre a également bénéficié de la livraison du paquebot MSC Euribia. Au cours du troisième trimestre 2023, la croissance évoluerait entre 0,1 % et 0,2 %. Elle se situerait également autour de 0,2 % pour le dernier trimestre. Sur l’ensemble de l’année, la croissance du PIB s’élèverait à 0,9 % en 2023, en hausse de 0,2 point de pourcentage par rapport à la prévision de juin.

En 2024, la Banque de France s’attend à une reprise de la consommation qui portera à la hausse la demande intérieure. En revanche, la contribution du solde extérieur serait nulle en 2024 (après 0,6 pp en 2023). La croissance pour 2024 serait de 0,9 % comme en 2023. En 2025, la croissance du PIB augmenterait pour atteindre 1,3 %, toujours portée par les moteurs intérieurs de l’activité (consommation des ménages et investissement des entreprises). La consommation des ménages bénéficierait de l’effet positif sur le pouvoir d’achat du retour de l’inflation vers 2 %, en partie atténuée par le tassement de l’emploi. La reprise de la demande s’accompagnerait d’une hausse de l’investissement des entreprises.

Une augmentation des salaires réels espérée pour 2024 et 2025

Compte tenu de la baisse de l’inflation, les salaires réels augmenteraient dans les prochains mois. La progression du salaire moyen par tête (SMPT) est, en glissement annuel, de 5,0 % au deuxième trimestre 2023. Cette hausse prend en compte les versements des primes de partage de la valeur (PPV). Le salaire mensuel de base (SMB), qui n’inclut notamment pas les primes, a progressé en glissement annuel de 4,6 % sur la même période. Pour l’ensemble de l’année 2023, la Banque de France évalue la hausse du SMPT à 5,1 %. En termes réels, il reculerait en 2023, comme cela avait été le cas en 2022. En revanche, en 2024 et 2025, le SMPT réel serait en hausse.

Vers une augmentation du taux de chômage

Les créations d’emploi se sont élevées à 41 000 au deuxième trimestre pour l’ensemble de l’économie, quand elles avoisinaient en rythme trimestriel plus de 100 000 au début 2022. Le nombre de créations devrait continuer à baisser durant les prochains trimestres. Au deuxième trimestre 2023, le taux de chômage a progressé de 0,1 point à 7,2 %. Il devrait poursuivre sa progression en 2024 et 2025 pour atteindre 7,8 %.

Une reprise de la consommation en 2024

Selon la Banque de France, le pouvoir d’achat par habitant, ou revenu disponible brut (RDB) réel par habitant, progresserait de 0,6 % en 2023. La banque centrale qui pariait en juin sur une baisse de 0,4 % du pouvoir d’achat a revu à la hausse son évaluation. En 2024, le pouvoir d’achat des ménages bénéficierait de mesures de soutien budgétaire, dont la suppression de la dernière tranche de la taxe d’habitation, les mesures de revalorisation des retraites et des salaires des fonctionnaires, ainsi que le bouclier tarifaire sur les prix de l’électricité. Le pouvoir d’achat par habitant progresserait sur un rythme d’environ 0,5 % par an en 2024 et en 2025.

Le pouvoir d’achat par habitant serait supérieur à son niveau pré-covid d’environ 4 % en 2025. Cela proviendrait avant tout de l’emploi salarié, qui se situerait en 2025 à un niveau supérieur d’environ 6 % à son niveau pré-covid. Le pouvoir d’achat du salaire moyen par tête, après avoir subi l’impact de la forte inflation en 2022 et 2023, serait quant à lui proche en 2025 de son niveau pré-covid.

Un taux d’épargne élevé qui devrait baisser

Les ménages ont maintenu depuis la fin de la crise covid un fort taux d’épargne. Il s’élevait à 18,8 % du revenu disponible brut au deuxième trimestre 2023. Ce fort taux d’épargne constitue une surprise. Il peut s’expliquer par le niveau encore élevé d’incertitudes générateur d’une importante épargne de précaution. Les ménages épargneraient également afin de maintenir constante leur encaisse réelle. Face à l’érosion de leur patrimoine provoquée par l’inflation, ils le reconstituent en augmentant leur effort d’épargne. La reprise attendue de la consommation dans les prochains mois devrait s’accompagner d’une baisse du taux d’épargne qui reviendrait autour de 16,6 % du revenu disponible brut au quatrième trimestre 2025, un niveau supérieur à celui observé avant la crise sanitaire (15,0 %). L’évolution du taux d’épargne conditionne la reprise de la consommation et la bonne tenue de la croissance en 2024 et en 2025. Malgré tout, la Banque de France prévoit une croissance de la consommation des ménages en 2024 et 2025, de respectivement 1,8 % et 1,5 %. L’investissement des ménages serait en revanche en baisse tant en 2023 qu’en 2024. Une légère reprise est attendue en 2025.

Une amélioration du taux de marge des entreprises

Le taux de marge des sociétés non financières a augmenté au deuxième trimestre 2023, En 2025, le taux de marge des entreprises s’élèverait à 32,1 %, un niveau légèrement supérieur à celui qui prévalait avant la crise sanitaire.

L’investissement des entreprises a résisté malgré la crise covid et l’invasion de l’Ukraine, Il augmente, chaque année depuis 2020 plus rapidement que l’activité. L’investissement est porté par les besoins liés à la digitalisation des activités. À moyen terme, la transition énergétique et climatique pourrait prendre le relais du digital comme moteur de l’investissement.

Une stabilisation de la dette publique à un haut niveau

La Banque de France prévoit une stabilisation du ratio de dette publique autour de 110 % du PIB, soit un niveau que celui de la moyenne de la zone euro. Si en France une stabilisation est attendue d’ici 2025, une baisse serait constatée au sein de la zone euro (-3 points de PIB). L’écart entre la France et ses partenaires augmentera donc. Il était de 15 points avant la crise covid, il sera de plus de 20 points en 2025.

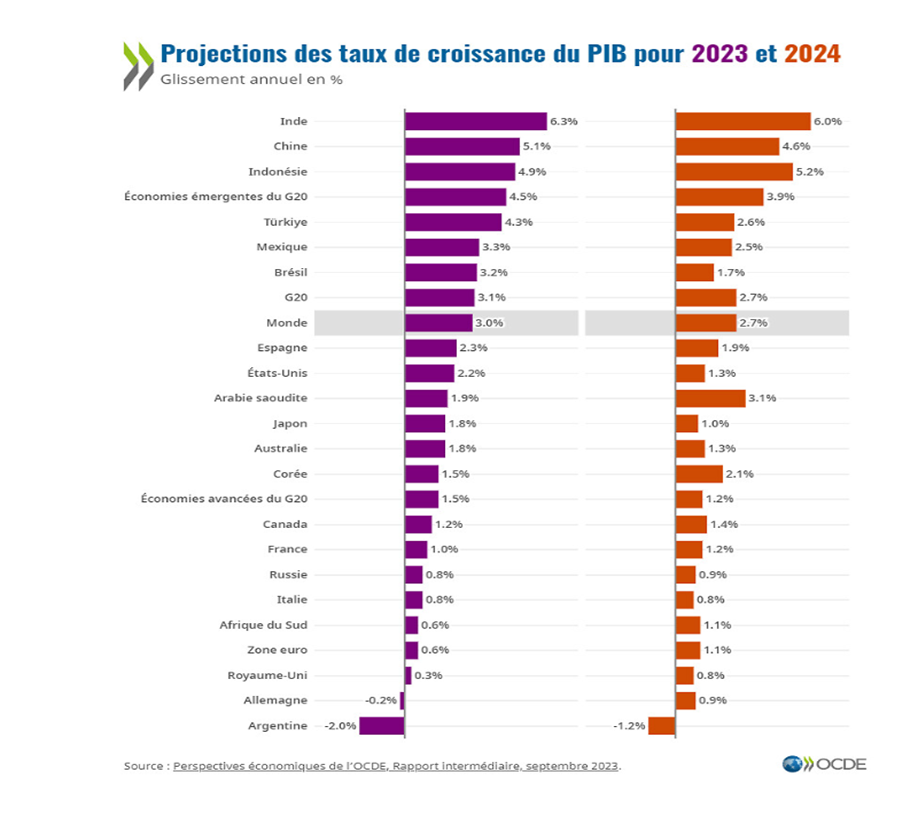

Ralentissement de la croissance mondiale prévisible en 2024

Dans ses perspectives économiques publiées le mardi 19 septembre, l’OCDE souligne que la croissance de l’économie mondiale a été plus vigoureuse que prévu au premier semestre mais qu’un ralentissement est prévisible dans les prochains mois. L’organisation internationale signale que l’inflation demeure un niveau élevé. Son reflux est plus lent que prévu. Dans les pays du Groupe des Vingt (G20), elle devrait passer de 7,8 % en 2022 à 6,0 % en 2023 puis à 4,8 % en 2024. L’inflation sous-jacente, alimentée par le secteur des services et par les tensions sur les marchés de l’emploi reste persistante, ce qui impose le maintien d’une orientation restrictive des politiques monétaires dans plusieurs pays durant de nombreux mois. Pour lutter contre l’inflation, l’OCDE invité les États membres à conserver l’orientation restrictive des politiques monétaires jusqu’à la disparition des tensions inflationnistes. Elle considère que les taux devront rester aux niveaux actuels toute l’année 2024.

Compte tenu du déploiement des politiques monétaires restrictives et des problèmes de l’économie chinoise, l’OCDE estime que la croissance du PIB mondial passera de 3 à 2,7 % de 2023 à 2024. La croissance américaine devrait s’affaiblir en 2024 mais rester à un niveau supérieur à celui de la zone euro. Elle passerait de 2,2 % en 2023 à 1,3 % en 2024. La zone euro devrait avoir une croissance atone en 2023 (0,6 %). Un léger redémarrage serait enregistré en 2024 (1,1 %) avec une amélioration des revenus réels des ménages en lien avec la baisse de l’inflation. La Chine qui a connu une reprise moins vigoureuse que prévu après la fin du « zéro covid » devrait enregistrer une croissance de 5,1 % cette année et de 4,6 % en 2024. Les pays pétroliers comme l’Arabie saoudite continueraient à bénéficier d’une forte croissance. La Russie confirme sa sortie de récession avec une augmentation de son PIB de 0,8 % en 2023 et de 0,9 % en 2024.

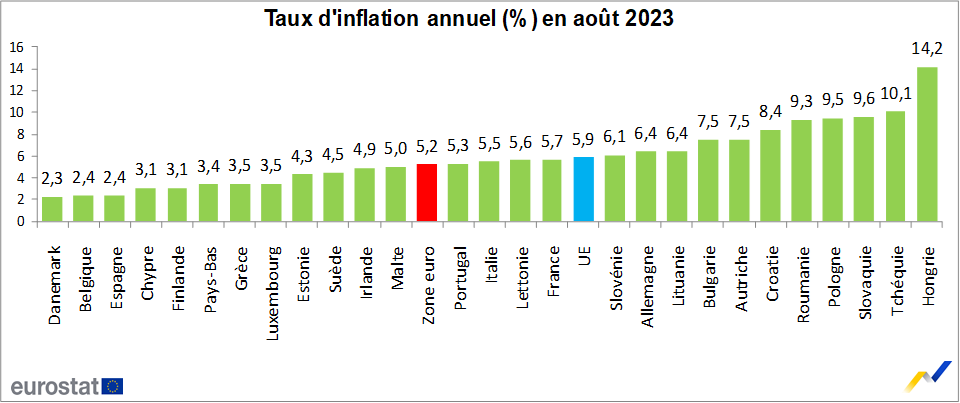

Stabilisation de l’inflation en zone euro

Le taux d’inflation annuel de la zone euro s’est, selon Eurostat, établi à 5,2 % en août 2023, contre 5,3 % en juillet. Un an auparavant, il était de 9,1 %. Le taux d’inflation annuel de l’Union européenne s’est établi à 5,9 % en août 2023, contre 6,1 % en juillet. Un an auparavant, il était de 10,1 %.

Les taux annuels les plus faibles ont été observés au Danemark (2,3 %), en Espagne et en Belgique (2,4 % chacun). Les taux annuels les plus élevés ont quant à eux été enregistrés en Hongrie (14,2 %), en Tchéquie (10,1 %) et en Slovaquie (9,6 %). Par rapport à juillet, l’inflation annuelle a baissé dans quinze États membres, est restée stable dans un et a augmenté dans onze autres. En France elle a augmenté pour atteindre 5,7 %. Elle reste au-dessus de la moyenne de la zone euro.

En août les plus fortes contributions au taux d’inflation annuel de la zone euro provenaient des services (+2,41 points de pourcentage, pp), suivis de l’alimentation, alcool & tabac (+1,98 pp), des biens industriels hors énergie (+1,19 pp) et de l’énergie (-0,34 pp).

La grande recomposition du commerce de détail en France

La montée en puissance du e-commerce avec l’épidémie de covid a provoqué la fermeture de nombreuses enseignes comme Naf Naf, San Marina, Jennyfer ou Camaïeu. 80 enseignes ont déposé le bilan depuis 2020. Elles comptaient 8 800 boutiques en France dont 3 200 ont fermé. Une majorité des points de vente a fait l’objet de reprise. Intersport a ainsi maintenu de nombreux emplacements de Go Sport, JD Sports a récupéré des locaux Gap, JouéClub, les emplacements de La Grande Récré et le discounter allemand Tedi a racheté 40 magasins « Max Plus ».

Des fermetures mais aussi des ouvertures

En 2023, plus de 1800 points de vente devraient, en France, ouvrir compensant une partie des fermetures. Deux secteurs connaissent un nombre important d’implantations : le sport responsable de 40 % des ouvertures (salles de sport, boutiques de cycles, de vêtement, d’équipements, centre de yoga, etc.) et la restauration au sens large du terme (boulangerie, restauration rapide, traiteurs, etc.). Le secteur de la santé connaît également une expansion. Le marché du commerce de détail continue à attirer les enseignes étrangères. En dix ans, près de 3 000 ouvertures ont été réalisées par de telles enseignes. La chaîne néerlandaise du fitness Basic Fit a ouvert plus de 400 clubs depuis 2020. Le groupe Action, également néerlandais, a prévu 75 ouvertures en 2023.

Le commerce de détail, après des années compliquées, pourrait connaître un rebond. La démarche « zéro artificialisation » décidée par les pouvoirs publics limite les projets de centres commerciaux. En 2023, 120 000 mètres carrés seront commercialisés contre 500 000 en 2019. L’augmentation du coût du carburant et les restrictions de circulation peuvent, dans le futur, favoriser les centres-villes à forte densité de population ou à forte capacité d’attraction touristique. Cette évolution marquerait une rupture par rapport à l’époque précédente qui s’était caractérisée par la montée du nombre de pas de porte inoccupés.

Paris, un commerce chahuté mais toujours vivant

À Paris, le taux de vacance des grandes voies commerciales est en nette diminution. Il est passé de 9 % à 5,8 % de 2021 à 2023. Des rues jugées, il y a peu, sinistrées connaissent des rebonds remarqués. Le taux de vacance Rue de Rivoli n’est que de 5,3 % soit un taux inférieur à celui des Champs-Élysées (5,4 %). Le secteur du Luxe continue à animer les rues parisiennes dans la perspective des Jeux Olympiques. Ainsi, dans le Marais et rue de Passy dans le XVIe arrondissement, le taux de vacance est inférieur à 2,5 %. La Rive Gauche est plus en difficulté en raison du report du réaménagement de la dalle Montparnasse et du manque de connexions au niveau des transports publics. Le taux de vacance boulevard Saint-Michel atteint 11,7 % et celui de la Rue de Rennes 9,1 %. La refonte du centre commercial de la place d’Italie et le prolongement de la ligne 14 pourraient, l’année prochaine, réanimer le 13e arrondissement mais aura peu d’effets sur les autres arrondissements de la rive gauche. La valeur des fonds de commerce a diminué du fait de la multiplication dans certains quartiers des emplacements vides. Les fonds de commerce des boulangeries, des cafés restaurants ou des débits de tabacs continuent à se vendre à des prix élevés. Leur valeur dépend néanmoins de leur emplacement. Ainsi, à Paris, au-delà de 1,5 kilomètre de la Seine, les prix baissent pour les cafés. La possession d’une terrasse est de plus en plus recherché.

Le commerce de détail se redessine avec une diminution des boutiques de vêtements et une augmentation de celles consacrées à l’alimentation et aux loisirs. Le e-commerce qui a connu une croissance forte depuis dix ans et surtout pendant l’épidémie de covid semble s’être stabilisé. Il a pris une place importante dans l’habillement, la mode aurait représenté 56 % des achats en 2022. Le chiffre d’affaires du e-commerce a atteint, en 2022, selon la FEVAD, 147 milliards d’euros soit 12,7 % de l’ensemble des ventes de détail, en léger retrait par rapport à 2021 (13,4 %). L’implantation des commerces traduit également les changements des comportements des consommateurs. Ces derniers privilégient la facilité d’accès. Le succès des chaînes de boulangeries qui s’implantent à proximité des ronds-points ou celui des boutiques dans les grandes gares en sont l’illustration. Les centres commerciaux bien desservis par les transports publics ou dotés d’importants parkings enregistrent également de bons résultats.

La France, des inégalités atténuées par la forte redistribution sociale

La France se caractérise par l’importance de ses dépenses publiques, plus de 58 % du PIB dont une grande partie est affectée au financement de prestations sociales. En contrepartie, le niveau des prélèvements obligatoires est élevé, plus de 45 % du PIB, prélèvements en partie progressifs contribuant ainsi à une réduction des inégalités sociales. Avant transferts, les ménages aisés ont un revenu 18 fois plus important que celui des ménages pauvres. Ce ratio est ramené à 3 après transferts (prestations et impôts).

Le poids élevésdes dépenses de transferts dans la composition des revenus

Selon l’INSEE, le revenu avant transferts en 2019 s’élevait, en moyenne, à 37 810 euros par unité de consommation (UC). Les ménages aisés, qui représentent 10 % de la population, disposaient en moyenne de 127 270 euros par UC de revenu avant transferts, soit 34,4 % du total des revenus, contre 6 980 euros par UC pour les ménages pauvres (2,4 % du revenu avant transferts total). Après redistribution, les premiers disposaient d’un niveau de vie de 78 480 euros, contre 25 330 euros pour les ménages pauvres.

Le rôle des prélèvements dans la réduction des inégalités

Les prélèvements retirent 72 530 euros par UC au revenu des ménages aisés, contre 7 410 euros pour les ménages pauvres. Ces derniers reçoivent 23 450 euros par UC de transferts sociaux. Ces transferts s’élèvent à 13 420 euros par UC pour les ménages aisés.

Les ménages contributeurs nets s’acquittent d’un montant total de 500,2 milliards d’euros. 24,7 % du revenu national net de l’année 2019 est redistribué entre les contributeurs nets et les bénéficiaires nets. Plus de 95 % des personnes parmi les 15 % les plus modestes sont bénéficiaires nets de la redistribution élargie (redistribution prenant en compte l’accès aux services publics non-payants), contre 13 % parmi les 5 % les plus aisés. Les bénéficiaires nets représentent 57 % sur l’ensemble de la population.

La réduction des inégalités est effectué à hauteur de 53 % par les transferts en nature (dépenses de santé et d’éducation) et à 40 % par des prestations monétaires. Au niveau des prélèvements, certains réduisent les inégalités comme les impôts sur le revenu et le patrimoine quand d’autres les augmentent comme la TVA ou les cotisations sociales.

Les prestations sociales en espèces contribuent fortement à la réduction des inégalités sociales. Contrairement aux pensions de retraites et aux autres revenus de remplacement, les minima sociaux et allocations logement sont conditionnés à des plafonds de ressources.

Après redistribution, le profil de revenu est ascendant jusqu’à 40 ans puis quasi stable pour les classes d’âge au-delà. La redistribution est majoritairement ciblée vers les plus de 65 ans, bénéficiaires nets à plus de 90 % en raison notamment du versement des pensions de retraite. Plus de la moitié des moins de 60 ans sont contributeurs nets de la redistribution. Ce taux est de 70 % parmi les 50-59 ans du fait du départ des enfants et de l’élévation des revenus avec l’âge. Les 18-24 ans affichent, de leur côté, une proportion de bénéficiaires nets supérieure à 50 %.

Des prélèvements qui varient en fonction de l’âge

Les prélèvements représentent plus de 50 % des revenus primaires des ménages de moins de 60 ans, contre moins de 40 % pour les plus de 65 ans. Ce taux atteint 53 % entre 25 et 54 ans. La diminution est nette à partir de 65 ans, avec un taux de 40 % pour les 65-69 ans et de 36 % pour les plus de 80 ans. Cette baisse s’explique par l’absence de cotisations sociales sur les ressources des personnes âgées et par des revenus plus faibles pour les retraités les plus âgés.

Les diplômes, les revenus et les transferts

Les écarts de revenus avant transferts selon le diplôme de la personne de référence du ménage sont élevés et s’accentuent avec l’âge. Pour les titulaires d’un diplôme bac+3 ou plus, le revenu moyen avant transferts s’élève à 41 270 euros par UC dans la tranche d’âge 18-29 ans pour atteindre 105 840 euros par UC entre 50 et 64 ans. Pour les non-diplômés, le revenu avant transferts passe de 15 580 euros par UC dans la tranche d’âge 18-29 ans, à 30 440 euros par UC pour les 50-64 ans. Le revenu après transferts des plus diplômés est 1,4 fois plus élevé que celui des non-diplômés dans la tranche d’âge des 30-39 ans, contre 3,2 pour le revenu avant transferts.

Les familles monoparentales et les femmes, principales bénéficiaires de la redistribution

Les familles monoparentales ont les revenus par UC avant transferts les plus faibles, avec 25 140 euros par UC. Les femmes vivant dans cette situation ont des revenus plus faibles que les hommes (22 500 euros par UC contre 38 700 euros par UC). Les transferts non monétaires contribuent fortement au rapprochement des niveaux de vie.

Le revenu avant transferts des cadres, travailleurs indépendants et chefs d’entreprise est en moyenne 2,7 fois plus élevé que celui des ouvriers, contre 1,7 après transferts. Les employés ont des revenus moyens avant et après transferts proches de ceux des ouvriers autour de 30 800 euros par UC. Les prélèvements et transferts reçus s’équilibrent presque pour ces deux catégories socioprofessionnelles.

Le lieu de résidence, peu de conséquence en matière de redistribution

Les revenus avant transferts varient peu selon la densité de l’unité urbaine (entre 31 300 et 36 670 euros par UC). L’unité urbaine de Paris où les revenus y sont supérieurs de 50 % (54 070 euros par UC) fait exception. Après transferts, le revenu reste peu différencié entre les catégories de communes, en dehors de l’unité urbaine de Paris, où il est entre 15 % et 20 % plus élevé. En moyenne, les résidents de l’aire urbaine de Paris sont les seuls contributeurs nets. La redistribution a un bilan globalement neutre pour les autres métropoles de plus de 200 000 habitants : leurs habitants versent autant qu’ils reçoivent de transferts. Les personnes des communes hors des unités urbaines et des communes des unités urbaines entre 20 000 et 200 000 habitants sont bénéficiaires nettes de la redistribution élargie. Ces résultats sont en partie liés à l’âge des personnes vivant dans les territoires. Les plus âgés sont en effet sous-représentés dans l’agglomération parisienne et dans une moindre mesure dans les grandes unités urbaines, au profit de zones moins denses et notamment des villes moyennes (de 20 000 à 200 000 habitants). Cette faible différenciation en fonction des zones urbaines n’est pas sans posé des problèmes en matière de logement, les loyers ou les prix de ces derniers variant fortement en fonction du lieu de résidence.