Le Coin de la conjoncture

Les ménages français toujours en mode épargne

Selon la dernière enquête de l’INSEE sur le moral des ménages, celui-ci est stable en août. En revanche, même si les Français commencent à avoir des doutes sur leurs moyens financiers dans les prochains mois, ils estiment qu’il est nécessaire de maintenir un fort effort d’épargne.

Moral stable en août

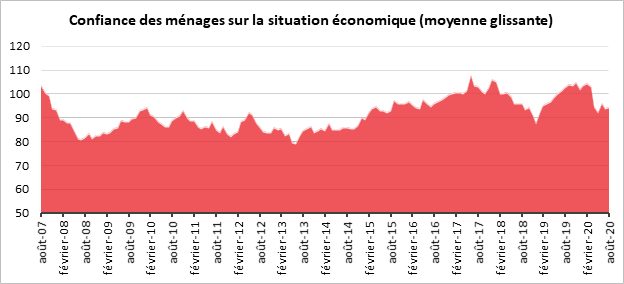

En août 2020, la confiance des ménages dans la situation économique est stable : l’indicateur qui la synthétise se maintient à 94, en dessous de sa moyenne de longue période (100). Les incertitudes liées à la pandémie et à la situation économique expliquent, sans nul doute, ce résultat mitigé.

Cercle de l’Épargne – données INSEE

Modération dans les achats

Selon l’INSEE, en août, la proportion de ménages considérant qu’il est opportun de faire des achats importants diminue. Le solde correspondant perd 4 points par rapport au mois précédent, et demeure inférieur à sa moyenne de longue période. L’effet rattrapage a été modeste et temporaire. La crainte d’une chute des revenus et du chômage pèse sur la consommation.

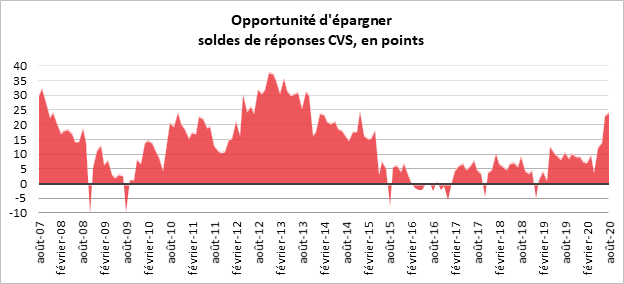

L’épargne toujours et toujours

En août, le solde d’opinion des ménages sur leur capacité d’épargne future diminue. Il perd 4 points mais se maintient bien au-dessus de sa moyenne de longue période. De même, le solde d’opinion des ménages sur leur capacité d’épargne actuelle baisse de 2 points mais reste bien au-dessus de sa moyenne de long terme. Ces deux indices avaient fortement augmenté durant le confinement. Ils n’ont pas retrouvé leur niveau d’avant crise.

La part des ménages estimant qu’il est opportun d’épargner augmente à nouveau. Le solde correspondant gagne 1 point et se situe nettement au-dessus de sa moyenne de longue période. Cette volonté manifeste d’épargner se traduit par les fortes collectes du Livret A et la hausse de l’encours des dépôts à vue.

Cercle de l’Épargne – données INSEE

En août, la part des ménages considérant que le niveau de vie en France s’est amélioré au cours des douze derniers mois augmente légèrement. Le solde correspondant gagne 2 points mais reste largement en dessous de sa moyenne de longue période. Le solde d’opinion des ménages sur le niveau de vie futur en France est stable et demeure très en dessous de sa moyenne de longue période. Les ménages estimant que les prix ont augmenté au cours des douze derniers mois sont plus nombreux que le mois précédent : le solde correspondant gagne 11 points et rejoint sa moyenne de longue période.

Les ménages prévoyant que les prix vont augmenter au cours des douze prochains mois sont en revanche moins nombreux que le mois précédent : le solde correspondant perd 3 points. Il reste néanmoins au-dessus de sa moyenne de longue période.

Les craintes des ménages concernant l’évolution du chômage baissent en août mais demeurent à un niveau élevé.

Quand la dette européenne ouvre de nouvelles perspectives

A travers le dollar, les États-Unis bénéficient d’un atout de premier ordre dont ne dispose pas encore la zone euro. Le dollar est la monnaie de réserve mondiale par excellence, offrant une situation de rente à son émetteur. Ce monopole pourrait être remis en cause dans les prochaines années sous réserve du respect de quelques conditions.

62 % des réserves de change sont en dollars contre 20 % pour l’euro, le yen, la livre sterling et le renminbi chinois se partageant le reste. Cette position dominante du dollar permet aux États-Unis de s’affranchir de la contrainte de l’équilibre commercial. Elle offre, en outre, la possibilité de financer un investissement structurellement supérieur à leur épargne en accumulant de la dette extérieure à un taux d’intérêt faible.

Aux États-Unis, en moyenne, le taux d’investissement est supérieur de deux points de PIB au taux d’épargne. La dette extérieure nette américaine s’élève à 58 % du PIB en 2019, elle était nulle en 1990. Les achats nets liquides et monétaires par les non-résidents représentent, en moyenne, 1 % du PIB quand les achats d’obligations atteignent 2 % du PIB. Les encours de Treasuries détenus par les non-résidents sont passé de 400 à 7 000 milliards de dollars de 1990 à 2020.

La zone euro est dans la situation inverse des États-Unis. Elle dégage un important excédent au niveau de la balance des paiements courants, autour de 2 % du PIB en moyenne, ces dernières années. L’épargne est élevée et supérieure de plus de deux points de PIB à l’investissement. Par ailleurs, la dette extérieure de la zone euro est nulle.

L’Europe finance la croissance à l’extérieur de ses frontières, que ce soit en Asie ou aux États-Unis. Le sous-investissement chronique pèse sur sa croissance potentielle. De 1998 à 2019, la croissance a ainsi augmenté de 62 %,aux Etats-Unis, contre 35 % au sein de la zone euro.

Le dollar est une monnaie de réserve en raison du poids des États-Unis en tant que première puissance économique et gendarme du monde. Son statut de monnaie de réserve, le dollar le doit également au montant de la dette fédérale. Celle-ci est importante, 25 000 milliards d’euros d’obligations et de titres monétaires provenant d’un seul émetteur.

Le dollar est pour le moment sans concurrent. Seul l’euro pourrait le contester dans les prochaines années. Malgré le rôle de première puissance commerciale qu’occupe la Chine, le renminbi n’est pas en capacité de prendre la place du dollar. La devise chinoise pâtit de la faiblesse de son marché financier, de l’absence de transparence de sa banque centrale ainsi que du caractère peu démocratique de son régime politique. Les autorités chinoises entendent renforcer le renminbi. Elles ont créé ainsi la Banque Asiatique d’Investissement afin de concurrencer le FMI. Néanmoins, les restrictions économiques pour les investisseurs étrangers constituent un frein à l’essor de la devise chinoise. Pour le yen et la livre sterling, l’handicap provient de la taille réduite des économies japonaise et britannique.

L’euro bénéficie d’une zone de chalandise de plus de 300 millions d’habitants disposant d’un fort pouvoir d’achat. Cette zone intègre plusieurs grands pays démocratiques comme l’Allemagne, la France, l’Italie ou l’Espagne. L’économie est relativement ouverte sur l’extérieur. Les décisions de la Banque centrale européenne font l’objet d’une publicité garantie d’une transparence certaine. En revanche, l’euro est pénalisé par la faible profondeur du marché financier qui repose sur 19 segments de dettes de taille diverse. En outre, depuis la crise grecque, ces marchés se renationalisent, les épargnants des différents pays financent une part croissante de la dette émise par leur pays d’origine. La segmentation des marchés financiers et l’absence d’une grande place de l’euro jouent également en défaveur de ce dernier. Ni Francfort, ni Paris n’ont réussi à s’imposer comme la grande place financière de l’Union européenne. Jusqu’au Brexit, ce rôle était dévolu à Londres. S’il y avait une dette unique souveraine de l’euro, liquide et de grande taille, la demande internationale pour cette dette serait plus importante. Le poids de l’euro dans les réserves de change augmenterait, la zone euro pourrait s’endetter auprès du reste du monde pour financer des investissements.

Le plan de relance européen du mois de juillet 2020 reposant sur l’émission d’une dette européenne devrait accroître le statut de monnaie de réserve de l’euro. Cet essor pourrait être facilité par les difficultés que rencontre le dollar en raison de l’augmentation très rapide de son endettement et des incertitudes politiques. Le passage du « soft-power » au « hard-power » encourage les investisseurs internationaux à se diversifier. Les Etats-Unis en imposant de plus en plus durement aux non-résidents certains aspects de leur politique (embargo, protectionnisme, mesures de rétorsions, normes, etc.), les États-Unis apparaissent de moins en moins prévisible, ce qui devrait nuire à terme au dollar.

Climat des affaires, retour à la normale graduelle

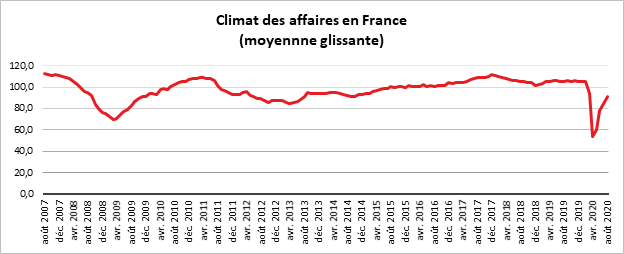

Au mois d’août, le climat des affaires a poursuivi son redressement entamé en mai. Calculé à partir des réponses des chefs d’entreprise des principaux secteurs d’activité marchands, l’indicateur de l’INSEE a progressé de 7 points. À 91, il reste néanmoins inférieur à sa moyenne de long terme (100), et de son niveau relativement élevé d’avant confinement (105).

Pour l’industrie, l’indicateur de l’INSEE gagne 11 points par rapport à juillet. Cet indicateur avait baissé de 30 points en avril sous l’effet de la crise sanitaire. À 93, il reste néanmoins inférieur à sa moyenne de longue période (100). Les soldes relatifs aux niveaux des carnets de commandes se redressent eux aussi, mais restent très au-dessous de leur moyenne. Dans les services, le moral des chefs d’entreprise s’améliore également. L’indicateur qui le mesure est en hausse pour le quatrième mois consécutif. Il avait atteint en avril son plus bas niveau depuis que la série existe (1989). À 94, il gagne 6 points en août.

Au niveau de l’investissement, pour le premier semestre 2020, les chefs d’entreprises de l’industrie manufacturière sont, fort logiquement, bien plus nombreux à signaler une baisse qu’une hausse de leur investissement par rapport au deuxième semestre 2019. Le solde d’opinion sur l’évolution de l’investissement lors du semestre écoulé diminue fortement par rapport au semestre précédent (-17 après +1) et passe au-dessous de sa moyenne de longue période (+7).

Pour le second semestre, les chefs d’entreprises restent plus nombreux à prévoir une hausse plutôt qu’une baisse de leur investissement par rapport au semestre précédent. En ce qui concerne l’emploi, en août 2020, le climat de l’emploi s’améliore également, après le point bas atteint en avril. À 88, il gagne 12 points par rapport à juillet, mais reste tout de même en deçà de son niveau d’avant confinement. Cette forte progression du climat de l’emploi est en grande partie due à l’amélioration du solde d’opinion sur les effectifs passés dans les services, principalement hors intérim.

Cercle de l’Épargne – INSEE

Baisse des impôts sur les entreprises pour conforter la reprise

Les entreprises françaises acquittent un montant d’impôt supérieur à celui de leurs homologues européennes. Cet écart handicapant en temps normal l’est encore plus en période de crise. Dans son discours prononcé dans le cadre de l’Université d’été du Medef à Longchamp, le Premier Ministre s’est engagé à réduire les impôts de production et le taux de l’impôt sur les sociétés. Ces mesures attendues posent toute une série de problèmes : la compensation des pertes de ressources pour les collectivités locales et le financement à terme de ces mesures. Si les impôts sont plus élevés en France qu’ailleurs, c’est aussi la conséquence du niveau élevé des dépenses publiques. Le pari du gouvernement est qu’en opérant un choc d’offre, la croissance sera de retour et générera de nouvelles ressources fiscales. S’il remet ainsi au goût du jour la fameuse « Courbe de Laffer » qui avait été mise en avant au début des années 1980 par Ronald Reagan, les montants en jeu restent néanmoins mesurés.

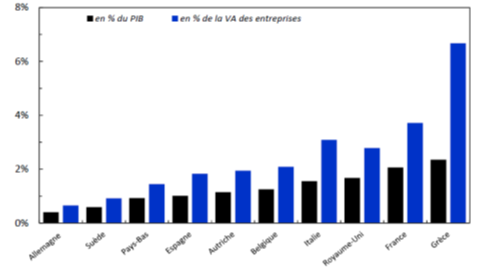

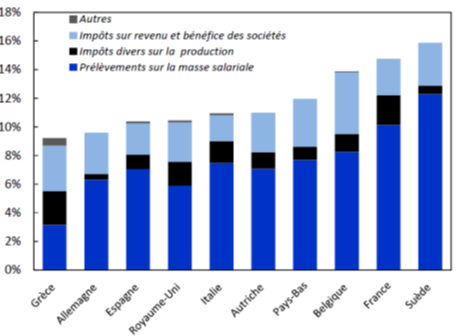

Les impôts de production pesant sur les entreprises s’élèvent, en France, à 77 milliards d’euros en 2018 et devaient être allégés de 10 milliards d’euros dès 2021. Ces impôts pèsent plus de deux fois plus sur les entreprises que celui sur les bénéfices (30 milliards d’euros). Une autre tranche de 10 milliards d’euros pourrait être également décidée. Ces impôts représentent près d’un quart de l’ensemble de la fiscalité supportée par les entreprises. Ils ont comme défaut d’être indépendants des résultats des entreprises. Leur poids est en France plus élevé qu’au sein des autres pays européens, 3,2 % du PIB contre 1,6 % en moyenne. En Allemagne, les impôts sur la production acquittés par les entreprises ne dépassent pas 0,4 % du PIB.

Impôts divers sur la production payés par les entreprises en 2018

Sources : CAE – Eurostat

Les impôts sur la production expliquent en partie le surcroît de prélèvements que supportent les entreprises françaises.

Prélèvements obligatoires des entreprises en % du PIB

Le principal impôt concerné par le plan du Gouvernement est la cotisation sur la valeur ajoutée de l’entreprise (CVAE) qui a remplacé la taxe professionnelle. Cet impôt a comme assiette la valeur ajoutée. Le montant à acquitter est donc en lien avec l’activité mais, compte tenu du mode de calcul utilisé, des distorsions existent. Cet impôt qui rapporte 14 milliards d’euros constitue une recette importante pour les collectivités locales. Le Premier Ministre prévoit une baisse de 7,25 milliards d’euros en divisant par deux la cotisation avec la suppression totale de la part de cet impôt qui revient aux régions. Ces dernières seront compensées en recevant une fraction de la TVA nationale.

L’exécutif a également décidé de baisser la taxe foncière sur les locaux des entreprises de 1,75 milliard d’euros et la cotisation foncière des entreprises (CFE) de 1,5 milliard. Les collectivités qui perçoivent ces impôts seront entièrement compensées. La cotisation foncière des entreprises (CFE) est une taxe dont le taux est défini localement, par les communes ou les établissements publics de coopération intercommunale (EPCI), et qui est basée sur la valeur locative des locaux utilisés par l’entreprise, qu’elle en soit propriétaire ou non. Elle a été créée en 2010 lors de la suppression de la taxe professionnelle (TP). Cet impôt est contesté du fait de l’augmentation des taux pratiqués par les collectivités locales. Par ailleurs, le gouvernement entend abaisser le plafonnement de la contribution économique territoriale (CET) – qui comprend la CVAE et la CFE -, aujourd’hui fixée à 3 % de la valeur ajoutée produite par l’entreprise. Il veut appliquer un plafonnement de la CET due à 2 % de la valeur ajoutée.

La Contribution sociale de solidarité sur les sociétés (C3S) qui finance l’assurance vieillesse est également un impôt frappant la production. Il est assis sur le chiffre d’affaires et est indépendant des résultats de l’entreprise. Il rapporte 3,8 milliards d’euros par an. Sa suppression, maintes fois annoncée, a toujours été reportée. Il touche en premier lieu le secteur financier.

Le gouvernement a, par ailleurs, confirmé la réduction du taux de l’impôt sur les sociétés. Cette mesure annoncée en 2017 avait été reportée à deux reprises notamment pour financer le plan adopté après la crise des « gilets jaunes ». En 2021, le taux d’impôt sur les sociétés devrait être ramené de 28 % à 26,5 % pour les entreprises réalisant moins de 250 millions d’euros de chiffre d’affaires, tandis que celles situées au-dessus de ce seuil verront leur taux passer de 31 % à 27,5 %. Pour 2022, la baisse se poursuivra avec un taux censé s’établir à 25 % pour toutes les entreprises. En raison de la disparition ou de la contraction des bénéfices avec la récession, cette mesure ne devrait pas avoir un coût important pour les finances publiques l’année prochaine et en 2022. Les recettes de l’impôt sur les sociétés pourraient être divisées par deux.

Avec la réduction prévue par le Gouvernement, la France devrait se rapprocher des taux en vigueur chez ses partenaires Selon l’OCDE, la moyenne du taux de l’impôt sur les sociétés dans les pays développés est passée de 32,2 % en 2000 à 23,5 % en 2019.

Le masque est-il bénéfique pour le PIB ?

Au premier semestre, le PIB des pays de l’OCDE s’est contracté de près de 10 %. La question clef des prochaines semaines est de réussir le rebond économique afin de limiter autant que possible les pertes. Le confinement des économies a été une décision prise dans l’urgence par les pouvoirs publics qui avaient du mal à appréhender les contours de la crise sanitaire. Conseillé par les différents conseils scientifiques qui ont été constitués pour épauler les gouvernements, le confinement visait avant tout à empêcher la saturation des hôpitaux. L’objectif qui lui avait été assigné a été atteint. Malgré l’augmentation du nombre de cas depuis le début du mois de juillet, le système de santé réussit à maîtriser la situation, les lits de réanimation s’étant actuellement vidés. En revanche, la facture économique se révèle très coûteuse. Un reconfinement global en cas de deuxième vague n’apparaît désormais comme une solution envisageable qu’en cas d’extrême nécessité. Les gouvernements entendent privilégier les limitations sectorielles ou géographiques pour ne pas paralyser tout un pays. Dans ce contexte, la généralisation du port du masque est devenue le remède qui s’est imposé dans un très grand nombre de pays. Celui-ci doit permettre la reprise d’une scolarité « normale », du travail au sein des entreprises, et l’ouverture des magasins.

Selon les calculs de la banque Goldman Sachs, une augmentation de 15 % de la population portant le masque réduirait la croissance quotidienne des cas d’environ 1 %. Un nouveau confinement de plusieurs semaines devrait coûter au minimum 5 points de PIB. Au nom de cette équation, le masque est rentable. Selon l’hebdomadaire « The Economist », un Américain portant un masque pendant sa journée de travail évite potentiellement une baisse du PIB de 56,14 dollars. Compte tenu du prix d’un masque, de 50 à 90 cents, le masque a un intérêt même si sur le plan de son utilité sanitaire celui-ci est assez faible. Afin d’avoir une vision plus précise, il conviendrait d’apprécier la perte de compétitivité provoquée par le port du masque dans les entreprises. De même, celui-ci pourrait amener les consommateurs à réduire leurs dépenses de consommation. Le temps de visite dans les magasins se serait réduit d’un tiers ce qui devrait conduire à une réduction des dépenses même si ce manque à gagner peut-être compensé par une progression des dépenses en ligne. Le masque dissuade également les consommateurs à se rendre dans les restaurants ou les bars au point que certains gouvernements ont été contraints de mettre en place des crédits d’impôt au profit de ces secteurs (Royaume-Uni).