Le Coin de la Conjoncture du 24 août 2019

Les gagnants et les perdants de la baisse des taux

La baisse des taux d’intérêt fait le malheur des épargnants investis en produits de taux et le bonheur des emprunteurs. La politique des taux bas a un effet redistributif qui va au-delà du couple d’acteurs précédents. Par ailleurs, quel est son effet réel sur l’économie ? Est-ce un cas unique dans l’histoire économique contemporaine ?

La présence de taux d’intérêt négatif sur une aussi longue période et dans un grand nombre d’Etats est sans précédent depuis le 18e siècle. Mais, pour apprécier les transferts financiers entre les différents agents économiques, il convient de prendre en compte le taux d’intérêt réel, après imputation de l’inflation. Or, à plusieurs reprises, les taux d’intérêt réels ont été négatifs et dans des proportions importantes. A la sortie de la Seconde Guerre mondiale ou dans les années 70/80, l’inflation était nettement supérieure aux taux d’intérêt. Ainsi, le rendement du Livret A était de 8,5 % en 1981 quand le taux d’inflation était de 13,8 %. Le taux d’intérêt réel était négatif de 5,3 points. Les épargnants étaient alors bien plus pénalisés que ceux d’aujourd’hui qui en retenant toujours comme référence le taux du Livret A, subissent un taux réel négatif de 1,05 point.

Pour les emprunteurs, la situation jugée favorable à l’heure actuelle doit être relativisée. En effet, s’ils bénéficient de très faibles taux, l’absence de l’inflation et en particulier la non-revalorisation des salaires ne permettent pas de réduire le montant réel du capital. Quand dans les années 70, le taux d’inflation se situait entre 5 et 10 %, la valeur du capital était chaque année amputée de ce taux. Comme les salaires augmentaient alors au même rythme, voire plus vite que les prix, un effet de ciseau favorable aux emprunteurs jouait à plein. Ce contexte a permis l’accession à la propriété d’un grand nombre de Français. Il est à constater que depuis que les taux d’intérêt sont à des niveaux historiquement bas, la proportion de Français propriétaires de leur résidence principale augmente peu. Le marché des prêts est très sélectif. Seuls les ménages ayant des apports suffisants ou ayant des revenus réguliers importants ont la capacité d’emprunter.

Les politiques de taux bas ne seraient pas possibles sans la déformation du partage des revenus au détriment des salariés, ces derniers figurant donc parmi les pénalisés de cette redistribution. La flexibilisation des marchés du travail a pu provoquer une pression sur les salaires et les prix. A partir du début du siècle, les gains de productivité excèdent ceux des salaires réels. Depuis 2000, les premiers ont cru au sein de l’OCDE de 35 % et les seconds de 18 % (sources Datastream, Eurostat). La faiblesse de la progression des salaires a entraîné la décrue de l’inflation dans les années 90, phénomène qui s’est accentué dans les années 2000. La diminution de l’inflation a accompagné la baisse des taux et a conduit les banques centrales à diminuer leurs taux directeurs.

A la différence de ce qui avait pu être constaté dans le passé, les taux d’intérêt sont nettement inférieurs aux taux de croissance ce qui accroit la taxation des épargnants au profit des emprunteurs (Etats, entreprises, ménages endettés).

Dans les pays avancés, le nombre d’épargnants et de salariés excède celui des emprunteurs. Plus la population vieillit, plus le nombre d’épargnants augmente. De ce fait, les politiques de taux bas sont électoralement difficiles à vendre. L’Allemagne en fournit un bon exemple.

Au sein de l’OCDE, les profits ont tendance à augmenter depuis une vingtaine d’année. Leur poids est ainsi passé de 9 à 12 % du PIB de 1996 à 2018.

Pour les Etats-Unis, le Royaume-Uni, la zone euro et le Japon, le poids des intérêts reçus par les ménages est passé de 17 à 7 % du PIB de 2008 à 2018 (source Natixis). Les banques ont reçu en intérêts, en 2018, l’équivalent de 2 % du PIB contre 4 % en 2008. Les intérêts payés sur la dette publique pour les Etats membres de l’OCDE représentent 2,8 % du PIB, en 2018 contre 5 % en 1996. Les intérêts payés par les ménages et les entreprises s’élèvent à 2,2 % du PIB en 2018 contre 3,5 % en 1996. Ce taux était de supérieur à 4 % en 2010.

La politique des taux bas favorise donc les emprunteurs et les actionnaires. Ces derniers sont faiblement représentés en Europe et tout particulièrement en Europe. En revanche, aux Etats-Unis, l’économie dépend de la bonne santé des actionnaires. Certes, leur répartition au sein de la population n’est pas égalitaire. Les actions sont essentiellement concentrées parmi les 10 % les plus riches au sein des pays de la zone euro. Les emprunts sont un peu mieux répartis. Ils sont essentiellement logés parmi les 50 % les plus riches. Au niveau de l’âge, les actifs financiers sont essentiellement possédés par les 55/75 ans quand les emprunts affectent les 35/54 ans. Aux Etats-Unis, les 10 % les plus riches possèdent 71 % des actifs financiers. Ces derniers détiennent 23 % du montant des emprunts.

La situation monétaire actuelle pénalise donc les épargnants en produits de taux et les salariés. Il est donc assez logique que les dépenses de consommation stagnent. Par ailleurs, les faibles taux incitent les ménages à accroître leur effort d’épargne pour atteindre leurs objectifs patrimoniaux. En Europe, ces derniers privilégient les produits liquides et garantis.

L’endettement, stop ou encore ?

Les faibles taux ont comme conséquence une forte progression de l’endettement tant de la part des entreprises que des ménages, en particulier en France.

Selon la Banque de France, le taux d’endettement du secteur privé non financier de la zone euro à la fin du 1er trimestre 2019 s’établit à 118,7 % du PIB en baisse de 0,3 point sur un an, mais poursuit sa vive augmentation en France (+4,6 points). Le ratio de dette privée fléchit nettement en Espagne (- 3,9 points) et dans une moindre mesure en Italie (- 0,9 point). L’Allemagne accompagne la France dans la hausse mais dans une moindre proportion (+ 2,8 points).

L’endettement demeure ainsi plus élevé en France que chez ses grands voisins de la zone euro, pour les sociétés non financières comme pour les ménages. L’endettement des entreprises françaises représente désormais 73 % du PIB contre 39 % aux Etats-Unis et 47 % en Allemagne. Les entreprises françaises du fait de leur plus petite taille recourent majoritairement aux crédits bancaires pour se financer. Elles utilisent moins le financement par le marché, ce qui conduit à avoir de plus faibles fonds propres.

En dehors de la zone euro, le taux d’endettement du secteur privé non financier continue sa progression au Japon (+ 4,2 points de PIB sur un an) pour atteindre 151,8 % à la fin du 1er trimestre 2019. En revanche, il baisse au Royaume-Uni (- 1,8 point) et aux États-Unis (- 0,6 point).

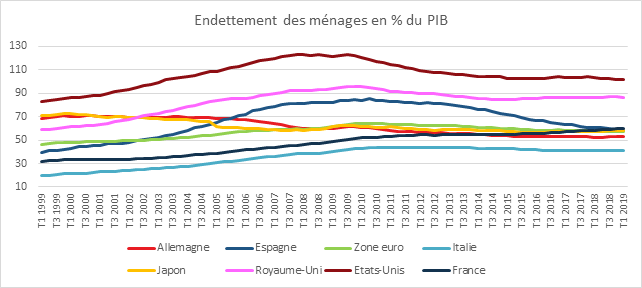

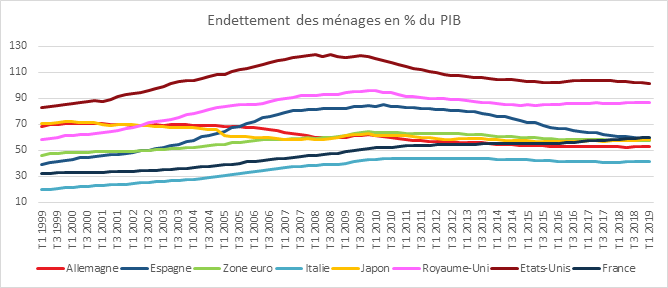

Pour l’endettement des ménages, la France a été longtemps en-dessous de la moyenne de la zone euro. Les Français recourent moins aux crédits à la consommation que les Anglo-saxons. Néanmoins, du fait de l’augmentation du prix de l’immobilier et des faibles taux, les ménages français empruntent à long terme. La dette des ménages représentait au 1er trimestre 2019 60 % du PIB, soit plus de 1000 milliards d’euros. Cela correspond à près d’une année de revenu disponible brut. L’endettement moyen des ménages au sein de la zone euro s’élevait 60 % du PIB. Depuis la crise de 2008, le poids de la dette des ménages est en retrait aux Etats-Unis, au Royaume-Uni et en Espagne. Il est également en retrait au Japon.

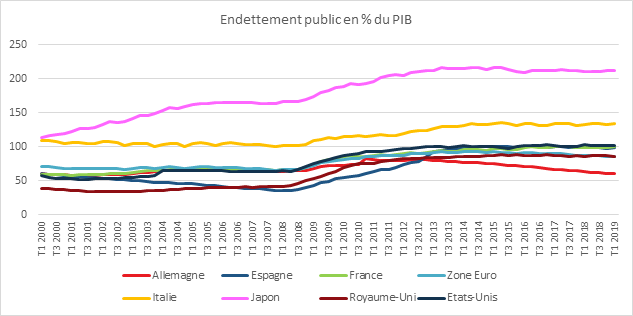

La dette publique des administrations publiques est sur un palier depuis 2015. Le Japon se caractérise par la dette publique la plus élevée au sein de l’OCDE avec un taux de 212 % du PIB. Parmi les grands pays, l’Italie arrive en deuxième position avec un taux de 134 % du PIB. La France flirte avec la barre des 100 % au premier trimestre 2019 (99,6 %). L’Allemagne est un des rares pays à avoir enregistré une réelle décrue de sa dette publique De 2017 à 2019, elle est passée de 67 à 60 % du PIB.

Face à l’endettement, deux courants de pensée s’opposent. Pour certains comme l’économiste David Graeber voire Olivier Blanchard, les acteurs économiques n’ont pas de raison de ne pas profiter des crédits bon marché ; pour d’autres comme Patrick Artus, cet endettement croissant ne peut mener qu’à une grave crise financière et économique. Selon David Graeber, il n’y a pas de réel problème avec les dettes car, à terme, elles n’ont pas vocation à être remboursées. Il estime que les prêteurs peuvent perdre un peu d’argent au regard des sommes accumulées durant des années. Il réinvente la lutte des classes à travers les mécanismes de crédit.

Les taux négatifs donnent l’impression que les emprunteurs peuvent s’enrichir au détriment des épargnants. C’est oublier qu’ils doivent néanmoins rembourser le capital, ce qui suppose qu’ils disposent des ressources suffisantes. En cas de récession, des entreprises auront des problèmes pour honorer leurs créances. Etant donné la baisse de leur rentabilité, les établissements de crédit pourraient alors enregistrer des difficultés comme cela a été constaté en Italie ou en Espagne. Ce risque est d’autant plus élevé que les taux bas permettent à des entreprises peu rentables de se maintenir. Dans des conditions classiques, le jeu de la sélection naturelle aurait entraîné un plus grand nombre de défaillances.

Le marché immobilier est moins sensible aux aléas économiques au sein de la zone euro et en particulier en France car les prêts sont à taux fixe et non hypothécaires. Certes, une dégradation rapide de l’emploi pourrait rendre insolvable certains emprunteurs qui n’ont pas souscrit d’assurance chômage. Une récession devrait mettre un terme à l’appréciation des prix de l’immobilier. Actuellement, la hausse est avant tout une illusion de création de richesses. En effet pour accéder à la propriété au sein des grandes agglomérations, les ménages sont amenés à s’endetter davantage pour acquérir un bien immobilier. La marche à franchir pour ceux qui ne sont pas déjà propriétaires ou qui viennent de territoires non concernés par la hausse des prix augmente année après année. Comme les salaires ne suivent pas l’évolution des prix de la pierre, l’endettement ne peut que s’accroître. Le montant et la durée des prêts augmentent.

Le FMI attaque Donald Trump de face

L’économiste en chef du Fonds monétaire international, Gita Gopinath, est sortie de sa réserve pour critiquer vertement la politique économique menée par le Président des Etats-Unis. De manière peu diplomatique, elle a dénoncé sur le blog du FMI la guerre commerciale de Donald Trump qui, à coups de droits de douane punitifs et d’affaiblissement du dollar, ne peut que ralentir l’économie mondiale. Par ailleurs, elle ne croit pas aux effets de la baisse des taux d’intérêt de la dépréciation du dollar.

L’augmentation des tarifs douaniers qui au mois de décembre concerneront la totalité des 550 milliards de dollars de biens chinois importés aux Etats-Unis va avoir « un impact négatif aussi bien sur l’économie américaine que mondiale en minant la confiance des entreprises et l’investissement et en désorganisant les chaînes d’approvisionnement, tout en augmentant les coûts pour les producteurs et les consommateurs », a-t-elle écrit avec deux de ses collègues du FMI.

Des barrières tarifaires bilatérales plus élevées ont, de surcroît, « peu de chances d’arriver à réduire les déséquilibres commerciaux, parce que, pour l’essentiel, ils détournent les échanges vers d’autres pays », soulignent-ils. La production ne sera pas rapatriée aux Etats-Unis conformément aux souhaits du Président américain. Afin d’échapper aux taxes, ils seront produits dans d’autres pays à faibles coûts de main d’œuvre. Le déficit commercial américain ne s’améliorera pas.

Toujours afin de réduire le déficit commercial, Donald Trump souhaite une dépréciation du dollar en jouant notamment sur les taux. Il demande à la Banque centrale de diminuer d’un point ses taux directeurs. Pour l’économiste du FMI, les interventions sur le taux de change ont peu d’effets économiques sur moyenne période.

Malgré ces critiques qui s’ajoutent à celles portant sur sa politique budgétaire, le Président américain ne devrait pas modifier d’un iota sa politique économique qui répond à d’évidents objectifs politiques. A un peu plus d’un an de l’élection présidentielle, il est à nouveau en campagne tout en sachant qu’il l’a toujours été depuis son investiture.