Le Coin de la Conjoncture – France – Italie – les trois chocs

L’économie française en mode résilience

En ce début d’année, avant le déclenchement du conflit ukrainien, l’activité restait soutenue, selon la Banque de France et l’Insee, même si la cinquième vague pandémique due au variant Omicron a pesé sur la consommation en janvier.

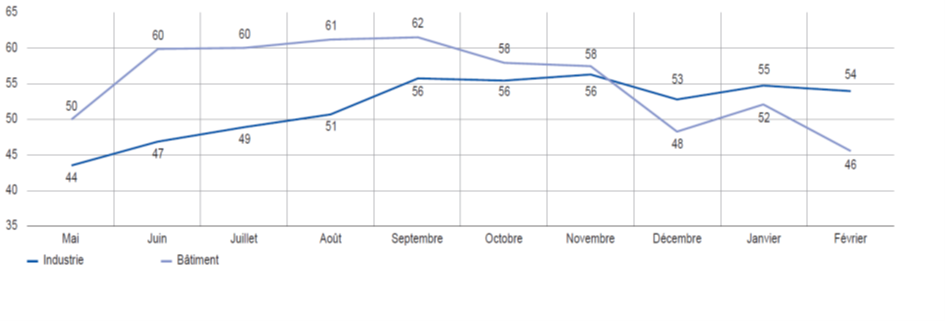

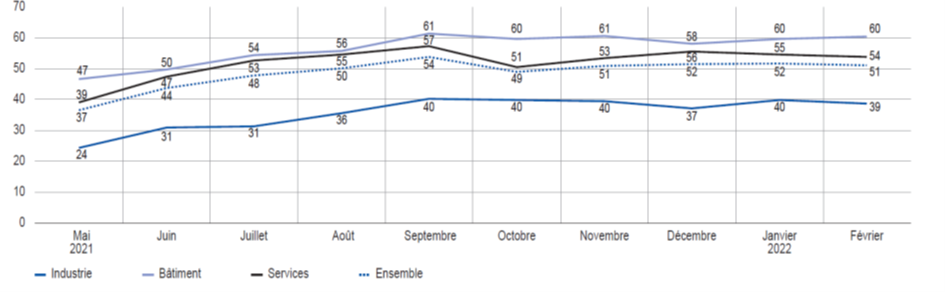

Si les incertitudes géopolitiques se sont ajoutées à celles liées à l’épidémie, les chefs d’entreprise restent confrontés, en ce début d’année, aux mêmes problèmes qu’en 2021, à savoir des difficultés de recrutement et d’approvisionnement. La moitié des entreprises peine à trouver des salariés (51 % en février). Les difficultés d’approvisionnement évoluent peu dans l’industrie (54 % des entreprises, après 55 % en janvier), mais diminuent plus sensiblement dans le bâtiment (46 % des entreprises, après 52 % en janvier).

L’industrie en progrès

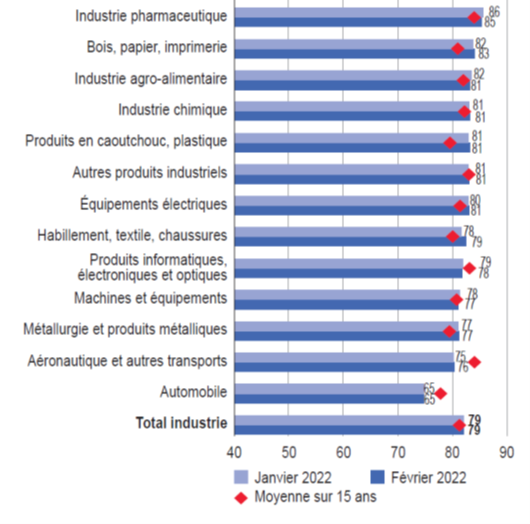

En février, l’industrie enregistre une augmentation de sa production avec un taux d’utilisation des capacités de production inchangé à 79 %, se situant au-dessus de sa moyenne historique. Trois secteurs restent néanmoins en retrait, l’automobile (-6 points), l’aéronautique et autres transports (-7 points) et, dans une moindre mesure, les produits informatiques, électroniques et optiques (-3 points). Les difficultés d’accès aux microprocesseurs pèsent toujours sur ces secteurs qui sont par ailleurs pour certains d’entre eux touchés par les effets de la crise sanitaire doublée par ceux de la guerre en Ukraine (transports aériens en premier lieu).

Taux d’utilisation des capacités de production en %

Après avoir reculé en janvier en lien avec le contexte sanitaire, les services aux particuliers (hébergement, restauration, location) enregistrent un rebond en février. L’activité des services aux entreprises s’améliore également, notamment dans la programmation, le conseil, et le conseil de gestion. Dans le secteur du bâtiment, l’activité progresse sensiblement, notamment dans le second œuvre. Les soldes d’opinion relatifs à la situation de trésorerie se situent nettement au-dessus de leur moyenne de long terme ; ils sont globalement stables dans l’industrie et s’améliorent quelque peu dans les services sur le mois de février. Le début du remboursement des PGE s’effectue sans problème.

En mars, selon les anticipations des entreprises, l’activité progresserait le plus dans les services, plus modérément dans l’industrie, et serait en léger repli dans le bâtiment. La production devrait progresser en mars dans la plupart des secteurs et plus particulièrement dans l’automobile, l’aéronautique, les équipements électriques, et l’habillement, textile, chaussures. Dans les services, les perspectives restent également orientées à la hausse dans l’ensemble des secteurs, et plus spécifiquement pour la location et le travail temporaire. L’amélioration se poursuivrait pour l’hébergement et la restauration. Dans le secteur du bâtiment, l’activité serait en léger repli, tant dans le gros œuvre que dans le second œuvre.

L’opinion sur les carnets de commandes est stable dans l’industrie (les carnets restant particulièrement bien garnis dans le secteur des machines et équipements ainsi que les produits en caoutchouc et plastique) et dans le bâtiment. Dans les deux cas, elle se situe largement au-dessus de sa moyenne de long terme.

Des difficultés d’approvisionnement et de recrutement persistantes

En février, 54 % des chefs d’entreprise dans l’industrie soulignent que des difficultés d’approvisionnement ont pesé sur leur activité. Ce taux est stable par rapport à janvier. Les secteurs les plus concernés par ces difficultés demeurent la fabrication d’équipements électriques, la fabrication de machines et équipements, l’automobile, l’industrie du bois, papier et imprimerie. La part des entreprises indiquant des difficultés d’approvisionnement diminue plus sensiblement dans le bâtiment (46 %, après 52 %).

Part des entreprises indiquant des difficultés d’approvisionnement en %

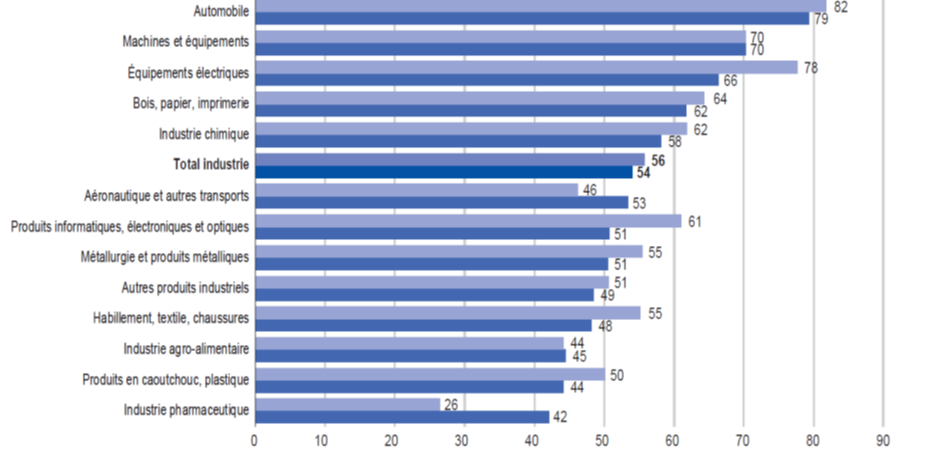

Part des entreprises rencontrant

des difficultés d’approvisionnement par secteur en %

Selon les chefs d’entreprise interrogés, les difficultés d’approvisionnement s’accompagnent de hausses des prix des matières premières et des produits finis. La proportion de chefs d’entreprise indiquant des hausses de prix importantes est notable dans le secteur de l’habillement, textile, chaussures, dans l’industrie du bois, papier et imprimerie, dans la fabrication d’équipements électriques, et dans l’industrie chimique.

30 % des chefs d’entreprise déclarent avoir augmenté leur prix de vente en février, une proportion en baisse de 10 points après le pic de janvier lié à la révision annuelle des prix observée chaque année en janvier. Les perspectives pour mars suggèrent de nouvelles hausses de prix, comparables à celles de février. La proportion de chefs d’entreprise anticipant une hausse de prix en mars est un peu supérieure à 25 %, à un niveau proche de celui anticipé le mois précédent.

Proportion des entreprises par secteur d’activité en %

ayant décidé de relever leurs prix au cours des douze derniers mois

En février 2022, près de trois entreprises sur quatre dans l’industrie (74 %) ont indiqué au moins une hausse de leurs prix au cours des 12 derniers mois. Cette proportion était bien inférieure lors des précédents pics d’inflation liés aux prix de l’énergie (un peu au-dessus de 50 % en 2007-2008 et 2011, et de 40 % en 2018). Les entreprises ont largement relevé leurs prix en cours d’année, et pas uniquement lors de la révision annuelle de janvier. Au total, plus de 40 % des entreprises indiquent ainsi avoir augmenté leurs prix au moins trois fois au cours des 12 derniers mois.

Les problèmes de recrutement sont généralisés. Tous secteurs confondus, ils concernent la moitié des entreprises, 51 % des entreprises déclarant rencontrer des difficultés à embaucher.

Proportion des entreprises ayant des difficultés de recrutement en %

20 % des entreprises françaises déclarent être potentiellement touchées par la crise ukrainienne. Cette proportion atteint 33 % pour celles du secteur aéronautique. Ce taux est de 7 % pour celles appartenant au secteur du bâtiment, 5 % pour celles du secteur des services.

Une demande intérieure pénalisée au premier trimestre

Selon l’Insee, la demande intérieure hors stocks stagnerait au premier trimestre avec une consommation des ménages en retrait, du fait de la vague Omicron en janvier, de soldes d’hiver atones et de la baisse du pouvoir d’achat avec la résurgence de l’inflation. À l’inverse, la consommation publique serait portée par les tests et les vaccinations. L’investissement des entreprises resterait dynamique mais décélérerait quelque peu. Les échanges extérieurs ralentiraient également après leur forte accélération en fin d’année 2021.

Une moindre croissance de l’emploi

Après la forte croissance constatée en 2021, l’emploi salarié ralentirait ce trimestre (+0,1 % prévu entre décembre et mars). Le taux de chômage resterait stable à 7,4 % de la population active.

Une accélération prévisible de l’inflation

Pour l’inflation, la Banque de France prévoit un taux de 3,7 % pour 2022 dans la meilleure hypothèse. Dans le « scénario dégradé », la hausse des prix en 2022 pourrait atteindre 4,4 %. Au mois de février, le taux d’inflation était déjà de 3,6 %. Il aurait été de l’ordre de 5 % sans le bouclier tarifaire appliqué aux tarifs réglementés de vente du gaz et de l’électricité. En mars, l’inflation dépasserait 4 % sur un an : l’énergie expliquerait environ la moitié de ce glissement annuel. Les économistes de la banque centrale estiment que l’inflation hors pris des produits soumis aux conséquences de la crise ukrainienne reviendraient rapidement à un taux de progression proche de 2 %. Cet optimisme pourrait être contredit par les effets en chaîne des augmentations de l’énergie, des matières premières ainsi que des produits agricoles sur une multitude de biens et services. En outre, l’inflation réelle en France est masquée en raison de sa prise en charge partielle mais coûteuse par les pouvoirs publics. L’importance de l’énergie nucléaire et le bouclier tarifaire sur les prix de l’énergie expliquent l’écart d’inflation entre la France et la zone euro (4,1 % en février pour la France contre 5,8 % pour la zone euro).

Selon l’Insee, au premier trimestre 2022, le pouvoir d’achat du revenu disponible brut des ménages diminuerait de 1,4 % par unité de consommation. Ce recul est en partie (pour 1 point) dû au contrecoup de la comptabilisation au quatrième trimestre 2021 de l’indemnité inflation. En 2021, le pouvoir d’achat des ménages avait augmenté de 1,9 %. Jeudi 17 mars, l’Observatoire français des conjonctures économiques a indiqué que, sur ces cinq dernières années, en moyenne, les ménages auront gagné, 0,9 % par an de revenu disponible, soit quelque 300 euros par an. Ce gain est supérieur à celui constaté lors des quinquennats de François Hollande (+0,1 % par an) et Nicolas Sarkozy (+0,2 %), marqués par les répercussions de la crise financière de 2008, mais moins que durant les deux mandats de Jacques Chirac (+1,9 % et +1,3 %).

Une croissance qui résiste malgré tout !

Au quatrième trimestre 2021, selon l’Insee, le PIB français était 0,9 % au-dessus de son niveau d’avant la crise sanitaire, poursuivant son rattrapage dans plusieurs secteurs des services (commerce, transports, services aux ménages…). Le mois de janvier a été caractérisé par la dégradation de la situation sanitaire (vague Omicron) et ses conséquences (recours accru au télétravail, mise en place du passe vaccinal, jauges pour certains évènements, etc.). En février, la plupart des restrictions ont été progressivement levées permettant une accélération de l’activité. Au mois de février, le PIB de la France serait, selon l’Insee, de 1,75 % au-dessus de son niveau d’avant crise. Le mois de mars est marqué par les premières conséquences du déclenchement de la guerre en Ukraine qui s’ajoutent aux difficultés d’offre (difficultés d’approvisionnement, difficultés de recrutement). Le conflit accentue les tensions inflationnistes qui ont cours depuis plusieurs mois. Dans ce contexte, l’Insee parie sur une croissance de +0,3 % au premier trimestre (après +0,7 % au quatrième trimestre). De son côté, la Banque de France prévoit une croissance de 0,5 % au premier trimestre.

Après une progression annuelle du PIB de +7,0 % en 2021 par rapport à 2020, l’acquis de croissance pour l’année 2022 à l’issue du premier trimestre – c’est-à-dire la croissance annuelle qui serait observée si le PIB trimestriel restait stable sur le reste de l’année – serait, selon l’Insee, de +2,7 %. Selon la Banque de France, la croissance atteindrait 3,4 % en 2022, soit 0,2 point de moins par rapport aux prévisions du mois de décembre. Dans un scénario, dit « dégradé », le PIB réel de la France progresserait de 2,8 %. Cette projection repose sur l’hypothèse d’un prix nettement plus élevé des énergies fossiles dont dépend en partie la France vis-à-vis de la Russie, à savoir 119 dollars le baril de pétrole en moyenne sur l’année 2022 (contre 93 dollars dans le scénario conventionnel) et 181 euros le mégawatt/heure pour le gaz. En cas d’embargo total, le prix du baril pourrait dépasser les 150 dollars avec une croissance qui serait sans nul doute ramenée autour de 1 % voire 0 %. La Banque de France n’a pas travaillé sur ce scénario. Au-delà des incertitudes sur 2022, les projections de la Banque de France sont peu encourageantes pour les deux prochaines années. Selon les scénarios, la croissance du PIB varierait ainsi entre 1,4 % et 1,1 % en 2024, et l’inflation entre 1,7 % et 1,5 %. La France renouerait avec un rythme lent de croissance ne permettant pas de rembourser aisément la dette publique, de financer la transition énergétique, ni de faire face au défi du vieillissement de la population.

La loi des trois chocs

L’économie mondiale est confrontée à une série de chocs majeurs intervenus sur un temps court. Après avoir dû surmonter la crise financière 2008/2009 puis celle des dettes publiques (essentiellement en zone euro), les pays occidentaux doivent à présent gérer coup sur coup la crise covid et celle liée au conflit entre l’Ukraine et la Russie. Ces chocs interviennent en parallèle à la décarbonation des activités qui provoque une hausse des prix de l’énergies et des matières premières nécessaires à la transition.

La crise covid : une inflation née de la désorganisation de l’offre et des plans de relance sur fond de liquidités abondantes

La crise de la Covid a provoqué une déformation de la structure de la demande des services vers les biens. Début 2022, la consommation des ménages en biens au sein de l’OCDE est supérieure de 10 % à son niveau de fin 2019 quand celle des services est en retrait de 5 %. Par ailleurs, la pandémie a désorganisé le système de production. La production de biens utilise beaucoup plus de matières premières, de transport, de semi-conducteurs que la production de services. L’éclatement des chaînes de valeur a comme conséquence qu’un blocage ou un problème dans un pays se répercute dans de nombreux autres. La Chine, notamment, doit faire face à des à-coups en lien avec les décisions de confinement des pouvoirs publics qui appliquent avec difficulté une politique de zéro covid.

Cette situation explique la hausse des prix de l’énergie, des métaux, du transport maritime et des semi-conducteurs constatée à partir du milieu de l’année 2021. Les prix des métaux comme le cuivre ou le fer ont progressé de 30 % en 2021; ceux des métaux précieux de plus de 80 % et ceux prix de l’énergie de 60 %. Le prix des semi-conducteurs a été multiplié par trois comme celui du fret maritime.

Le choc de la guerre en Ukraine : la peur des pénuries de matières premières, d’énergie et de produits agricoles

La guerre en Ukraine provoque une forte tension sur les prix de toutes les matières premières produites en Russie ou en Ukraine : pétrole, gaz naturel, charbon et métaux. Le prix des métaux a augmenté en quelques jours de 75 % et celui du blé de plus de 50 %. La crainte de pénuries provoquées par l’incapacité de l’Ukraine de produire et de vendre, ainsi que par la mise en place d’embargos à l’encontre de la Russie et de la Biélorussie, entraîne une forte hausse des cours dans un contexte de forte demande.

La transition énergétique : une inflation au long cours

La transition énergétique a un effet de long terme sur les prix. Elle nécessite la réalisation d’équipements coûteux. En raison du caractère aléatoire des énergies renouvelables et des capacités de stockage, des infrastructures redondantes doivent être prévues, ce qui augmente leur prix. Ces énergies nécessitent un apport important en métaux dont certains rares, cuivre, nickel, aluminium, palladium, lithium ou cobalt. Depuis deux ans, le prix du lithium a été multiplié par huit et celui du cobalt par trois.

La transition énergétique, de manière contrintuitive, conduit à la hausse des énergies fossiles. La demande en énergies fossiles pourrait baisser moins vite que prévu. Des effets de reports du charbon vers le pétrole ou vers le gaz sont probables. Le développement économique des pays émergents et en développement occasionne une forte hausse de la consommation énergétique. L’offre tend à augmenter moins rapidement que la demande en raison du sous-investissement et de l’épuisement des réserves. Les investisseurs délaissent les énergies carbonées au profit de celles qui ne le sont pas, ne favorisant pas de la sorte les recherches de nouveaux gisements et l’amélioration des techniques. Une hausse du prix des énergies fossiles est à attendre toute chose étant égale par ailleurs.

De la désorganisation de l’offre liée à la crise covid à la transition énergétique, en passant par la crise ukrainienne, tout concourt pour une hausse relativement forte et durable de l’inflation. En lien avec la progression de la base monétaire, l’abondance des liquidités constitue le carburant de l’inflation qui ces dernières années s’était essentiellement logée dans les prix des actifs, financiers et immobiliers.

Des hausses de salaire en prévision ?

Au sein des pays de l’OCDE, pour le moment, les salaires nominaux augmentent moins que les prix entraînant une perte de pouvoir d’achat. En ce début d’année 2022, l’inflation est en moyenne de 6 % pour des gains salariaux inférieurs à 4 %. Cette érosion des salaires réels pourrait peser sur la croissance des prochains mois. Elle conduit les pouvoirs publics à soutenir les ménages et les entreprises au prix d’un surcroît de dépenses publiques. La réduction des déficits publics sera plus lente que prévu. Après avoir atteint 12 % en 2020, ils étaient censés revenir autour de 6 % cette année.

Quoi qu’il en soit, le scénario à 2 % d’inflation d’ici la fin de 2022 dans la zone euro prévu par la BCE semble compromis. La banque centrale avait tablé sur une décrue de la hausse des prix au cours du second semestre permettant une sortie progressive de la politique monétaire expansionniste. Le retour de l’inflation autour de 2 % était censée éviter un relèvement des salaires pouvant provoquer une spirale de hausse des prix. L’augmentation rapide des prix de l’énergie, des matières premières et des céréales pourrait inciter les salariés à demander une révision à la hausse de leurs rémunérations. Si l’inflation se maintient entre 5 et 6 % en 2022, ils ne se contenteront pas des 2,5 % de revalorisation de 2022. L’inflation pourrait donc se maintenir au-dessus des 2 % en 2022 et 2023, obligeant par exemple la BCE à durcir plus rapidement que prévu sa politique monétaire. Compte tenu des négociations salariales au sein de la zone euro, la BCE constate pour le moment les revalorisations des salaires restent modestes.

L’Italie est-elle un pays à risque pour la zone euro ?

La crise sanitaire a abouti à une forte augmentation des dettes publiques au sein de la zone euro, +20 points de PIB en moyenne. Les Etats qui étaient déjà fortement endettés sont, de ce fait, encore plus exposés en cas d’augmentation des taux d’intérêt. En cas de ralentissement de la croissance, des tensions pourraient apparaître avec une possible résurgence de la crise des dettes souveraines. L’Italie apparaît pour un certain nombre d’experts comme le maillon faible de la zone euro.

La croissance potentielle de l’Italie est l’une des plus faibles de la zone euro. Elle est ainsi inférieure à celle de l’Allemagne, de la France ou de l’Espagne. L’absence de gains de productivité en Italie et le rapide vieillissement démographique pèsent sur sa croissance. Depuis 1999, le PIB italien ne s’est accru que de 10 %, contre 50 % pour l’Espagne et 35 % pour la France ou l’Allemagne. le PIB en Italie est en 2022 inférieur à celui de 2008. Il s’agit du seul pays de la zone euro à ne pas avoir compensé les effets de la crise des subprimes. La productivité par tête en 2021 était inférieure de 5 points à celle de 1999 quand elle est supérieure de plus de 6 points pour tous les autres États de la zone euro. Au niveau de l’évolution de la population active au sein de la zone euro, seule l’Allemagne connait une situation plus dégradée. Les États membres ont enregistré des progressions de 3 à 15 % de la population active lors de ces vingt dernières années quand en Italie, une stagnation est constatée et qu’en Allemagne une contraction de 5 % a été enregistrée.

La croissance potentielle médiocre de l’Italie entraîne un manque à gagner en matière fiscale en lien avec la faiblesse du revenu par habitant. Si en 1999, le PIB par habitant en Italie représentait 80 % de celui de l’Allemagne, ce ratio n’est plus que de 70 % en 2021. Des revenus entravés provoquent un manque à gagner en matière de recettes fiscales conduisant à un déficit public élevé. Depuis 1999, il est supérieur structurellement d’au moins 2 points de PIB. Sur la période, la dette publique est passée de 120 à 160 % du PIB. Elle est la deuxième la plus élevée après celle de la Grèce. Elle est 40 points au-dessus de celles de la France et de l’Espagne et deux fois plus importante que celle de l’Allemagne.

Du fait de son niveau élevé d’endettement, l’Italie paye des taux d’intérêt plus élevés que la moyenne des États membres de la zone euro. L’écart de taux pour les titres souverains à dix ans par rapport à l’Allemagne atteint 1,5 point pour l’Italie, 1 point pour l’Espagne et 0,5 point pour la France. La faible croissance rend, par ailleurs, plus difficile la réduction de l’endettement public.

Si une crise de la dette provoquée par un durcissement de la politique monétaire, devait survenir en zone euro, elle toucherait en premier l’Italie. Ce risque devrait conduire l’Union à prendre des mesures de soutien ciblées sur ce pays et sur ceux dont les situations financières sont semblables afin d’éviter un élargissement pernicieux des écarts de taux. Sur le plan financier, la BCE devrait poursuivre ces rachats de titres pour les pays fortement endettés. Au niveau des politiques de soutien à l’activité et d’aides structurelles, l’Italie devrait être prioritaire afin d’améliorer son taux de croissance potentielle.