Le Coin de la Conjoncture : répression financière, croissance, éducation,

De l’excès d’épargne à la répression financière

En 2020, les États du cœur de l’Europe se sont endettés à taux négatifs quand ceux de la périphérie pouvaient le faire à des taux inférieurs à 1 %. La baisse des taux n’a pas conduit à une diminution de la demande en obligations d’État. Or, rationnellement, il est préférable de privilégier les dépôts bancaires aux obligations, compte tenu du risque de taux. Depuis 2008, l’encours d’obligations détenu par les investisseurs institutionnels est passé de 40 à 90 % du PIB. Pour les banques, cet encours atteint 75 % du PIB en 2020, contre 40 % en 2008. Depuis quelques années, les investisseurs institutionnels se sont fortement engagés sur le marché des obligations du secteur publics (encours représentant 40 % du PIB en 2020, contre 25 % en 2014).

Les taux bas pratiqués par les banques centrales sur les marchés monétaires se transmettent par le canal des obligations à long terme notamment par les rachats qui portent depuis 2008 sur plusieurs milliers de milliards de dollars à l’échelle internationale. Cette politique visant à faire payer les épargnants est qualifiée de répression financière. Nul ne peut y échapper en raison de la contrainte réglementaire et de l’aversion aux risques.

Si les banques et les assureurs acquièrent des obligations, la raison en est d’ordre prudentielle. Pour les banques, le ratio de liquidité (LCR) impose la détention d’actifs liquides sans risque dont, en particulier, les dettes publiques. Pour les assureurs, les règles de Solvabilité 2 (calcul du capital de solvabilité requis, SCR) reposent sur une analyse du risque de perte à l’horizon de 12 mois. Ce mode de calcul pénalise les actifs risqués, conduisant à une détention d’obligations. Les fonds en euros ayant une garantie en capital, sont par nature fortement investis en dettes sans risque.

Les pays du cœur de la zone euro sont, par ailleurs, jugés sûrs par les autres États, incitant leur banque centrale et leurs institutionnels ainsi que leurs banques à acquérir des obligations. L’encours des obligations d’État de la zone euro détenu fin 2020 par des non-résidents représentait 45 % du PIB contre 30 % en 2009. Les pays dégageant des excédents au niveau de leur balance des paiements courants ont tendance à en affecter une partie en obligations d’État. Cette situation prévaut pour l’Allemagne et aussi pour de nombreux pays émergents. L’augmentation de l’encours de réserves de changes détenu en euros contribue également à ce phénomène. La politique de rachats par la banque centrale des obligations d’État conforte l’idée de l’absence de prise de risque à court terme. Les obligations sont donc très liquides. Elles sont des titres longs qui peuvent être échangés rapidement.

La population européenne privilégiant les produits de taux alimente la répression financière en favorisant leur baisse. L’épargne s’est fortement investie sur les fonds euros de l’assurance vie qui s’élèvent à plus de 1 400 milliards d’euros. Certes, depuis le début de la crise financière, les ménages ont privilégié leurs comptes courants et les livrets au détriment de l’assurance vie. Cependant, la décollecte de ce dernier produit demeure faible : moins de 10 milliards d’euros pour un encours de 1 770 milliards d’euros. La baisse des rendements n’a pas provoqué de sorties importantes, les épargnants privilégiant la sécurité.

Si la répression financière ne fonctionnait plus, les taux d’intérêt remonteraient brusquement, ce qui placerait plusieurs États en situation d’insolvabilité. Les banques centrales seraient contraintes de racheter une part croissante d’obligations pour éviter une crise de dettes souveraines. Pour le moment, ce risque est faible compte tenu du niveau très élevé de l’épargne. Le dégonflement de la cagnotte « covid » sera lent et partiel du fait d’un retour à la normale progressif.

Les ménages et leur cagnotte « covid »

Avant même la crise sanitaire, que ce soit aux États-Unis ou en Europe, les taux d’épargne des ménages étaient orientés à la hausse. Outre-Atlantique, il avait doublé depuis la crise financière pour se rapprocher de 10 % du revenu disponible brut. Avec l’épidémie, il a atteint 20 % en cours d’année 2020. Pour la zone euro, ce taux qui était de 13 % avant crise s’est élevé à plus de 20 % l’année dernière. L’épargne « covid » est une épargne subie et de précaution. Elle a pris la forme d’encaisses monétaires.

L’encours des dépôts des ménages s’élevait aux États-Unis à 14 000 milliards de dollars fin 2020 et à 8 000 milliards d’euros pour la zone euro. Si les ménages décidaient de remettre dans les circuits de consommation une part importante de la cagnotte « covid », la hausse des prix pourrait s’accélérer même si, en l’état, l’industrie dispose de capacités de production excédentaires. Si les ménages privilégient les actifs financiers et immobiliers, le prix de ces derniers continueront à augmenter.

Les ménages ne devraient pas désépargner en 2021. En fonction de la normalisation de la situation économique et sanitaire, ils pourraient être amenés à réduire leur effort d’épargne. Par définition, une grande partie de la consommation perdue depuis le mois de mars dernier ne sera pas rattrapée. Cela concerne le secteur tertiaire. Il n’est pas possible d’aller plusieurs fois par jour au restaurant, au théâtre ou prendre plusieurs chambres pour une même nuitée. Certes, si l’épidémie est rapidement éradiquée, les ménages souhaiteront de retrouver leur vie d’avant et pourront se faire plaisir avec d’autant plus de facilité qu’ils auront d’importantes liquidités à consommer. Néanmoins, les dépenses plaisirs n’effaceront pas le manque à gagner des douze derniers mois. Par ailleurs, après une crise, les taux d’épargne peuvent baisser mais jamais fortement. Après la crise des subprimes et celle des dettes souveraines, le taux d’épargne a même eu tendance à remonter après une petite décrue. Les ménages pourraient conserver une forte enveloppe d’épargne de précaution par crainte d’une nouvelle détérioration de la situation sanitaire ou d’une augmentation des impôts rendue nécessaire pour financer le surcroît de dépenses publiques.

Dans ce contexte, le dégonflement de la cagnotte « Covid » sera longue et partielle. La consommation devrait connaître dans les prochains mois des variations au gré des vagues de l’épidémie. Un léger rebond sera sans nul doute perceptible au cours du second semestre alimenté par le retour à la normale et la mise en œuvre des plans de relance. Le prix des actifs devrait poursuivre sa hausse compte tenu des perspectives de croissance et de l’importance des liquidités disponibles.

Pour ne pas perdre une décennie !

La crise économique provoquée par l’épidémie de Covid-19 est mondiale. Elle touche tout particulièrement les pays émergents et en développement qui ne bénéficient pas de l’appui d’une devise forte et de banques centrales puissantes. Les gains de niveau de vie de ces dix dernières années pourraient être effacés, pour ces pays, selon la Banque mondiale qui a publié ses perspectives économiques le mardi 5 janvier. Plus d’un pays émergent et en développement sur quatre seraient concernés. Dans environ deux tiers d’entre eux, le revenu par habitant devrait être inférieur en 2022 à ce qu’il était en 2019.

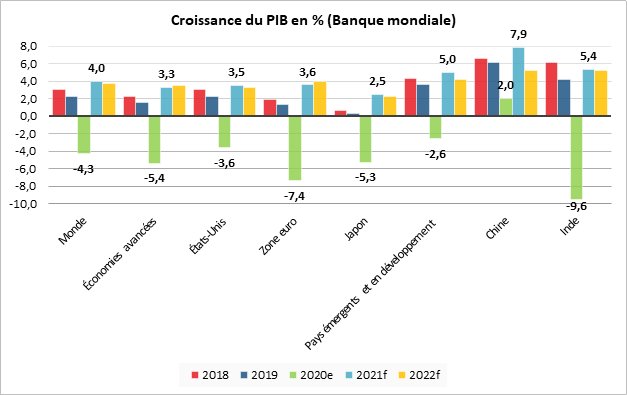

La Banque mondiale estime qu’un rebond interviendra cette année parallèlement à la diffusion du vaccin. L’économie mondiale devrait enregistrer une hausse du PIB de 4 % en 2021 contre un recul de 4,3 % en 2020. S’il s’avérait que l’épidémie n’est pas endiguée en raison de problèmes de déploiement des vaccins ou d’une mutation importante du virus, la croissance pourrait être inférieure à 2 % (1,6 % selon la Banque mondiale). À l’inverse, si la Covid refluait plus rapidement que prévu, le taux de croissance de l’économie mondiale pourrait atteindre jusqu’à 5 %. Pour 2002, l’institution mondiale prévoit une croissance de 3,8 %.

e : estimations, f : prévisions

Cercle de l’Épargne – données Banque mondiale

Après un recul de 5,4 % de leur PIB en 2020, les pays avancés devraient enregistrer une croissance de 3,3 % en 2021 et de 3,5 % en 2022. Les États-Unis figurent parmi les pays développés les moins touchés sur le plan économique tout en enregistrant le plus grand nombre de décès provoqués par la Covid-19. Leur PIB aurait reculé de 3,6 % en 2020. La croissance serait de 3,5 % cette année. La zone euro a connu un recul très marqué de son PIB en 2020, 7,4 % du fait de son exposition à l’activité touristique et à l’application de plusieurs confinements. Le rebond serait limité, +3,6 % en 2021. Le Japon qui dépend des échanges extérieurs a enregistré un repli de son PIB de 5,3 % l’année dernière. La reprise pourrait être d’assez faible ampleur.

Parmi les pays émergents, la Chine, après un mauvais premier trimestre 2020 a réussi à obtenir sur l’ensemble de l’année une croissance de 2 points. Le rebond serait important en 2021 avec une progression de 7,9 % de son PIB. En excluant ce dernier pays, la reprise serait plus modérée pour les autres pays émergents et en développement, avec une moyenne de 3,5 % sur la période 2021-2022, en raison des effets persistants de la pandémie sur la consommation et l’investissement.

Dans son rapport, la Banque mondiale s’inquiète de l’ampleur des programmes d’achats d’obligation par les banques centrales. Elle estime à juste titre que ces dernières sont, dans les faits, de moins en moins indépendantes. Par ailleurs, elle rappelle que dans le passé les politiques monétaires expansives ont conduit à l’installation de la stagflation et à des crises de change. En 2020, une vingtaine de banques centrales mènent des opérations de rachats afin de financer les déficits budgétaires. La Banque mondiale craint des défauts de paiement extérieurs et la survenue de crises financières. Elle estime que les stigmates de la crise de 2020 pourraient se faire ressentir sur l’ensemble de la décennie. Elle préconise l’engagement de réformes structurelles afin de favoriser la croissance. L’éducation, la recherche, les investissements en infrastructures devraient être privilégiés afin d’améliorer le niveau de la croissance potentielle.

Charlemagne, Robert de Sorbon, Napoléon, Jules Ferry, au secours !

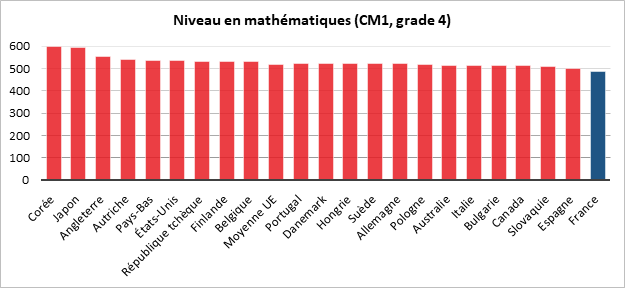

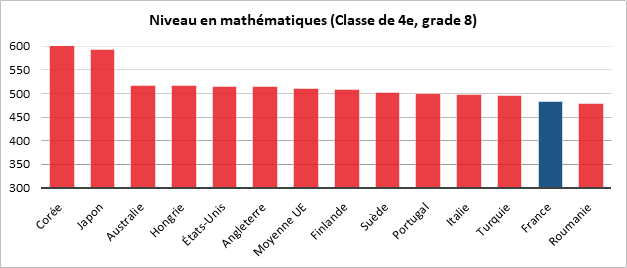

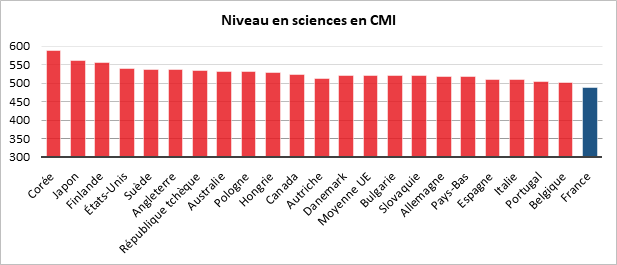

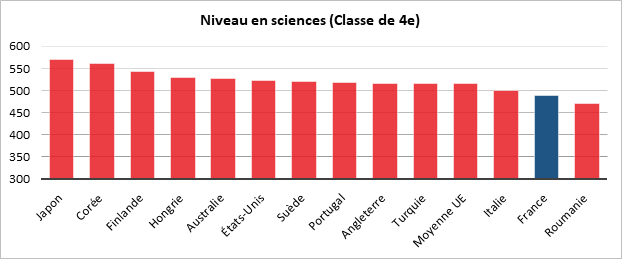

La France s’est longtemps enorgueillit à juste titre de la qualité de son enseignement qui a permis au pays de compter un grand nombre de chercheurs reconnus mondialement et de ce fait de Prix Nobel. Que ce soit en médecine, en physique, en chimie ou en littérature, le poids de la France dépassait durant de nombreuses décennies celui de sa démographie. Ce temps semble s’éloigner. La France est confrontée à une baisse du niveau de formation initiale. Une nouvelle enquête réalisée par TIMSS (Trends in International Mathematics and Science Study), et publiée à la fin de 2020, confirme celle de l’OCDE (enquête PISA). L’enquête TIMSS a été menée dans 58 pays sur les enfants de CM1 et de 4e. Elle porte sur le niveau en mathématique et en sciences (physique, chimie, sciences de la nature…). La France figure pour chaque matière à la dernière ou à l’avant dernière place quand l’enquête PISA plaçait la France au dernier rang de l’Union européenne pour les mathématiques. D’autres enquêtes soulignent également une baisse du niveau dans la pratique de la langue maternelle avec en particulier une réduction sensible du nombre de mots utilisés par les élèves.

Cercle de l’Épargne – enquête TIMSS

Dès les petites classes, les élèves français sont en retard sur leurs homologues étrangers. Au collège et au lycée, aucun rattrapage n’intervient. Les mesures prises pour éviter les redoublements et pour atténuer les effets des notes ont a priori accéléré le déclin français qui s’est amorcé il y a une vingtaine d’années.

Cercle de l’Épargne – enquête TIMSS

Le constat vaut tant en mathématique qu’en sciences. Il en est de même pour la maîtrise de la langue maternelle.

Cercle de l’Épargne – enquête TIMSS

Cercle de l’Épargne – enquête TIMSS

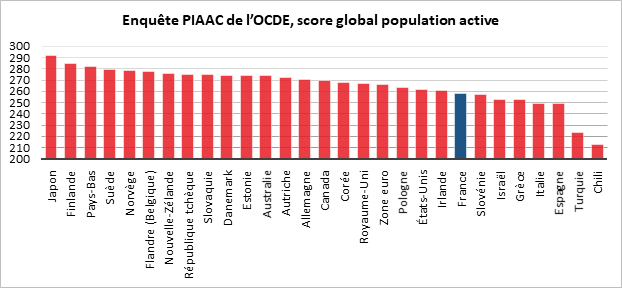

Les résultats de ces enquêtes présagent une dégradation progressive de l’employabilité et des compétences de la population active. Le faible niveau en sciences est problématique pour l’industrie et rend difficile les éventuelles relocalisations. Même si les causes sont multiples, la faible appétence des Français pour les sciences ne concourt pas au maintien d’une industrie puissante. Les emplois industriels ont été réduits de plus de 30 % en vingt ans. Pour autant, les besoins de l’économie en scientifiques (avec les nouvelles technologies, la santé, la pharmacie, l’énergie, etc.) sont très importants et seront difficilement satisfaits. Le déficit en ingénieurs est déjà une réalité. En outre, les meilleurs éléments sont de plus en plus tentés par l’expatriation. La crise de la Covid-19 a révélé que plusieurs Français occupaient des places importantes dans des laboratoires pharmaceutiques à l’étranger comme Pascal Soriot, qui dirige AstraZeneca, ou Stéphane Bancel qui est le PDG de Moderna. Certes, la présence importante des Français à la tête des entreprises pharmaceutiques semble prouver que, dans le passé, le niveau de formation en France était correct. Il n’en demeure pas moins que les compétences des jeunes actifs français sont très faibles dans les matières scientifiques.

Cercle de l’Épargne – données OCDE

Cette baisse du niveau de formation influe sur la structure du marché de l’emploi. La proportion d’emplois à faible qualification est deux fois plus importante en France qu’en Allemagne. Notre pays est condamné à se spécialiser dans les emplois à faible valeur ajoutée, notamment les emplois domestiques qui par nature génèrent une faible croissance. La France est le pays de l’OCDE dont la proportion de jeunes de 15 à 29 ans déscolarisés et sans emploi est l’une des plus importante : près de 25 % en 2019 contre 12 % aux États-Unis, 8 % en Allemagne ou 5 % en Suède. Le taux de chômage des jeunes a toujours été supérieur à la moyenne de l’OCDE et était 10 points au-dessus de celui de l’Allemagne (18 % contre 8 %) avant la crise. Un faible niveau de formation est fortement corrélé avec le chômage et le taux d’emploi. La modernisation de la France sera délicate à mener avec une population active mal formée et qui pourrait ne pas y adhérer. Dans le cadre du plan de relance, le Gouvernement aurait donc avantage à mettre l’accent sur la formation initiale et continue même si plusieurs années seront nécessaires avant que les résultats ne s’améliorent. L’Allemagne et le Canada ainsi que la Nouvelle Zélande ont consenti dans le passé des efforts qui se sont révélés payants.