Le Coin de l’Economie – récession – croissance – emploi – productivité – déficits américains – Japon

La récession attendra !

Après le rebond de 2021, post crise sanitaire, l’économie mondiale a connu un net ralentissement en 2022 en raison de la résurgence de l’inflation provoquée par la hausse des prix des matières premières, de l’énergie et des produits alimentaires. Pour 2023, après des prévisions pessimistes en fin d’année dernière, les instituts de conjoncture estiment que la récession pourra être évitée. Selon le FMI, la croissance de l’économie mondiale devrait être de 2,9 % cette année contre 3,4 % en 2022. Pour l’année prochaine, une petite reprise est attendue avec un taux de 3,1 %. Ces taux sont inférieurs à la moyenne des années 2000/2019 qui était de 3,8 %.

En 2023, après trois ans hors norme, l’économie mondiale pourra escompter une certaine normalisation avec la réduction des goulets d’étranglement dans l’approvisionnement des matières premières et des biens intermédiaires. Une légère détente concernant les pénuries de main-d’œuvre est espérée avec le ralentissement de l’activité. Celle-ci pourrait conduire à une modération des prix des matières premières et de l’énergie. La Chine devrait connaître une reprise avec la disparition des mesures liées à la politique du zéro covid. Les pays émergents et en développement sont moins déstabilisés que prévu par la hausse des taux et l’appréciation du dollar.

Dans les pays avancés, la croissance devrait passer de 2,7 % en 2022 à 1,2 % en 2023, avant de remonter à 1,4 % en 2024. Selon les prévisions du FMI, environ 90 % des pays avancés enregistreront une baisse de croissance en 2023.

La croissance européenne sauvée par l’aide publique

Après les plans de relance post-covid, les États européens ont mis en œuvre des mesures de soutien aux ménages et aux entreprises afin d’atténuer les effets des hausses de prix. Ces mesures représentent au moins 1,2 point de PIB. Au prix d’un endettement public accru, elles ont contribué à limiter le ralentissement de l’activité provoqué par la hausse des taux d’intérêt et le transfert financier opéré en faveur des pays producteurs d’énergie. La chute des cours du prix du gaz et du pétrole a également joué en faveur de la croissance. L’augmentation des flux de gaz naturel liquéfié et par gazoduc en provenance des fournisseurs non russes, les économies d’énergie et les températures hivernales clémentes ont contribué à la détente sur les prix. Plusieurs facteurs pourraient néanmoins peser sur l’activité à l’avenir. Le FMI souligne ainsi dans sa dernière note de prospective une contraction de la production de l’industrie manufacturière et du secteur des services à la fin de l’année 2022. La confiance des consommateurs reste dégradée. Avec un taux d’inflation d’à peu près 10 % ou plus dans plusieurs pays de la zone euro et au Royaume-Uni, le pouvoir d’achat des ménages continue à s’éroder. L’accélération des relèvements de taux par la Banque d’Angleterre et la Banque centrale européenne durcit les conditions financières et pourrait avoir des conséquences sur l’ensemble du secteur immobilier. Dans la zone euro, la croissance devrait atteindre son niveau le plus bas (0,7 %) en 2023, avant de remonter à 1,6 % en 2024. Le Royaume-Uni n’évitera pas en revanche la récession. Le PIB devrait se contracter de 0,6 % en 2023.

Ralentissement marqué de la croissance aux États-Unis

La croissance américaine devrait passer de 2,0 % en 2022 à 1,4 % en 2023 et à 1 % en 2024. L’activité devrait reprendre au cours du second semestre 2024. Les taux directeurs devraient atteindre un sommet au courant de 2023 à 5,1 % en 2023.

Le Japon à contrecourant

La croissance au Japon connaîtra une augmentation à 1,8 % en 2023, en raison de la mise en œuvre d’importantes mesures de soutien monétaire et budgétaire. Les bénéfices élevés des entreprises, liés à la dépréciation du yen, soutiendront les investissements des entreprises. La croissance devrait baisser à 0,9 % en 2024, les effets des mesures de relance s’atténuant.

Des pays émergents résilients

La croissance des pays émergents ou en développement devrait augmenter légèrement, passant de 3,9 % en 2022 à 4 % en 2023 et à 4,2 % en 2024, avec une révision à la hausse de 0,3 point de pourcentage pour 2023 et une révision à la baisse de 0,1 point de pourcentage pour 2024. Près de la moitié des pays émergents et des pays en développement affichent une croissance plus faible en 2023 qu’en 2022.

En Chine, la croissance de 2022 devrait s’établir à 3 %. Pour la première fois depuis plus de 40 ans, ce taux sera inférieur à celui de la moyenne mondiale. En 2023, un rebond est attendu avec une croissance de 5,2 %. En 2024, il devrait se situer autour de 4,5 % en 2024, avant de se stabiliser en dessous de 4 % à moyen terme, compte tenu de la perte de dynamisme des entreprises, de la diminution de la population active et de la lenteur des réformes structurelles. En Inde, la croissance devrait passer de 6,8 % en 2022 à 6,1 % en 2023, avant de repartir à la hausse pour atteindre 6,8 % en 2024. La croissance dans les pays de l’ASEAN-5 (Indonésie, Malaisie, Philippines, Singapour, Thaïlande) devrait également ralentir à 4,3 % en 2023, avant de repartir à 4,7 % en 2024.

Le PIB de la Russie se serait contracté de 2,2 % en 2022, soit moins qu’attendu (-3,4 %). La croissance pour ce pays devrait être légèrement positive en 2023. La Russie bénéficie des prix élevés de l’énergie et a réussi à réorienter son commerce extérieur vers des pays qui n’appliquent pas les sanctions décidées par les pays occidentaux.

Les pays d’Amérique latine et des Caraïbes devraient enregistrer une baisse de leur croissance de 3,9 % en 2022 à 1,8 % en 2023. La politique budgétaire accommodante du Brésil devrait soutenir l’activité du continent. La modération des prix des matières premières et des produits agricoles devrait néanmoins peser sur la croissance tout comme le durcissement de la politique monétaire américaine.

Selon les prévisions, la croissance au Moyen-Orient et en Asie centrale devrait passer de 5,3 % en 2022 à 3,2 % en 2023. La croissance en Arabie saoudite, devrait passer de 8,7 % en 2022 à 2,6 % en 2023, en raison de la diminution du prix du pétrole et des quotas de production, conformément à l’accord conclu par l’OPEP+(Organisation des pays exportateurs de pétrole, y compris la Russie). En Afrique subsaharienne, la croissance devrait rester modérée, à 3,8 % en 2023, compte tenu des retombées prolongées de la pandémie de COVID-19, avant d’atteindre 4,1 % en 2024. La situation économique devrait se dégrader en Afrique du Sud en lien avec des problèmes structurels récurrents quand elle devrait s’améliorer au Nigéria.

L’inflation, le sommet en voie d’être franchi

Après avoir atteint 8,8 % en 2022, Le FMI estime que l’inflation mondiale devrait reculer à 6,6 % en 2023 et revenir à 4,3 % en 2024. Elle devrait néanmoins être supérieure à son niveau d’avant crise sanitaire (3,5 % pour les années 2017/2019).

84 % des pays devraient enregistrer en 2023 une inflation plus faible qu’en 2022. La désinflation attendue s’explique par la baisse des prix internationaux des matières premières, de l’énergie et des produits agricoles et par la diminution de la demande mondiale. Elle est la conséquence du durcissement des politiques monétaires

Dans les pays avancés, l’inflation annuelle moyenne devrait passer de 7,3 % en 2022 à 4,6 % en 2023 et à 2,6 % en 2024. Dans les pays émergents et les pays en développement, l’inflation annuelle attendue diminuera de 9,9 % en 2022 à 8,1 % en 2023 et à 5,5 % en 2024. Dans les pays en développement à faible revenu, l’inflation devrait reculer de 14,2 % en 2022 à 8,6 % en 2024.

Risques et incertitudes

Dans sa note de prospective, le FMI souligne que plusieurs facteurs de risques pourraient influer sur ses prévisions. La hausse des salaires au sein des pays avancés pourrait remettre en cause le processus de décrue de l’inflation. Le comportement des ménages est sujet à d’importantes interrogations. Ces derniers disposent d’importantes réserves d’épargne constituées au moment de l’épidémie de covid. Si en Europe et au sein de la zone euro, les ménages décidaient d’accroître leurs dépenses de consommation en puisant dans leur épargne, la croissance serait certes plus élevée mais dans le même temps les tensions inflationnistes pourraient s’accroître.

A contrario, le durcissement de la politique monétaire pourrait réduire les créations d’emploi et amener une désinflation plus rapide. Or, depuis trois ans, l’emploi reste dynamique en raison, en particulier, des changements de comportements des salariés (refus des horaires décalés, des travaux pénibles) et des besoins de certains secteurs d’activité (santé, tourisme, bâtiment, etc.).

L’évolution de la situation économique de la Chine influencera le cours de la croissance mondiale dans les prochaines années. Avec des niveaux d’immunité de la population encore faibles et des capacités hospitalières insuffisantes, surtout en dehors des grandes zones urbaines, la pandémie de covid pourrait peser plus longtemps que prévu sur l’activité. L’éclatement de la bulle immobilière pourrait également entraver la croissance.

La guerre en Ukraine pèsera toujours sur le cours de l’économie. Ayant stocké suffisamment de gaz pour prévenir toute pénurie durant hiver 2022/2023, l’Europe bénéficie pour le moment de prix du gaz plus bas que prévu. Le prochain rendez-vous est à l’été 2023 au moment de la reconstitution des réserves qui devra se réaliser sans l’apport du gaz russe. Si la demande chinoise retrouve sa croissance d’avant crise sanitaire, elle pourrait provoquer une hausse sensible des cours.

La menace du surendettement demeure prégnante. Plusieurs pays en développement sont toujours dans une situation d’extrême fragilité. 60 % des pays à faible revenu sont en situation de surendettement 45 % présentent un risque élevé de surendettement. 25 25 % des pays émergents sont également confrontés à des problèmes financiers majeurs. Depuis octobre, les écarts de taux souverains des pays émergents et des pays en développement ont légèrement diminué sous l’effet d’un assouplissement des conditions financières mondiales et de la dépréciation du dollar.

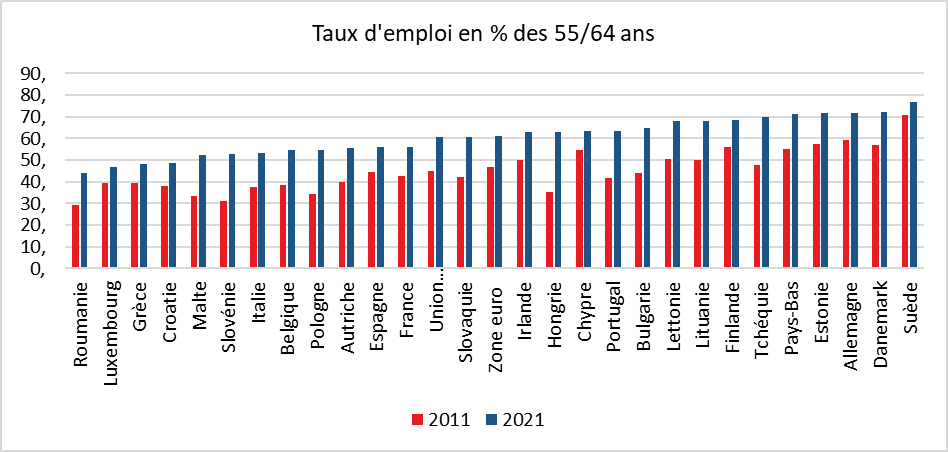

Taux d’emploi des seniors et âges départ à la retraite

Un des objectifs de la réforme des retraites présentée par le Gouvernement est d’augmenter le taux d’emploi des seniors qui est en France inférieur à la moyenne européenne. En 2010, le report de l’âge légal de 60 à 62 ans avait contribué à une nette augmentation du taux d’emploi des 55/64 ans qui est passé de 42 à 56 % de 2011 à 2021. L’augmentation du taux d’emploi suppose un report de l’âge effectif de départ à la retraite et un maintien réel dans les effectifs des entreprises des salariés.

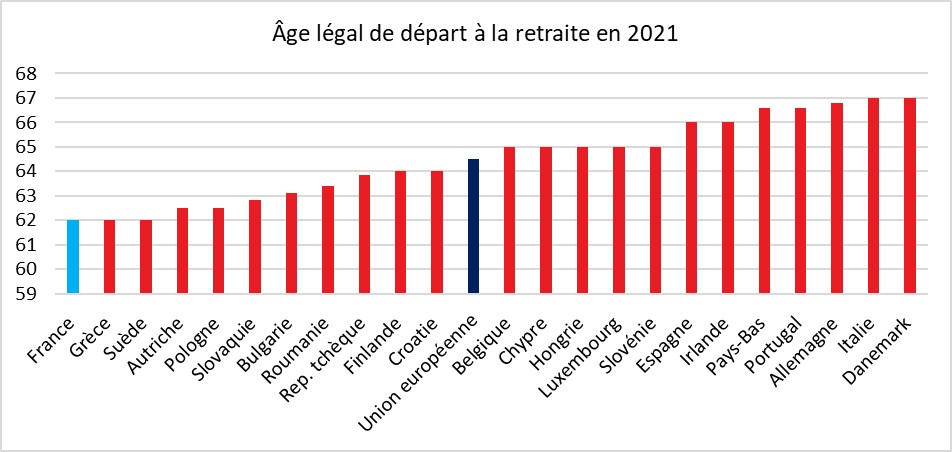

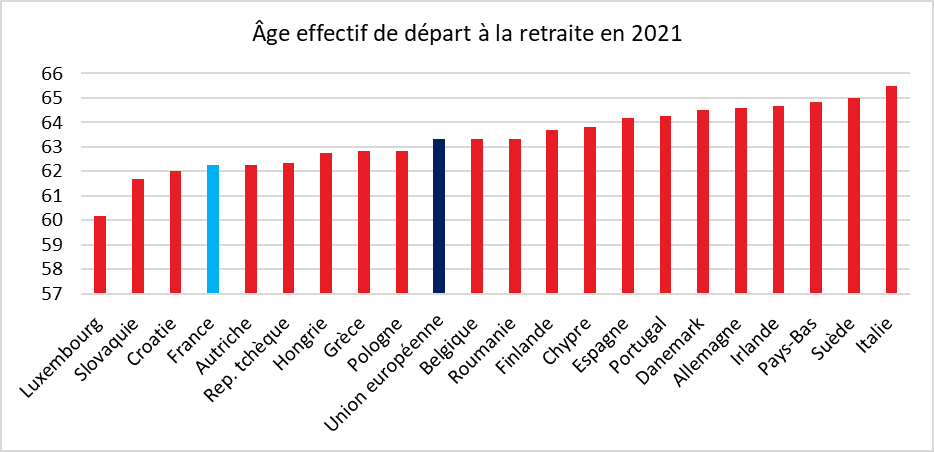

Au sein de l’Union européenne, les âges légaux de départ à la retraite varie entre 62 (France) et 67 ans (Italie, Danemark) quand les âges effectifs varient de leur côté de 60,2 (Luxembourg) et 65,5 ans (Italie). En France, l’âge effectif est de 62,5 ans selon la Commission européenne. En moyenne au sein de l’Union, l’âge légal est de 64,5 ans et l’âge effectif est de 63,4 ans.

Une corrélation assez logique existe entre âge légal et âge effectif. Les États qui ont les âges légaux les plus élevés sont ceux où les actifs partent le plus tard à la retraite. Seuls le Luxembourg et la Croatie se distinguent en la matière en ayant des âges effectifs parmi les plus faibles malgré le fait que leur âge légal soit dans la moyenne. Les sorties anticipées peuvent peser sur l’âge effectif. En France, un quart des actifs partent avant 62 ans. Peuvent ainsi partir de manière anticipée à la retraite les fonctionnaires de catégorie active (policier, personnel pénitentiaire, infirmiers, etc.), certains personnels des régimes spéciaux, les bénéficiaires du dispositif « carrières longues », etc.

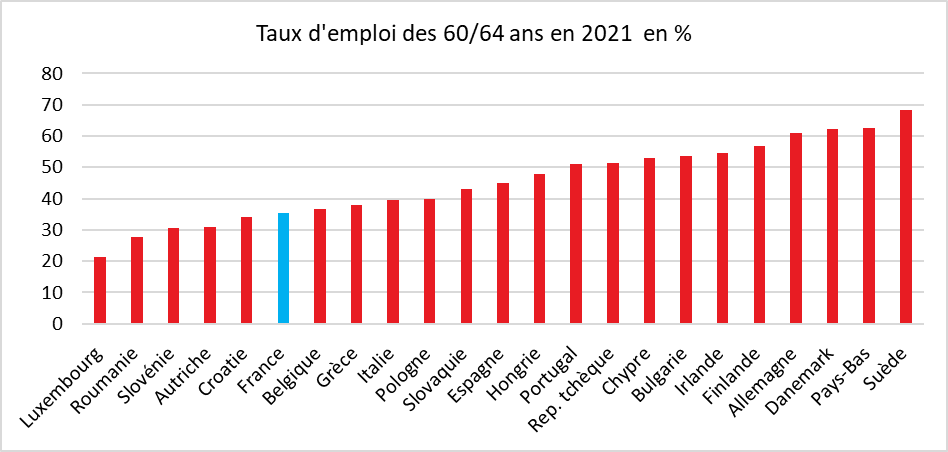

Le taux d’emploi des seniors est plus important au sein des États dont les âges légaux de départ à la retraite sont plus élevés. Cette corrélation est surtout vérifiée entre 55 et 59 ans.

Un taux de chômage élevé peut expliquer que certains États aient des taux d’emploi relativement faibles après 60 ans même si leur âge légal est élevé. Les mécanismes d’invalidité peuvent également réduire le taux d’emploi. L’Italie est dans cette situation.

Selon les calculs réalisés par Patrick Artus, Directeur de la recherche et des études de Natixis, le recul d’un an de l’âge légal de la retraite accroît, en moyenne, de 0,40 an l’âge effectif de la retraite et augmente de 2,4 points le taux d’emploi des 60-64 ans. Le report de l’âge légal nécessite des actions en faveur de l’emploi des seniors avec une politique de formation adaptée afin de préparer en amont des reconversions. Le taux d’emploi au-delà de 60 ans dépend avant tout du niveau des compétences de la population active. Les États les mieux classés dans l’enquête sur les compétences de la population active de l’OCDE (enquête PIAAC), à savoir la Suède, la Finlande, les Pays-Bas, le Danemark et la République tchèque, ont des taux d’emploi et un niveau de formation supérieurs à la moyenne de l’OCDE.

Le financement des déficits américains en question

Depuis la crise des subprimes de 2008-2009, les pays à excédent d’épargne de la zone euro (Allemagne et Pays-Bas) ont cessé de prêter cet excédent aux pays à déficit d’épargne de la zone euro comme la Grèce, l’Italie ou l’Espagne. Ils ont préféré orienter leurs épargne vers le reste du monde et en premier lieu les États-Unis. Avec l’augmentation des prix de l’énergie et le ralentissement de l’économie chinoise, les États d’Europe du Nord risquent de perdre tout ou partie de leurs excédents d’épargne générés par leurs exportations. Dans ces conditions, comment les États-Unis financeront-ils leurs importants déficits ?

La zone euro dégageait traditionnellement d’importants excédents d’épargne grâce au solde positif de la balance courante. L’Allemagne et les Pays-Bas étaient les principaux pourvoyeurs de ces excédents. Leur solde de balance courante était de 2010 à 2019 positif de près de 5 points de PIB. Dans les années 2000, les États d’Europe du Sud se caractérisaient par d’importants déficits de leur balance courante, de -2 à -15 % du PIB pour l’Espagne, l’Italie ou la Grèce, déficits qui étaient comblés par les États d’Europe du Nord. Après la survenue de la crise grecque en 2011/2013, ces pays ont été contraints de rééquilibrer leur balance courante, les États d’Europe du Nord ayant décidé de ne plus financer leurs déficits. Cette évolution a conduit à augmenter les excédents courants de la zone euro dont les États-Unis ont été les premiers bénéficiaires. Les flux d’épargne en leur faveur en provenance de la zone euro se sont accrus de 2 points de PIB dans les années 2010. La zone euro avait alors remplacé la Chine comme principal pourvoyeur de capitaux.

Avec l’augmentation du prix de l’énergie et des matières premières ainsi qu’avec le ralentissement des échanges avec la Chine, la zone euro devrait perdre son excédent extérieur ou du moins celui-ci devrait se réduire fortement. Le déficit de la balance commerciale de la zone euro est passé -1 % du PIB à -5 % du PIB de 2020 à 2022. Cette dégradation pourrait certes s’atténuer avec la baisse mesurée des prix du pétrole et du gaz ainsi qu’avec la montée en puissance des énergies renouvelables mais elle ne sera pas complètement effacée dans les prochaines années. Les États de la zone euro devront investir plus massivement afin d’accélérer la décarbonation de leur économie, ce qui réduira leurs capacités d’épargne.

La disparition de l’excédent extérieur de la zone euro obligera les États-Unis à trouver d’autres investisseurs pour financer leur imposant déficit de leur balance courante. Celui-ci dépassait 3 % du PIB en 2022. Pour résoudre cette équation, les États-Unis peuvent compter sur l’épargne des pays émergents. Ces derniers privilégient les placements américains jugés sûrs et relativement liquides tout en offrant un rendement appréciable. Les États-Unis peuvent également capter une partie de l’excédent es pays de l’OPEP. En 2022, le solde de leur balance courante a été positif de plus de 8 % du PIB. L’excédent commercial réalisé vis-à-vis de la zone euro serait ainsi investi aux États-Unis.

Si les États-Unis n’arrivaient pas à attirer en quantité suffisante des capitaux extérieurs, ils seraient contraints de relever leurs taux d’intérêt et de réduire leur demande intérieure afin de limiter les importations.

Les États-Unis conservent des atouts indéniables pour compenser l’éventuel disparition de la zone euro comme financeur de leurs déficits budgétaire et commercial. Les placements américains sont considérés comme des valeurs refuges en période de crise. Le dynamisme de l’économie américaine et l’augmentation de la population active sont autant de facteurs qui facilitent l’arrivée des capitaux. La force du dollar qui demeure la monnaie de réserve de référence, constitue un avantage indéniable pour tout investisseur qui recherche de la sécurité.

Le couple emploi et productivité sous tension en Europe

L’économie contemporaine repose sur un triptyque simple : le capital, le travail et la productivité. L’alliance de ces trois facteurs permet l’épanouissement de la croissance. La rentabilité du capital suppose qu’une offre de travail de qualité et donc une productivité la plus élevée possible. Les performances d’une économie dépendent du taux d’emploi (ratio nombre d’emplois/population de 15 à 64 ans) et des niveaux de productivité (valeur ajoutée ou PIB par personne en emploi).

Au sein de la zone euro, les taux d’emploi diffèrent fortement d’un État à un autre. Ils dépassent 80 % en Allemagne, aux Pays-Bas ou en Finlande quand ils sont inférieurs à 70 % en Espagne ou en Italie. La France et le Portugal se situe dans le bas de la moyenne avec des taux légèrement au-dessus de 70 %. Depuis la crise sanitaire de 2020, le taux d’emploi est relativement stable en Allemagne, en Belgique et en Italie ; il recule en Espagne et augmente en France, aux Pays-Bas, en Finlande, en Autriche, au Portugal. Il est à son plus haut en France à près de 75 %, soit néanmoins 10 points au-dessus de celui de l’Allemagne (source Eurostat).

La France se caractérise au sein de la zone euro par le haut niveau de sa productivité qui compense en partie son faible taux d’emploi. Elle est de 77 000 euros par tête (PIB par emploi) faisant jeu égal avec celle de la Finlande. Seuls la Belgique et les Pays-Bas obtiennent de meilleurs résultats en partie dus par les activités portuaires qui augmentent le PIB (transit). Le niveau de productivité en France est supérieur à celui de l’Allemagne (68 000 euros), de l’Italie (65 000 euros) et de l’Espagne (60 000 euros). Depuis 2019, la productivité de la France comme celle de l’Espagne décline quand elle reste stable dans les autres pays de la zone euro. La baisse atteint plus de 3 % en France et 2 % en Espagne. La productivité a augmenté de 2 % en Italie.

Compte tenu du taux d’emploi et des niveaux de productivité, les capacités de production diffèrent selon les États membres. Trois groupes de pays peuvent être distingués : les pays à capacité de production élevée avec les Pays-Bas, les pays à capacité de production intermédiaire avec l’Allemagne, la France, la Belgique, la Finlande ou l’Autriche et les pays à capacité de production faible avec l’Espagne, l’Italie ou le Portugal.

Depuis 2019, l’Espagne est le pays qui est dans la situation la plus critique avec un faible taux d’emploi et une productivité déclinante. La France sauve la mise grâce à l’augmentation de son taux d’emploi. L’Espagne n’a pas retrouvé ses capacités de production d’avant crise. La France les a récupéré sans les améliorer à la différence des autres pays de la zone euro. La Finlande, l’Autriche, l’Italie, la Belgique et les Pays-Bas ont accru leurs capacités de production de 2 à 5 %. L’Allemagne se place à proximité de la France avec des capacités en hausse de 1 à 2 %.

En France, l’amélioration du taux d’emploi est la condition sine qua non pour le maintenir un niveau minimal de croissance. Cette hausse permet de compenser la contraction de la productivité. Celle-ci s’explique par la tertiarisation de la société, le recours important aux arrêts maladie et la difficulté des employeurs à pourvoir les emplois pénibles. Ces derniers sont contraints de réduire leurs activités, de doubler les postes ou d’augmenter les salaires.

Le Japon, l’inflation et la dette publique

Depuis les années 1990, le Japon était en proie à une déflation larvée avec, comme symboles, une faible hausse des prix et des salaires. La banque centrale japonaise a, de ce fait, surpris les commentateurs financiers en annonçant, au mois de décembre 2022, un élargissement de la fourchette de fluctuation qu’elle tolère sur les rendements des emprunts d’État à dix ans avec un plafond désormais fixé à 0,5 % contre 0,25 % auparavant. Cette mesure marquait un léger durcissement de sa politique monétaire traditionnellement accommodante. La progression de l’inflation a justifié ce revirement. Pour la première fois depuis des années, les salaires accélèrent au Japon. La hausse dépasse 1,7 %, ce qui est un record sur moyenne période.

Dans le passé, les seuls pics d’inflation résultaient des relèvements des taux de TVA comme en 2015 et en 2020 ou de la dépréciation du yen comme en 2013. L’augmentation des prix qui s’est amorcée depuis l’année 2021 est donc un phénomène nouveau. L’inflation sous-jacente (hors prix volatils des matières premières, de l’énergie, des produits agricoles et des prix administrés) est passée de moins de 1 à 3 % de 2019 à 2023. Les revendications salariales se multiplient. La Confédération des syndicats japonais demande ainsi une hausse de 5 % des salaires, taux de progression inconnu pour le Japon. Ces revendications interviennent après une longue période de stagnation des salaires et au moment où la baisse du nombre d’actifs est forte. Les gains de productivité qui ont longtemps permis de compenser la diminution de la population active ont disparu. La productivité décline depuis 2019, conduisant à une hausse de la demande de travail.

Les autorités japonaises sont confrontées à un problème cornélien : soit augmenter les taux d’intérêt avec comme limite le niveau de la dette publique qui dépasse déjà 250 % du PIB, soit maintenir des taux bas avec un risque de perte de compétitivité du fait d’une inflation plus élevée.

La Banque du Japon a choisi de mener une politique de maintien des taux d’intérêt à long terme à un très bas niveau malgré le relèvement du mois de décembre. Le niveau plafond des taux d’intérêt à 10 ans est passé de 0,25 à 0,50 % à la fin de décembre 2022, taux bien en-deçà de ceux enregistrés dans les autres pays de l’OCDE. Depuis près de quinze ans, les taux des emprunts d’État japonais n’ont pas dépassé 1 %. Par ailleurs, les taux d’intérêt à court terme sont nuls ou négatifs depuis 2009. Les rendements réels (après prise en compte de l’inflation sous-jacente) demeurent ainsi fortement négatifs de près de 3 points. Ce choix de taux d’intérêt réels négatifs en permanence pourrait favoriser l’émergence de bulles sur les prix des actifs. Depuis 2002, le prix des logements a été multiplié par près de deux au Japon et l’indice actions « Nikkei » par 2,5.

La hausse des taux d’intérêt à court terme et à long terme pose un problème de la soutenabilité de la dette publique. Ce risque n’apparaît que si les taux d’intérêt nominaux sont supérieurs à l’inflation. En quelques années, le service de la dette, le paiement des intérêts, pourrait gonfler le déficit public. Grâce à la baisse des taux d’intérêts, le poids du service de la dette est passé de 2,75 à 1,30 % du PIB de 2002 à 2022 quand celui de la dette publique est passé de 140 à 250 % du PIB. Avec un taux d’intérêt nominal à long terme qui atteindrait 4 % les intérêts sur la dette publique représenteraient 9 points de PIB, soit 7,7 points de plus que maintenant.

Les marges de manœuvre des autorités japonaises sont réduites compte tenu du niveau de l’endettement général du pays. La baisse de la productivité, si elle se poursuit, sur fond de déclin de la population n’est donc pas sans poser de réels problèmes en générant une inflation interne. En se multipliant, les demandes d’augmentation des salaires pourraient nuire à la compétitivité de l’économie japonaise et peser sur les exportations qui sont essentielles aux entreprises en raison de la stagnation de la demande intérieure.