Le Coin de l’économie – Zone euro – Américains et Européens deux planètes – taux d’intérêt

411230023_001023_pouvoir_achat_om_int_23.indd

La quadrature du Cercle en zone euro

Les États membres de la zone euro sont amenés à accroître leurs investissements afin de réaliser la transition écologique et la digitalisation de leur économie. Ils sont confrontés au vieillissement de leur population qui se traduit par une dégradation du rapport actifs/retraités. Ils doivent également faire face à une baisse de la productivité qui réduit la croissance. Ils sont, par ailleurs, dans l’obligation de maîtriser leur endettement après une période d’augmentation rapide. Face à ces défis, des arbitrages seront indispensables à réaliser avec, à la clef, un risque non négligeable de diminution des revenus des ménages.

Depuis 2017, la productivité du travail est en baisse au sein de la zone euro. La diminution par tête est marquée pour la France depuis 2019. Elle est de 3 % entre 2027 et 2023 pour la zone euro et de 5 % pour la France entre 2019 et 2023. La productivité augmentait faiblement auparavant. La hausse n’avait été que de 12 % pour la zone euro de 2002 à 2017 et de 16 % pour la France. Cette progression est deux fois plus faible que celle des États-Unis. Une attrition de la productivité signifie celle de la croissance potentielle. L’autre facteur de la croissance potentielle, la démographie, suit également une mauvaise orientation. Le ratio des 15/64 ans par rapport aux 65 ans et plus est passé de 4 à 2 au sein de la zone euro et de 4 à 2,2 pour la France. Moins d’actifs diminue les capacités de production, plus de retraités augmente les besoins en services. Dans le même temps, les besoins en investissements augmentent. Le financement de la transition écologique exigerait près de 300 milliards d’euros d’investissement par an jusqu’en 2030. Cet effort sera partagé entre les collectivités publiques, les entreprises et les ménages. La digitalisation des activités nécessitera également un effort d’investissement. Par ailleurs, les pouvoirs publics seront amenés à financer dépenses sociales (retraite, santé, dépendance) et militaires en hausse. Après une période de faibles taux d’intérêt en lien avec les politiques monétaires accommodantes mises en œuvre par les banques centrales, les administrations publiques et plus globalement l’ensemble des acteurs publics sont confrontés à la hausse des taux d’intérêt. Le coût des emprunts augmentera, rendant nécessaire la stabilisation du taux d’endettement public. Les gouvernements seront contraints à éliminer les déficits publics primaires (hors intérêts). En 2023, le déficit primaire s’élevait à 4 points de PIB pour la France et à 2 points pour l’ensemble de la zone euro.

Ces évolutions (recul de la productivité, vieillissement démographique, besoin d’une hausse massive des investissements, réduction des déficits publics) ne seront pas sans conséquences sur le partage de la valeur ajoutée. Dans les prochaines années, l’augmentation des coûts des entreprises (transition écologique, digitalisation) pèsera sur les marges des entreprises d’autant plus en cas de persistance de la baisse de la productivité. A contrario, la multiplication des pénuries de main-d’œuvre peut s’accompagner d’une hausse des rémunérations. De 2002 à 2023, le salaire réel par tête déflaté par le prix de la consommation a augmenté de 8 % en zone euro et de 16 % en France. La France qui a longtemps connu un chômage de masse n’en a pas moins enregistré des hausses de salaire non négligeable en lien avec le système d’indexation du SMIC.

En raison des contraintes de financement, les retraités devraient subir une érosion de leurs pensions. En étant le premier poste des dépenses sociales, plus de 13 % du PIB en France, 11 % en zone euro, la tentation de freiner la progression de ce type de dépenses sera forte. Les actionnaires seront sans nul doute mis à contribution. Les entreprises, du fait de la progression des investissements et de la baisse de la productivité, devraient connaitre une moindre croissance de leurs bénéfices ce qui réduirait les dividendes distribués. La hausse des taux d’intérêt et la pression des pouvoirs publics rendent de plus en plus complexe les opérations de rachats d’actions. L’appréciation de la valeur des actions risque d’être plus lente. En 2023, la rémunération des actionnaires avait atteint 3,5 % du PIB en France et 5 % en zone euro. Ces ratios étaient, ces dernières années, en légère hausse par rapport aux années 2000/2010. Une décrue est attendue dans les prochaines années.

Les agents économiques pourraient également subir une hausse des prélèvements obligatoires ce qui érodera le taux de marges et le pouvoir d’achat. En l’absence de gains de productivité, la croissance ne pourra être que faible et cela d’autant plus que la population active stagnera voire diminuera. Les arbitrages à réaliser seront difficiles à faire accepter aux populations.

Les grands pays de la zone euro sont-ils tous en crise ?

Les quatre grands pays de la zone euro, Allemagne, France, Italie et Espagne, sont confrontés à des problèmes structurels importants, mais ces derniers ne sont pas tous identiques. Face aux difficultés, le tensions politiques et sociales tendent à se multiplier. La coopération au sein de la zone euro se complique avec la montée du nationalisme.

Le problème de la productivité du travail

L’érosion de la productivité du travail concerne essentiellement la France et l’Espagne. Elle s’est contractée de plus de 5 points entre 2019 et 2024 en France et de plus de 3 points en Espagne. La baisse est plus faible en Allemagne. En Italie, la productivité est étale depuis 2010 mais n’enregistre pas de réel recul.

Le problème du taux d’emploi

Le taux d’emploi est élevé en Allemagne. Il est passé de 70 à 78 % de 2010 à 2023. Celui des trois autres pays est plus faible. Il s’élevait en 2023 à 68 % en France, 66 % en Espagne et à 63 % en Italie. En Espagne de 2010 à 2023, le taux d’emploi a progressé de 6 points tout comme en Italie. La hausse est de 3 points en France. Pour l’Allemagne, elle dépasse 8 points. La faiblesse du taux d’emploi entraîne celle du niveau de la production et celle des recettes fiscales. Les pays à forts déficits comme l’Italie et la France connaissent un faible taux d’emploi.

Le problème du système éducatif

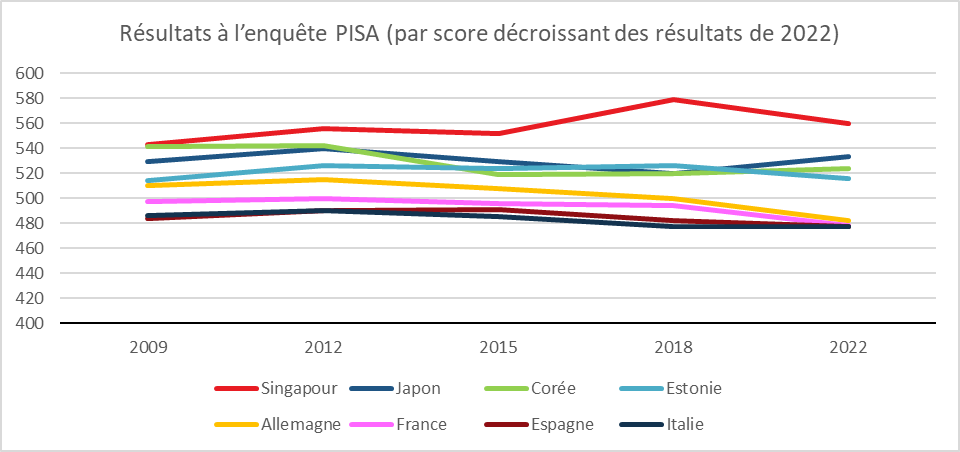

Tous les grands pays de la zone euro sont confrontés à une baisse du niveau scolaire et se situent dans le bas du classement PISA établi par l’OCDE.

Cercle de l’Épargne – données OCDE

Le faible niveau de qualification des jeunes se ressent sur leur employabilité en Espagne et en Italie. En France, ce problèmes est également perceptible. Le taux d’emploi des 20/24 ans est de 70 % en Allemagne, 58 % en France, 42 % en Espagne et de 38 % en Italie.

Le problème des finances publiques

La France et l’Italie sont confrontées à des déficits publics élevés de nature structurelle. Ils dépassent 5 % du PIB. En Espagne, le déficit était, en 2023 de 3,8 % du PIB et en Allemagne de 2,2 % du PIB. La dette publique s’élevait, en 2023, à 140 % du PIB en Italie, à 110 % en France, à 108 % en Espagne et à 62 % en Allemagne. Compte tenu de la faiblesse de la croissance en France et en Italie, la stabilité du taux d’endettement public implique la disparition du déficit public primaire (hors intérêts sur la dette publique). Cette disparition suppose l’engagement d’une politique budgétaire durablement restrictive ce qu’aucun des gouvernements de part et d’autre des Alpes n’entend faire.

Le problème du modèle de croissance

La remise en cause de la mondialisation et de la production carbonée pénalise l’Allemagne qui a un modèle de croissance mercantiliste, fondée sur les exportations de biens. Le ralentissement du commerce international avec la multiplication des mesures protectionnistes, le coût croissant de l’énergie et la nécessité de réduire les émissions de gaz à effet de serre mettent en difficulté l’industrie allemande. Depuis 2021, les exportations allemandes ont diminué de 10 %. Pour les trois autres pays, la baisse est plus mesurée. Or, les exportations de biens représentaient près de 40 % du PIB pour l’Allemagne en 2022, contre 27 % pour l’Italie, 24 % pour l’Espagne et 22 % pour la France.

Tous les grands pays de la zone euro sont amenés à engager d’importantes réformes de structures afin de rehausser leur croissance potentielle. Un effort en matière de recherche et de formation doit être consenti afin de retrouver des gains de productivité que ce soit en Allemagne, en France ou en Espagne). La France et l’Italie se doivent de réduire fortement leur déficit public en réalisant un programme ambitieux d’économies budgétaires. La France, l’Espagne et l’Italie sont pour équilibrer leurs comptes publics et pour améliorer leur croissance d’augmenter leur taux d’emploi. Enfin, l’Allemagne est dans l’obligation de revoir son modèle de dépendance vis-à-vis des exportations de biens et aux énergies carbonées.

Les taux d’intérêt actuels sont-ils un problème pour la croissance ?

Les taux d’intérêt à court et à long terme ont augmenté depuis le milieu de l’année 2022. Leur hausse est intervenue après une longue période de taux historiquement bas. Les agents économiques, en particulier dans le secteur de la construction, espèrent leur prochaine décrue. Pour autant, les taux réels actuels restent relativement mesurés et ont eu des effets limités sur l’activité économique. La baisse de la croissance constatée, en particulier au sein de l’Union européenne, leur a été certainement imputée à tort.

Aux États-Unis, en ce début de mois de mai, le taux d’intérêt à court terme (le taux des Fed Funds) est de 5,5 %, le taux d’intérêt à 10 ans de 4,6 %, l’inflation totale est de 3,5 %, l’inflation hors énergie et alimentation est de 3,8 %. Le taux d’intérêt réel à court terme se situe entre 1,7 % à 2 %, à un taux d’intérêt réel à long terme de 0,8 % à 1,1 %. Les taux d’intérêt réels sont ainsi inférieurs à la croissance potentielle comprise entre 2,3 % et 2,5 %). Dans la zone euro, le taux d’intérêt à court terme (le taux repo) est de 4,5 %, le taux d’intérêt à 10 ans, de 3,1 %. L’inflation totale est de 2,4 %, l’inflation hors énergie et aliments non transformés, de 2,8 %. Le taux d’intérêt réel à court terme, calculé avec l’inflation sous-jacente, est donc de 1,7 %, ce qui est légèrement supérieur à la croissance potentielle ; le taux d’intérêt réel à long terme est de 0,3 %, ce qui est nettement inférieur à l’inflation sous-jacente.

Aux États-Unis comme dans la zone euro, les enquêtes des banques centrales sur l’orientation de la demande de crédit (aux entreprises, immobiliers, à la consommation) et sur les conditions de l’offre de crédit soulignent une normalisation de la situation. Les taux ont retrouvé leur niveau des années 2000. Dans ce contexte, d’un point de vue purement économique, les banques centrales ont peu de raison à se précipiter à baisser leurs taux directeurs d’autant plus que des tensions inflationnistes demeurent, que ce soit au niveau des salaires ou des produits importés (énergie en particulier). Aux États-Unis, la hausse des services notamment ceux liés à la location de logements restent vive. La disparition des gains de productivité tout comme le vieillissement démographique ou la transition écologique sont des facteurs inflationnistes pouvant conduire les banques centrales à la prudence.

La forte croissance aux États-Unis témoigne de la capacité des acteurs économiques à supporter des taux supérieurs à 4 %. La stagnation de la zone euro semble, en revanche, une plus grande sensibilité de ces derniers à l’évolution des taux. En Europe, les entreprises se financent en effet essentiellement par le crédit quand, aux États-Unis, le financement par le marché est dominant. La faible croissance européenne n’est pas, néanmoins, exclusivement imputable à la hausse des taux d’intérêt. La diminution de la population active, la baisse de la productivité par tête, la faiblesse de la recherche & développement pèsent sur la croissance potentielle. Le taux d’intérêt réel à court terme étant proche de la croissance potentielle et le taux d’intérêt réel à long terme étant inférieur à la croissance potentielle, il n’y a pas non plus de raison forte dans la zone euro de baisser les taux d’intérêt, d’autant plus que, comme aux États-Unis, l’orientation de la demande de crédit et les conditions de l’offre de crédit sont normalisées.

Aux États-Unis comme dans la zone euro, l’inflation est au-dessus de l’objectif des 2 % et le taux de chômage est très faible, inférieur à 4 % aux États-Unis et à 7 % en Europe. Cette situation justifierait le statu quo monétaire. La question de la soutenabilité de la dette publique constitue un des aspects majeurs du débat actuel sur les taux. En France, le maintien des taux d’intérêt à leur niveau actuel aura comme conséquence une forte augmentation du service de la dette. Ce dernier passera de 40 à 70 milliards d’euros de 2023 à 2027. Pour autant, une baisse des taux directeurs peut ne pas avoir d’effet sur les taux longs depuis que les banques centrales ont arrêté leurs opérations de rachats d’obligations.

Pourquoi les Européens ne sont-ils pas des Américains ?

De part et d’autre de l’Atlantique, les ménages n’ont pas les mêmes comportements. Ils consomment aux États-Unis quand ils épargnent en Europe. Pourtant, l’ensemble des ménages a subi des chocs identiques, ces dernières années, le covid, la guerre en Ukraine et l’inflation. Les réponses qu’ils y ont apporté diffèrent en revanche. D’un côté, l’optimisme semble l’emporter quand de l’autre, c’est la prudence.

Les Européens épargnent et les Américains consomment. Le taux d’épargne, au sein de la zone euro, dépassait en 2023 15 % du revenu disponible brut, contre 8 % aux États-Unis. Dans ce pays, le taux d’épargne est désormais inférieur à son niveau d’avant crise sanitaire quand en Europe il le dépasse de deux points.

Les ménages européens recourent peu aux crédits de la consommation qui est étale depuis 2020 quand aux États-Unis, ces trois dernières année, il a augmenté de plus de 11 %. De 2010, la hausse de l’encours des crédits à la consommation ne dépasse pas 20 % quand elle est de 100 % pour les États-Unis, témoignant d’une préférence marquée pour la consommation. Celle-ci a en effet progressé ces vingt-cinq dernières années de 40 % outre-Atlantique contre 10 % pour la zone euro. De 2020 à 2023, la hausse est de 12 aux États-Unis. En zone euro, depuis quatre ans, la consommation est étale. Les ventes au détail déclinent en zone euro depuis 2021 (-6 % entre 2021 et 2023) quand, aux États-Unis, elles sont stables et se maintiennent à leur sommet. De 2010 à 2023, elles ont augmenté de 46 % aux États-Unis et de seulement de 12 % en zone euro.

Plusieurs facteurs peuvent expliquer cette différence notoire de comportements des consommateurs américains et européens.

Inquiétude concernant les déficits publics et l’avenir

Les consommateurs européens anticiperaient un durcissement de la politique budgétaire, une réduction importante des déficits publics, ce qui ne semble pas être le cas des consommateurs américains. Pour autant, le déficit public américain est bien plus élevé que celui de la zone euro, plus de 7 % du PIB en 2023, contre 3 %. L’inquiétude européenne se manifesterait par la constitution d’une épargne de précaution dans la zone euro. La proximité de la guerre en Ukraine conduit pour les Européens à épargner d’avantage. La confiance des ménages dans l’avenir est plus faible en Europe qu’aux États-Unis. C’est en règle générale le cas mais depuis 2022, l’écart s’est accru. L’Europe a été touchée par la hausse des cours de l’énergie. Aux États-Unis, si cette dernière a concerné les consommateurs, elle a bénéficié aux producteurs de gaz et de pétrole, sachant que le pays est redevenu exportateur pour ces deux produits.

Divergences des gains de productivité

La productivité du travail continue, ces dernières années, à progresser aux États-Unis quand elle recule dans la zone euro. Sur longue période (2010-2023), elle a augmenté de 23 % aux États-Unis, contre 5 % en zone euro. Aux États-Unis, la progression de la productivité génère une anticipation de hausse du revenu réel des ménages induisant une hausse de la consommation puisque le revenu anticipé est plus élevé. Les ménages américains ne craignent pas de s’endetter car ils sont convaincus de l’augmentation de leurs revenus.

Écart entre les situations démographiques

La population en âge de travailler (15-64 ans) progresse plus vite aux États-Unis que dans la zone euro. Elle augmente de 0,2 % par an en 2023 en Outre -Atlantique quand elle baisse depuis 2011 en zone euro. Une augmentation de la population active se traduit par celle de la croissance potentielle et donc de la consommation. En Europe, le vieillissement de la population incite les ménages à épargner.

Des structures de revenus différentes

Les Américains placent une part importante de leur épargne en actions. La forte appréciation des cours induit un effet richesse qui les pousse à consommer. La valorisation des actifs joue, pour le moment, favorablement pour les futurs retraités, sachant qu’aux États-Unis, les revenus de ces derniers dépendent plus fortement qu’en Europe de la capitalisation. Depuis 2010, l’indice Nasdaq a été multiplié par 7 et le S&P 500 par près de 5. En Europe, les ménages privilégient les produits de taux qui ont été, ces dernières années, faiblement rémunérés. Le système de retraite par répartition est prépondérant. Or, celui-ci est confronté à la baisse du ratio actifs/inactifs. Le ratio des habitants âgés de 15 à 64 ans par rapport à ceux de plus de 65 ans est passé de 3,8 en 2010 à 2,8 en 2023 au sein de la zone euro. Il sera de 2 en 2040.

Les Américains sont historiquement des consommateurs invétérés. Bénéficiant d’une croissance dynamique favorisée par un imposant déficit public, ils ont retrouvé, rapidement après la crise sanitaire, le chemin des magasins réels ou en ligne. La hausse des rémunérations les incite à emprunter. A contrario, les Européens jouent la carte de la prudence. La proximité de la guerre en Ukraine et le vieillissement démographique les incitent à l’épargne. Les deux grandes zones économiques divergent depuis le milieu des années 2010 en termes de niveau de vie et de consommation.