Le Coin des Epargnants du 30 mars 2019

Le psychodrame britannique n’émeut pas les marchés

Les Communes confirment et signent leur rejet de l’accord avec l’Union européenne. L’annonce par Theresa May de son sacrifice politique en cas d’adoption de ce fameux projet d’accord n’a pas suffi à convaincre les députés. C’est par 344 voix contre 286 que le projet a été refusé. L’écart se resserre, puisqu’il n’est que de 58 voix, contre 230 voix le 15 janvier et 149 voix le 12 mars. La date du divorce reste donc fixée au 12 avril. Le Royaume-Uni peut encore échapper au scénario d’un Brexit dur (« no deal ») s’il parvient à proposer, d’ici deux semaines, à Bruxelles de nouvelles solutions. Le Parlement doit à nouveau se prononcer, lundi 1er avril, dans le cadre de « votes indicatifs » (donc non contraignants), sur la forme que revêtira le Brexit. Une réunion du Conseil européen pourrait se tenir le 10 avril afin d’aborder une nouvelle fois les conditions du retrait du Royaume-Uni. L’idée d’un report d’un an de la date butoir fait son chemin, ce qui supposerait la participation des Britanniques aux élections européennes du mois de mai.

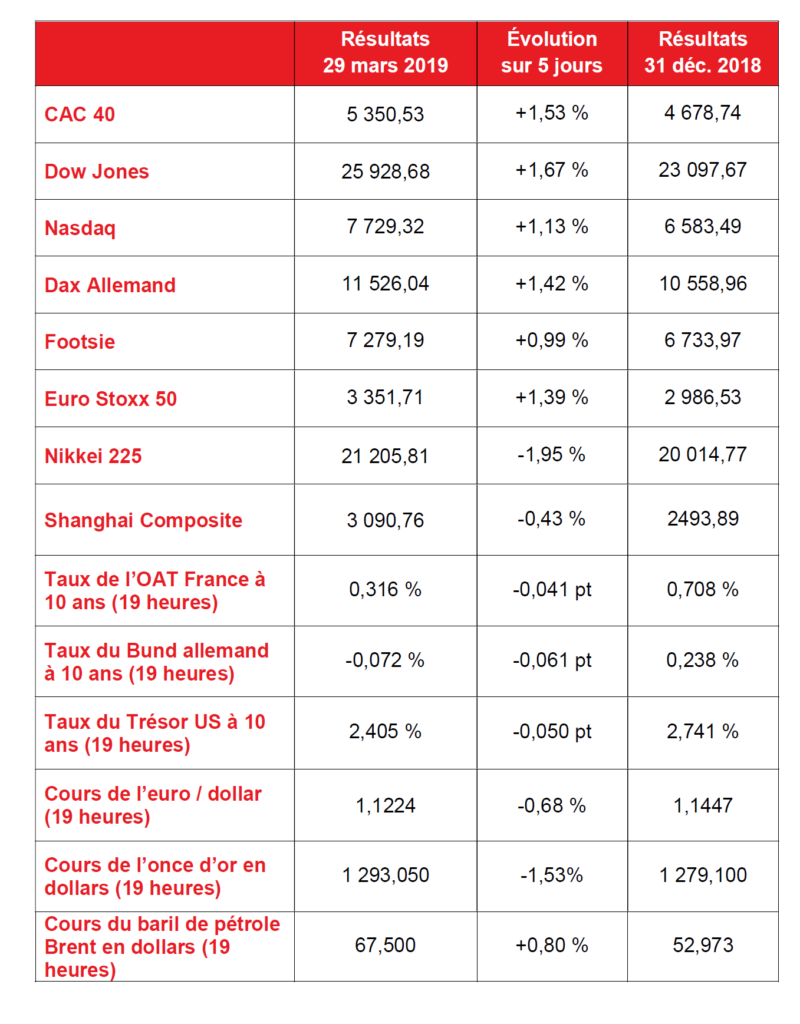

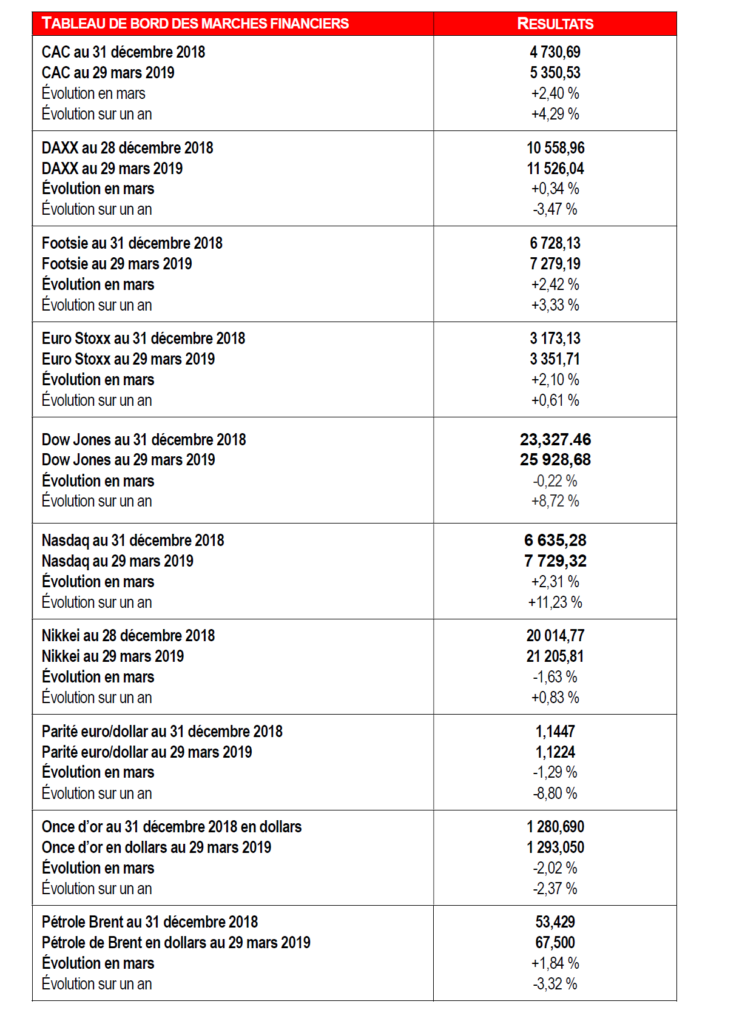

En Bourse, le Cac 40 a connu un léger accès de faiblesse à l’annonce du résultat mais qui ne l’a pas empêché de terminer la semaine en hausse. Les autres indices européens sont également en hausse. Les investisseurs surveillent surtout l’issue du dernier round de négociations commerciales entre Pékin et Washington. Le secrétaire américain au Trésor Steven Mnuchin a qualifié de « très fructueux » son dîner de travail avec les négociateurs chinois, pendant que Larry Kudlow, le conseiller économique de la Maison-Blanche, a annoncé que les droits de douane pourraient être levés sur certains produits chinois importés.

Les marchés ont cherché leur voie en mars

Entre ralentissement économique, Brexit et menaces commerciales, les investisseurs ont opté pour la prudence en mars. Si le Dow Jones a reculé très légèrement, Paris a malgré tout enregistré de 2,40 %. Depuis le 1er janvier, le CAC 40 a progressé de 13 % ce qui est mieux que le DAXX (+9,16 %) et le Dow Jones (+11,25 %). Le mois de mars a été marqué par le passage en territoire négatif de l’obligation souveraine allemande à 10 ans. L’aversion aux risques demeure très forte. L’euro continue de perdre du terrain du fait de la moindre croissance notamment de l’Allemagne et du feuilleton britannique.

*

Les Français sont en mode « fourmis »

Les ménages ont mis de l’argent de côté au côté au cours du quatrième trimestre 2018. Selon l’INSEE, le taux d’épargne des ménages s’est, en effet, établi à 15,2 % après 14,3 % au troisième trimestre 2018. En moyenne sur l’année, le point bas du premier trimestre compense à peu près le point haut du quatrième trimestre. De ce fait, le taux d’épargne n’augmente que légèrement (14,4 % en 2018 après 14,2 % en 2017). En 2018, la consommation est légèrement moins dynamique (+0,8 % en moyenne annuelle) que le pouvoir d’achat du RDB (+1,0 %). Au dernier trimestre, le blocage des centres commerciaux et de certains centre villes a pesé sur la consommation et a par ricochet favorisé l’épargne.

Le taux d’épargne des ménages comprend deux composantes : les remboursements du capital des crédits souscrits par les ménages et l’épargne financière. Comme le taux d’endettement des ménages progresse, il est logique que le taux d’épargne non financière augmente également sur longue période.

Le taux d’épargne financière est la variable d’ajustement tant au niveau de l’épargne qu’au niveau de la répartition des revenus des ménages. Ce taux est passé de 3,4 à 5,1 % du revenu disponible brut du premier au quatrième trimestre 2018. En moyenne sur l’année, l’épargne financière a atteint 4,2 % en léger retrait par rapport à 2017 (4,4 %). Le Livret A, les livrets bancaires et l’assurance vie ont bénéficié de cette progression.

Le PERP victime de l’année blanche

Du fait de la mise en place de la retenue à la source, le PERP a enregistré un mauvais résultat en 2018, qui tient particulièrement à un net ralentissement au cours du second semestre (-64 % par rapport au second semestre 2017). En effet, 59 000 nouveaux contrats PERP ont été ouverts sur l’année contre 105 000 en 2017, soit une baisse de 43 %.

Le montant des cotisations en 2018 a été de 1,576 milliard d’euros contre 2,391 milliards d’euros en 2017, soit une baisse de 34 %. La baisse s’est concentrée au cours du second semestre 2018 avec un recul de 50 % de la collecte par rapport au second semestre 2017.

Le PERP devrait encore connaître une année difficile en 2019 en particulier en ce qui concerne la collecte. En effet, le montant de l’abattement fiscal est calculé en prenant en compte les deux années 2018 et 2019. Tous les titulaires de PERP qui n’ont pas versé en 2018 ou qui ont versé peu sont potentiellement pénalisés pour leurs versements 2019 même si l’objectif fiscal ne devrait pas être la seule motivation des épargnants.

À la différence du PERP, le PERCO n’est pas touché par l’année blanche avec le passage de la retenue à la source pour l’impôt sur le revenu. La progression des encours des PERCO s’explique principalement par le bon niveau de la collecte nette qui atteint près de 1,7 milliard d’euros. Fin 2018, l’encours du PERCO atteignait, selon l’AFG, 16,6 milliards d’euros (+4,3%). Il compte 2,6 millions d’adhérents (+9%) et 217 000 entreprises sont équipées (+2%).

Logements, stop ou encore

Des prix qui s’assagissent ?

Au quatrième trimestre 2018, les prix des logements baissent de 0,2 %, en données brutes par rapport au trimestre précédent. Dans le détail, les prix des logements anciens diminuent de 0,4 % (après +2,5 % au trimestre précédent), tandis que ceux des logements neufs augmentent (+2,0 % après -0,1 % au trimestre précédent).

En revanche, sur un an, la hausse des prix des logements se poursuit (+3,2 % après +2,8 % au trimestre précédent). Les prix des logements anciens s’accroissent légèrement plus vite (+3,2 % sur un an) que ceux des logements neufs (+3,0 %).

La construction toujours en recul

De décembre 2018 à février 2019, en données corrigées des variations saisonnières et des jours ouvrables, les autorisations de logements à la construction ont diminué de 5 % par rapport aux trois mois précédents. Les logements collectifs, y compris en résidence, enregistrent une baisse de 5,2 %. Les logements individuels connaissent un repli de 4,7 %. Toujours en données trimestrielles CVS-CJO, les mises en chantier continuent de baisser 4,3 %. L’individuel recule de 1,2 % et le collectif, y compris en résidence, se contracte de 6,2 %.

En un an, de mars 2018 à février 2019, en données brutes, 448 500 logements ont été autorisés à la construction et 413 600 logements ont été mis en chantier, soit respectivement -9,0 % et -5,0 % par rapport aux douze mois précédents.

Des loyers à la traine

Depuis 2013, les loyers du secteur privé augmentent moins vite que l’inflation, entraînant une perte de pouvoir d’achat du revenu locatif. L’écart entre les loyers et l’inflation est sur ces cinq dernières années de 0,5 point par an. Ce décrochage est imputable à l’évolution des revenus et à la réglementation qui pèse sur le niveau des loyers (encadrement par exemple). Le marché privé de la location comprend deux grands segments. Le premier, plus large, est constitué de logements à faible loyer occupé par des ménages n’ayant pas pu accéder au secteur social. Leurs faibles revenus ne leur permettent pas de supporter des augmentations de loyer. La moindre revalorisation des aides personnelles au logement, le durcissement de leurs conditions d’octroi à partir de 2012 et plus récemment leur diminution ont affecté les clientèles les plus fragiles. Le deuxième segment, celui des logements du cœur des grandes métropoles, se caractérise par des loyers qui sont plus élevés. Néanmoins les propriétaires de ce type de biens subissent une pression réglementaire croissante. Par ailleurs, la moindre mobilité des locataires ne favorise pas leur revalorisation.

Parmi les 20 premières villes par le nombre d’habitants, dans 70 % d’entre elles les loyers ont baissé ou ont augmenté moins vite que l’inflation depuis 2013. À Marseille et au Havre, les loyers ont baissé entre 2013 et 2018. Les augmentations sont inférieures à l’inflation à Montpellier, à Strasbourg, à Nantes, à Lille, à Reims ou à Lyon.

L’État producteur d’OPC ?

Selon le Ministre de l’Économie, Bruno Le Maire, le Gouvernement étudierait la possibilité de créer un produit financier permettant aux particuliers d’investir dans des entreprises françaises. Ce fond serait adossé à l’expertise de la banque publique d’investissement Bpifrance. Dans une interview au Figaro (jeudi 28 mars 2019), le Ministre a souligné « qu’un tel produit doit permettre de placer son argent au bénéfice de l’économie française et des épargnants ».

Ce produit prendrait sans nul doute la forme d’un Organisme de Placement Collectif (OPC). Il pourrait être logé dans un PEA ou sous forme d’unités de compte dans un contrat d’assurance vie. L’État, via la BPI, deviendrait ainsi gestionnaire d’actifs.

À défaut d’avoir des fonds de pension, l’État fait appel à l’épargne publique pour pouvoir financer les entreprises françaises en manque de fonds propres. Après avoir créé des enveloppes comme le Compte d’Épargne en Actions sous le Ministre de l’économie René Monory en 1978 et le PEA en 1992, entend créer directement des produits financiers faisant appel à l’épargne publique. Les Français seront-ils sensibles aux accents patriotiques de ce produit ? Les dernières tentatives en la matière n’ont pas toujours été couronnés de succès. Il convient de s’interroger sur la légalité de ce produit au regard du droit européen. Il existe évidemment des OPC investis majoritairement en actions françaises mais ils sont gérés par des acteurs non étatiques.