Le Coin de la Conjoncture – 9 mars 2019

Marche arrière toute

Face au ralentissement économique en cours, les économistes revoient leurs prévisions à la baisse et les banques centrales sont à la manœuvre. La BCE comme la FED ont décidé d’infléchir leur politique monétaire afin d’éviter un refroidissement trop brutal.

L’OCDE, la Commission de Bruxelles et la BCE révisent à la baisse

Pour l’OCDE, l’économie mondiale devrait connaître une croissance de 3,3 % en 2019 et 3,4 % en 2020 contre 3,6 % en 2018 ; soit respectivement 0,2 et 0,1 point de moins par rapport à ses précédentes projections de novembre. Le Fonds monétaire international (FMI) avait révisé dès fin janvier dans des proportions similaires ses propres prévisions de croissance à 3,5% pour 2019 et 3,6% pour 2020. Les échanges internationaux décélèrent. Leur taux de croissance est passé de 5,25 à 4,5 % de 2017 à 2018. Les indicateurs avancés ne laissent présager aucune amélioration sur ce point à court terme.

Pour la zone euro, l’OCDE prévoit un taux de croissance 2019 de 1 % contre un taux qui avait été estimé à 1,8 % au mois de novembre dernier. En février, la Commission européenne avait retenu un taux de 1,3 % contre 1,6 % initialement. Pour 2010, l’OCDE évalue la croissance de la zone euro à 1,2 % (-0,4 point par rapport aux précédentes prévisions). De son côté, la BCE s’attend à voir l’économie de la zone euro croître de 1,1% en 2019 et 1,6% l’an prochain, contre 1,7% pour les deux années lors de ses dernières prévisions de décembre. Pour 2021, l’institution a maintenu sa prévision d’une croissance de 1,5%.

La Banque centrale européenne a également abaissé jeudi sa prévision d’inflation en zone euro pour cette année et les deux suivantes, reconnaissant ainsi qu’elle n’atteindra pas avant 2022 son objectif de hausse des prix, comme l’a annoncé son président Mario Draghi. L’inflation ne devrait s’établir qu’à 1,2% cette année pour toute la zone, 1,5% l’an prochain et 1,6% en 2021, contre respectivement 1,6%, 1,7% et 1,8% lors des derniers pronostics communiqués en décembre par l’institution.

L’Allemagne, première puissance économique européenne est la plus concernée par ce ralentissement, sa prévision de croissance étant abaissée de 1,4 % à 0,7 %. Elle a échappé de peu à la récession au cours du second semestre 2018. L’économie allemande est touchée par la moindre croissance du commerce international. Le changement des normes environnementales applicables aux véhicules et la baisse de la croissance de la Chine, grande importatrice de machines-outils se font fortement ressentir. L’Italie devrait connaître une nouvelle année de récession (-0,2 % de croissance) en 2019. La France moins exposée au commerce internationale devrait connaitre une croissance de 1,3 % au lieu de 1,6 % prévu en novembre. Ses amortisseurs sociaux devraient jouer d’autant plus que le Gouvernement a engagé un plan d’aide au pouvoir d’achat de 10 milliards d’euros en réponse au mouvement des gilets jaunes.

Les experts de l’OCDE intègrent la conséquence du Brexit pour l’estimation de la croissance du Royaume Uni. Elle ne serait que de 0,8 % en 2019 et de 0,9 % en 2020.

La révision de croissance est plus faible pour les Etats-Unis. Le PIB augmenterait de 2,6 % en 2019 (-0,1 point) et de 2,2% en 2020 (+0,1 point). Cette correction prend en compte la fin de l’effet des baisses d’impôts et l’impact des hausses de tarifs douaniers.

En Chine, l’OCDE a prévu cette année une croissance de 6,2 % (-0,1 point), après 6,6% en 2018, puis 6,0% (prévision inchangée) en 2020. L’OCDE considère qu’il est encore trop tôt pour évaluer les mesures de soutien mises en place par le gouvernement chinois. L’organisation internationale note que l’économie chinoise souffre de la guerre commerciale avec les Etats-Unis.

L’ouverture d’un deuxième front visant l’Europe dans le cadre de la guerre commerciale que mène les Etats-Unis auraient des effets délétères et pourrait entraîner, en raison des interdépendances économiques, une réduction de la croissance encore plus marquée. Dans ce contexte, l’OCDE juge fondée la pause dans le processus de normalisation des politiques monétaires des grandes banques centrales.

La BCE infléchit sa politique monétaire

La BCE a répondu aux attentes de l’OCDE, jeudi 7 mars, en annonçant le renforcement de sa politique de soutien à l’économie en zone euro. Elle a réaffirmé la prolongation du statu quo sur ses taux et a décidé de lancer un nouveau programme de prêts bon marché aux banques.

Le principal taux de refinancement va être maintenu à zéro quand celui sur les dépôts restent fixés à -0,4 %. Ces taux devraient rester en vigueur au moins jusqu’au début de l’année 2020. Entre septembre prochain et mars 2021, les banques pourront accéder à des prêts d’une échéance de deux ans afin de préserver au sein de la zone euro « des conditions de crédit favorables » et une « bonne transmission de la politique monétaire ». Le taux pratiqué sera dans un premier temps nul.

La Banque centrale européenne a par ailleurs abaissé ses prévisions de croissance en zone euro pour 2018 et 2019 en raison de l’accumulation de risques sur la conjoncture, a annoncé jeudi son président Mario Draghi.

Faut-il arrêter d’épargner ?

L’Europe dégage un important excédent d’épargne en raison de celui de sa balance courante qui dépasse 2,5 % du PIB depuis quatre ans. Ce dernier est le produit des soldes positifs notamment de l’Allemagne et des Pays-Bas. La balance courante allemande dégage un excédent de 5 % du PIB.

Cet excédent d’épargne apparaît assez mal utilisé et ne permet pas d’enclencher un cercle vertueux de croissance. Il ne tend pas en outre à se résorber.

Au sein de la zone euro, le taux d’investissement des entreprises qui était tombé en dessous de 11 % du PIB en 2009 est remontée à 12,5 %, ce qui était son niveau d’avant crise. En revanche, le sous-investissement des années 2009 / 2016 n’a pas été compensé. S’il a remonté depuis, le niveau de l’investissement des ménages en logement reste néanmoins très nettement inférieur à celui de 2015, soit 5,5 % du PIB contre 6,7 %. L’investissement des administrations est en net recul depuis la crise. Il atteint 2,7 % du PIB en 2018 contre 3,6 % en 2009.

Le taux d’épargne des ménages de la zone euro reste à un niveau assez élevé et tend à augmenter depuis le milieu de l’année 2017. Il se situe à 12,5 % du PIB. La hausse de la profitabilité des entreprises est assez sensible ces dernières années. Le taux d’autofinancement qui était en-dessous de 85 % en 2009 s’élève à près de 110 % en 2018. Le taux d’épargne public est redevenu positif. Il atteint près de 2 % du PIB. Tout concourt donc à un excès d’épargne.

Pour corriger ce phénomène, les pays en excédent devraient connaître des hausses de salaire. Cela concerne en premier lieu l’Allemagne et les Pays-Bas. Ces deux pays devraient favoriser la consommation afin de peser sur l’épargne de leurs ressortissants. Mais ces derniers, plutôt âgés, ont une faible propension à consommer. Ils thésaurisent et privilégient les placements sans risque. Une augmentation de l’investissement public constitue une autre voie. L’idéal serait que les Etats en excédent concourent au financement d’infrastructures des pays en difficulté. Actuellement, la tendance n’est pas à la mutualisation. Les espaces financiers se renationalisent, l’épargne des Etats s’investissant de plus en plus en interne.

Le maintien de taux d’intérêt réels très bas, jusqu’à -2 %, ne permet pas la résorption de l’excédent d’épargne. Les ménages ont augmenté leur effort d’épargne ces deux dernières années par effet d’encaisse, par effet de précaution. En France, en 2018, ils ont privilégié le Livret A, les livrets bancaires et les fonds euros de l’assurance vie. L’augmentation des prix de l’immobilier et la persistance des incertitudes économiques les conduisent à épargner davantage. En outre, le vieillissement de la population européenne est un facteur à prendre en compte dans la progression de l’épargne.

Quand l’économie occidentale se met à la mode japonaise

Le cycle de croissance américain entame sa dixième année. Présent dans de nombreux pays, le plein emploi n’a pas généré de spirale inflationniste. Le contexte financier demeure porteur avec des taux d’intérêt faibles, des ratios bousiers plus équilibrés que certains veulent l’entendre et un marché immobilier moins déséquilibré qu’en 2007.

Pour autant, le pessimisme est de mise depuis plusieurs mois. L’espoir d’engager un nouveau cycle de fortes croissances comme à la fin des années 90 a été un feu follet. Malgré tout le ralentissement économique en cours en Europe et aux Etats-Unis (en prenant en compte les résultats du dernier trimestre 2018) ne s’apparente pas à une entrée en récession mais plutôt à un atterrissage en douceur aux Etats-Unis, en Europe et, dans une moindre proportion, en Chine. La croissance tend à se caler sur son niveau potentiel. Les contraintes démographiques et l’absence de sursaut au niveau de la productivité expliquent le tassement de la croissance.

En l’état actuel, les signes avant-coureurs d’une récession globale sont faibles. L’inflation évolue essentiellement en fonction des cours de l’énergie. L’inflation sous-jacente calculé en excluant les biens soumis à de fortes fluctuations avoisine 1 % au sein de la zone euro et 1,8 % aux Etats-Unis. Pour le moment, malgré le plein emploi constaté dans de nombreux pays, la progression des salaires reste très mesurée.

Malgré trois années de croissance en Europe et dix années aux Etats-Unis, les taux d’intérêt sont toujours à des niveaux historiquement bas. L’État américain emprunte à dix ans à 2,7 % et l’Allemagne à près de 0 %. L’endettement des ménages a diminué aux Etats-Unis où il est passé de 135 à 105 % du PIB de 2009 à 2019. Au sein de la zone euro, il est stable depuis 10 ans autour de 95 % du PIB. La profitabilité des entreprises s’est nettement améliorée depuis une la crise (là manque un mot). En 2018, Le poids des profits après paiement des impôts et celui des dividendes représentaient 11 % du PIB aux Etats-Unis et 13 % du PIB au sein de la zone euro (contre respectivement 8 et 10 % en 2009).

L’évolution du PIB de la zone euro est depuis le milieu de l’année 2018 en phase avec sa croissance potentielle. Il y a encore un décalage aux Etats-Unis en raison du plan fiscal engagé par Donald Trump en 2018. Ses effets commencent à s’estomper, expliquant la décrue de la croissance.

La baisse du commerce internationale a un effet récessif pour les exportateurs que sont l’Allemagne, le Japon ou la Chine. Si ce processus devait perdurer, la croissance de l’économie mondiale en serait fortement impactée. Actuellement, des économies moins ouvertes sur l’extérieur comme la France s’en sortent mieux. Par ailleurs, le cycle économique qui s’achève était marquée par les échanges de biens industriels. Avec l’enrichissement des pays émergents et le vieillissement de la population, l’époque est aux services, ce qui pourrait favoriser des pays comme la France.

Le développement du tertiaire entraîne une érosion des gains de productivité, ce qui pèse évidemment sur le taux de croissance. Combiné avec une stabilisation de la population active en raison soit du déclin démographique (Japon, pays d’Europe de l’Est), soit du plein emploi (Allemagne, Etats-Unis), le potentiel de croissance est faible. En générant des charges de remboursement importantes, l’augmentation de la dette publique joue en défaveur de l’activité. Le cycle de la dette est assez difficile à apprécier. Elle est financée par la couche la plus âgée de la population dont la propension à consommer est faible. Elle permet de verser des prestations sociales, de payer des salaires aux fonctionnaires et à titre accessoire de réaliser des investissements. Logiquement, ce cycle devrait être positif à la croissance surtout quand les taux d’intérêt sont faibles. Le terme utilisé pour qualifier ce processus est « répression financière ». Pour autant, les pays à dette importante, à population âgée comme le Japon et l’Italie, se caractérisent par des taux de croissance faibles, voire nuls. Les économies occidentales ressemblent de plus en plus au Japon qui a 10 ans d’avance en la matière. Les tenants de la stagnation séculaire (Larry Summers, Robert Gordon) soulignent que l’accélération de l’activité économique arrive à son terme. Le taux de croissance tendrait naturellement vers zéro. La rentabilité des innovations est décroissante. C’est un peu la revanche posthume de Malthus et de Marx. La mise en danger de l’environnement prouverait que la planète n’est pas capable de supporter la croissance économique imposée par l’espèce humaine. Le problème est que le système tel qu’il a été mis en place depuis 250 ans repose sur une croissance positive permettant d’accroître le niveau de vie. Par ailleurs, sur 7,5 milliards d’habitants, au mieux 3 a atteint, un niveau qualifiable de classe moyenne (en parité de pouvoir d’achat). Au sein des pays avancés, l’érosion de la croissance s’accompagne d’un déclassement d’une partie des classes moyennes. Le Japon peut supporter le déclin économique car il est pour le moment relatif. En raison de la contraction de la population (350 000 personnes en moins chaque année), le PIB par habitant croit bien, plus vite que le PIB national. Néanmoins, dans les années 90, en parité de pouvoir d’achat, le PIB par habitant japonais était proche de lui des Américains quand, en 2017, il est inférieur de 33 %.

Le retour de la croissance suppose un décollage fort et tenable de l’Afrique qui est le dernier continent à connaître un essor démographique, une remontée des gains de productivité et l’engagement d’une transition énergétique afin de rendre le développement soutenable. La mutation digitale offre des solutions, du moins partielles (gestion de réseaux décentralisés, plus grande efficience économique avec un meilleur suivi par exemple des intrants dans l’agriculture ou la production, etc.). Mais, cela suppose que la multitude d’innovations actuellement présentées soient sériées. Du fait de la diffusion rapide des smartphones et des ordinateurs, il a été admis que le monde était devenu digital en quelques années. Or, comme les précédentes révolutions économiques, il faut du temps pour adapter les structures à la nouvelle donne technologique. L’intégration de la domotique, des dispositifs d’économie d’énergie dans les logements est un processus lent. De même, la formation des salariés et l’adaptation des entreprises exigent également du temps. Les faibles taux d’intérêt en freinant la recomposition économique freine également la mutation. Le coût réduit du crédit offre la possibilité pour les entreprises non rentables de se maintenir en gagnant du temps.

L’endettement des entreprises, une menace systémique ?

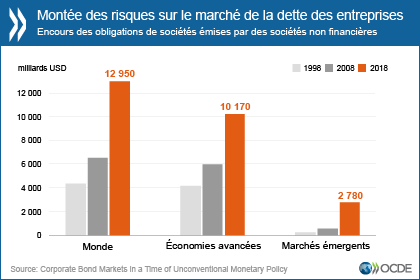

L’endettement des entreprises est en forte progression à l’échelle mondiale. Avec les faibles taux d’intérêts et la volatilité des marchés actions, celles-ci privilégient ce mode de financement. Ainsi, l’encours mondial d’obligations émises par des sociétés non financières a atteint, selon l’OCDE, un niveau record proche de 13 000 milliards de dollars à la fin de 2018. Cela représente le double de leur encours en termes réels avant la crise financière de 2008, selon un nouveau papier de l’OCDE. Entre 2008 et 2018, les émissions mondiales d’obligations de sociétés ont représenté en moyenne 1 700 milliards de dollars par an, alors que leur niveau annuel moyen avait été de 864 milliards de dollars au cours des années précédant la crise.

Les sociétés des économies avancées, qui détenaient 79 % de l’encours mondial total de cette dette en 2018, ont vu leur volume d’emprunts obligataires augmenter de 70 %, passant de 5 970 milliards de dollars en 2008 à 10 170 milliards de dollars en 2018.

Le marché des obligations de sociétés des économies de marché émergentes, dont le principal moteur est la croissance chinoise, a atteint un encours total de 2 780 milliards de dollars en 2018, supérieur de 395 % à son niveau dix ans auparavant. La Chine est passée d’un niveau d’émissions négligeable avant la crise de 2008 à un montant record de 590 milliards de dollars en 2016 qui la plaçait au deuxième rang mondial.

Au cours des trois prochaines années, les sociétés non financières devront rembourser ou refinancer environ 4 000 milliards de dollars d’obligations de sociétés, représentant un montant proche de celui du total de bilan de la Réserve fédérale des États-Unis.

L’OCDE s’inquiète de la montée du risque obligataire pour les entreprises. La part des obligations de catégorie investissement de la qualité la plus faible s’établit à 54 %, soit un pic historique En cas de choc financier similaire à celui de 2008, 500 milliards de dollars d’obligations de sociétés migreraient vers le marché des titres de catégorie spéculative en l’espace d’un an. Si un ralentissement économique survenait, les sociétés lourdement endettées auraient des difficultés à assurer le service de leur dette, ce qui entraînerait une réduction de l’investissement et une augmentation des taux de défaillance susceptibles d’amplifier les effets du fléchissement de l’activité. Les principales banques centrales ont récemment modifié leur utilisation des mesures non conventionnelles, mais l’orientation future de la politique monétaire continuera d’influer sur la dynamique des marchés d’obligations de sociétés.