Le Coin des Epargnants du 16 mars 2019

Le tableau financier de la semaine

| Résultats 15 mars 2019 | Évolution sur 5 jours | Résultats 31 déc. 2018 | |

| CAC 40 | 5 405,32 | +3,33 % | 4 678,74 |

| Dow Jones | 25 848,87 | +1,57 % | 23 097,67 |

| Nasdaq | 7 688,53 | +3,78 % | 6 583,49 |

| Dax Allemand | 11 685,69 | +1,99 % | 10 558,96 |

| Footsie | 7 228,28 | +1,74 % | 6 733,97 |

| Euro Stoxx 50 | 3 386,08 | +3,12 % | 2 986,53 |

| Nikkei 225 | 21 450,85 | +2,02 % | 20 014,77 |

| Shanghai Composite | 3 021,75 | +1,75 % | 2493,89 |

| Taux de l’OAT France à 10 ans (18heures) | 0,462 % | +0,058 pt | 0,708 % |

| Taux du Bund allemand à 10 ans (18 heures) | 0,082 % | +0,016 pt | 0,238 % |

| Taux du Trésor US à 10 ans (18 heures) | 2,602 % | -0,021 pt | 2,741 % |

| Cours de l’euro / dollar (18 heures) | 1,1318 | +0,75 % | 1,1447 |

| Cours de l’once d’or en dollars (18 heures) | 1 302,448 | +0,33 % | 1 279,100 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 66,920 | +1,92 % | 52,973 |

La Chine : des nouvelles contrastées

Depuis quelques semaines, certaines informations circulaient sur une surestimation par les autorités chinoises de la croissance de leur pays. Une étude américaine avait pointé du doigt les contradictions entre les statistiques régionales et nationales. Pour certains, la croissance serait en-deçà de 6 %. Mais, cette semaine, plusieurs données laissent paraître que le ralentissement semblerait sous contrôle. Ainsi, les ventes au détail auraient augmenté de 8,2 % en janvier-février, par rapport à la même période en 2018, tout comme les investissements en infrastructures (+4,3 % par rapport à 2018). La croissance des investissements immobiliers s’est accrue de 11,6 %, un plus haut sur cinq ans. En revanche, la croissance de la formation de capital fixe dans le secteur privé a ralenti à 7,5 % tandis que la progression de la production industrielle s’est établie à 5,3 % en glissement annuel en janvier-février, un niveau inférieur aux attentes. Le taux de chômage a légèrement augmenté en atteignant 5,3 % en janvier (4,9 % en décembre).

La croissance chinoise a un effet de plus en plus important dans le cours de la croissance mondiale. En effet, la demande intérieure chinoise représente plus de 14 % du PIB mondial contre 15 % pour la zone euro et 25 % pour les Etats-Unis. Depuis 2010, la croissance du PIB chinois représente près d’un tiers de la croissance mondiale. Plusieurs pays dépendent de la Chine du fait du poids de leurs exportations qui sont adressées à ce pays : l’Australie (33,7 %), le Brésil (24,8 %), le Vietnam (17,0 %), l’Indonésie (15,6 %), les États-Unis (7,8 %) ou l’Allemagne (7,1 %). Les marchés restent donc suspendus à l’éventuelle signature d’un accord entre les États-Unis et la Chine.

Cette semaine, les marchés ont apprécié les propos du Premier ministre chinois Li Keqiang qui, pour la clôture de l’Assemblée nationale populaire, a réaffirmé sa capacité à utiliser les niveaux des réserves obligatoires et des taux d’intérêt pour soutenir la croissance économique. Par ailleurs, la Chine a décidé d’abaisser le taux de la TVA à compter du 1er avril.

Dans ce contexte, les indices boursiers ont été en net progrès cette semaine. Le CAC 40 a ainsi gagné plus de 3,33 % en cinq jours. Il a atteint plus de 5400 points, ce qui constitue le point le plus haut depuis le 1er janvier (+14 % depuis le 31 décembre). Le pétrole continue sa progression ; le baril de Brent étant désormais à plus de 66 dollars. Cette hausse est imputable aux problèmes politiques et sociaux rencontrés par le Venezuela et à un déstockage plus important aux Etats-Unis.

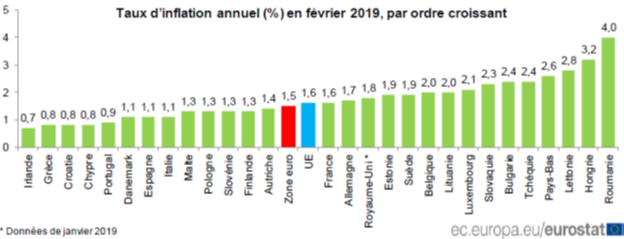

L’inflation en très légère hausse au sein de l’Union européenne

Selon Eurostat, le taux d’inflation annuel de la zone euro s’est établi à 1,5 % en février, contre 1,4 % en janvier. Un an auparavant, il était de 1,1 %. Le taux d’inflation annuel de l’Union européenne s’est établi à 1,6 % en février, contre 1,5 % en janvier. Un an auparavant, il était de 1,4 %. Les taux annuels les plus faibles ont été observés en Irlande (0,7 %), en Grèce, en Croatie et à Chypre (0,8 % chacun). Les taux annuels les plus élevés ont quant à eux été enregistrés en Roumanie (4,0 %), en Hongrie (3,2 %) et en Lettonie (2,8 %). Par rapport à janvier, l’inflation annuelle a baissé dans sept États membres, est restée stable dans un, et a augmenté dans dix-neuf autres. En février, les plus fortes contributions au taux d’inflation annuel de la zone euro proviennent des services (+0,61 point de pourcentage, pp), suivis de l’alimentation, alcool & tabac (+0,44 pp), de l’énergie (+0,35 pp) et des biens industriels hors énergie (+0,09 pp).

L’épargnant européen peut-il espérer un changement de climat ?

Les années 90 et 2000 ont été favorables aux épargnants qui ont profité de taux d’intérêt élevés, d’une valorisation des actifs financiers et immobiliers, ainsi que de la désinflation. La crise de 2008 et celle de 2011 en Europe ont provoqué une rupture. Les taux d’intérêt ont baissé en liaison avec les politiques monétaires des banques centrales et du fait d’un excès permanent d’épargne.

Cette situation permet de financer des dépenses publiques supplémentaires et de favoriser l’accès des ménages à l’endettement en vue d’acquérir notamment des biens immobiliers. Le service de la dette des États de la zone euro représentait en 2008 3,5 % du PIB. En 2018, ce taux n’est plus que de 1,8 %. Le coût des intérêts acquittés par les ménages a été divisé par deux sur cette même période. Pour les entreprises, le poids des intérêts à verser est passé de 2 à 0,5 % du PIB en dix ans. Il en a résulté une hausse de l’investissement à partir de 2013. Il n’en demeure pas moins que cette situation est anormale. Les taux d’intérêt de la zone euro sont nettement inférieurs aux taux de croissance. Ils devraient le rester au moins jusqu’en 2020. Ce niveau très faible des taux entraîne une moindre rémunération des épargnants. Ainsi, au sein de la zone euro, les intérêts reçus par les ménages sont passés de 3,5 % à 0,8 % du PIB de 2008 à 2018.

Les seniors sont les plus pénalisés par cette faible rémunération des produits de taux étant donné qu’ils sont les principaux détenteurs de produits financiers. Leur aversion aux risques combinée à celle des institutionnels, pour des raisons notamment réglementaires, contribue également à cette faible rémunération. La priorité donnée à la sécurité et à la liquidité a un coût qui sert pour le moment les intérêts des États. Les ménages européens ont été plus touchés par ce phénomène car leur patrimoine est plus investi en produits de taux que les Américains.

Ce cycle de faibles taux pourrait s’achever à moyen terme en cas de réduction de l’excès d’épargne. Un tel phénomène pourrait se produire avec la réduction des excédents de balance des paiements courants des pays exportateurs comme la Chine ou l’Allemagne. En effet, ces excédents sont aujourd’hui replacés en produits sûrs peu productifs. Ils alimentent la baisse des taux. Les faibles taux pourraient dissuader certains agents économiques d’épargner. Certes, pour le moment, ce n’est pas le cas. Un effet d’encaisse est plutôt constaté. Les acteurs économiques tentent d’atteindre leur objectif d’épargne et sont donc contraints de placer plus pour compenser le manque à gagner provoqué par la moindre rémunération. Le développement des classes moyennes au sein des pays émergents devrait amener une réduction du taux d’épargne. Aujourd’hui, le taux des ménages chinois dépasse 40 %. Avec la montée de la société de consommation, le niveau d’épargne devrait naturellement diminuer. Les retraités dont le nombre s’accroît à l’échelle mondiale pourraient être amenés à puiser de plus en plus dans leur épargne pour maintenir leur niveau de vie. Aujourd’hui, ils sont épargnants nets jusque vers 75 ans en France et 65 ans aux États-Unis. Cet âge pourrait s’abaisser dans les prochaines années. La poursuite de l’augmentation des dépenses publiques portée notamment par le vieillissement pourrait accroître les besoins de financement des États et des systèmes de protection sociale.

L’inversion du cycle actuel suppose évidemment la fin des politiques monétaires accommodantes. Le Japon semble prouver que la sortie de ces politiques est très délicate. L’exemple nippon prouve également que les faibles taux n’ont pas dissuadé les Japonais de prêter leur argent aux pouvoirs publics. À ce titre, en 2018, malgré des taux de rendements réels négatifs pour de nombreux produits financiers, le taux d’épargne des ménages, au sein de la zone euro a progressé de 0,5 point, passant de 12 à 12,5 % du revenu disponible brut (source Eurostat).