Le Coin de la Conjoncture

Remboursement de la dette publique, l’épargnant sera bien utile !

La crise du Covid-19 s’accompagne d’une progression de l’endettement public au sein de la zone euro et pose la question de son remboursement. Celui-ci passe traditionnellement par une hausse des impôts et une baisse des dépenses publiques. Ce remboursement peut être facilitée par une augmentation des prix et de la croissance.

L’impossible rigueur budgétaire ?

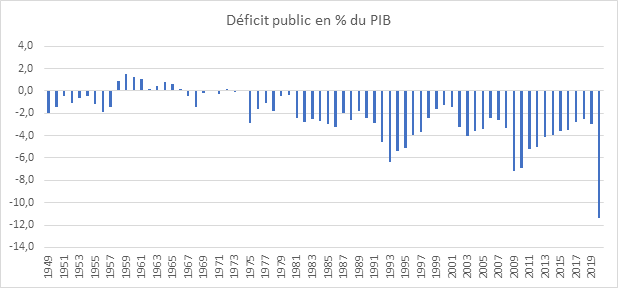

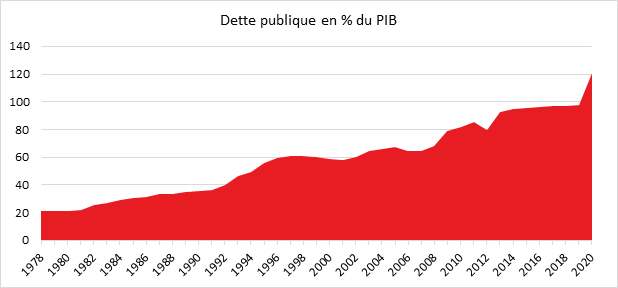

L’opinion et de nombreux dirigeants publics récusent le principe d’une politique budgétaire restrictive. L’expérience menée entre 2009 et 2015 est encore fraîche et a laissé de mauvais souvenirs au sein de nombreux pays. La dette publique devrait augmenter de 20 points de PIB au sein de la zone euro de 2019 à 2021, passant de 85 à 115 %. Le déficit public qui était de 0,5 % au sein de la zone euro pourrait dépasser 7 % de PIB cette année avant de revenir en 2021 à 6 %.

La pression fiscale moyenne est de 40 % du PIB au sein de la zone euro. Elle est relativement stable depuis quatre ans en restant à un niveau élevé. la France est le pays qui enregistre le taux de prélèvements obligatoire le plus élevé, plus de 44 % du PIB en 2019. Les dépenses publiques s’élèvent en moyenne à 47 % du PIB au sein de la zone euro. Elles sont orientées à la baisse depuis 2010 où elles avaient atteint 50 % du PIB. En Europe, la France détient le record des dépenses publiques avec un taux de 56 % du PIB. Avec la crise, le poids des dépenses publiques au sein du PIB ne peut que s’accroître en raison de la concentration (concentration ou contraction ?) de ce dernier et de leur augmentation. En France, ce ratio devrait atteindre 60 % du PIB.

La monétisation, une facilité pas sans limite

La solution à l’endettement massif sera une monétisation acceptée et permanente d’une partie de la dette publique. Pour la zone euro, la BCE maintiendrait un volume important d’achats de titres publics en les conservant sur son bilan. Ce processus qui s’est amorcé avec la crise de 2008 s’est accru en 2015. La base monétaire de la BCE est ainsi passée de 500 milliards d’euros en 2002 à 1 200 milliards d’euros en 2009. Elle a dépassé 3 000 milliards d’euros en 2017. Si une stabilisation a été constatée entre 2017 et 2019, elle devrait s’élever à plus de 4 500 milliards d’euros en 2020. Si ces dettes sont conservées dans son bilan et si la taille de ce dernier n’est pas réduite, cela revient de facto à une annulation par monétisation des dettes publiques achetées.

La voie conditionnée de la mutualisation des dettes

La BCE pourrait être amenée à ne plus racheter des titres voire à diminuer son bilan si les plans de relance généraient une inflation supérieure à 2 %. L’arrêt des rachats pourrait être provoqué par l’hostilité de certains États membres. Dans ce cas, la mutualisation des émissions de dette à travers le budget européen pourrait se substituer aux rachats. Cette dette de l’Union est censée avoir une maturité très longue et des taux d’intérêt très bas. Il en résultera une charge annuelle de remboursement très faible.

La mutualisation de la dette est pour le moment un projet qui rencontre déjà l’hostilité des États d’Europe du Nord. L’accès au financement sera conditionné et ne sera pas sans limite.

Le recours à l’épargne nationale

En cas de blocage au niveau européen au sujet de la dette qui serait portée par l’Union et en cas de réduction des rachats, les émissions d’obligations relèveraient alors de chaque État. La soutenabilité de cette dette nationale sera conditionnée au taux de croissance, aux marges fiscales et à la rentabilité projetée des investissements qu’elle aura permis de financer. Si cette dernière est supérieure au taux d’intérêt, la dette est supportable. Compte tenu des taux d’intérêts actuels, l’Allemagne, la France et certainement l’Espagne n’ont, pour le moment, pas de réels problèmes pour s’endetter. En revanche, la situation est plus délicate pour l’Italie et la Grèce pour lesquelles le marché exige des taux plus élevés.

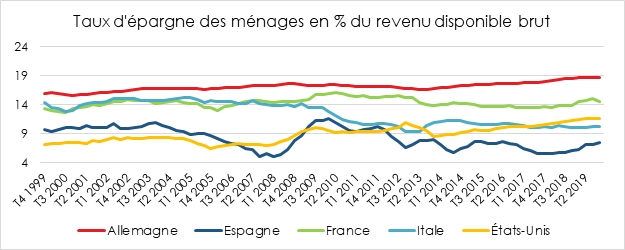

Le recours à l’endettement est facilité pour un grand nombre de pays en raison du fort taux d’épargne. Depuis une dizaine d’années, celui-ci augmente au sein de l’UE sauf en Italie. Cet accroissement de l’épargne est lié au vieillissement de la population et à la succession de crises. La multiplication des crises incite les ménages à disposer d’un volant d’épargne de précaution plus important. La montée des formes atypiques d’emploi, CDD, intérim, contribue à la hausse de l’épargne. Pour faire face à d’éventuelle diminution de revenus, les ménages épargnent plus.

Sources Eurostat – OCDE

Tous Japonais !

Les pays européens ainsi que les États-Unis pourraient suivre le Japon où la dette publique dépasse 245 % du PIB. Cette dette est soutenable en raison des faibles taux d’intérêt pratiqués par la Banque centrale et par le poids de l’épargne des ménages. Près de 90 % de la dette publique est acquise par des agents japonais, entreprises, ménages et administrations publiques. Ce scénario se dessine également pour les autres pays de l’OCDE.

Les critères de Maastricht ont-ils encore un sens ?

- Le taux d’inflation ne doit pas excéder de 1,5 % celui des trois pays membres ayant les plus faibles taux ;

- Le déficit budgétaire doit être inférieur à 3 % du PIB et le déficit structurel ne doit pas excéder 0,5 % ;

- L’endettement public doit être inférieur à 60 % du PIB ;

- Les taux d’intérêts réels à long terme ne doivent pas excéder de 2 % celui des trois pays membres ayant les plus faibles.

Pour les modalités d’appréciation et d’application, plusieurs modifications ont été apportées dont notamment en 2005 quand l’Allemagne était concernée par une procédure déficit excessif.

Pour certains, ces fameux critères seraient l’émanation d’une proposition faite sur le coin d’une table par l’équipe de François Mitterrand. Pour d’autres, ils ont été fixés de telle façon à éviter un emballement de la dette publique. Les critères ont été choisis pour des raisons éminemment politiques. Il convenait de rassurer l’Allemagne, pays dans lequel de nombreuses instances étaient opposées à la monnaie commune, tout en n’excluant pas de facto la France. Compte tenu des critères retenus, les autorités allemandes pensaient que les États d’Europe du Sud ne se qualifieraient pas. À leur grande surprise, ils y parvinrent en 1999 au moment où l’Allemagne était à la peine en raison de la réunification. Après la crise de 2011, il n’y avait plus que quatre États qui respectant les critères, et encore en admettant le principe d’un endettement supérieur à 60 % du PIB. En 2019, l’Allemagne cochait toutes les cases avec une dette repassée en-dessous de 60 % du PIB. Depuis 2005 et surtout depuis la crise de 2008, les critères ne constituent plus la clef de voûte de la surveillance budgétaire de la Commission sur les États membres. Les dispositifs de « semestre européen » ont pour objectifs d’étudier en profondeur les tendances des politiques budgétaires nationales. Il est tenu compte du solde primaire budgétaire (solde calculé avant paiement des intérêts). Si l’Allemagne, en 2005, a bénéficié de la clémence des autorités européennes, la France est certainement le pays qui, depuis vingt ans, a le plus souvent et le plus longtemps – avec l’Italie – pris des libertés avec les règles européennes.

La crise sanitaire met entre parenthèses les critères de Maastricht. Les textes européens prévoient qu’en cas de circonstances exceptionnelles, les États membres peuvent provisoirement y déroger. La question est de savoir s’ils auront les moyens et la volonté de revenir dans le cadre fixé en 1991.

Avec la crise sanitaire, le déficit public de la zone euro est passé de 0,5 à 8 % du PIB. Pour certains pays, il pourrait dépasser 10 % (France en particulier). Le déficit structurel qui était nul avant crise devrait atteindre 3 % du PIB cette année. La dette publique moyenne de la zone euro devrait passer de 85 à 115 % du PIB en une année. Après la crise de 2008 et celle de 2011, la question du respect des critères a été une source de tensions au sein des États et entre eux. À tort ou à raison, la Commission européenne a été accusée d’imposer une politique budgétaire rigoriste provoquant une asthénie économique. Elle aurait contribué à une montée du populisme. La césure entre pays d’Europe du Nord et du Sud s’est accrue au cours de la dernière décennie. Les pays dits périphériques considèrent que les États du cœur de l’Europe ont fait preuve de peu de solidarité à leur égard et qu’ils imposent leurs règles sans tenir compte des spécificités locales et ni de leurs conséquences en matière d’emploi ou de niveau de vie. Les pays cumulant déficit budgétaire et déficit extérieur n’ont comme seule solution que de peser sur le pouvoir d’achat pour les réduire. L’augmentation des prélèvements contribue à rétablir l’équilibre budgétaire tout comme la diminution des dépenses sociales. Par ailleurs, en réduisant les revenus après impôts, la consommation et donc les importations progressent moins vite. Cette attrition concerne l’Italie depuis plus de dix ans avec comme conséquence un niveau de vie en 2019 inférieur à celui de 1999.

Comme lors des crises des dettes souveraines, certains demandent une révision des critères de Maastricht. La demande la plus fréquente vise à distinguer les dépenses publiques courantes et de celles liées à l’investissement public. Les promoteurs de cette évolution aspirent à ce que les secondes ne soient plus intégrées dans le calcul des déficits retenus au niveau européen. L’investissement étant supposé être rentable sur la durée, il n’y a pas lieu de le pénaliser à travers son financement. La question sera alors d’évaluer l’effet réel des investissements publics sur la croissance potentielle, sachant que certains d’entre eux ne sont pas rentables. Cependant des investissements en infrastructures peuvent être inutiles, et les dépenses de recherche & développement couvrir des aides à des secteurs en difficulté. Cette idée de sortir l’investissement public des critères peut se justifier par le fait que, ces dernières années, son poids a reculé de près d’un point de PIB au sein de la zone euro. Les États dans le cadre de l’assainissement de leurs comptes ont réduit les dépenses d’investissement, ce qui est censé nuire à la croissance potentielle.

Au niveau des dettes publiques, l’idée est de ne plus comptabiliser la part détenue par la BCE qui est considérée comme monétisée. Les titres détenus par la Banque centrale n’ont pas d’effet sur la solvabilité budgétaire des États puisque cette détention est gratuite (les Banques Centrales reversant leurs profits aux États qui incluent les intérêts reçus sur la dette publique qu’elles détiennent). L’annulation potentielle de cette dette permettrait de ne plus la prendre en compte pour l’établissement du seuil des 60 %. Actuellement entre 15 à 20 % de la dette publique au sein de la zone euro est détenue par la BCE, cette proportion ne peut que progresser au fur et à mesure de la progression des rachats d’obligations.

Une autre idée consisterait à pouvoir monétiser les déficits conjoncturels et n’admettre aux critères de Maastricht que les déficits structurels. Cette différenciation éviterait un aléa moral qui amènerait les États membre à maintenir sans limite des politiques budgétaires expansionnistes.

La prise en compte des excédents d’épargne au sein de la zone euro pour évaluer le déficit acceptable constitue une autre voie. Actuellement, l’excédent d’épargne profite aux pays non-membres de la zone euro. En augmentant le déficit public, une partie de cette épargne pourrait être captée directement ou indirectement. Entre le taux d’épargne et le taux d’investissement, l’écart est de deux points. Par ailleurs, la balance courante dégage un excédent de 4 points de PIB. Ces deux données soulignent l’importance de l’excédent d’épargne qui provient essentiellement de l’Allemagne et des pays d’Europe du Nord. Le problème du recyclage de cet excédent est présent depuis la crise financière de 2008.

Les critères de Maastricht ont été définis à la fin du XXe siècle juste après la réunification de l’Allemagne. Malgré les crises des années 2000 et 2010, ils ont, dans leurs grandes lignes, été maintenus et servent de guide à l’action publique. Une monnaie commune à plusieurs États indépendants suppose un processus de responsabilisation, la valeur de la monnaie dépendant du comportement de tous les acteurs. L’adaptation des critères à la situation devra passer par un accord des États membres et certainement par la mise en place de nouveaux mécanismes d’inspiration fédérale.

Le droit européen de la concurrence mis entre parenthèses

Avec la crise sanitaire, les règles en vigueur il y a encore quelques mois ont été suspendues. La France a annoncé un plan de 8 milliards d’euros pour soutenir ses constructeurs automobiles, dont un prêt important à Renault. Air France a reçu un appui de 7 milliards d’euros en provenance l’État français auquel s’ajoutera celui de l’État néerlandais au titre de KLM. De son côté, Lufthansa négocie un plan d’aide portant sur 9 milliards d’euros avec l’Allemagne, pouvant amener à une prise de participation de l’État allemand à hauteur de 20 %. Dans les prochaines semaines, ces aides d’État, pratiquement interdites par l’Union européenne, devraient se multiplier.

La crise sanitaire offre la possibilité pour les gouvernements d’opérer des restructurations qui auraient été impossibles autrement. Cette mise en suspension des règles de concurrence avantage les États disposant de moyens financiers importants. L’Allemagne et la France sont mieux à même à soutenir leurs entreprises que la Slovénie, l’Espagne ou l’Italie.

Le recours aux États est plus important en période de crise en Europe qu’aux États-Unis. Dans ce dernier pays, la profondeur du marché permet aux entreprises d’émettre des obligations avec des volumes élevés. Néanmoins, lors de la dernière crise financière, l’État fédéral n’avait pas hésité à sauver directement les grandes entreprises d’automobile. Il n’en demeure pas moins que la surenchère des grands États pourrait éroder les principes du marché unique. Les aides données à certaines entreprises pourraient faciliter des concentrations au détriment d’entreprises des petits États ou des États en difficulté financière. Cette crainte a été soulevée par les gouvernements italien et espagnol.

L’année des trois fois onze !

En 2020, la France pourrait connaître une année marquée par le chiffre 11. Plus de 11 % de déficit public, plus 11 % pour la contraction de son PIB et 11 % pour le taux de chômage.

En 2020, le régime général de la sécurité social et le Fonds de solidarité vieillesse devraient enregistrer un déficit de 52,2 milliards d’euros en 2020, soit une augmentation de 46,7 milliards par rapport à la prévision du mois de novembre dernier et de 11 milliards par rapport à celle d’avril.

Hors éléments exceptionnels, c’est-à-dire sans les effets de la crise sanitaire, « l’exécution des comptes est à 1,9 milliards de déficit, contre 5,4 milliards prévus » en loi de financement initiale. Le Ministre de l’Action et des Comptes Publics a indiqué le 2 juin dernier qu’il n’y aurait pas de nouveau projet de loi de financement de la Sécurité sociale rectificatif avant l’automne. Il estime qu’il convient de laisser la situation économique se stabiliser avant de réévaluer les dépenses et les recettes. Par ailleurs, il a déclaré que les comptes sociaux pourraient revenir à l’équilibre entre 2024 et 2025 mais que cela ne serait pas un objectif affiché.

La dégradation de la situation financière de la Sécurité sociale s’explique par la contraction des recettes liée aux arrêts de travail, aux licenciements, au chômage partiel, et au gel des embauches ainsi qu’aux reports et annulations de charges sociales. La masse salariale devrait connaître une baisse historique en 2020 de 9,7 %, 2 points de plus que prévu fin avril. Logiquement, la Sécurité sociale devrait bénéficier d’une compensation des annulations de charges sociales à hauteur de 3,5 milliards d’euros (restauration, tourisme, etc.). Le coût de ces exonérations sera pris en charge par le budget de l’État. Pour les reports, le Ministère des Comptes publics a pris en compte une provision de 5 milliards d’euros en prévision de l’étalement (autorisé sur 36 mois) du paiement des cotisations reportées de l’ensemble des entreprises. Le risque de non-recouvrement existe en raison des faillites d’entreprise à attendre dans les prochains mois.

Pour les dépenses, les crédits d’assurance-maladie (Ondam) augmenteraient de 8 milliards, soit une progression de 6,5 % au lieu de 2,45 %. Ce surcroît de dépenses est lié à l’achat de masques et autres fournitures urgentes. En revanche, les revalorisations salariales des personnels soignants en cours de négociation dans le cadre du « Ségur de la santé » ne sont pas incluses dans cette estimation.

L’État devrait enregistrer le déficit le plus élevé depuis 1945 en atteignant 220 milliards d’euros, la dette publique se rapprochant de 120 % fin 2020, contre 98 % fin 2019.

L’Allemagne en mode relance toute

Même si la récession est en Allemagne moins forte que chez ses principaux partenaires (-2,2 % du PIB au 1er trimestre), le Gouvernement allemand a décidé de desserrer l’étreinte budgétaire pour favoriser la reprise et d’accepter une augmentation de la dette publique. L’Allemagne disposait de larges marges de manœuvre avant la crise. En 2019, l’excédent budgétaire s’était élevé de 13,5 milliards d’euros nets. Le Gouvernement disposait d’une cagnotte de plus 48 milliards d’euros.

Comme en 2008, l’Allemagne a eu recours au chômage partiel (12 millions, soit un nombre équivalent à celui enregistré en France), ce qui n’a pas empêché une hausse du nombre de demandeurs d’emploi, néanmoins inférieure à celle constatée en France. Le nombre de chômeurs en Allemagne a augmenté de 169 000 en mai après une augmentation de 308 000 en avril. Le taux de chômage est passé en quelques mois de 3,5 à 6,3 %.

La coalition au pouvoir a décidé de mettre en œuvre un plan de relance de 57 points qui concerne les entreprises et les ménages. Le plan porte sur 130 milliards d’euros s’ajoutant aux 1 100 milliards d’euros annoncés en mars. 80 milliards d’euros sont prévus pour les ménages et 50 pour les entreprises.

Un accent particulier est mis sur le numérique et les transports. Afin de favoriser la consommation, les taux de TVA passe de 19 à 16 % et de 7 à 5 % durant les six prochains mois. Le coût est évalué à 20 milliards d’euros. 11 milliards sont par ailleurs mobilisés pour abaisser la taxe EEG de soutien aux énergies renouvelables afin de réduire le coût de l’électricité qui est l’une des plus chère d’Europe. Les familles bénéficieront d’un bonus de 300 euros par enfant. Les entreprises feront l’objet d’allégements fiscaux.

50 milliards d’euros seront affectés aux investissements publics et au soutien à la recherche et l’innovation afin de moderniser et verdir l’économie allemande. Une enveloppe de 7 milliards est affectée pour le développement d’usines de production d’hydrogène dans le cadre d’une stratégie nationale en cours de finalisation dans ce domaine. 6,7 milliards seront mobilisés pour la promotion de la voiture électrique et de bornes de recharges. Les municipalités obtiendront de leur côté des aides pour faire face à la baisse de leurs recettes.

Le Ministre de l’Économie, Peter Altmaier, a indiqué que l’objectif que le gouvernement s’était assigné est d’avoir la capacité d’effacer les stigmates de la crise d’ici 2022.

La Russie à la recherche d’un nouveau modèle de développement

Jeudi 4 juin, le nombre de personnes contaminées par la Covid-19 en Russie a atteint plus de 441 000. Celui des décès liés à ce virus était de 5 384. La Russie reste le troisième pays avec le plus de contaminations signalées dans le monde, derrière le Brésil et les États-Unis, mais le nombre de décès y est faible.

Depuis le milieu du mois de mai, l’épidémie semble refluer en particulier à Moscou qui a été particulièrement touchée en comptabilisant plus de la moitié des morts. Les autorités expliquent le nombre élevé de cas par une politique systématique de test, plus de 11,1 millions depuis le début de l’épidémie. Par ailleurs, dans les statistiques, seuls les décès dont la cause première est le Covid19 sont recensés quand la quasi-totalité des morts de personnes positives au nouveau coronavirus sont prises en compte dans d’autres pays.

Depuis le 11 mai, les activités économiques et de loisirs redémarrent en Russie. Au niveau politique, Vladimir Poutine a annoncé la tenue le 1er juillet d’un référendum d’adoption de la réforme constitutionnelle, vote qui avait été reporté à cause de l’épidémie.

L’économie russe a été particulièrement touchée par l’épidémie et par la chute du cours du pétrole. Le PIB a dû connaître une contraction de près de 10 % au deuxième trimestre après une faible augmentation au 1er. Pour l’ensemble de l’année, une diminution de 5 à 6 % est attendue. La division par deux du prix du baril réduit fortement les recettes de l’État et met en difficulté un des premiers secteurs économiques du pays.

Les autorités russes souhaitent profiter de la crise actuelle pour réduire la dépendance du pays au pétrole et au gaz. Vladimir Poutine a annoncé, au début du mois de juin, un plan de relance de 65 milliards d’euros. Ce montant apparaît faible au regard des sommes engagées en Europe ou aux États-Unis. Ce plan vise à soutenir les PME et les investissements notamment dans les infrastructures via des partenariats public-privé. Des mesures en faveur des exportations sont prévues. Les autorités souhaitent également réduire les importations. L’accent est mis sur le tourisme intérieur et sur l’innovation technologique. Le financement du plan n’a pas été encore mentionné. Un débat s’est ouvert sur l’utilisation des ressources du Fonds souverain doté d’au moins 130 milliards d’euros. La Russie bénéficie d’abondantes réserves de change alimentées par les excédents commerciaux de ces dernières années. La dette publique est faible, 15 % du PIB. Le solde budgétaire, positif en 2019, s’élevait à 1 % du PIB.

Le Gouvernement russe espère une stabilisation de la

situation en 2021 et retrouver le niveau d’avant crise en 2022. L’évolution du

prix du pétrole sera déterminante pour le retour à la normale. Il a accepté à

contrecœur de participer au plan de réduction de la production avec les membres

de l’OPEP portant sur 10 millions de baril jour. Avec le déconfinement, le prix

du baril est orienté à la hausse. Il était proche de 40 dollars jeudi

4 juin. Pour la Russie, l’objectif est de retrouver un cours autour de 60

dollars.