Le Coin des tendances

Les épargnants et les taux d’intérêt négatifs, un couple amené à durer ?

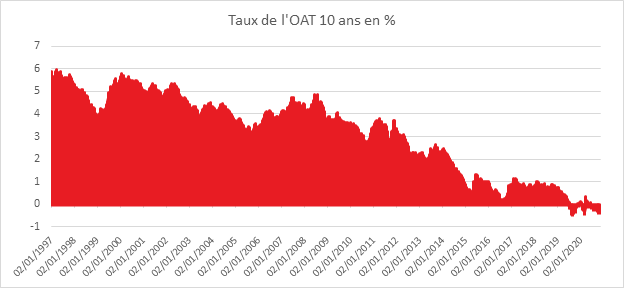

Les taux négatifs ou du moins très faibles sont amenés à perdurer sur une période assez longue. Au sein de la zone euro, la dette publique atteindra d’ici la fin de l’année plus de 103 % du PIB contre 85 % avant la crise sanitaire (respectivement 119 % et 99 % du PIB pour la France). La dette des ménages et des entreprises dépassera 190 % du PIB au sein de la zone euro d’ici la fin de l’année, contre 165 % du PIB en 2019. Dans un tel contexte, la Banque centrale européenne est contrainte de maintenir des taux bas sur une longue période pour éviter une crise de solvabilité générale. La conséquence des taux bas est une forte réduction du coût de l’endettement. Le service de la dette de l’État français est moins important aujourd’hui qu’en 1997 avec une dette deux fois plus élevée. Entre temps, les taux de l’OAT à 10 ans sont passés de de 6 à -0,3 %.

Cercle de l’Épargne – données Banque de France

Si l’inflation est nulle aujourd’hui, elle devrait logiquement se redresser légèrement dans le courant de l’année 2021. L’augmentation des prix sera la conséquence d’un retour à une situation plus normale en 2021, du moins faut-il l’espérer, et à la nécessité des entreprises d’améliorer leur rentabilité. La remontée des prix des matières premières et de l’énergie devrait également jouer en faveur une légère hausse des prix. En raison des politiques monétaires expansives, les taux réels qui prennent en compte l’inflation pourraient être encore plus négatifs qu’à l’heure actuelle. Certains estiment que les taux du marché de la dette pourraient remonter afin de prendre en compte la remontée de l’inflation et réintégrer plus finement la prise de risque. Si une appréciation n’est pas à exclure, elle ne pourra être que limitée du fait de la volonté des banques centrales et des gouvernements d’éviter tout problème de solvabilité. Aux États-Unis, durant la période de crise, la FED a officiellement abandonné son objectif de 2 % d’inflation afin de se concentrer sur l’emploi et la croissance. La BCE n’a pas pris le même engagement afin d’éviter toute division inutile au sein de la zone euro. Cependant, dans les faits, nul n’imagine qu’elle puisse avoir un comportement différent de celui de la FED.

Au sein de la zone euro, les actifs monétaires et obligataires détenus par les ménages, les investisseurs institutionnels et les entreprises non financières représentent 270 % du PIB en 2020 contre 165 % en 2002 (source Datastream). L’évolution des taux a donc des conséquences majeures sur les revenus financiers des épargnants au sens large du terme. Seront-ils tentés d’arbitrer en faveur de produits plus risqués ou décideront-ils de faire la grève du placement en optant pour le compte courant voire le matelas ou le bas de laine ?

Jusqu’à maintenant, bien au contraire, les épargnants sont globalement restés fidèles aux produits de taux voire ont renforcé leurs positions malgré la baisse de leur rendement. Au sein de la zone euro, les intérêts reçus par les ménages sont, en effet, passés de 2002 à 2020 de 3,2 à 0,5 % du PIB.

Une longue et sévère répression financière

Au Japon qui connait une situation de taux réels faibles depuis trente ans, le poids des actifs liquides (titres monétaires et obligataires) détenues par les investisseurs institutionnels, les fonds de pension, les entreprises non financières et les ménages sont passés de 320 à 400 % du PIB de 2002 à 2019, accompagnant ainsi l’envolée de la dette publique dont le poids dépasse 250 % du PIB.

Pour la zone euro, il est possible que le niveau des taux réels soit bien plus faible que celui que le Japon a connu depuis 1990. Pour le moment, les épargnants en Europe ont privilégié la liquidité. Les livrets réglementés et les livrets bancaires sont plébiscités. La décollecte de l’assurance vie, depuis le début de la crise sanitaire, n’est pas en l’état imputable à la baisse des taux. Elle est liée aux difficultés matérielles de rencontrer un conseiller en assurances et à la contrainte de souscrire un minimum d’unités de compte. Par ailleurs, la priorité donnée à la liquidité pénalise ce produit qui est un placement de moyen et long terme. Il n’en demeure pas moins que les faibles rendements des produits de taux incitent les épargnants à opter pour les dépôts à vue voire, en Allemagne, pour le numéraire. L’encours des dépôts à vue ont atteint plus de 460 milliards d’euros fin septembre, contre moins de 200 milliards d’euros en 2007. Selon une enquête du Cercle de l’Épargne, pour 30 % des ménages, les comptes courants sont un produits financiers intéressants.

Dans le passé, les ménages ont accepté de gré ou de forces des taux réels négatifs. Ainsi, en 1981, le taux d’intérêt réel du Livret A était négatif de près de 6 points. Le recours au taux négatif a permis d’effacer une part non négligeable de l’endettement hérité de la Seconde Guerre mondiale, la croissance forte des Trente Glorieuses ayant fait le reste.

Quelles sont les options possibles pour les épargnants ?

Les épargnants peuvent investir en actifs illiquides (immobilier, private equity) ou risqués (actions). L’immobilier a été privilégié ces dernières années en jouant le rôle de valeur refuge. Cet actif a été porté par les faibles taux d’intérêt associés aux crédits et par l’espérance de gains grâce aux plus-values qui ne sont dans les faits que de l’inflation déguisée. L’immobilier bénéficie d’une certaine opacité en ce qui concerne son rendement. Ce dernier est souvent présenté brut, hors prise en compte des charges et des prélèvements obligatoires. En brut, ce rendement peut varier de 3 à 7 % selon les villes. En net, la fourchette est de 0,8 à 3,5 %. Pour les particuliers, le choix d’un cadre fiscal adapté (par exemple loueur en meublé non professionnel, résidence de tourisme) joue de manière non négligeable sur la rentabilité du placement.

L’immobilier à un tournant ?

L’immobilier a bénéficié de la progression sans précédent des prix ces vingt dernières années, facilitée par la baisse des taux. Avec l’urbanisation croissante de la population et sa concentration au sein des grandes métropoles, un déficit récurrent de l’offre, en particulier, a alimenté le cycle de hausse des prix en France. La raréfaction du foncier constructible, le durcissement des normes de construction, les oppositions locales expliquent également la baisse des mises en chantier pour les logements neufs. La crise du coronavirus peut-elle entraîner un retournement du marché immobilier ? En l’état actuel, la prudence est de mise. Les confinements freinent les transactions. De juin à août, le marché avait été dynamique mais un ralentissement se faisait jour à partir du début du mois de septembre. L’absence de touristes étrangers oblige les investisseurs qui avaient acquis des biens pour la location saisonnière à revoir leurs plans. Des appartements sont ainsi replacés sur le marché de la location traditionnelle. A défaut de demande locative, ils pourraient être mis en vente.

Certaines régions et certaines villes touchées de plein fouet par la crise sont susceptibles de connaître des baisses sensibles des prix des bureaux, des commerces et des logements. Saint-Étienne qui avait enregistré une forte hausse, ces dernières années, est en première ligne depuis le mois de mai en matière de baisse des prix de l’immobilier avec un prix au m2 plus élevé dans les villes voisines que dans la ville centre. Par ailleurs, le développement du chômage ne sera pas sans incidence sur le montant des loyers dans les régions les plus concernées. Au moment où les entreprises devront restaurer leurs marges, le développement du télétravail est susceptible de les conduire à réduire leur surface de bureaux.

La crise sanitaire pourrait également accentuer une tendance qui prenait forme depuis deux ou trois ans. La saturation des grandes métropoles, Paris, Lyon, Toulouse, Bordeaux, par exemple, amenait en particulier des jeunes actifs à privilégier des villes à taille plus humaine, comme Angers, Tours, Le Mans, Reims ou Dijon. Ce processus s’ajoute à celui concernant le départ des retraités des grandes villes pour la façade océane ou la Corse. Ces facteurs devraient provoquer un tassement ou un recul des prix au sein des grandes métropoles d’autant plus que les restrictions de circulation en voiture pourraient conduire les familles à privilégier d’autres villes. Pour la première fois depuis 2007, les villes de la banlieue parisienne ont connu des hausses de prix au troisième trimestre 2020 quand ceux de Paris sont orientés à la baisse.

Si les taux d’intérêt restent faibles, un durcissement des conditions d’accès au crédit est déjà l’œuvre, appelé de ses vœux par les pouvoirs publics. Ce message est aujourd’hui plutôt bien intégré par les établissements bancaires qui craignent, en période de crise, une forte progression des défauts de paiement de la part de leur clientèle. Ce durcissement touchera, en premier lieu, les primo-accédants. Le gouvernement est tenté de réduire les aides à l’investissement locatif, aides qui ont été jugées peu efficientes par la Cour des comptes. A priori, le dispositif Pinel ne sera pas reconduit à la fin de l’année 2021. Sa non-reconduction annoncée devrait avoir comme conséquences d’inciter certains ménages à réaliser rapidement leurs projets pour en bénéficier, ce qui pourrait soutenir un peu le marché l’année prochaine. La progression de la population française qui devrait se poursuivre continuera à alimentera le déséquilibre entre offre et demande de logements et constituera sur une moyenne période un frein à la baisse.

Les actions à la recherche de ses actionnaires

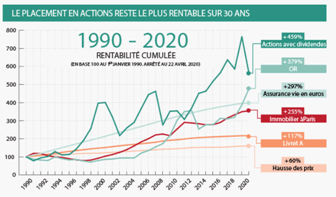

Les épargnants peuvent opter pour les actions pour rechercher du rendement. Sur longue période, ce type de placement arrive toujours en tête. Évidemment, il faut faire fi de l’aversion aux risques et de la volatilité.

Source : Le Revenu

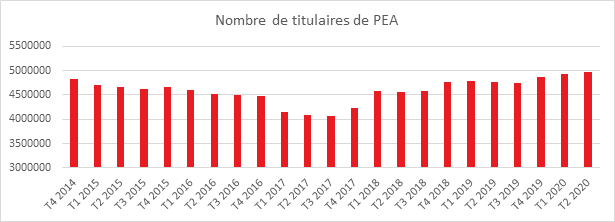

La crise de la covid-19 se différencie des précédentes au niveau des particuliers avec une absence de retrait massif du marché « actions ». Cette situation est imputable au fait que le nombre d’actionnaires directs et indirects était depuis la crise de 2007/2008 à un étiage relativement bas. La France compte 3,5 millions d’actionnaires directs. En prenant en compte la possession d’actions en indirectes (unités de compte et parts d’OPC investis en actions), le nombre atteint 7 millions. 4,97 millions de résidents français disposent d’un plan d’épargne en actions. Après avoir connu une baisse constante de 2002 à 2017, le nombre de titulaires a augmenté de 22 %.

Cercle de l’Épargne – données Banque de France

La principale voie d’accès à l’actionnariat en France reste l’épargne salariale qui bénéficie à 10 millions de salariés. 50 % de l’encours de l’épargne salariale est investi en actions.

Les ménages possédaient 805 milliards d’euros de produits dits de fonds propres fin 2019 pour un patrimoine financier estimé à 5 437 milliards d’euros, soit 15 %. Cette proportion est assez stable depuis plusieurs années.

Les épargnants qui sont investis en actions sont des convaincus de ce type de placement et n’ont pas paniqué au moment de la chute des cours qui est restée limité au regard de la crise historique ouverte depuis le mois de de mars de cette année. Selon l’Autorité des marchés financiers, 150 000 nouveaux actionnaires auraient profité de la baisse des cours au printemps pour réaliser quelques bonnes opérations. Au niveau de l’assurance vie, les rachats constatés depuis le mois de mars concernent essentiellement les fonds euros et non les unités de compte investies en parties en actions.

L’appétence des Français pour les actions demeure réduite et circonscrite à une petite partie de la population mais elle tend à augmenter. Selon le baromètre annuel de l’épargne et de la retraite du Cercle de l’Épargne en partenariat avec AG2R LA MONDIALE et Amphitea, l’intérêt porté aux actions augmente depuis 2016. Le profil type de l’actionnaire direct ou indirect est un cadre supérieur, plutôt urbain, âgé de plus de 55 ans et déjà titulaires de plusieurs produits financiers (source AMF). Néanmoins, chez les jeunes actifs, ce placement gagne en galons avec le passage par des comptes en ligne. une nouvelle génération de jeunes actionnaires qui sont prêts non pas à conserver sur la durée leurs actions mais à réaliser de bons coups.

La mise en place du prélèvement forfaitaire unique à compter du 1er janvier 2018, associée à la baisse des rendements des produits de taux, a certainement contribué à l’évolution du comportement des épargnants. La perspective d’un long tunnel de bas taux pourrait inciter en particulier les jeunes générations à franchir le pas des actions surtout si les cours restent bien orientés. La crise du covid-19 devrait amener à une diminution des dividendes ces prochaines années. Le processus de baisse des impôts sur les sociétés et des dividendes semble pour les pays occidentaux arrivé à son terme, la France étant un des pays qui s’y est le moins adonné.

La forte domination des produits de taux est à mettre sur le compte de la présence d’un fort segment d’épargne réglementée qui constitue une spécificité française. Fin 2019, elle représentait près de 780 milliards d’euros soit presque autant que l’ensemble des produits de fonds propres. Le relèvement des plafonds du Livret A et du livret de développement durable et solidaire (LDDS) en 2012/2013 a participé, ces dix dernières années, à la forte progression de l’épargne réglementée. Pour les seuls livrets, l’encours est passé de 350 à 469 milliards d’euros de septembre 2011 à septembre 2020, soit une hausse de 34 %.

L’aide au développement et la transition énergétique

L’accord de Paris de 2015 comportait un volet concernant les aides que les pays développés devaient accorder aux pays les plus pauvres afin de faciliter leur transition énergétique. Ces pays en forte croissance démographique connaissent des besoins croissants en énergie. Compte tenu de leurs faibles revenus, ils sont tentés de recourir aux énergies les moins chères qui sont celles qui émettent le plus de CO2. Afin d’éviter cet écueil, les pays de l’OCDE ont pris l’engagement de financer 100 milliards d’euros d’investissements climatiques par an dans les pays en voie de développement. Ces financements ont augmenté de 11 % entre 2017 et 2018, passant de 71,2 milliards USD à 78,9 milliards de dollars.

Les financements climatiques publics des pays développés ont atteint 62,2 milliards de dollars en 2018. 32,7 milliards de dollars sont des financements bilatéraux (en hausse de 21 % par rapport à 2017), et 29,6 milliards de dollars sont des financements multilatéraux attribués aux pays développés (plus 8 % comparé à 2017). Le montant des financements climatiques de sources privées est resté quasiment inchangé en 2018, s’établissant à 14,6 milliards de dollars contre 14,5 milliards de dollars en 2017. Avec 2,1 milliards de dollars, les crédits à l’exportation liés au climat représentent moins de 3% du total.

Selon les données fournies par l’Union européenne qui est de loin le bailleur le plus important, le financement climatique bilatéral de sources publiques pourrait avoir continué de progresser l’an dernier. En revanche, avec la crise sanitaire actuel, un repli est attendu en 2020 et 2021.

L’OCDE souligne qu’en 2018, les financements climatiques ont été destinés pour 70 % à l’atténuation et pour 21 % à l’adaptation, le reste revenant à des activités transversales. Plus de la moitié des financements climatiques ont ciblé les infrastructures économiques (principalement l’énergie et des transports), et la part restante a bénéficié en majeure partie à l’agriculture et aux infrastructures sociales (en particulier l’eau et l’assainissement).

Au cours de la période 2016-18, c’est l’Asie qui a reçu la plus grande partie des financements climatiques (43 %), devant l’Afrique (25 %) et les Amériques (17 %). 69 % des financements ont été destinés à des pays à revenu intermédiaire, 8 % à des pays à faible revenu et 2 % à des pays à revenu élevé, tandis que les 21 % restants ont été fléchés vers une région plutôt que vers un pays particulier.

En ce qui concerne la répartition par instrument de financement public, aussi bien le montant total des prêts que celui des dons ont augmenté. La part des prêts a toutefois continué de progresser pour représenter 74 % des 62,2 milliards de dollars de financements publics en 2018, contre 52 % en 2013, quand celle des dons a diminué, passant de 27 % à 20 %. Les pays à faible revenu ont bénéficié d’une plus forte proportion de dons (42 %), alors que dans le cas des pays à revenu intermédiaire, c’est la part des prêts qui a été plus importante (88 %).

La batterie électrique de nouvelle génération, un défi technologique et géopolitique

Les batteries électriques pour les voitures posent plusieurs défis que les chercheurs tentent de résoudre : leur capacité de stockage, leur temps de charge, leur durée de vie, leur coût et leur recyclage. Si l’autonomie progresse comme le prouve certains modèles de luxe. La Tesla 3 dispose d’une autonomie de 400 à 560 kilomètres quand Porsche promet pour son modèle Taycan jusqu’à 463 kilomètres. Les batteries à haute performance sont réservées aux voitures de luxe même si une démocratisation est en cours. Ainsi l’autonomie de la nouvelle Zoe de Renault se situe entre 250 et 300 kilomètres.

Pour améliorer la performance des batteries, les ingénieurs ont doté certains véhicules électriques d’une deuxième source d’énergie appelée supercondensateur. La batterie de base fournit une décharge constante sur une longue distance quand le supercondensateur libère sur un temps court une grande quantité d’énergie. Ce dernier entre en fonction au moment du démarrage et des accélérations.

Les supercondensateurs offrent l’avantage de pouvoir être rechargés plus rapidement que les batteries classiques. Ils sont ainsi utilisés en priorité dans le cadre de la récupération de l’énergie durant les freinages. En revanche, leur capacité de stockage sont limités. Les ingénieurs travaillent à les coupler avec des batteries traditionnelles pour améliorer les performances de ces dernières. La société « NawaTechnologies » installée près d’Aix-en-Provence, estime pouvoir fabriquer une batterie de type supercondensateur autorisant une autonomie de 1000 kilomètres et pouvant être rechargée à 80 % en cinq minutes.

La technique des supercondensateurs repose sur le stockage d’électricité statique autorisant de forte densité de puissance (la vitesse à laquelle ils transfèrent l’énergie, par unité de poids). Les batteries traditionnelles stockent leur énergie chimiquement, sous forme de substances réactives dans leurs deux électrodes. Les réactions chimiques prennent du temps et offrent une faible densité de puissance. Une batterie au lithium-ion (Li-ion) du type de celle utilisée dans les voitures électriques offre une densité de puissance de seulement un dixième de kilowatt par kilogramme contre un kilowatt pour les supercondensateurs. Les batteries Li-ion se rattrapent sur leur densité d’énergie élevée (la quantité d’énergie qu’elles peuvent contenir par unité de poids). Elle peut stocker de de 200 à 300 wattheures par kilogramme (wh / kg) quand les supercondensateurs gèrent généralement moins de 10wh / kg.

L’entreprise estonienne « Skeleton Technologies » spécialisée dans les supercondensateurs a annoncé travailler avec le Karlsruhe Institute of Technology, en Allemagne, sur une nouvelle batterie au graphène qui logiquement permettra de la charger en 15 secondes. Pour le moment, elle aurait une densité de 60 Wh par kg pour la SuperBattery, soit moins de la moitié d’une batterie Lithium-ion. Skeleton a l’intention de commencer à produire ce produit commercialement d’ici 2023. D’autres entreprises réalisent des recherches afin de pouvoir associer au mieux le stockage chimique aux supercondensateurs. Des chercheurs de l’Université de technologie de Graz en Autriche, par exemple, ont développé une version dont les contacts électriques sont recouverts de carbone percé de minuscules pores. Un contact fonctionne comme une plaque de condensateur, l’autre comme une électrode de batterie. Selon un article publié dans « Nature Communications », les performances de la cellule de Graz dépasseraient celles d’une batterie Li-ion.

Les chercheurs essayant d’améliorer le rendement des supercondensateurs utilisent les nanotechnologies. Ainsi, l’entreprise Nawa exploitent des nanotubes de carbone placés en vertical. Un centimètre carré en contient environ 100 milliards augmentant ainsi la surface disponible pour contenir une charge électrique. Les plaques de nanotubes fonctionnement également comme des électrodes classiques. Le mouvement des ions lithium entre les tubes permettent de stocker chimiquement de l’énergie électrique. Plus les ions auront la possibilité de se mouvoir entre les plaques, plus la densité sera élevée.

Des équipes de recherche travaillent également sur des batteries lithium-soufre et lithium-silicium, qui sont assez prometteuses en termes de densité d’énergie. Le silicium dispose d’un fort rendement mais à l’inconvénient majeur de gonfler en absorbant les ions pouvant entraîner une explosion de la batterie. La société Nawa espère pouvoir cercler le silicium dans une forêt de nanotubes pour le garder sous contrôle. Parmi les entreprises investissant des sommes importantes en matière de recherche sur les batteries figure l’entreprise française Saft qui est une filiale de Total. Elle équipe déjà de nombreuses écuries de « Formule 1 » qui sont aujourd’hui obligées de disposer de systèmes de récupération d’énergie. Par ailleurs, elle est également très présente auprès des écuries concourant dans le championnat « e-formule 1 ». Saft vient également de s’associer au groupe PSA pour fabriquer des batteries pour véhicules électriques.

Les nouvelles batteries à nanotubes demeurent coûteuses. La commercialisation des batteries hybrides à supercondensateur dans le grand public devrait néanmoins débuter en 2023. De leur côté, les entreprises chinoises entendent maintenir leurs parts de marchés avec leurs batteries conventionnelles. Elles pourraient être tentées de diminuer les prix pour éviter l’émergence de nouveaux concurrents. Ces derniers auront à prouver la supériorité de leurs batteries et leurs capacités à en réduire le prix.