Le Coin de la Conjoncture – taux – OCDE – finances publiques

Les taux à long terme pris en tenaille entre l’inflation et la croissance

Les taux d’intérêt à long terme sont censés remonter avec la reprise, l’augmentation des prix et la fin des politiques monétaires exceptionnelles. Pourtant ce scénario pourrait ne pas se produire comme prévu. Plusieurs économistes dont Patrick Artus estiment que les taux resteront durablement faibles voire très faibles. Pour expliquer leurs analyses sur ce sujet, ils prennent en compte les taux d’intérêt à 2 ans qui représentent l’anticipation des taux d’intérêt à court terme futurs, l’évolution de l’inflation ainsi que celle de la base monétaire des banques centrales.

Les taux d’intérêt à deux ans restent très faibles et n’intègrent que très partiellement la hausse des prix. La politique monétaire avec des taux directeurs proches de zéro pèse sur les taux courts et à moyen terme. Cette pression devrait se maintenir dans les prochaines années en raison de la taille acquise par le bilan des banques centrales. Ces dernières, même en cas d’arrêts de rachats des obligations publiques, ne devraient pas réduire leur bilan rapidement afin d’éviter de créer des tensions sur le marché obligataire. Entre 2017 et 2019, la Réserve Fédérale avait dû intervenir massivement pour contrer une hausse brutale des taux provoquée par une contraction jugée trop brutale de la base monétaire. Les économies se sont habituées à évoluer avec des flux de liquidités importants. Le sevrage est un exercice délicat à mener. La base monétaire de la Réserve fédérale dépasse 8 000 milliards de dollars en cette fin d’année, contre 4 000 milliards de dollars avant le déclenchement de la crise sanitaire. Pour la zone euro, les valeurs respectives étaient de 6 000 et 3 500 milliards de dollars. L’abondance des liquidités favorise le maintien des taux bas tout comme l’aversion aux risques des investisseurs. Le vieillissement des population amène une augmentation structurelle du taux d’épargne, épargne investie essentiellement sans risque en produits de taux. Cette propension plus forte à épargner ne peut que peser sur les taux d’intérêt.

Un des facteurs qui pourrait conduire à la hausse des taux est l’entrée dans un cycle inflationniste. Si la hausse des prix que ce soit aux États-Unis ou en Europe s’installe dans la durée, les banques centrales pourraient accélérer leur programme de sortie des politiques monétaires exceptionnelles et ainsi favoriser la hausse des taux. Restée très faible durant des années, l’inflation anticipée à 10 ans est en augmentation. Elle atteint 3,5 % aux États-Unis. Pour la zone euro, la remontée est plus faible, autour de 2 %. Les marges de manœuvre des banques centrales ne sont pas très importantes surtout si la résurgence de l’épidémie pèse sur l’activité. En 2019, le simple ralentissement de la croissance américaine avait conduit la banque centrale à interrompre son programme de hausse. Les pouvoirs publics et les acteurs économiques semblent de plus en plus réfractaires aux augmentations des taux d’intérêt.

L’évanescence de la croissance est-elle possible ?

Le consensus des prévisionnistes attend une croissance mondiale encore forte en 2022. Plusieurs menaces pourraient malgré tout remettre en cause ce scénario. La conjonction de la reprise de l’épidémie et de l’inflation sur fond de moindre dopage budgétaire pourrait peser sur la croissance. Les économistes parient sur une croissance de l’économie mondiale se situant entre 4 et 5 % l’année prochaine. Pour les États-Unis, le PIB devrait progresser de plus de 4 % tout comme pour la zone euro. Pour la Chine, la croissance prévue est entre 5 et 6 %.

Les risques qui pèsent sur la croissance ne sont pas identiques selon les grandes régions économiques. Aux États-Unis, le risque numéro « 1 » est la forte réduction du déficit public structurel qui devrait passer de 15 à 7,5 % du PIB de 2021 à 2022. Si actuellement l’économie américaine connaît une phase d’expansion rapide provoquée par une hausse de la consommation, celle-ci pourrait s’arrêter nette du fait de la réduction du dopage budgétaire. Cet effet pourrait être d’autant plus marqué en cas de hausse des taux directeurs par la banque centrale pour contrecarrer les anticipations inflationnistes.

La principale menace à court terme pour la zone euro est la résurgence de l’épidémie qui contraint plusieurs États à adopter de nouvelles mesures de restrictions sanitaires. Le nombre de cas quotidien au sein de la zone euro, qui était passé de 100 000 à 25 000 en moyenne hebdomadaire entre le début et la fin de l’été, est remonté à 125 000 au cours du mois de novembre. Ces mesures pourraient peser sur l’activité au début de l’année 2022. Par ailleurs, les ménages européens demeurent très prudents en conservant un volant de liquidités très important. Si le taux d’épargne a baissé depuis le deuxième trimestre 2020, il demeure au-dessus de son niveau d’avant-crise. Pour l’ensemble de la zone euro, il s’élevait à la fin du troisième trimestre 2021 à 19 % du revenu disponible brut contre 14 % avant la crise. Les ménages n’ont pas touché réellement à leur cagnotte « covid » à la différence des Américains dont les dépenses de consommation étaient supérieures de 15 % à leur niveau d’avant crise. De son côté, la consommation des ménages européens a seulement retrouvé son niveau de 2019.

La Chine est confrontée à une atonie de la demande intérieure. Les ménages chinois se restreignent par prudence. La croissance des ventes au détail est inférieure à 5 %, très en deçà des taux des vingt dernières années. La faiblesse de la protection sociale incite les Chinois à épargner de manière plus importante, le vieillissement de la population accentuant cette tendance. Avec l’excès de l’endettement, le taux d’investissement des entreprises est voisin de zéro. La construction est également frappée par une forte contraction de l’activité malgré le soutien des pouvoirs publics.

Si les trois zones économiques ralentissent de concert, les prix des matières premières et des biens intermédiaires pourraient se ralentir à très grande vitesse. Le pétrole avec la cinquième vague de Covid est déjà en forte baisse depuis la fin du mois de novembre. Il en est de même pour le prix du minerai de fer. Celui des semiconducteurs était en novembre 30 % en-dessous à son point haut du mois de juin 2021 tout en restant deux fois plus élevé qu’en 2019. Si ce contexte économique se confirmait, l’inflation devrait redescendre assez rapidement. Les plans de relance devraient néanmoins continuer à favoriser la demande en particulier aux États-Unis et en Europe mais leurs effets commenceraient à s’estomper à partir du second semestre 2022.

Les signaux économiques contradictoires rendent difficile le pilotage monétaire par les banques centrales. Des mesures trop rapides et brutales pour endiguer l’inflation pourraient accentuer la décélération de la croissance. A contrario, une installation durable de l’inflation pourrait déboucher sur une stagflation mortifère. Les banques centrales resteront certainement très prudentes dans les prochaines semaines en attendant d’apprécier la vigueur de la reprise économique.

Finances publiques, comment éviter la sortie de route ?

Au début de la 5ème vague de Covid, le taux d’endettement public de la France est déjà extrêmement élevé avec un déficit public et des prélèvements obligatoires supérieurs à la moyenne de la zone euro. La tendance naturelle des dépenses publiques en France est à la hausse. Le vieillissement de la population et la transition énergétique sont deux sources de fortes augmentations. Le calendrier électoral est, en outre, plutôt propice à la multiplication des promesses de dépenses. Aucun candidat ne met réellement en avant la réalisation d’économies. Seules ont été avancées des réductions d’effectifs dans la fonction publique, jugées irréalistes par une majorité de commentateurs. L’État devrait émettre pour 260 milliards d’euros d’obligations en 2022, soit autant qu’en 2021, ce qui constitue un record en Europe. L’endettement est actuellement supportable en raison des faibles taux d’intérêt qui limitent le montant du service de la dette. La France est, en revanche, fortement exposée en cas de retournement des taux sachant que la duration de la dette est d’environ huit ans. La France doit chaque année rembourser les tombés des emprunts et s’endetter pour financer le déficit annuel. Une remontée des taux d’intérêt d’un point génère un surcoût d’une dizaine de milliards d’euros d’ici cinq ans.

Le taux d’endettement public de la France en 2021 s’élève à 113 % du PIB, contre 98 % avant la crise et 60 % en 1998. Un quart de cette dette publique est détenu par la banque centrale, ce qui signifie que l’endettement financé par le marché représente 90 % du PIB. La France figure désormais, parmi les États les plus endettés de la zone euro avec la Grèce et l’Italie. Ces vingt dernières années, les pouvoirs publics n’ont jamais réussi à stabiliser les dépenses publiques qui ont augmenté de plus de 50 %. Le besoin des dépenses loin de s’éteindre tend à s’amplifier avec la mise à niveau du système de santé, la réindustrialisation, l’effort à réaliser en matière d’innovation ou de formation, et la transition énergétique.

Le déficit structurel de la France est très élevé. En 2021, il dépasse 4 % du PIB, sachant que, depuis vingt ans, il a été toujours supérieur à 2 points, soit bien au-dessus du plafond fixé par l’Union européenne. Les pouvoirs publics devront faire face dans les prochains mois à l’arrêt progressif des rachats d’obligations par la Banque centrale, obligeant à un recours plus important au marché et à l’instauration de nouvelles règles budgétaires européennes, ce qui devrait conduire à une limitation du déficit structurel. La négociation des nouveaux critères budgétaires sera un enjeu majeur de l’année 2022. Les pouvoirs publics essaieront certainement de placer une partie des investissements publics en faveur de la transition énergétique en-dehors des nouveaux critères européens, voire d’obtenir un financement par emprunt communautaire dans le prolongement du plan de relance de 750 milliards d’euros décidé en 2020. Cette sortie de la transition énergétique du champ budgétaire classique nécessitera l’accord de l’Allemagne et des États d’Europe du Nord. La nouvelle coalition allemande est composée de partenaires qui, sur ce sujet, n’ont pas obligatoirement des positions convergentes.

La France compte sur le maintien de taux d’intérêt réels faibles autorisant un déficit primaire plus élevé de deux points de PIB si ces taux étaient égaux au taux de croissance nominale. Malgré tout, les pouvoirs publics seront, sans nul doute, tenus de ramener le déficit structurel en dessous de 3 % du PIB.

Une inflation qui ne s’accompagnerait pas d’une hausse des taux dans un processus dit de « répression financière » allègera le poids de la dette publique. Ce phénomène avait permis la réduction de cette dernière après la Seconde Guerre mondiale dans un contexte de forte croissance.

Avec un taux élevé de prélèvements obligatoires, la France dispose de peu de marges de manœuvre. Ce taux est de quatre points au-dessus de la moyennes européenne. Pour la quasi-totalité des différentes catégories de prélèvements, la France fait la course en tête. Pour les cotisations sociales, l’écart est de 6 points de PIB en notre défaveur par rapport au reste de la zone euro. Le souhait des gouvernements est plutôt de réduire les impôts jugés les plus antiéconomiques comme ceux qui frappent directement la production.

Les prélèvements obligatoires peuvent augmenter en cas de reprise durable de l’activité s’accompagnant d’une amélioration sensible du taux d’emploi qui est inférieur, en France, à celui du reste de la zone euro. L’écart est particulièrement important pour la tranche d’âge des 60/64 ans (près de 20 points). La résistance de l’opinion au report de l’âge de la retraite ne facilitera pas sa réduction dans les prochaines années. Selon la dernière enquête du Cercle de l’Épargne/Amphitéa sur l’épargne et la retraite, 51 % des Français sont hostiles à toute mesure d’âge.

L’autre moyen est la recherche d’une plus grande efficience dans la dépense publique. Selon l’indicateur d’efficacité des dépenses publiques établi par Natixis, la France se situe dans le bas du classement loin derrière le Danemark, la Suède, l’Allemagne ou le Canada. En se calant sur les pays à forte efficacité, la France pourrait économiser jusqu’à 7 points de PIB en matière de dépenses publiques. Le rattrapage de la productivité dans l’appareil d’État passe certainement par une numérisation accrue et par l’introduction d’objectifs de productivité. L’empilement des structures administratives rend complexe la réalisation de réformes pouvant aboutir à des gains de productivité. Concernant le maillage territorial du pays, les gouvernements n’ont, pas tranché la question de la réduction du nombre d’échelons de collectivités. La disparition des départements a été abandonnée sauf pour certaines régions d’outre-mer, pour la Corse, pour Paris et pour la collectivité européenne d’Alsace. Le choix entre communes et intercommunalités n’a pas été réalisé. Le regroupement en 13 superrégions n’a pas abouti aux économies attendues comme l’a souligné la Cour des Comptes. .

Si des postes de dépenses sont amenés à progresser dans les prochaines années, formation, sécurité, retraite, santé, transition énergétique, les gouvernements devront réaliser des arbitrages pour éviter une asphyxie totale de l’économie sous le poids de l’endettement et des prélèvements publics. À défaut de marges de manœuvre, ils ne pourront compter que sur la croissance et l’obtention de gains de productivité.

Conjoncture, l’OCDE circonspecte sur la suite….

Lors de la présentation du rapport sur les perspectives économiques de l’OCDE, le 1er décembre dernier, la chef économiste de l’organisation, Laurence Boone, a souligné que « le fort rebond que nous avons observé marque le pas et les perturbations de l’offre, la hausse de l’inflation et l’impact continu de la pandémie assombrissent l’horizon. Les risques et les incertitudes sont importants – comme le montre l’apparition du variant Omicron – aggravant les déséquilibres et menaçant la reprise ». En quelques jours, le pessimisme se diffuse au sein de la communauté internationale. Un nombre croissant d’experts table sur un ralentissement marqué en 2022 et exprime des doutes sur le bienfondé de la politique économique mise en œuvre depuis quelques mois. Tout en soulignant la multiplication des menaces qui pèsent sur la croissance, l’OCDE estime qu’il est trop tôt pour modifier de fond en comble son scénario central. Elle parie sur la poursuite de la reprise mondiale. Le taux de croissance de l’économie mondiale devrait être de 5,6 % en 2021, de 4,5 % en 2022, pour se modérer à 3,2 % en 2023.

La chef économiste de l’OCDE considère que le déploiement des vaccins à l’échelle mondiale est la meilleure des solutions pour endiguer l’épidémie. Le coût de la vaccination de la population mondiale est évalué à 50 milliards de dollars sachant que les plans de relance engagés depuis le mois de mars s’élèvent à plus de 10 000 milliards de dollars. Laurence Boone s’inquiète aussi du risque que la faible vaccination dans certains pays finisse par y favoriser la reproduction de souches plus mortelles du virus.

Pour l’organisation internationale, le maintien d’une situation de crise sanitaire ne peut que favoriser la poursuite de la désorganisation des chaînes d’approvisionnement et le maintien d’un climat inflationniste.

Pour l’ensemble de 2022, la hausse des prix à la consommation dans l’ensemble des pays de l’OCDE serait de 4,25 % (3,5 % dans les pays industrialisés). L’organisation internationale estime que, dans les prochains mois, la demande devrait se stabiliser de manière concomitante avec le retour à la normale de la production. L’inflation devrait redescendre progressivement à environ 3 % dans l’ensemble des pays de l’OCDE d’ici 2023. Pour Laurence Boone, les États-Unis, le Canada et le Royaume-Uni pourraient connaître une phase d’inflation plus longue en raison d’une augmentation des salaires, d’une forte demande et de coûts de transports en hausse. Pour la zone euro, la vague d’inflation serait plus courte.

La croissance des grandes zones économiques

Pour l’OCDE, la croissance du PIB aux États-Unis devrait refluer à 3,75 % en 2022 puis être juste inférieure à 2,5 % en 2023, après un rebond vigoureux en 2021 à 5,6 % qui a porté le PIB nettement au-dessus de son niveau de 2019. En 2020, le recul de la production avait été de 3,4 %. Compte tenu du caractère inégal des taux de vaccination dans le pays, il subsiste un risque de nouvelles vagues localisées de contaminations par le COVID-19 qui retarderaient la normalisation complète de l’activité économique.

La reprise du Japon est plus progressive que celle des États-Unis, puisque le rebond de la production en 2021 devrait compenser moins de la moitié de la contraction de 4,6 % enregistrée en 2020. La croissance du PIB devrait être proche de 3,25 % en 2022, avant de ralentir pour s’établir juste au-dessus de 1 % en 2023. Une baisse persistante du taux d’épargne des ménages en 2022 devrait contribuer à renforcer la consommation privée et la demande finale qui sera également dopée par un nouveau plan de relance. La zone euro devrait connaître un fort taux de croissance malgré la résurgence des contaminations au COVID-19. La croissance de son PIB, qui devrait atteindre 5,2 % en 2021, devrait s’établir à 4,25 % en 2022 et à 2,5 % en 2023. L’orientation budgétaire devrait se durcir en 2022 et 2023, avec l’arrêt progressif des aides d’urgence aux entreprises et aux ménages. La baisse du taux d’épargne devrait compenser en partie cette diminution en favorisant la consommation. Le rebond de l’investissement devrait également se poursuivre, l’effet positif des subventions accordées dans le cadre de « Next Generation EU » s’amplifiant en 2022-23.

La Chine a connu une forte expansion à partir du second semestre 2020 en étant sortie en premier de la première vague de l’épidémie. Cette reprise s’est poursuivie en 2021, soutenue par le dynamisme des exportations parallèlement au redémarrage des économies de ses partenaires commerciaux. Depuis quelques mois, un ralentissement est constaté avec la baisse de l’investissement dans l’immobilier et les infrastructures. Par ailleurs, la multiplication des coupures d’électricité freine l’activité. La croissance de plus de 8 % du PIB en 2021 devrait ralentir pour s’établir à juste un peu plus de 5 % en 2022 et 2023, renouant avec sa trajectoire de ralentissement progressif d’avant la pandémie.

En Inde, la croissance de la production devrait être proche de 9,5 % au cours de l’exercice budgétaire 2021-22, avant d’être juste supérieure à 8 % sur l’exercice 2022-23 puis à 5,5 % au cours de l’exercice 2023-24. Après une vague d’infections liée à la propagation du variant Delta au printemps 2021, l’activité économique a repris.

Au Brésil, la reprise est soutenue cette année par un rebond de la croissance des exportations qui compense l’effet de la grave vague de contaminations au COVID-19 qu’a connue le pays au premier semestre de cette année et aux perturbations au niveau de l’offre qui en ont résulté. La croissance annuelle moyenne du PIB devrait s’établir à 5 % en 2021, mais cela masque un ralentissement sur l’ensemble de l’année. La croissance de la demande intérieure devrait se redresser en 2022, grâce à la poursuite des progrès accomplis en matière de vaccination et à une atténuation des perturbations des chaînes d’approvisionnement mondiales, mais le resserrement de la politique monétaire limitera la croissance annuelle du PIB (à environ 1 ½ et 2 % en 2022 et 2023).

Un rebond sur fond de soutien public

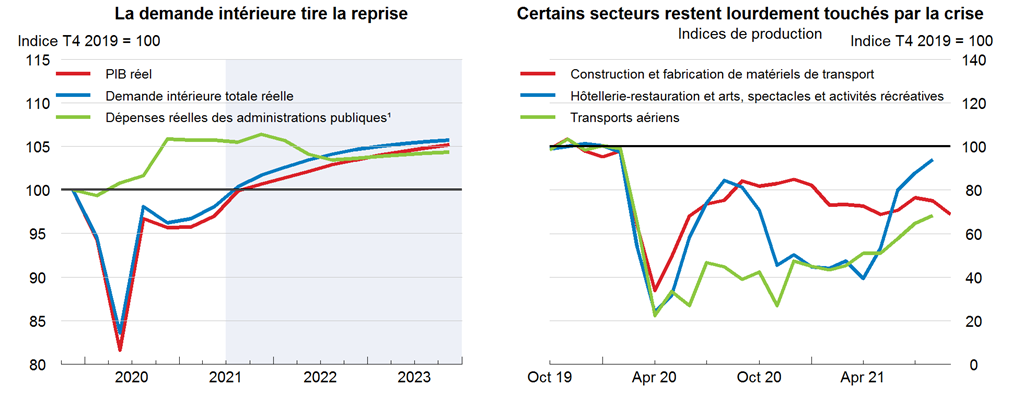

Le PIB en France devrait rebondir de 6,8 % en 2021 avant que la croissance modère son rythme à 4,2 % en 2022 et 2,1 % en 2023. La reprise sera portée par la demande intérieure. L’amélioration de la situation sur le marché du travail stimulera la consommation privée. Les plans de relance favoriseront l’investissement. Les exportations devraient progresser en parallèle avec le retour à la normale des livraisons d’avion. Pour l’OCDE, l’économie française est soutenue par les plans de relance publics mais demeure fragile, certains secteurs peinant à retrouver leur niveau d’avant crise. Le haut niveau d’endettement public constitue par ailleurs une faiblesse durable.

L’inflation est plus faible que dans les autres pays de l’OCDE grâce à la production de l’électricité par le nucléaire et également par la décision des pouvoirs publics de geler certains prix réglementés de l’énergie. Néanmoins, l’OCDE estime que la France pourrait également être touchée par le regain inflationniste en cours au sein de la zone euro. La persistance de perturbations dans les chaînes d’approvisionnement et des pénuries de main-d’œuvre pourraient, en effet, se traduire par une inflation plus tenace et supérieure aux attentes.

L’activité dans certains secteurs comme le matériel de transport, les voyages et les services touristiques, devrait également conserver pendant longtemps des séquelles de la crise. La demande pour ces biens et services a non seulement diminué, mais son redressement futur restera aussi fortement tributaire de l’évolution de la situation sanitaire et des mesures prises en conséquence. L’OCDE s’inquiète du d’endettement des entreprises. Elle considère que certaines d’entre elles pourraient être confrontées à des problèmes de trésorerie et de solvabilité susceptibles de dégrader les perspectives économiques. Le redémarrage de l’activité en France pourrait également être retardé par une reprise plus lente chez ses principaux partenaires commerciaux de la zone euro.

L’emploi et la population active dépassent aujourd’hui les niveaux observés avant la crise. Le nombre de salariés bénéficiant du dispositif de maintien dans l’emploi a encore diminué en septembre pour s’établir à moins de 3 % des effectifs du secteur privé, et les emplois non pourvus n’ont jamais été aussi nombreux. En dépit de taux d’emplois non pourvus en hausse et d’un taux d’emploi d’un niveau élevé inédit, le chômage demeure élevé supérieur à 8 % au troisième trimestre de 2021. 18 % des actifs se heurtaient toujours à des limites en termes d’emploi ou d’heures de travail.