Le Coin de l’Economie – Japon – Travail – politique monétaire et endettement

Le Japon, un anti-modèle pour la dette publique ?

Depuis le début des années 1990, le Japon précède les autres pays occidentaux en ce qui concerne le vieillissement, la déflation, la baisse de la productivité et l’endettement. Il a été le premier pays à mettre en œuvre une politique monétaire accommodante. Cette ressemblance ne serait-elle pas trompeuse compte tenu des spécificités de ce pays en particulier en matière d’épargne ? Les autres pays de l’OCDE peuvent-ils continuer à s’endetter sans prendre de risques comme le Japon le pratique depuis des décennies ?

Le niveau d’endettement du Japon depuis trente ans est nettement supérieur à celui des autres pays de l’OCDE. Ce surendettement est avant tout lié à sa composante publique. De 2002 à 2022, la dette publique japonaise est passée de 150 à 245 % du PIB. Sur la même période, la dette des États-Unis est passée de 60 à 120 % du PIB et celle de la zone euro de 72 à 90 % du PIB. La progression de la dette publique au Japon sans crise de financement apparent pourrait inciter les autres États de l’OCDE à pratiquer de même au moment où les besoins d’investissement sont importants que ce soit en matière de transition énergétique, de défense, de retraite, de santé, de dépendance ou d’éducation.

La situation du Japon diffère de celle des autres États de l’OCDE et lui permet d’avoir un déficit public bien plus élevé que la moyenne. Le Japon a un excédent structurel d’épargne en lien avec une balance courante fortement positive quand les États-Unis enregistrent depuis des années un déficit de celle-ci. Jusqu’en 2019, la zone euro, prise dans son ensemble, avait un excédent de la balance courante grâce aux Pays-Bas et à l’Allemagne. Depuis deux ans, cet excédent a en grande partie disparu en raison de la hausse des cours de l’énergie et des matières premières ainsi qu’en raison de la baisse des exportations industrielles.

Sur moyenne période, la balance courante du Japon est excédentaire de 3 % du PIB, contre un déficit de 3,5 % du PIB pour les États-Unis. L’excédent de la zone euro n’était que de 0,2 % du PIB en 2022, contre plus de 3 % du PIB avant la crise sanitaire. Les avoirs nets extérieurs du Japon s’élevaient à 75 % du PIB en 2022, contre 30 % en 1990. Les valeurs respectives sont -75 et -5 % du PIB pour les États-Unis et 0 et -7 % du PIB pour la zone euro.

Depuis trente ans, le Japon maintient une politique monétaire accommodante avec de faibles taux d’intérêt et des rachats importants d’actifs. La FED et la BCE ont pratiqué de même mais sur une période bien plus courte (des années 2010 au début années 2020). Avec la résurgence de l’inflation, ces deux banques centrales sont revenues à des politiques monétaires plus orthodoxes. Si la Banque centrale du Japon a augmenté ses taux en 2023, elle l’a fait bien plus faiblement que ses homologues américaine et européenne. Elle applique un taux plafond de 0,5 % quand les taux directeurs dépassent 5 % aux États-Unis et 4 % en zone euro. La base monétaire de la BCE comme de la FED diminue depuis 2022 quand elle poursuit sa hausse au Japon. En 2023 Un tiers de la dette publique japonaise est logé au sein de la banque centrale, soit dix fois plus qu’en 2002.

Cette politique monétaire expansive permet au Japon d’avoir une charge de la dette réduite. Les intérêts payés sur la dette publique représentaient, au premier trimestre 2023, 1,5 % du PIB dans ce pays, contre 1,8 % en zone euro et 2 % aux États-Unis. Depuis le durcissement de la politique monétaire en Europe et aux États-Unis, le poids du service de la dette s’est accru d’un point de PIB quand il est stable au Japon.

Le Japon bénéficie d’une faible mobilité des capitaux, les sorties sont assez faibles. Les Japonais financent leurs déficits et placent peu à l’étranger. À 90 %, la dette publique japonaise est détenue par la banque centrale ou par les épargnants japonais qui détiennent des titres publics sans difficulté, notamment en vue de leur retraite.

Le Japon est un pays à part en matière de finances publiques. Il peut compter sur des excédents extérieurs abondants et récurrents. Les Japonais sont des épargnants importants qui privilégient les placements de leur pays. La faible inflation permet le maintien d’une politique monétaire accommodante conciliant taux d’intérêt bas et rachats d’obligations par la banque centrale. Les autres pays de l’OCDE n’ont pas les mêmes marges que le Japon. Ils doivent tout à la fois prendre en compte la forte mobilité de leurs capitaux, la faiblesse voire l’absence de leurs excédents extérieurs et le souhait de meilleure rémunération de l’épargne de la part de leurs citoyens.

Quel monde du travail d’ici dix ans ?

Dans un contexte de faible progression de la population active, dans les prochaines années, les pénuries de main-d’œuvre risquent de se multiplier en France. De nombreux secteurs, comme la santé et les services aux entreprises, seront confrontés à des manques de personnel. Par ailleurs, le monde du travail sera également amené à s’adapter à l’essor de l’intelligence artificielle, de la digitalisation et de la robotisation. La polarisation du marché du travail en France s’accentuera-t-elle avec toujours plus d’emplois à faible qualification et à haute qualification mais de moins en moins d’emplois intermédiaires ?

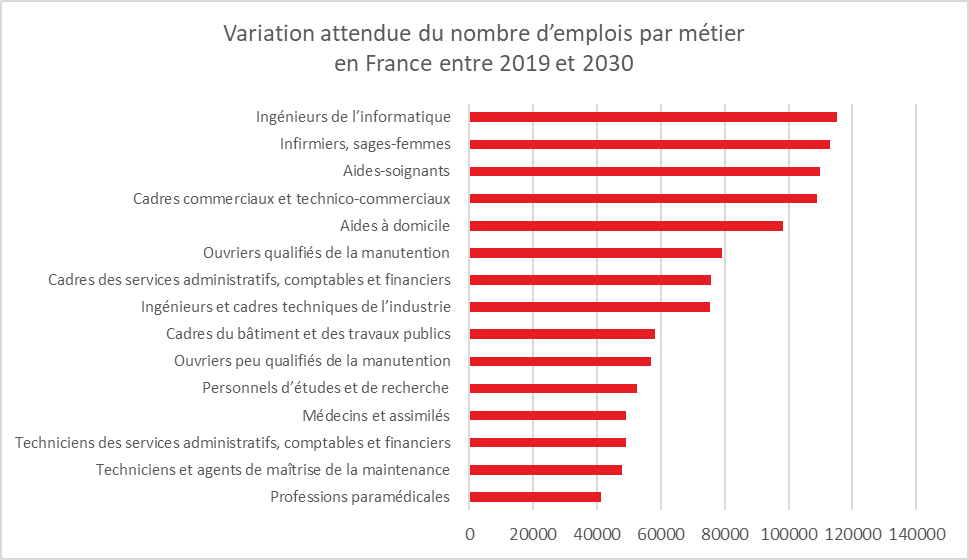

Selon les projections de la DARES, le service statistiques du ministère de l’Emploi, les métiers à fort potentiel de création d’emplois d’ici 2030 sont concentrés dans les domaines de la santé, des services aux entreprises, dans la logistique et dans la recherche. Cette évaluation semble confirmer la poursuite de la polarisation.

Cercle de l’Épargne – données DARES

Les besoins en emplois intermédiaires se réduisent, ce qui rend la mobilité sociale plus difficile. Il est plus compliqué de passer d’un emploi peu qualifié à un emploi intermédiaire. De nombreux emplois peu qualifiés sont exercés dans le cadre du statut de micro-entrepreneur et sont par nature précaires. De 1990 à 2022, les emplois au sein des secteurs domestiques (aides à la personne, logistique, tourisme) se sont accrus de 40 % quand ceux du secteur manufacturier ont régressé de 30 %. La réindustrialisation souhaitée ne devrait pas changer réellement la donne, les nouvelles usines étant robotisées et générant de ce fait peu d’emplois.

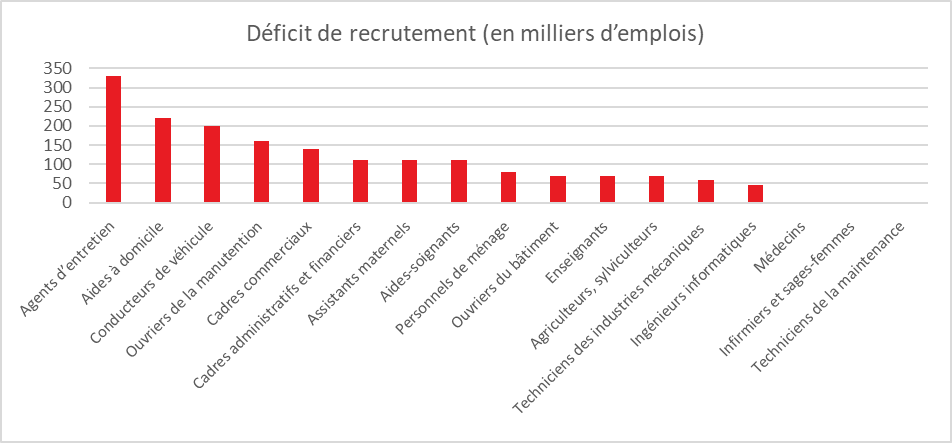

D’ici 2030, le déficit de recrutement concernerait, selon la DARES, les métiers peu qualifiés (agents d’entretien, aides à domicile, assistantes maternelles, conducteurs de véhicules, ouvriers de manutention, personnels de ménage, ouvriers du bâtiment, etc.) et les cadres ayant des champs de compétences précis. Les professions intermédiaires, les cadres moyens et les cadres généralistes seraient en revanche moins demandés.

Cercle de l’Épargne – données DARES

Selon les études la DARES, la tendance de fond est une accentuation de la polarisation avec de plus en plus d’emplois à faible valeur ajoutée et à faible salaire, ce qui n’est pas sans conséquence sur le terrain tant social que politique.

L’organisation du travail

Les entreprises seront de plus en plus horizontales. Cette évolution est liée à la digitalisation permettant de supprimer les strates intermédiaires. Elle s’inscrit dans un processus d’autonomisation des tâches. Les nouvelles technologies permettent des prises de décision rapides en temps réel. Les salariés acceptent de moins en moins les relations hiérarchiques. Selon une étude la DARES, 51 % des salariés remettraient en cause la légitimité de leur supérieur direct. Le développement du télétravail modifie en profondeur l’organisation des entreprises, les managers étant amenés à superviser les salariés à distance.

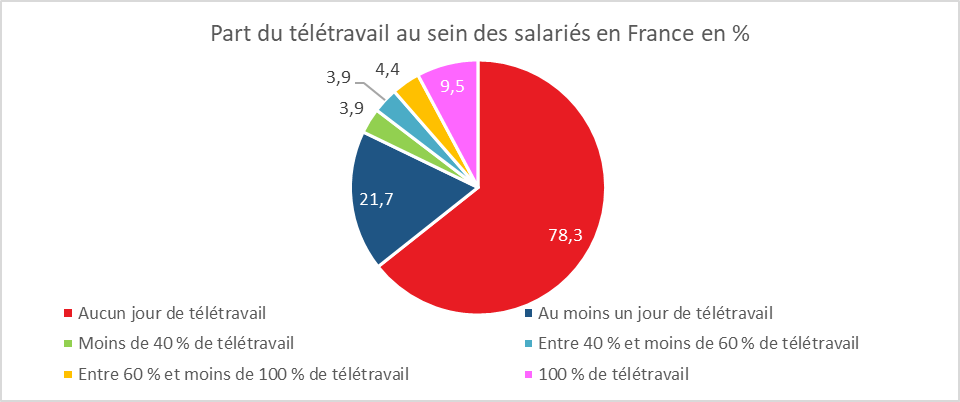

Le télétravail ne concerne qu’un minorité des salariés, essentiellement ceux travaillant dans le secteur des services et les cadres. Il risque de provoquer des tensions entre ceux qui en bénéficient et les autres. Ils segmentent un peu plus les entreprises et la société.

Cercle de l’Épargne – données INSEE

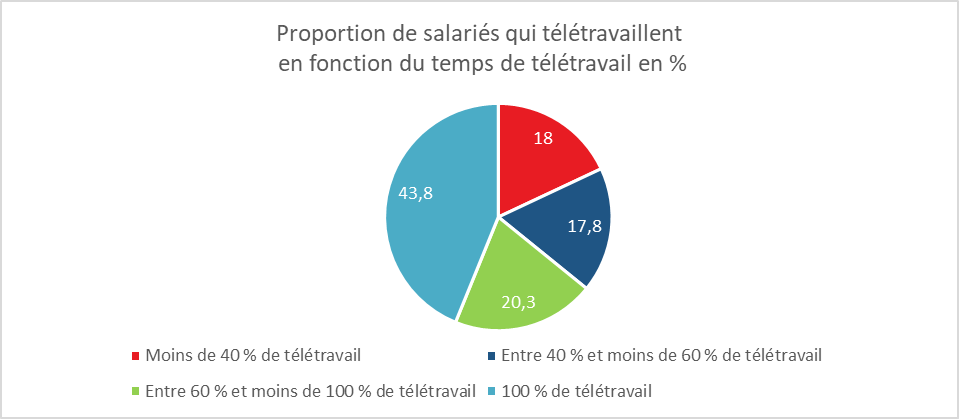

Les salariés bénéficiant du télétravail le pratiquent sur des durées importantes pouvant atteindre 100 % de leur temps de travail.

Cercle de l’Épargne – données INSEE

L’intelligence artificielle sera-t-elle une révolution ?

Depuis plusieurs mois, les craintes d’un tsunami en matière d’emplois se fait jour avec l’essor de l’intelligence artificielle. Elle est accusée, par anticipation, de mettre en danger des emplois dans les médias, dans le transport, dans la création de textes et d’images, en médecine. Ce raisonnement est de mise lors de chaque révolution industrielle, depuis l’apparition de la machine à tisser à Internet.

L’intelligence artificielle peut certainement provoquer une réallocation des emplois : les fonctions de rédactions, d’enseignement, d’accueil, etc. pourraient être prises en charge par des chatbots. Néanmoins, les évolutions en matière d’emplois sont moins rapides qu’il n’y paraît. Le système de commutation téléphonique automatisé – un remplacement des opérateurs humains – a été inventé en 1892. Il a fallu attendre 1921 pour que le système Bell installe son premier bureau entièrement automatisé. Le nombre d’opérateurs téléphoniques américains a continué de croître pour culminer dans les années 1960 à 350 000. Ces postes n’ont réellement disparu outre-Atlantique que dans les années 1990. En France, les centrales téléphoniques n’ont été réellement automatisées que dans les années 1970. En France, toujours, les premiers essais de caisses automatiques dans les supermarchés datent des années 1990 mais leur montée en puissance n’est intervenue que récemment et ne s’est imposée qu’en raison des difficultés des distributeurs à trouver du personnel. L’automatisation des lignes de métro qui est techniquement possible depuis plus de trente ans se réalise à faible vitesse que ce soit en France ou aux États-Unis. La diffusion des innovations digitales ne s’accompagne pas, depuis une trentaine d’années, d’une augmentation de la productivité. Celle-ci, bien au contraire, a tendance à décliner. Elle a progressé de 47 %, au sein de l’OCDE, en 30 ans, mais est quasiment étale depuis 2017. En revanche, le taux d’emploi progresse fortement. Il est passé de 1990 à 2022 de 66,5 à 72,5 % toujours au sein de l’OCDE. Les plateformes Internet génèrent un nombre important d’emplois sous-qualifiés dans le transport, la logistique ou la distribution.

Le développement de l’emploi non-salarié avant tout en France et au Royaume-Uni

L’ubérisation de la société aboutirait au déclin de l’emploi salarié au profit du travail en indépendant. Cette évolution n’est constatée qu’en France et au Royaume-Uni. Dans tous les autres pays de l’OCDE, le nombre de travailleurs non-salariés continue à baisser. En France, le succès du régime « micro-entrepreneur » s’explique par les contraintes qui peuvent peser sur le salariat et par le développement rapide des emplois liés aux plateformes dans une société tertiarisée.

Formation et hausse des salaires ?

Des déficits de main-d’œuvre se manifestent tant pour les emplois à faible qualification que pour ceux à forte qualification. La santé, l’informatique, la recherche exigent des compétences élevées. Un effort de formation sera nécessaire afin de pouvoir répondre aux besoins des entreprises. Par ailleurs, les emplois en lien avec les services domestiques devront être rendus plus attrayants en termes de rémunération et de conditions de travail.

La loi de la démographie

Les pénuries de main-d’œuvre dans les prochaines années devraient entraîner une évolution du partage des revenus au profit des salariés. Cette évolution constituera une rupture avec la tendance de ces dernières décennies. Depuis le début des années 1990, la hausse du salaire réel par tête a été inférieure à celle de la productivité du travail. Au sein de l’OCDE, de 1990 à 2022, le premier a augmenté de 16 % quand la seconde a progressé de 39 %. Le renversement de tendance est évidemment la conséquence du vieillissement démographique qui se traduit par le départ de cohortes nombreuses d’actifs à la retraite et de l’arrivée de cohortes réduites de jeunes actifs. Au sein de l’OCDE, la population en âge de travailler diminue depuis 2017.

Une inflexion du rapport au travail

Le monde du travail est amené à évoluer en raison des attentes des jeunes salariés qui demandent plus de flexibilité et de sens. Ces derniers peuvent refuser de travailler dans certains secteurs d’activité ou occuper certains emplois qui sont contraires à leurs idées ou conceptions de la vie (refus de travailler au sein d’entreprises responsables d’émissions de gaz à effet de serre ou ne respectant pas la diversité, etc.). Ils sont prompts à faire acte de retrait en cas de désaccords avec leur employeur sur des sujets de société. Conscients d’une modification du rapport de force salariés/employeurs, du fait de l’évolution de la démographie, ils se sentent plus libres de refuser un emploi ou de changer d’entreprise. Certains peuvent demander à signer non pas un CDI mais un CDD qui leur donne plus de liberté ; d’autres sont prêts à changer de secteur ou de statut en devenant indépendant afin de concilier travail et vie personnelle.

Politique monétaire restrictive, tous les pays ne sont pas égaux ?

Depuis plus d’un an, les banques centrales au sein de l’OCDE durcissent leur politique monétaire afin de lutter contre l’inflation. Les taux directeurs sont passés de 0 à plus de 4 % du début de l’année 2022 à mi 2023. Dans les prochains mois, les taux directeurs devraient atteindre leur sommet sauf si l’inflation sous-jacente résistait. Ils devraient rester stables durant la fin de l’année 2023 et une partie de 2024 avant de diminuer. A priori, ils ne devraient pas revenir à leur niveau atteint pendant la période 2015/2022. L’inflation devrait être en effet légèrement supérieure à celle connue ces quinze dernières années. Plusieurs facteurs devraient jouer en faveur d’une hausse des prix plus rapide : vieillissement démographique, transition énergétique, effort de défense, etc. Si la politique monétaire devient durablement restrictive, les politiques budgétaires devront devenir moins laxistes afin que la hausse des taux d’intérêt réels ne conduise pas à une augmentation permanente des taux d’endettement public. En la matière, tous les pays ne sont pas égaux. Certains peuvent supporter des taux plus élevés quand d’autres ne le peuvent pas en raison de leur niveau d’endettement.

Les États membres de la zone euro disposant de marges de manœuvre budgétaire sont l’Allemagne, les Pays-Bas, la Finlande, l’Autriche, la Slovaquie et la Slovénie. Ces pays ont des déficits publics inférieurs à 3 points de PIB et des dettes publiques inférieures à 80 points de PIB. En revanche, la France, le Portugal, l’Espagne, l’Italie et la Belgique ont des déficits dépassant 4 points de PIB et des dettes publiques 100 points de PIB. Si la Grèce a un déficit inférieur à 3 % du PIB, sa dette de plus de 170 % du PIB demeure un réel handicap.

Le premier groupe peut maintenir une politique budgétaire expansionniste même si la politique monétaire de la zone euro devient plus restrictive. Ces pays peuvent continuer à subventionner la transition énergétique, les relocalisations industrielles et la réindustrialisation. Ils peuvent également accroître leur effort de défense. Les États membres du second groupe sont progressivement contraints de passer à une politique budgétaire plus restrictive en raison du poids croissant du service de la dette. Ils seront les plus enclins à souhaiter l’arrêt de la hausse des taux directeurs de la part de la BCE. Les premiers pays sont, en règle générale, les plus opposés à l’inflation quand les seconds y sont moins averses. En raison du poids de l’industrie et de leur dépendance à l’énergie russe, les pays du premier groupe sont partisans d’une politique monétaire restrictive quand les seconds le sont par nature moins. Il peut donc y avoir une opposition entre le Nord et le Sud de l’Europe. Pour le moment, celle-ci ne s’est pas manifestée. Les mesures de soutien prises par la Commission de Bruxelles et la décision de la BCE de maîtriser les écarts de taux entre les États membres contribuent pour le moment à l’unité de la zone euro. Avec la remise en place du pacte de stabilité budgétaire et des plafonds de déficits et de dettes à compter de 2024, des divergences pourraient apparaître. Si l’inflation venait à se maintenir au-delà de sa cible des 2 % en 2024 et nécessitait de nouvelles augmentations des taux directeurs, des tensions pourraient apparaître. Leur absence à l’heure actuelle peut s’expliquer par le fait que le ralentissement économique concerne avant tout l’Allemagne et les Pays-Bas quand les États d’Europe du Sud connaissent une croissance plus élevée grâce à la reprise du tourisme, croissance qui facilite le remboursement de la dette publique.