Coin de l’Economie – dollar – productivité – inflation 2 % – Ukraine

Le dollar plus fort que les États-Unis

Le dollar demeure un des principaux atouts de l’économie américaine. La fin de son règne, annoncée à maintes reprises depuis de nombreuses décennies, ne semble pas d’actualité malgré les souhaits de nombreux pays dont la Chine et la Russie.

En 1945, les États-Unis sortent renforcés de la Seconde Guerre mondiale, leur économie représentant 50 % du PIB mondial. Ils détiennent alors deux tiers des réserves d’or du monde. Les accords de Bretton Wood entérinent la puissance sans partage des États-Unis. Le dollar est la seule monnaie convertible directement à l’or, le cours des autres monnaies étant défini par rapport au dollar.

La dollarisation de l’économie mondiale à partir des années 1950 est facilitée par l’existence d’un déficit commercial américain et par le rôle de valeur refuge que joue la place financière de New York. Le déclin relatif des États-Unis avec la reconstruction de l’Europe et du Japon ainsi qu’avec l’émergence de la Chine ne modifie pas réellement la position du dollar. En 2022, les États-Unis représentaient 25 % du PIB mondial, contre 26 % en 1990 et 35 % en 1986. Cette baisse ne s’est par traduite par le recul du dollar dans la facturation des échanges commerciaux, dans les réserves de change, dans les émissions obligataires internationales ou dans les transactions de change.

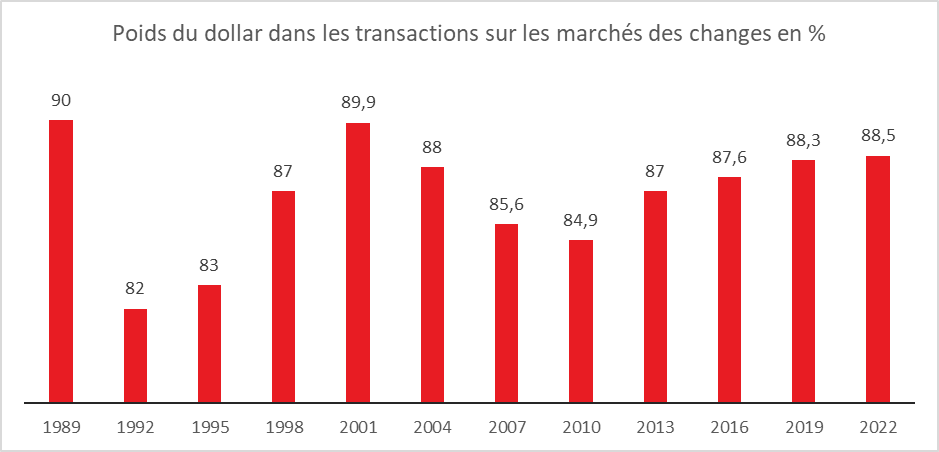

Le dollar reste de loin la première monnaie de réserve mondiale. En 2023, il pèse 60 % des réserves mondiales de change. Certes, depuis la création de l’euro en 1999, son poids relatif en tant que monnaie de réserve baisse (70 % en 1998) ; le dollar continue néanmoins de devancer l’euro de près de 40 points. La monnaie chinoise n’arrive qu’en cinquième position comme monnaie de réserve (3 %) juste derrière le yen et la livre sterling. Dans les transactions de change, le dollar reste donc dominant. 88 % des transactions sur ce marché sont libellées en dollar.

Cercle de l’Épargne – données Banque des Règlements Internationaux

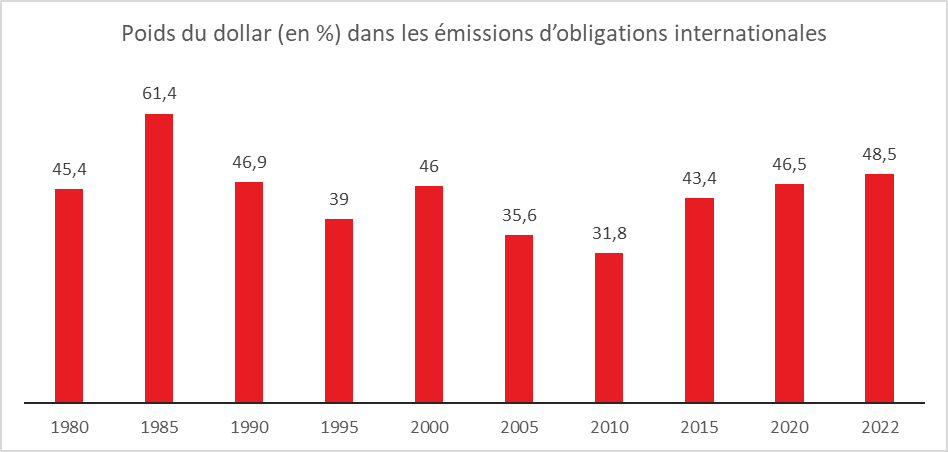

Près de la moitié des obligations internationales sont en dollars, traduisant le rôle clef joué par le marché financier américain. Le dollar dans les émissions de titres de dettes internationales devance l’euro en adjugent près de 40 %, la livre sterling (8 %) et le yen (2 %).

Cercle de l’Épargne – données Swift

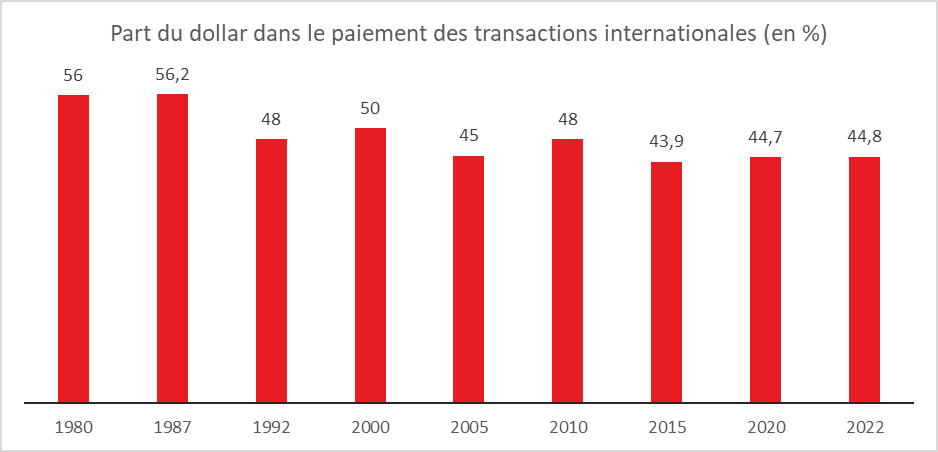

En ce qui concerne les échanges commerciaux, le dollar est également en tête. Il assurait près de 43 % des transactions en 2022, contre 56 % en 1980. La dédollarisation des échanges reste modeste malgré la volonté affirmée des Chinois et des Russes en la matière.

Cercle de l’Épargne – données Swift

Près de 80 ans après les Accords de Bretton Woods, le dollar demeure la monnaie de référence mondiale en lien avec le rôle de valeur refuge des États-Unis. Ces derniers demeurent la seule grande puissance militaire capable d’intervenir aux quatre coins de la planète. Même si leur poids relatif a diminué, les États-Unis restent la première puissance économique qui continue à attirer les capitaux internationaux. Le système international monétaire ne peut, par ailleurs, fonctionner qu’avec une seule monnaie de référence. Si deux monnaies arrivaient à avoir des poids équivalents, les arbitrages entre les deux seraient des sources de spéculation. À défaut d’avoir une monnaie de substitution, le dollar est donc incontournable. Ni l’euro qui ne bénéficie pas d’un État structuré, ni le yuan qui ne peut pas compter sur un marché transparent et stable ne peuvent concurrencer, pour le moment, le dollar.

Les entreprises, les pénuries de main-d’œuvre et l’investissement

Depuis 2017, au sein de l’OCDE, un grand nombre d’entreprises sont confrontées à des problèmes de recrutement en lien avec le changement du rapport au travail et le vieillissement démographique. Pour compenser le manque de main-d’œuvre, les entreprises ont la possibilité de substituer du capital au travail.

Depuis 2017, aux États-Unis, plus de 35 % des entreprises soulignent des difficultés de recrutement. Ce taux est monté à plus de 50 % en 2021 avant de revenir à 42 % en 2023. En zone euro, le nombre des entreprises ayant ce type de problème a été multiplié par deux entre 2021 et 2023.

Aux États-Unis, en France, en Allemagne comme en Italie, les entreprises ont accru leurs investissements depuis l’apparition des difficultés de recrutement. En Espagne, cette corrélation n’est, en revanche, pas constatée. Cette augmentation de l’investissement ne signifie pas qu’il y a automatiquement substitution avec le facteur travail. Les entreprises peuvent, en effet, investir pour réduire leurs émissions de gaz à effet de serre ou pour remplacer des équipements devenus obsolètes. Le choix des investissements intègre la problématique de l’emploi. Dans la distribution, le recours aux caisses automatiques s’est accéléré depuis les confinements. Le nombre de commandes de robots tend à s’intensifier en France comme en Italie, deux pays qui avaient accumulé un réel retard dans ce domaine.

Inflation, pourquoi 2 % ?

Les banques centrales au sein des pays industrialisés fixent un objectif de 2 % pour l’inflation. Cette règle instituée depuis les années 1990 constitue le cœur des politiques monétaires. Pourquoi 2 % et pas 3 % ou 5 % ? Est-ce que cette règle repose sur des critères objectifs ou est-ce une décision arbitraire des banques centrales ?

Le choix d’un objectif de 2 % pour l’inflation est avant tout un choix pragmatique. Ce taux est, en effet, atteignable et correspond au taux moyen de la hausse des prix que les pays occidentaux ont connu dans les années 1990. Une explication rationnelle et économique peut être également avancée. 2 % correspondait jusqu’en 2018 à l’écart de gains de productivité entre l’industrie et les services. Ces derniers ont traditionnellement des gains de productivité plus faibles que l’industrie. Au sein de la zone euro, les gains de l’industrie entre 1995 et 2023 a été de 75 % contre 0 % pour ceux des services. Or, les salaires augmentent dans les services à un rythme assez proche de ceux de l’industrie. De 1995 à 2022, ils ont augmenté de 105 % au sein de la zone euro pour l’industrie et de 95 % pour les services. L’inflation est de ce fait supérieur dans les services que dans l’industrie. Les prix, toujours de 1995 à 2022, ont ainsi augmenté de 80 % au sein de la zone euro dans les services, contre une hausse de 30 % dans l’industrie. De 1995 à 2020, l’écart d’inflation entre les services et l’industrie a, en moyenne, varié de 1,3 à 2 points. Un objectif d’inflation à 2 % permet donc d’éviter une déflation dans l’industrie.

Depuis 2020, l’écart d’inflation entre industrie et services est nul. Il n’y a donc plus de raison économique de retenir la cible des 2 %. Cet objectif peut répondre à des considérations psychologiques. L’économie a besoin d’un peu d’inflation qui sert à mettre de l’huile dans les rouages pour reprendre l’expression d’André Bergeron, ancien secrétaire général de Force Ouvrière. 2 % n’altère pas la confiance des agents économiques dans la monnaie et ne grippe pas les relations commerciales.

Productivité, taux d’emploi, les faiblesses de la France

Par rapport à ses partenaires économique, la France est confrontée à un déficit d’emplois et de productivité. Une grande partie de ses problèmes, déficits publics, prélèvements obligatoires, chômage serait effacée si elle se situait dans la moyenne européenne.

De 2018 à 2023, la productivité par tête du travail est en recul en France, de 6 % quand elle a progressé de 1 % dans le reste de la zone euro. Cette baisse de productivité a plusieurs causes. Certaines sont de nature conjoncturelle. Figure parmi celles-ci le développement de l’apprentissage et de la formation par alternance, le nombre d’apprentis étant passé de 300 000 à 900 000 de 2017 à 2022. D’autres sont plus structurelles, en lien avec la tertiarisation de l’économie, la faiblesse de la recherche et développement et le faible niveau de compétences des salariés.

Le second facteur qui pèse sur la croissance potentielle la France est le maintien d’un taux d’emploi inférieur au niveau constaté dans le reste de la zone euro. Ce taux est de 68 % en France, selon l’OCDE, contre Ce taux est de 68 % en France, selon l’OCDE, contre 83 % aux Pays-Bas, 78 % % en Allemagne et 75 % en Finlande ou en Autriche.

Si le taux d’emploi de la France passait de 68 % à 77 %, le niveau moyen observé en Allemagne, aux Pays-Bas, en Finlande, en Autriche, le nombre d’emplois serait accru de près de 14 % et le PIB, en volume, de 9,3 %. Ce calcul intègre le fait que les nouveaux emplois auraient une productivité moindre de 30 % par rapport à ceux existants.

Une hausse du PIB de près de 10 points du PIB réduirait, toute chose étant égale par ailleurs, le déficit public de près de 8 points. Les gains de pouvoir d’achat seraient également non négligeables. Si la hausse du taux d’emploi était accompagnée de cella de la productivité, la progression du PIB pourrait dépasser 10 points.

La France dispose de marges de manœuvre au niveau des moins de 25 ans, avec une diminution du nombre de jeunes qui ne sont ni en emploi, ni en formation. 12,8 % des jeunes sont, en 2022, dans cette situation, contre 10 % en Allemagne. Elle dispose également de marges de progression pour les 55/64 ans. Le taux d’emploi pour cette catégorie d’actifs est de 56,9 % en France, contre 62,5 % en moyenne pour la zone euro. Ce taux d’emploi pour l’Allemagne est de 73,3 %.

La France se caractérise par une forte intensité du travail entre 25 et 55 ans sur un fond global de baisse de la productivité. Si la réduction du temps de travail de 39 à 35 heures s’est accompagnée, entre 2003 et 2010, d’une augmentation de la productivité, ce phénomène ne joue plus. Dans un contexte de pénurie de main-d’œuvre, les emplois pénibles et notamment ceux à horaire décalés, trouvent moins preneurs. Avec des salaires nets plus faibles que dans la moyenne de la zone euro, la France s’est spécialisée, à son corps défendant, dans des activités à faibles gains de productivité.

Le rebond de l’économie française passe par une augmentation du volume de travail et des gains de productivité, ce qui suppose un effort de formation et d’investissement en amont.

Guerre en Ukraine, un déficit de croissance pour la zone euro, un gain pour les États-Unis

L’invasion de l’Ukraine par la Russie, le 24 février 2022, a provoqué une forte hausse de l’énergie et des matières premières ainsi que la réduction des échanges avec la Russie. La guerre entre ces deux puissances européennes a touché plus directement et plus fortement les États de la zone euro que les États-Unis, ces derniers ayant pu valoriser leurs ressources en gaz et en pétrole.

La guerre en Ukraine et la volonté des pays de l’OPEP de maintenir des prix du pétrole élevés avec le concours de la Russie a conduit à un transfert de richesses au détriment de la zone euro. Les importations d’énergie de cette dernière sont passées de 1 point de PIB, en 2021, à 3 points de PIB par an en 2023. À l’inverse, les prix de l’énergie ont été favorables aux États-Unis qui sont redevenus, exportateurs nets. Ils sont les premiers fournisseurs de plusieurs pays européens dont la France pour le gaz liquéfié. La balance commerciale pour l’énergie est déficitaire de 3,5 points de PIB pour la zone euro mais excédentaire de 0,5 point de PIB pour les États-Unis.

La hausse des prix de l’énergie et l’augmentation des exportations ont accru le revenu des États-Unis de plus de 0,2 point de PIB par an entre 2021 et aujourd’hui. Si les consommateurs américains paient plus cher leur énergie, les revenus des producteurs augmentent.

Depuis le début du conflit, la croissance américaine demeure en-dessous de 2 % quand elle tend vers zéro pour la zone euro. La divergence entre les deux régions économiques ne peut pas s’expliquer par la politique monétaire. Celle-ci est plus restrictive outre-Atlantique qu’en Europe.

L’écart de croissance entre les États-Unis et la zone euro s’explique, selon Patrick Artus, le chef économiste de Natixis, à 70 % par la hausse des prix du pétrole, du gaz naturel et du charbon. Ce décalage de croissance pourrait perdurer en 2024 d’autant plus que d’autres facteurs jouent en faveur des États-Unis, tels que la productivité, l’investissement dans les technologies et une consommation des ménages élevée.