Coin de l’Economie – dette – Etats-Unis – zone euro – taux intérêts et actifs – dette publique

Pourquoi les États-Unis ont-ils un taux de croissance plus élevé que la zone euro ?

Les États-Unis et la zone euro divergent sur le plan économique, la croissance des premiers étant deux fois plus importante que celle de la seconde. Que ce soit en matière de revenus, de consommation, d’épargne ou d’endettement, des différences sont notables de part et d’autre de l’Atlantique.

Des revenus en hausse aux États-Unis

De 2018 à 2023, le revenu disponible réel des ménages (après prise en compte de l’inflation) a augmenté de 14 % aux États-Unis, contre 5 % en zone euro. Cette différence s’explique avant tout par l’évolution comparée de la masse salariale réelle. De 2018 à 2023, elle a augmenté de 12 % aux États-Unis contre 4 % en zone euro. L’écart de progression de la masse salariale ne s’explique pas par le nombre d’emplois créés. Celui a progressé de 6 % tant aux États-Unis qu’en zone euro sur la même période. Il s’explique par la progression plus rapide du salaire réel par tête aux États-Unis. Il a augmenté de 3 % entre 2018 et 2023 aux États-Unis quand il a baissé de 1 % en zone euro.

Priorité à la consommation aux États-Unis

Depuis la fin de la crise sanitaire, les Américains ont repris le chemin de la consommation quand les Européens privilégient l’épargne. De 2018 à 2023, la consommation est en hausse de 15 % aux États-Unis quand elle n’augmente que de 2 % en zone euro. Le taux d’épargne des ménages américains est passé de 25 % du revenu disponible brut en plein confinement à 7 % en 2023, soit un taux inférieur à son niveau d’avant crise sanitaire. Le taux d’épargne des ménages de la zone euro est de 15 % soit trois points au-dessus de son niveau de 2018. Les ménages américains continuent de s’endetter (encours en progression de 10 % de 2018 à 2023) quand ceux de la zone euro limitent le recours aux crédits (encours en baisse de 5 % depuis 2020). Cette propension à la consommation des Américains ne s’explique pas par un niveau de confiance plus important qu’en zone euro. Les indices de confiance évoluent de manière identique de part et d’autre de l’Atlantique. L’attitude des banques face aux crédits est également identique.

L’écart important entre les évolutions de la consommation des ménages aux États-Unis et dans la zone euro explique la totalité de celui constaté au niveau des PIB sachant que celle-ci représente 68 % du PIB américain et 55 % de celui de la zone euro. Le PIB des États-Unis a progressé de 12 % depuis 2018 quand celui de la zone euro ne s’est accru que de 5 %. La volonté des Américains de maintenir un fort niveau de consommation et l’importance du déficit public, 7,5 % en 2023 permettent aux États-Unis d’obtenir une croissance plus élevée qu’en zone euro.

Pourquoi la hausse des taux a-t-elle peu d’effets sur la valeur des actifs ?

Jusqu’à maintenant, la hausse des taux d’intérêt a eu peu d’effets sur la valeur des actifs à l’exception des prix de l’immobilier commercial. En France, les logements enregistrent une baisse mais celle-ci demeure limitée entre 3 et 5 % en 2023.

Les taux d’intérêt réels (taux d’intérêt – l’inflation) à long terme ont rapidement et fortement augmenté. Ils sont passé, aux États-Unis, de -1,5 % au début de 2022 à +2,1 % fin 2023. Dans la zone euro, les taux respectifs sont de -2 % et +0,9 %. L’augmentation des taux réels s’explique par la hausse des taux et, depuis quelques mois, par la baisse de l’inflation. Les taux réels ont retrouvé leur niveau du début des années 2010.

Dans le passé, une hausse des taux d’intérêt réels s’accompagnait d’un fort recul du prix de l’immobilier résidentiel. Or, ces deux dernières années, ce n’est pas le cas. Aux États-Unis, une diminution de 12 % a bien été constatée en 2022 mais elle a été effacée en 2023. Depuis 2012, les prix de l’immobilier résidentiel ont augmenté de 120 % dopés par la politique monétaire accommodante de la FED. Dans la zone euro, les prix des logements ont baissé de 5 % depuis 2022 mais de 2012 à 2023, la hausse est de plus de 60 %.

L’immobilier commercial connaît, en revanche, un ajustement plus marqué. Il a baissé de plus de 10 % depuis 2022 aux États-Unis et de plus de 16 % en zone euro. Dans certaines villes, la contraction peut atteindre 30 %.

Avec la hausse des taux d’intérêt, le cours des actions aurait dû diminuer, les investisseurs privilégiant les obligations. Si les indices ont enregistré un net recul en 2022, ils sont en forte hausse en 2023. Le CAC 40 a gagné du 1er janvier au 11 décembre plus de 15 % et l’indice américain S&P 500 près de 20 %. Le Price Earnings ratio (PER) qui correspond au rapport entre le cours d’une entreprise et son bénéfice après impôts, passe de 12 à 11 dans la zone euro. La valorisation des actifs des fonds de private equity, après avoir baissé en 2022, est à nouveau en augmentation en 2023. Les multiples d’EBITDA dans les opérations de private equity sont plus élevés aux États-Unis aujourd’hui qu’au début de 2022 et ils n’ont que peu baissé (de 10 à 9) dans la zone euro.

La non-correction de la valeur des actifs peut s’expliquer par le fait qu’ils ne s’étaient pas appréciés autant qu’ils auraient dû durant a période faibles taux, par l’existence d’une forte liquidité sur le marché et par des facteurs spécifiques à certains marchés.

De 2002 à 2023, la base monétaire a été multipliée par près de huit aux États-Unis et par près de 6 en zone euro. L’encours des actifs liquides et monétaires des ménages représentent, en 2023, 70 % du PIB, en zone euro, contre 55 % en 2022. Aux États-Unis, les chiffres respectifs sont 50 et 35 % du PIB.

La faible décrue des prix du marché immobilier résidentiel s’explique par la rareté des logements face à une demande qui reste importante. Les populations se concentrent toujours au sein de grandes agglomérations ou à proximité des littoraux. Aux États-Unis, la Floride accueille un nombre croissant de personnes en provenance du Nord du pays. Le marché du logement est confronté à un problème de pénurie. Les mises en chantier sont orientées à la baisse en 2023 et sont inférieures de 20 % à leur niveau de 2002 aux États-Unis et de 30 % en zone euro. L’absence de foncier disponible et le durcissement des normes environnementales contribuent à réduire le nombre de constructions et à maintenir des prix élevés. Les propriétaires rechignent également à accepter des baisses de prix. Le marché commercial et de bureaux est touché de plein fouet par le développement du télétravail et du e-commerce. Ce marché est plus sensible aux fluctuations de la conjoncture que celui des logements.

De leur côté, les actions ont profité de la bonne tenue des bénéfices des entreprises. Celles-ci ont, en outre, relativement facilement répercuté sur leurs prix de vente les hausses de prix. L’espoir entretenu que la hausse des taux d’intérêt est temporaire et que rapidement une baisse est envisageable favorise également les actions.

Ces dernières années, des déséquilibres sont apparus sur certains marchés, notamment l’immobilier résidentiel et les valeurs de la haute technologie. La valeur des logements est de plus en plus déconnectée des revenus des ménages ou de loyers qu’ils peuvent générer. L’intelligence artificielle provoque un engouement de la part des investisseurs, sans doute exagéré. Des ajustements pourraient intervenir dans les prochains mois afin de corriger ces déséquilibres.

Le taux de chômage peut-il encore baisser ?

Le taux de chômage a fortement baissé depuis le milieu des années 2010, la crise covid n’a été qu’un accident temporaire ayant laissé peu de traces en matière d’emplois. Le taux de chômage qui était de 9 % au sein de l’OCDE en 2010 n’est plus que de 4,8 % en septembre 2023. Plusieurs pays sont en situation de plein emploi (chômage autour de 3 %), les États-Unis, l’Allemagne, la République Tchèque. Des pays comme l’Espagne, la France ou l’Italie qui, durant des années étaient confrontés à un chômage de masse, connaissent une décrue de ce dernier. De 2015 à 2023, le taux de chômage est passé de 24 à 12 % de la population active en Espagne, de 12 à 7,8 % en Italie et de 10 à 7,3 % en France. En Allemagne, il est passé de 5 à 3,1 %. Le vieillissement démographique se traduisant par une stabilisation ou une décrue de la population active explique en partie la baisse du chômage. La tertiarisation des activités économiques s’accompagne également de besoins en main-d’œuvre importants. Les centres de logistiques, la livraison à domicile, les nouvelles technologies, la santé sont créateurs d’emplois.

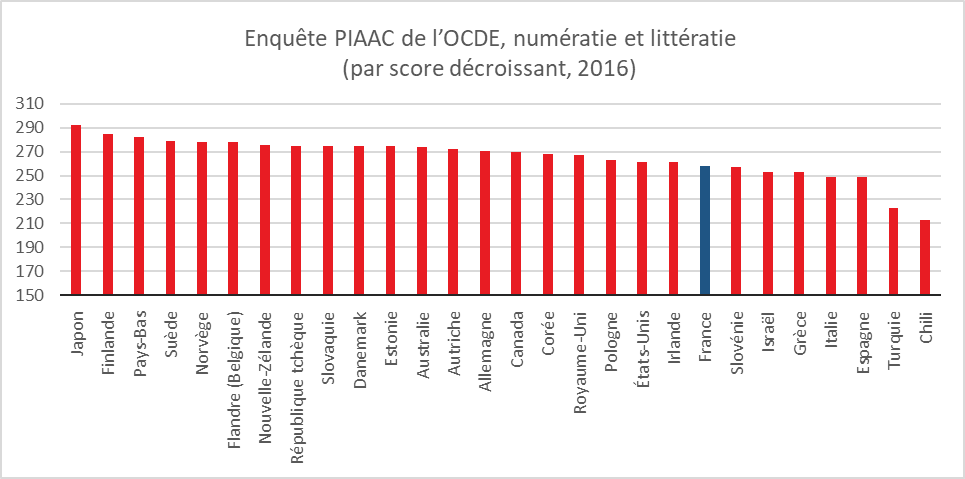

Le taux de chômage reste élevé en France, en Italie ou en Espagne en grande partie en raison du faible niveau de compétences de la population active. Selon l’enquête PIAAC de l’OCDE qui le mesure, ces trois pays sont loin derrière l’Allemagne.

Cercle de l’Épargne – données OCDE

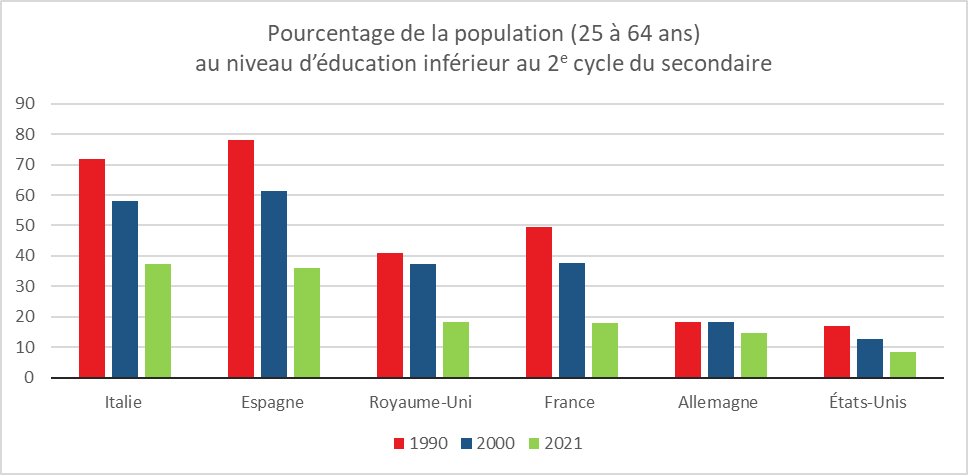

La France, l’Italie et l’Espagne ont des proportions d’actifs ayant un niveau de formation inférieur au 2e cycle du secondaire supérieures à celle constatée en Allemagne ou aux États-Unis.

Cercle de l’Épargne – données OCDE

Une corrélation existe entre niveau de formation et chômage. Les pays ayant un niveau de formation élevé comme le Japon, la Finlande, les Pays-Bas, l’Allemagne ou le Danemark, ont des taux de chômage faible.

L’autre facteur important en matière de chômage est le degré de protection de l’emploi. Les pays ayant un fort degré de protection comme la Grèce, l’Espagne, l’Italie, le Portugal ou la France ont un taux de chômage élevé. À l’opposé, les États-Unis, le Canada ou l’Allemagne qui ont un marché de l’emploi plus flexible ont un taux de chômage plus faible. Les seules exceptions en la matière sont la Belgique et les Pays-Bas qui s’illustrent par un degré de protection important et un chômage réduit.

En adoptant le même degré de protection de l’emploi qu’en Allemagne et en alignant le niveau de formation des actifs sur ce pays, le taux de chômage pourrait être inférieur de 3,8 points en France, de 5,7 points en Espagne et de 6,8 points en Italie. En matière de formation, le processus d’augmentation du niveau est par nature lent. Il est donc peu probable que ces trois pays se rapprochent rapidement du taux de chômage allemand.

La folle histoire de la dette publique de la France

Si jusqu’aux années 1970, la dette publique française était faible, elle a depuis connu une progression rapide, conséquence d’une accumulation de déficits publics. Face aux crises qui se sont succédé, les gouvernements ont opté pour une augmentation des dépenses publiques. Jusqu’à maintenant, le financement de la dette publique n’a pas posé de réel problème à la France, l’écart avec le taux allemand restant stable autour de 0,6 point.

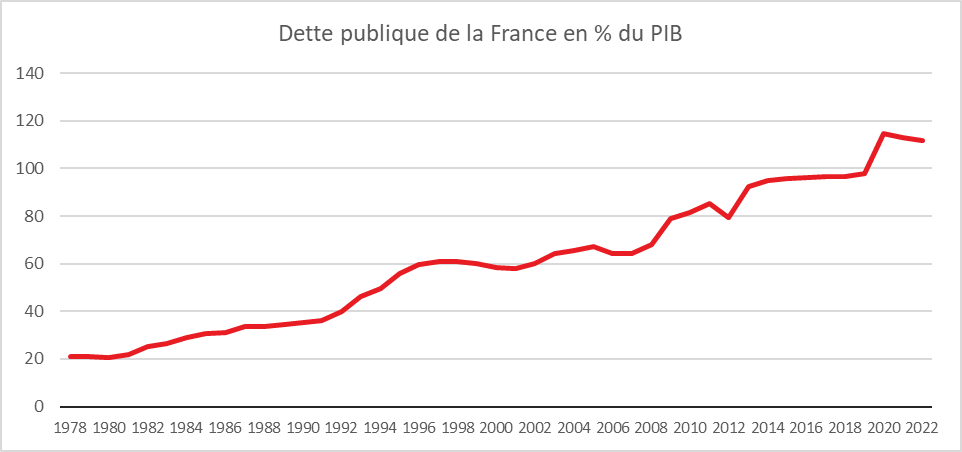

50 ans de progression de la dette publique en France

Le taux d’endettement public de la France est passé de 14,5 % du PIB en 1974 à 111,8 % du PIB au 2e trimestre 2023. La progression a été particulièrement forte au début des années 1990, entre 2007 et 2010 et entre 2020 et 2021.

Cercle de l’Épargne – données INSEE

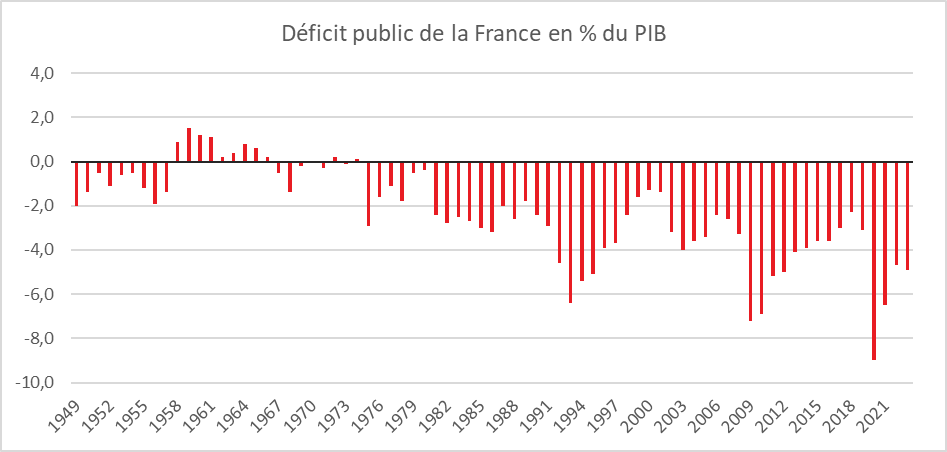

Des déficits publics toujours plus hauts à chaque crise

L’endettement public s’est accru en raison de l’accumulation de 50 années de déficits publics. À chaque crise, ceux-ci augmentent sans revenir à leur niveau d’origine.

L’apparition des déficits publics durant la présidence de Valéry Giscard d’Estaing (1974-1981) est imputable aux deux chocs pétroliers qui ralentirent la croissance et qui obligèrent l’État à soutenir plusieurs secteurs d’activité dont la sidérurgie. Les déficits demeurent alors néanmoins limités. De 1974 à 1980, le déficit moyen est de 1,2 % du PIB, la dette publique représentant en 1980 un cinquième du PIB.

François Mitterrand avec sa politique de relance se traduisant par une forte augmentation des dépenses sociales accroît fortement le déficit public. Il atteint 2,8 % en 1982 et dépasse 3 % du PIB en 1986. Avec la récession de 1993, le déficit atteint 6,4 % du PIB. Grâce au retour de la croissance, celui-ci diminue entre 1995 et 2000. Il passe de 5,1 à 1,3 % du PIB. Le ralentissement de la croissance intervenu ensuite, engendre une hausse des déficits après 2002 pour atteindre plus de 4 % du PIB en 2004. La crise des subprimes durant la présidence de Nicolas Sarkozy (2007-2012) provoque une nouvelle envolée du déficit public qui dépasse 7 % en 2009. De 2012 à 2017, sous la présidence de François Hollande, les déficits publics sont réduits. Ils passent durant le quinquennat de 5 à 3 %. Le processus de baisse s’interrompt en 2019 sous la présidence d’Emmanuel Macron et atteint le niveau de 9,1 % du PIB en 2020 avec la crise sanitaire. Depuis, le déficit public reste supérieur à 4,5 % du PIB. Après avoir été de 4,7 % du PIB en 2022, il devrait s’élever à 4,9 % du PIB en 2023. Pour 2024, le projet de loi de finances prévoit un déficit de 4,4 % du PIB.

Cercle de l’Épargne – données INSEE

Entre 1974 et 2023, les dépenses publiques ont eu tendance à augmenter plus vite que les prélèvements obligatoires, ce qui explique le déficit public récurrent de la France. Sur cette période, les dépenses publiques sont passées de 40 à 57 % du PIB et les prélèvements de 34 à 45 % du PIB.

Une divergence avec l’Allemagne depuis 20 ans

Avec l’Allemagne, la France a commencé à réellement diverger à partir de 2003 pour les déficits publics et à partir de 2010 pour la dette publique. Pour cette dernière, l’écart est désormais de 50 points de PIB en défaveur de la France. Dans les années 1970, la dette publique allemande était supérieure de 5 points à celle de la France. L’Allemagne a réussi à renouer avec des excédents budgétaires entre 2013 et 2019, ce qui lui a permis de réduire de 20 points son endettement public.

L’assainissement des finances publiques en Allemagne est essentiellement la résultante de l’amélioration sensible du taux d’emploi qui est passé de 66 à 77 % de 2003 à 2023. Le taux d’emploi de la France en 2023 est près de 10 points inférieur à celui de l’Allemagne et son augmentation est récente (2019). Si la France avait le même taux d’emploi que l’Allemagne, elle aurait, toute chose étant égale par ailleurs, un solde budgétaire légèrement positif.

La France plus dépensière que l’Allemagne sur de nombreux postes

Que ce soit en matière de retraites, d’éducation, de logement, la France dépense plus que l’Allemagne.

Les dépenses publiques de retraite sont passées en France de 8 à 14 % du PIB de 1980 à 2023 et de 11 à 10 % du PIB en Allemagne qui a adopté des réformes structurelles de grande ampleur dans les années 2000. Pour l’éducation nationale, l’Allemagne y consacrait 4,5 % du PIB en 2022, contre 5,5 % du PIB pour la France sans que cela se traduise par un avantage concurrentiel pour cette dernière au vu des derniers résultats de l’enquête PISA de l’OCDE. En 2022, la France dépensait plus en matière de logement et famille que l’Allemagne : 3,1 % du PIB contre 2,2 % du PIB. Au vu de la crise immobilière, cet écart ne semble pas justifié. Les dépenses militaires représentaient 1,4 % du PIB en Allemagne et 1,9 % du PIB en France. En revanche, en matière de santé, les deux pays sont assez proches, 8,8 % du PIB pour l’Allemagne et 9,1 % du PIB pour la France. Si la France a longtemps dépensé plus que l’Allemagne pour soutenir son économie, ces dernières années, cette dernière a accru ces dépenses en la matière. La France y consacre 7,5 % de son PIB et l’Allemagne 6 % de son PIB. Enfin, ces deux pays consacrent la même part de leur PIB à la sécurité publique et à la justice (1,7 % du PIB).

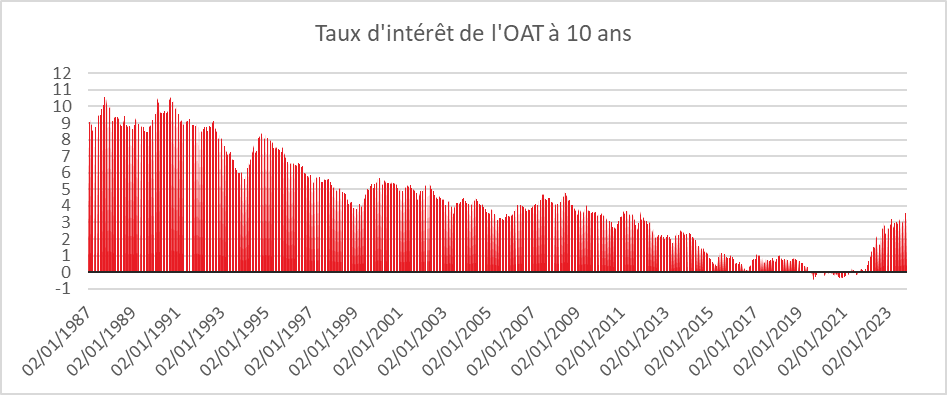

Après la crise des dettes souveraines (2010/2013), la question du taux d’endettement public avait disparu du débat public en France en raison de la baisse des taux d’intérêt. L’État a réussi en 2020 et en 2021 à s’endetter à taux négatif.

Cercle de l’Épargne – données Banque de France

Avec le relèvement des taux directeurs et la fin des achats d’obligations par la BCE, les taux d’intérêt à long terme sont à la hausse. Tant que le taux d’intérêt est inférieur au taux de croissance à long terme, le taux d’endettement public converge vers une limite stable, puisque la croissance rembourse la dette publique. En 2022/2023, la hausse de l’inflation a conduit à une baisse du taux d’endettement public puisque l’inflation était nettement supérieure au taux d’intérêt à long terme. Le PIB augmente plus vite que la dette publique et les taux d’intérêt réels sont négatifs. Mais avec la désinflation, l’affaiblissement de la croissance et le maintien de taux élevés, la situation pourrait à terme se compliquer sur le front de la dette publique. Le recul de la productivité du travail constitue une réelle menace car il diminue le potentiel de la croissance. Entre 2019 et 2023, la productivité par tête a reculé de 6 % en France. L’augmentation des taux d’intérêt renchérit par ailleurs le service de la dette qui pourrait devenir le premier poste budgétaire d’ici 2027.