Graphiques : défaillances entreprise – financement entreprise

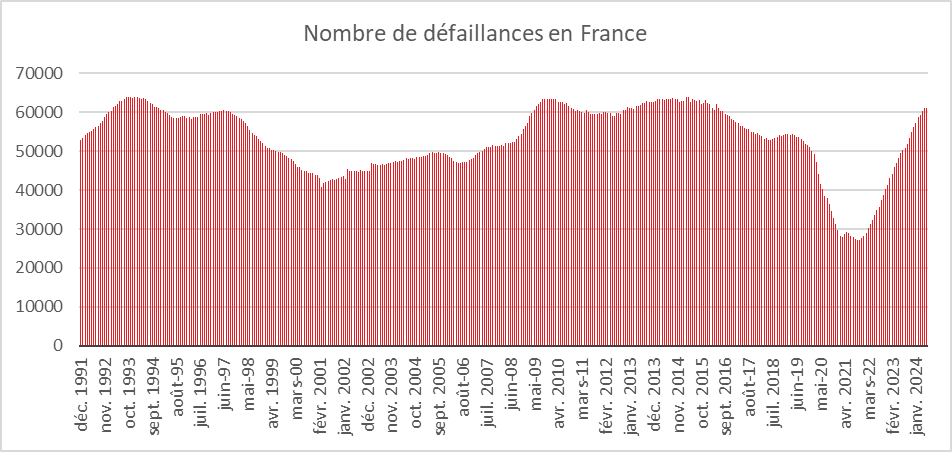

Retour à la normale du nombre de défaillances d’entreprise

À fin juin, le nombre provisoire de défaillances cumulé sur les douze derniers mois atteint 61 081. Ce niveau est légèrement supérieur au niveau observé au mois de mai (61 036). Le nombre de défaillances d’entreprises a retrouvé son niveau du début des années 2010 avant la mise en place de la politique monétaire non conventionnelle se traduisant par des taux d’intérêt faibles. Les TPE sont particulièrement touchées par la remontée des défaillances (+40 % de juin 2023 à juin 2024). Pour les entreprises de taille moyenne, la progression est de 28 %.

Au niveau des différents secteurs d’activité, celui de la construction connait une forte augmentation du nombre de défaillances (+35 % de juin 2023 à juin 2024). Ce taux atteint 42 % pour le secteur des activités immobilières qui avait connu une forte augmentation du nombre de création d’entreprises dans les années 2010 et qui est confronté, depuis deux ans, à une baisse de l’activité. De leur côté, les défaillances dans le secteur des transports et de l’entreposage) progressent de 34 % de juin 2023 à juin 2024.

Cercle de l’Épargne – données Banque de France

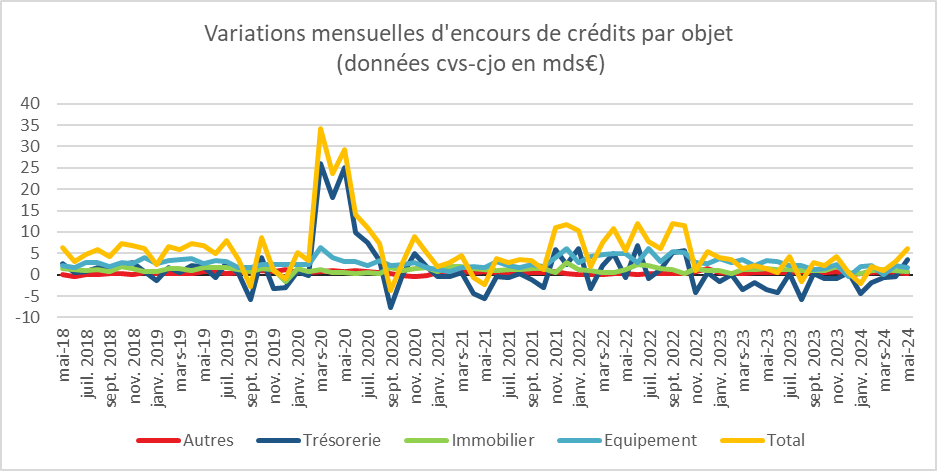

Financement des entreprises, en hausse au mois de mai en France

Selon la Banque de France, les financements accordés aux sociétés non financières (SNF) en mai ont été en hausse de +1,8 % sur un an (après +1,6 % en avril et +1,4 % en mars). Le financement bancaire a progressé de +1,8 % après +1,4 % en avril) quand la croissance du financement par le marché est restée stable à +1,9 %. Toujours en mai, les crédits de trésorerie ont connu un moindre recul qu’en avril (respectivement -4,9 %, et -6,9 %). Les crédits à l’investissement ont connu une progression de +3,4 %, après +3,7 % en avril.

En mai, la croissance du crédit pour les PME a été de +2,0 % après +1,6 %. Elle fléchit légèrement pour les ETI (1,5 % après 1,8 % en avril). Les encours de crédit bancaires des grandes entreprises continuent en revanche à se contracter, mais à un rythme plus lent (-1,5 % en mai après -2,7 % en avril), contraction notamment due au désendettement d’un grand groupe.

La croissance de l’encours des crédits mobilisés est toujours très différenciée selon les secteurs économiques. Elle reste forte pour le secteur des conseils et services aux entreprises (+12,8 %), pour le transport et entreposage (+6,8 %), pour les activités immobilières (+4,3 %) et l’agriculture, sylviculture et pêche (+3,0 %). En revanche, l’encours de crédits mobilisés continue sa contraction pour les activités industrielles (-5,6 %), l’information et communication (-3,2 %), le commerce (-2,7 %) ainsi que pour le secteur hébergement-restauration (-2,1 %).

Cercle de l’Épargne – données Banque de France

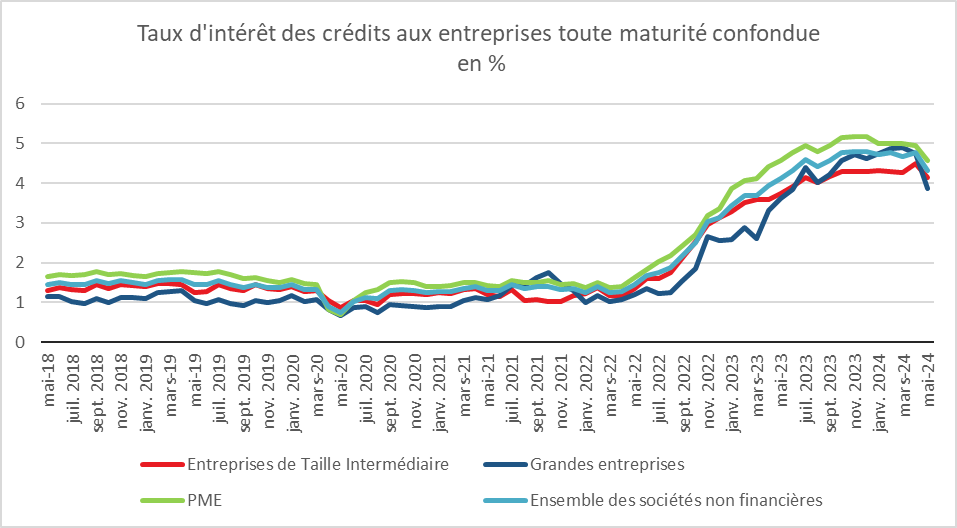

En mai, le coût global des nouveaux financements a été, selon la Banque de France, de 4,16 %, contre 4,44 % en avril sous l’effet d’une baisse du taux d’intérêt des crédits bancaires (4,31 % après 4,76 % en avril) portée notamment par une opération importante d’une grande entreprise, tandis que le coût des titres de dette augmente légèrement (3,89 % après 3,82 % en avril).

Cercle de l’Épargne – données Banque de France