Hier et Aujourd’hui – France conjoncture – inflation – délais de paiement – insatisfaction – aviation

La France pourrait éviter la récession en 2023

Selon l’enquête de conjoncture de la Banque de France du mois de décembre, la croissance de l’économie française serait de +0,1 % au quatrième trimestre faisant suite à un recul de 0,1 % au troisième. Cette légère croissance empêcherait la France d’être en récession mais compte tenu de la marge d’erreur, ce n’est pas une certitude. Pour 2024, l’acquis de croissance sera faible. L’objectif d’une augmentation du PIB de 1,4 % sera difficile à atteindre.

Novembre sauvé par les services

En novembre, comme anticipé le mois dernier par les entreprises interrogées, l’activité reste à peu près inchangée dans l’industrie. L’aéronautique, la pharmacie et les équipements électriques font état d’un dynamisme soutenu tandis que l’activité est en repli marqué dans l’automobile, les machines et équipements, le caoutchouc-plastique ainsi que dans les produits informatiques, électroniques et d’optique. Le taux d’utilisation des capacités de production continue de baisser. En novembre, il était à 76,1 %, soit son niveau le plus faible enregistré depuis trois ans. Ce taux est en-dessous de sa moyenne sur 15 ans (76,9 %). Le recul est plus important dans l’industrie chimique et l’automobile.

Dans les services marchands, l’activité reste dynamique. Parmi les services aux entreprises, le conseil de gestion, les activités d’architecture et les services d’information enregistrent la plus forte croissance de l’activité quand les services de publicité et d’intérim connaissent une baisse. S’agissant des services aux particuliers, les activités de loisirs, les services à la personne et l’hébergement sont bien orientés. La réparation automobile bénéficie d’un surcroît de demande lié aux intempéries. La restauration enregistre en revanche en léger repli.

Dans le bâtiment, l’activité continue de progresser faiblement dans le second œuvre mais se contracte dans le gros œuvre.

Décembre, repli de l’industrie et résilience des services

Pour le mois de décembre, selon les chefs d’entreprise de l’industrie, l’activité se contracterait. Alors que les secteurs de l’aéronautique, de l’agro-alimentaire, de la pharmacie et des autres produits industriels verraient leur production augmenter, les machines et équipements, le caoutchouc-plastique, l’habillement-textile-chaussures et l’automobile seraient orientés à la baisse.

Dans les services, l’activité progresserait. Dans les services aux particuliers, les chefs d’entreprise anticipent un regain d’activité dans la restauration et la location automobile à l’approche des fêtes de fin d’année. Dans les services aux entreprises, le secteur de la publicité et de l’intérim, les dirigeants tablent également sur un léger rebond de l’activité en décembre.

Dans le bâtiment, l’activité se stabiliserait dans le second œuvre et enregistrerait un repli marqué dans le gros œuvre.

Réduction des problèmes d’approvisionnement

En novembre, les difficultés d’approvisionnement poursuivent leur diminution dans l’industrie (14 % des entreprises les mentionnent, contre 17 % en octobre) mais rebondissent quelque peu dans le bâtiment (10 %, après 7 %).

La désinflation en marche

Dans l’industrie, les prix des matières premières continuent de se replier selon les chefs d’entreprise, tandis que ceux des produits finis sont jugés quasi stables. 5 % des industriels déclarent avoir augmenté leurs prix de vente ce mois-ci, après 21 % en novembre 2022. Par ailleurs, 6 % des industriels déclarent avoir baissé leurs prix de vente en novembre – à comparer à 2 % en novembre 2022 – en lien avec la détente des prix des matières premières. Les baisses de prix de produits finis sont les plus répandues dans le bois-papier-imprimerie (17 %) l’agroalimentaire (12 %), et l’automobile (9 %) ; dans tous ces secteurs, les proportions d’entreprises ayant baissé leurs prix sont plus élevées que pour celles ayant relevé leurs prix. Dans le bâtiment, 7 % des entreprises ont augmenté leurs prix ce mois-ci (après 46 % en novembre 2022), tandis que 9 % des entreprises du secteur ont baissé leurs prix. Cette proportion atteint même 19 % dans le gros œuvre. Dans les services, la proportion d’entreprises indiquant une hausse de leurs prix s’établit à 9 %, à comparer à 18 % il y a douze mois. Et 5 % des entreprises ont baissé leurs prix.

Le quatrième trimestre sauvé par les services

L’activité devrait être portée au quatrième trimestre par les services marchands, grâce notamment à l’hébergement-restauration, l’information-communication et les services aux entreprises. Les perspectives de production dégradées suggèrent une légère baisse de la valeur ajoutée dans l’industrie manufacturière. Les secteurs de l’énergie et de la construction connaîtraient un repli sensible de leur valeur ajoutée, en cohérence avec la baisse des indices mensuels de production et la forte baisse des mises en chantier.

Une croissance de 0,8 % pour la France en 2023

Dans sa note de conjoncture du mois de décembre, l’INSEE souligne le recul de l’inflation laissant augurer une légère reprise pour le début d’année prochaine.

Poursuite du processus de désinflation

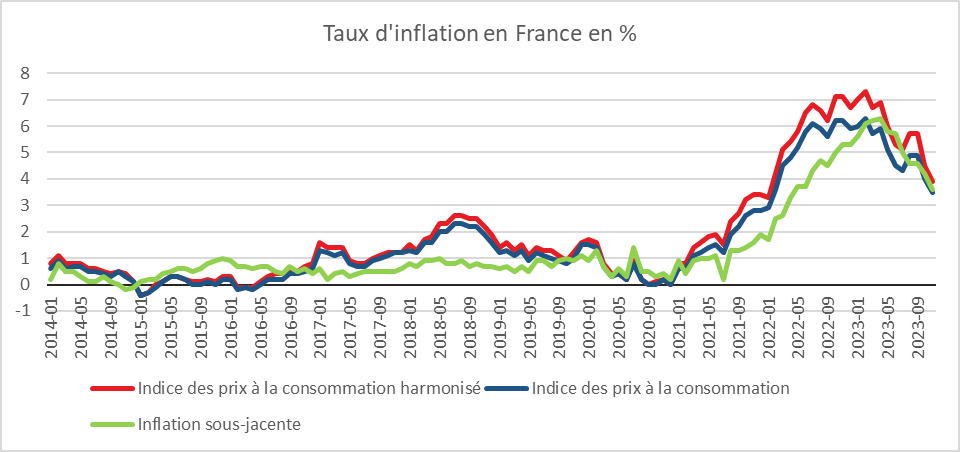

Selon l’institut statistique français, le cumul de la hausse des prix depuis 2019 est, par rapport à ses partenaires de l’OCDE, légèrement inférieur en France, soit près de +16 % en octobre 2023 par rapport à 2019, s’agissant de l’indice des prix à la consommation harmonisé, contre près de +19 % pour la zone euro dans son ensemble, près de +20 % aux États-Unis et plus de +22 % au Royaume-Uni. En l’état, la vague inflationniste ne s’est pas muée en spirale inflationniste comme dans les années 1970. Elle a été néanmoins plus longue et plus forte que prévu. La poussée inflationniste a été plus élevée et moins éphémère que ce qui était généralement envisagé il y a deux ans. Les derniers chiffres disponibles indiquent que nous ne sommes pas, pour autant, entrés dans une dynamique autoentretenue, du type de celle des années 70 : en particulier, l’inflation dans les services, la plus susceptible de générer une spirale prix-salaires car déterminée avant tout par le coût du travail, a été moins élevée qu’attendu jusqu’en novembre. L’inflation resterait supérieure à l’objectif des 2 % dans les prochains mois mais sans pour autant accélérer. Le glissement annuel de l’indice des prix à la consommation s’établirait ainsi aux alentours de 2,5 % à partir du printemps 2024 (et un peu moins pour l’inflation sous-jacente). Après l’énergie, l’inflation baisserait ainsi nettement pour l’alimentation et les produits manufacturés – sans forcément que le niveau des prix, lui, ne diminue.

Une amélioration du pouvoir d’achat attendue

Après avoir ralenti au troisième trimestre 2023, le salaire moyen par tête (SMPT) dans les branches marchandes accélérerait en fin d’année, à la faveur notamment de versements importants de primes de partage de la valeur. Son glissement annuel deviendrait ainsi supérieur à celui de l’indice des prix à la consommation et le resterait jusqu’au milieu de l’année 2024. La revalorisation automatique du Smic début 2024 serait de l’ordre de +1,1 %. Le pouvoir d’achat du revenu disponible brut (RDB) des ménages rebondirait au quatrième trimestre 2023, tiré par les revenus d’activité, puis resterait dynamique début 2024 sous l’effet des prestations sociales et notamment de l’indexation sur l’inflation des retraites de base. Au total en 2023, les gains de pouvoir d’achat seraient de +0,8 %, soit +0,3 % par unité de consommation, avec une contribution non négligeable des revenus du patrimoine, du fait notamment des hausses de taux qui soutiennent la rémunération des épargnants. Le pouvoir d’achat des ménages devrait être plus dynamique en 2024 (+1,2 % d’acquis à la mi-2024, soit +0,8 % par unité de consommation).

Vers une amélioration du taux de marge des entreprises

Du côté des entreprises, la hausse du coût réel du travail pèserait sur l’évolution du taux de marge fin 2023. Celui-ci rebondirait néanmoins au premier semestre 2024 sous l’effet de la baisse du taux de cotisation sur la valeur ajoutée des entreprises et d’une légère hausse de la productivité. Il s’établirait à 32,8 % au printemps 2024, un peu au-dessus donc de son niveau d’avant la crise sanitaire.

Une lente amélioration de la croissance

Au troisième trimestre 2023, le PIB français s’est contracté de 01 %, selon l’INSEE après avoir enregistré une hausse de 0,6 % au deuxième trimestre. Durant l’été, la consommation des ménages a rebondi mais l’investissement des entreprises et la contribution du commerce extérieur se sont dégradés pesant sur l’évolution du PIB. Au troisième trimestre, l’activité s’est légèrement repliée dans l’industrie manufacturière, dans le sillage de l’agro-alimentaire et de la fabrication de matériels de transports, ainsi que dans les services, du fait des services de transport. L’activité dans la construction a connu un quatrième trimestre consécutif de recul. Pour le quatrième trimestre selon les enquêtes de conjoncture de l’INSEE, la situation conjoncturelle demeure atone. L’indicateur de climat des affaires est ainsi passé sous sa moyenne de longue période au mois d’octobre, au plus bas depuis la sortie de crise sanitaire, et a continué de s’éroder en novembre. Après être resté longtemps très élevé, le climat de l’emploi s’érode également, tandis que la confiance des ménages dans la situation économique reste à un faible niveau. Dans le bâtiment, les anticipations d’activité continuent de se dégrader, en particulier dans le logement neuf. Si les difficultés d’approvisionnement se sont globalement normalisées, celles concernant les recrutements restent élevées. Dans le même temps, les difficultés de demande sont en hausse, notamment dans l’industrie.

L’INSEE prévoit une croissance nulle pour le quatrième trimestre. Après un recul au troisième trimestre, l’activité de l’industrie manufacturière augmenterait à peine, soutenue par un rebond technique dans la fabrication de matériels de transport). Après avoir marqué le pas, la production d’énergie, et notamment celle d’électricité, reculerait du fait notamment des températures clémentes cet automne. Dans le même temps, les services marchands ne croîtraient que modestement, grâce notamment au secteur de l’information-communication qui resterait relativement dynamique. Enfin, l’activité dans la construction poursuivrait son recul, en particulier la construction de logements neufs.

Parmi les principaux postes de la demande, la consommation des ménages serait stable au quatrième trimestre 2023. Si la consommation d’énergie reculait nettement et celle de produits alimentaires se replierait légèrement, la consommation de services progresserait quant à elle. Dans un contexte moins favorable en raison du relèvement des taux d’intérêt, l’investissement des entreprises se replierait, en particulier les investissements en biens et en construction. De même, l’investissement des ménages continuerait de reculer, malgré une certaine vigueur de l’investissement en entretien-amélioration des logements. Le commerce extérieur contribuerait positivement à l’activité, malgré une demande extérieure peu dynamique, du fait de livraisons aéronautiques et navales en fin d’année.

Au premier semestre 2024, l’INSEE espère une accélération de l’activité (+0,2 % prévu par trimestre), à la faveur de la désinflation et malgré des taux d’intérêt élevés. La production serait en hausse dans l’industrie. La construction continuerait de reculer, mais à un rythme plus modéré que lors des trimestres précédents. Du côté de la demande, la consommation des ménages repartirait à la hausse dans un contexte de ralentissement des prix. Le taux d’épargne devrait donc diminuer. L’investissement des ménages devrait poursuivre sa baisse en lien avec le niveau élevé des taux d’intérêt, quand, en revanche, l’investissement des entreprises se maintiendrait. Par ailleurs, les importations seraient dynamiques, tirées par une demande intérieure en croissance et les exportations devraient être un peu plus soutenues par la demande externe, leur profil au trimestre le trimestre continuant d’être marqué par celui des livraisons aéronautiques et navales.

Au total, la croissance annuelle pour 2023 s’élèverait à +0,8 %, après +2,5 % en 2022. L’acquis de croissance à mi-année pour 2024 serait modeste, à +0,5 % Cette prévision demeure entourée d’incertitudes, notamment concernant les décisions de politique monétaire et leurs effets sur l’économie réelle, ainsi que sur le dynamisme des partenaires de la France. De nouvelles tensions géopolitiques pourraient à nouveau menacer la croissance, notamment via une hausse des prix du pétrole. À l’inverse, des effets positifs accrus du ralentissement des prix et une éventuelle baisse du taux d’épargne des ménages, encore élevé, pourraient constituer des éléments de soutien supplémentaires à la croissance.

Baisse de l’inflation confirmée en France en novembre

En novembre dernier, selon l’INSEE, l’indice des prix à la consommation (IPC) s’est, contracté de 0,2 % sur un mois après une hausse de 0,1 % en octobre. Cette baisse est principalement due au repli des prix des services (‑0,3 % après +0,3 %), notamment ceux des transports (‑5,9 % après +4,1 %). Les prix de l’énergie baissent de nouveau sur un mois (‑1,1% après ‑0,5 %), notamment ceux des produits pétroliers (‑2,8 % après ‑1,7 %). Les prix des produits manufacturés sont stables (0,0 % après +0,2 %). Les prix de l’alimentation augmentent sur un mois (+0,4 % après 0,0%).

Corrigés des variations saisonnières, les prix à la consommation baissent de 0,1 % en novembre 2023, comme en octobre.

Sur un an, les prix à la consommation augmentent de 3,5 % en novembre, après +4,0 % en octobre. Cette baisse de l’inflation résulte du ralentissement sur un an des prix de l’énergie (+3,1 % après +5,2 %), des services (+2,8 % après +3,2 %), des produits manufacturés (+1,9 % après +2,2 %) et, dans une moindre mesure, de l’alimentation (+7,7 % après +7,8 %) et du tabac (+9,8 % après +9,9 %).

L’inflation sous-jacente diminue de nouveau sur un an à +3,6 % en novembre, après +4,2 % en octobre.

L’indice des prix à la consommation harmonisé (IPCH) se replie sur un mois (‑0,2 % après +0,2 % en octobre). Sur un an, il augmente de 3,9 % en novembre 2023, après +4,5 % le mois précédent. La France reste au-dessus de la moyenne de la zone euro. Si son taux d’inflation a moins augmenté que celui de ses partenaires en 2022, la décrue de l’inflation y est plus lente. La fin des dispositifs de soutien a amené des ajustements tarifaires en particulier sur l’énergie. Par ailleurs, les entreprises ont répercuté plus tardivement la hausse des coûts subis.

Cercle de l’Épargne – données INSEE

Légère amélioration du sentiment de satisfaction en France

L’INSEE réalise chaque années une enquête visant à apprécier le niveau de satisfaction à la vie des personnes âgées de 16 ans ou plus résidant en France métropolitaine. En 2022, cet indice est revenu à son niveau d’avant la crise sanitaire. Il s’élevait à 7,1 sur 10 contre 6,8 en 2021. La moyenne de la note de satisfaction liée aux relations avec la famille et les amis (7,7 sur 10) est plus élevée que celle de satisfaction dans la vie en général. Le niveau de satisfaction relatif à la vie menée actuellement est plus élevé chez les jeunes (7,7 pour les 16-24 ans). Il décroît régulièrement jusqu’à 65 ans (6,9 pour les 50-64 ans). Il remonte légèrement pour les 65-74 ans aux premiers âges de la retraite, quand les personnes ont davantage de temps libre. Il diminue à nouveau à partir de 75 ans en lien avec la multiplication des problèmes de santé (6,7 en moyenne pour les 75 ans).

En 2022, le niveau de confiance moyen envers les inconnus s’établit à 4,1 sur dix en France. En 2020, il était évalué à 4,4 sur dix et à 4,5 sur dix en 2021. Entre 2021 et 2022, ce niveau de confiance diminue fortement parmi les plus jeunes, les moins de 25 ans, passant de 4,2 à 3,7 sur dix. La baisse est plus mesurée pour les autres tranches d’âges (-0,3 point). Cette crainte nourrit le réflexe identitaire et témoigne d’une augmentation des peurs et à un problème majeur d’altérité.

Des délais au retards de paiement

Avec le ralentissement de la croissance économique, les retards de paiement tendent à augmenter. En Europe, ils ont atteint 13 jours, en moyenne, en 2022. Parmi les pays les plus vertueux en la matière figure l’Allemagne et les Pays-Bas, la France se situant dans la moyenne.

Les retards de paiement aux Pays-Bas et en Allemagne en 2022 se sont maintenus en-dessous des 7 jours, à respectivement 4,1 jours et 6,2 jours. Plus des trois quarts (76,7 %) des entreprises néerlandaises et près des deux tiers (62,4 %) des entreprises allemandes règlent leurs fournisseurs sans retard. Les retards de paiement en Belgique s’élevaient à 11,4 jours. Le pourcentage d’entreprises réglant leurs factures à l’heure était de 46,7 %. La part des grands retardataires était de 6,4 %. En France, les retards de paiement se sont élevés à 12 jours avec une augmentation sensible des retards importants. Les retards supérieurs à 30 jours sont ainsi plus fréquents (7,6 % en 2022 contre 5,7 % il y a un an). La proportion de bons payeurs reste à un niveau élevé pour la France à 49,3 %, un ratio comparable à celui de l’Union européenne (49,9 %).

La situation se tend fortement chez les PME mais aussi les TPE.

En 2022, les PME françaises renouaient avec leurs comportements d’avant crise Covid, passant sous les 12 jours. Au cours du 1er semestre 2023, les sociétés de 10 à 49 salariés se maintiennent sous 11,5 jours. Mais les entreprises de 50 à 200 salariés voient leurs retards s’allonger de plus d’une journée sur un an (12,4 jours au 2e trimestre 2023 contre 11,2 sur le même trimestre 2022). Constat diamétralement inverse chez les TPE. Les plus grosses structures – plus de 3 salariés – se maintiennent aux environs de 11,5 jours tandis que les plus petites, de moins de 3 salariés, repassent à 12,2 jours au 2e trimestre 2023. Les ETI et grandes entreprises de plus de 1 000 salariés ne confirment pas, en 2023, l’amélioration engagée l’année précédente. Réduits à 16,5 jours durant l’été 2022, les retards moyens avoisinent désormais 18 jours (17,7 au 2e trimestre).

Vers une réduction des délais de paiement

En matière de délais de paiement, la Commission européenne a adopté une proposition de règlement réduisant à 30 jours le délai légal de paiement pour les États membres. Cette réduction entraînerait des conséquences importantes pour la France, pays pour lequel les délais sont aujourd’hui de 60 jours ou 45 jours fin de mois. Cette réduction nécessitera une période de transition et des exceptions temporaires afin d’atténuer les effets financiers. Depuis 2008, la France n’a pas réalisé de réel aménagement de sa législation en matière de délais de paiement ce qui aujourd’hui la contraint à ajuster ces derniers assez rapidement. De longs délais de paiement fragilisent les PME. Leur diminution pénalise en revanche la distribution. En France, les délais de paiement sont considérés comme un élément de la négociation commerciale et du rapport de force entre clients et fournisseurs. Ils permettraient à l’acheteur d’avoir des moyens de pression en cas de problèmes sur les livraisons (délais, qualités des produits, erreurs, etc.). Certaines fédérations professionnelles estiment que les délais ne doivent pas être raccourcis et que la législation devrait être simplement durcie pour les retards de paiement. A contrario, les nouvelles technologies et les nouvelles pratiques commerciales autorisent une réduction des délais de paiement. La gestion optimisée des stocks, l’étiquetage électronique et la qualité croissante des services logistiques ont réduit fortement les litiges liés aux commandes. Les ventes en flux tendu se sont par ailleurs développées, rendant moins utile une durée aussi longue que 60 jours. Dans le passé, le crédit interentreprise est un canal de financement important de l’économie. Avec la sophistication du système financier, ce mode de crédit a perdu de son importance. Il demeure avant tout une tradition. Le vendeur n’en demeure pas moins exposé à une éventuelle de faillance de son l’acheteur, avec de possibles effets en cascade. La pratique des délais de paiement alourdit le coût d’acquisition des clients, puisqu’au-delà de l’effort commercial, les entreprises doivent financer deux mois d’exploitation avant d’être payé.

L’aviation en plein redécollage

Avec la pandémie en 2020, le secteur aéronautique a connu un coup d’arrêt brutal. En quelques jours, des milliers d’avions ont été immobilisés sur les aéroports du monde entier. Des experts prédisaient que des années seraient nécessaires avant de retrouver le trafic aérien de 2019. Des commandes d’avion étaient alors gelées voire annulées. Airbus décida d’arrêter définitivement la production de l’A380. Avec plus de 4,3 milliards de passagers en 2023, le trafic aérien a presque retrouvé son niveau de 2019. Les compagnies aériennes manquent de pilotes et passent de nombreuses commandes afin de disposer d’avions en grand nombre et moins polluants.

À fin novembre, Airbus a ainsi déjà dépassé ses résultats de 2022, avec 1 512 prises de commandes sur 11 mois. En net (en prenant en compte les annulations), les commandes ont atteint 1 395 avions, soit 40 % de plus qu’en 2022 (1 078 commandes brut et 820 commandes net). Compte tenu des commandes déjà enregistrées en décembre (100 A321 Neo commandés par le loueur d’avions Avolon le et 6 A350 cargo commandés par Cathay Pacific), le record de 2013 (1 503 commandes nettes) devrait tomber.

Airbus a désormais plus de 8 000 avions à livrer, soit l’équivalent de 11 années de production. Le constructeur doit relever le défi de la réduction des délais de livraison qui concernent surtout les monocouloirs. L’objectif est de passer la livraison de 50 à de 75 moyen-courriers de type A320 par mois de 2023 à 2026.

De son côté, Boeing a obtenu en 2023, 1 085 prises de commandes avec un solde net à 945 avions (après annulation à fin novembre). Le constructeur américain reste nettement en-deçà de son record de 2 014 (1 432 commandes nettes). Il devrait donc être supplanté par Airbus pour la sixième année consécutive. Son carnet de commandes (5 914 avions) est désormais inférieur de 35 % à celui d’Airbus. Les difficultés du Boeing 737 et sa diminution des achats de longs courriers expliquent le creusement de cet écart. Airbus avec l’A321 Neo à long rayon d’action crée une brèche dans le segment des longs courriers. Le recours à un monocouloir est sur certaines lignes préféré au gros porteur, car plus économique. Par ailleurs, Boeing rencontre des difficultés pour le lancement de la nouvelle génération du 777 quand Airbus peut compter sur la fiabilité du A350.

Les déplacements domicile travail, un enjeu important dans la réduction des émissions des gaz à effet de serre

Selon une étude du Service des données et études statistiques (SDES) du ministère de la Transition écologique et de la Cohésion des territoires, en France métropolitaine, en 2019, avec 31 % des émissions intérieures totales, les transports constituent le premier contributeur aux émissions nationales de gaz à effet de serre (GES). Les trajets domicile‑travail représentent à eux seuls 13 % des émissions de GES des transports, et plus de 25 % des émissions des voitures des particuliers. Ces émissions de GES des trajets domicile‑travail s’élèvent à 17,4 millions de tonnes d’équivalent CO2 en 2019, dont 98 % dues à la voiture. En 2019, les 25,9 millions d’actifs de 15 ans ou plus résidant en France métropolitaine occupent un emploi ont parcouru, en moyenne 14,2 km pour se rendre sur leur lieu de travail, et ont émis chacun 0,7 tonne des CO2 par an à cette occasion.

Les départements frontaliers et les périphéries de certaines grandes métropoles concentrent les actifs les plus éloignés de leur lieu de travail. Autour de Paris, les actifs résidant dans l’Oise ou en Seine-et-Marne habitent en moyenne à 24,3 km de leur travail. Cette distance moyenne atteint 19,1 km en Moselle, département limitrophe de l’Allemagne et du Luxembourg, 17,5 km dans l’Ain et 15,8 km dans le Haut‑Rhin, situés à proximité de la frontière suisse. Les trajets sont au contraire en moyenne plus courts dans des départements à dominante rurale : 9,8 km dans les Hautes‑Alpes ou encore 11,1 km dans le Cantal et la Lozère. Ce sont dans ces départements où les émissions de CO2 par actif sont les plus importants. Elles atteignent dans l’Oise 1,10 tCO2 par an. À l’opposé, elles sont particulièrement basses à Paris (0,10 tCO2 par an), en raison d’un recours important aux transports en commun.

Parmi les actifs se déplaçant à moins de 100 km pour aller travailler, 80,5 % effectuent leur trajet domicile-travail au sein de l’aire d’attraction d’une même ville, alors que ces trajets comptent pour 58,2 % des émissions totales de GES des déplacements domicile-travail. Les autres types de trajets (déplacements entre deux aires d’attraction ou hors des aires d’attraction) sont en moyenne 3 fois plus émetteurs de GES et jusqu’à 3,5 fois plus pour ceux qui changent d’aire. Ces actifs parcourent en effet une plus grande distance pour se rendre au travail (28,3 km en moyenne, contre 10,8 km pour les déplacements internes aux aires d’attraction), et l’offre de transports en commun, tend à être plus faible pour des déplacements plus longs. 18,6 % des actifs qui se déplacent pour se rendre à leur travail en restant dans la même aire utilisent les transports en commun (44,1 % pour celle de Paris), contre moins de 5 % pour les autres trajets domicile-travail. Les habitants en périphérie émettent pour aller travailler deux fois plus de gaz à effet de serre que les habitants vivant au cœur des grandes agglomérations. Plus celles-ci sont importantes, moins les émissions des actifs pour aller travailler sont élevées. Elles passent de 0,73 tonne pour les habitants des agglomérations de moins de 50 000 habitants à 0,41 tonne pour ceux résidant dans des agglomérations de plus de 700 000 habitants. Pour ceux vivant dans l’aire de Paris, les émissions sont de 0,31 tonne. Les écarts s’expliquent toujours par la présence des transports publics dans les grandes agglomérations. Dans celles-ci, la place de la voiture est la plus faible, moins de 0,6 voiture par adulte en moyenne et moins de trois actifs sur quatre utilisent ce mode de transport pour aller au travail.

Dans les très grandes agglomérations, les habitants des couronnes périphériques émettent plus de CO2 (1,06 tonne par actif en couronne parisienne) que ceux des aires urbaines plus petites. La faiblesse des moyens de transports en commun en périphérie des grandes villes impose le recours à la voiture sur des distances longues.

En raison du prix des logements et des souhaits d’une part croissante de la population de disposer de logements plus grands et plus près de la nature, les déplacements domicile/travail tendent à s’allonger induisant un risque accru d’émission de gaz à effet de serre. Le développement du télétravail a un effet positif sur les émissions de CO2 en limitant la fréquence des déplacements domicile/travail mais il incite les actifs à résider plus loin de leur entreprise, ce qui induit un phénomène inverse. Des villes comme Marseille, Bordeaux ou Ajaccio ont accueilli des télétravailleurs en provenance notamment de la région parisienne. Le télétravail a également conduit des ménages à acheter des maisons en marge des grandes agglomérations.