la Crise du coronavirus

L’épargne des Français face à la crise du Covid-19

L’épargne est une renonciation à la consommation. C’est la part non consommée ou investie des revenus des ménages. Avec le confinement qui entraîne la fermeture d’une grande partie des commerces, le taux d’épargne a fortement progressé au mois de mars. Cette épargne subie est appelée à se réduire après la reprise de l’activité à un rythme qui dépendra de l’évolution de l’épidémie et de la crise économique. Par précaution, les ménages risquent de maintenir leur épargne à un niveau élevé pendant plusieurs mois.

Un taux d’épargne élevé avant même la crise du covid-19

Depuis 2018, les Français avaient tendance à accroître leur effort d’épargne. La crise des « gilets jaunes » et les grèves relatives au projet de réforme des retraites les avaient conduits à restreindre leurs dépenses de consommation. La difficulté d’accès aux centres commerciaux ainsi qu’aux centres-villes ont pesé sur les dépenses, tout comme la crainte générée par ces mouvements sociaux. Le plan de sortie de la crise des « gilets jaunes » à la fin de l’année 2018 a abouti à une redistribution de 17 milliards d’euros au profit des Français à faibles revenus. Contrairement aux prévisions, ces 17 milliards d’euros n’ont pas été consommés. Ils ont été en grande partie épargnés.

Une longue et lourde tendance en faveur de l’épargne de précaution

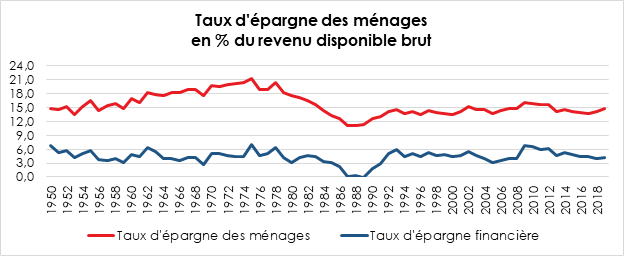

Lors de la crise de 2008, le taux d’épargne avait fortement augmenté passant de 14,8 % en 2007 à 16,1 %. Il n’a réellement baissé qu’après la crise des dettes souveraines de 2011/2013. Le taux d’épargne est revenu à 13,9 % en 2016 avant de remonter progressivement à 15 % à la fin de l’année 2019.

Cercle de l’Épargne – INSEE

Depuis la crise financière, les ménages ont renforcé leur épargne de précaution en privilégiant leurs dépôts à vue et leurs livrets réglementés.

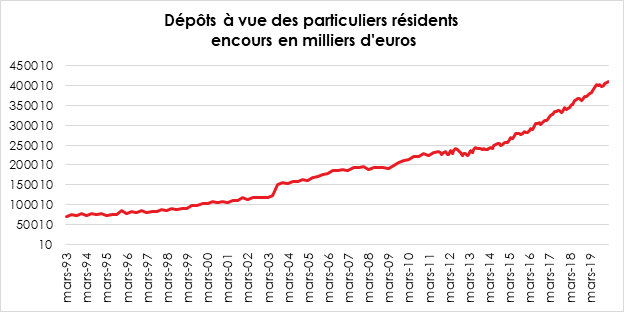

Les dépôts à vue sont ainsi passés de 195 à 212 milliards d’euros décembre 2007 à décembre 2009. Au mois de décembre 2012, leur encours a atteint 242 milliards d’euros. Avec la baisse des taux d’intérêt, il a poursuivi sa progression pour s’élever à 411 milliards d’euros au mois de février 2020.

Cercle de l’Épargne – Banque de France

Les ménages maintiennent depuis une dizaine d’années un fort volume d’épargne sur leurs comptes courants. Ce comportement est dicté par l’effet de précaution et par l’absence de placements alternatifs offrant sécurité, liquidité et rendement.

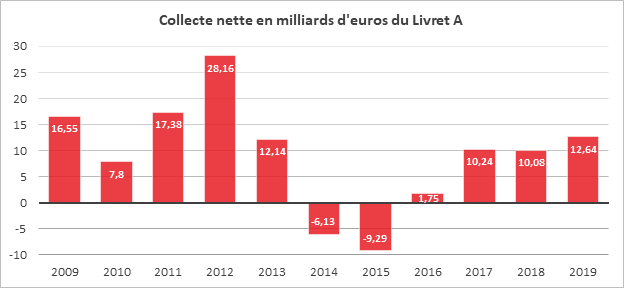

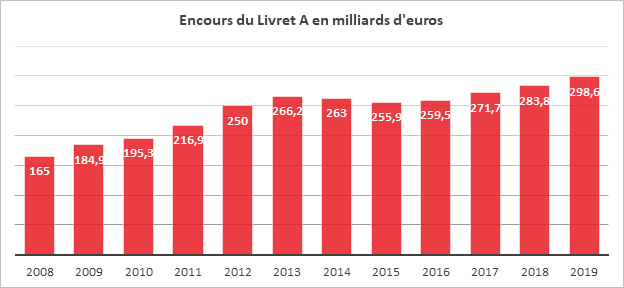

Que ce soit entre 2007 et 2009 ou entre 2011 et 2013, les ménages français ont, lors des deux précédentes crises, placé une part non négligeable de leurs liquidités sur le Livret A ainsi que sur le Livret de Développement Durable et Solidaire.

Cercle de l’Épargne – Données Caisse des Dépôts et Consignation

Au-delà de la crise grecque, la collecte de 2012 et de 2013 avait été favorisée par le relèvement du plafond du Livret A de 15 300 à 22 950 euros. Les décollectes de 2014 et 2015 sont des contrecoups des crises précédentes et de ce relèvement. Elles ont été aussi occasionnées par la baisse du rendement du Livret A. Ces décollectes n’ont pas effacé l’ensemble des fortes collectes. L’encours du Livret A est resté à un très haut niveau.

Cercle de l’Épargne – données Caisse des Dépôts et Consignation

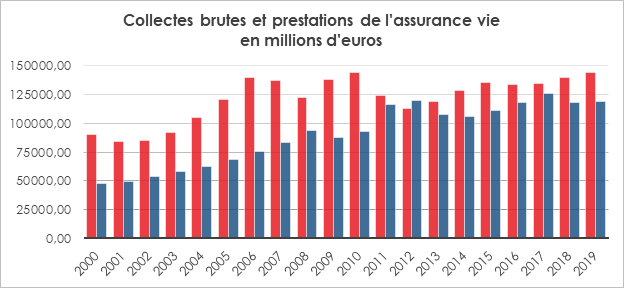

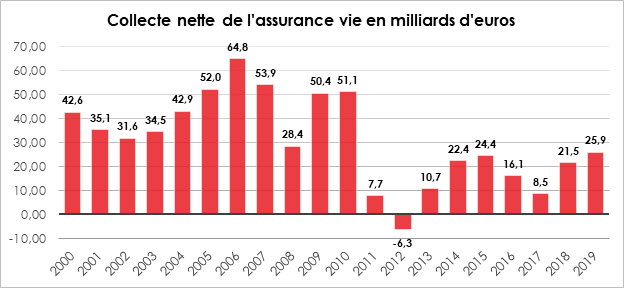

L’assurance vie qui est un placement de long terme est plus sensible aux évolutions de la conjoncture. En période de crise, les ménages réduisent leurs versements. Ce phénomène a été assez net pendant la crise financière au cours de laquelle une forte baisse de la collecte nette avait été constatée. Si les cotisations ont, après la crise de 2008, retrouvé leur niveau précédent, en revanche, la crise des dettes souveraines, avait entraîné, pour les contrats d’assurance vie, une augmentation des rachats. Une décollecte de plus de 6 milliards d’euros avait enregistrée en 2012, la première de l’histoire contemporaine de l’assurance vie.

Si l’assurance vie a renoué avec les collectes nettes positives les années suivantes, elle n’a jamais retrouvé les montants passés. D’autres facteurs expliquent cette évolution : la baisse du rendement des fonds euros et la maturité croissante des contrats.

Cercle de l’Épargne – données FFA

De 30 à 55 milliards d’euros d’épargne subie

Les huit semaines de confinement entre la mi-mars et la mi-mai entraînent une baisse de la consommation et une augmentation de l’épargne. La consommation des ménages s’élève, en période normale, à 40 milliards d’euros. Avec le confinement, elle serait amputée de 33 % (étude INSEE du 24 avril 2020). Durant cette période, les ménages ont dû également restreindre leurs dépenses d’investissement. Leurs revenus, en raison du chômage partiel et des arrêts maladie, se sont légèrement contractés, à hauteur de 5 %. Il en résulte néanmoins un surcroît d’épargne d’environ 30 milliards d’euros qui s’ajoutent à l’effort réalisé en temps normal et qui s’élève à une douzaine de milliards d’euros.

Pour l’année 2020, l’OFCE estime que le niveau de l’épargne s’accroîtrait de 55 milliards d’euros. Le taux d’épargne se situerait alors autour de 19 % du revenu disponible brut après avoir atteint un taux de 27 % durant le confinement.

Les interrogations du déconfinement

La consommation des ménages devrait retrouver son niveau avec la fin du confinement. La sortie progressive devrait, certes, ralentir le retour à la normale. La fermeture des cafés et restaurants ainsi que des lieux de loisirs réduiront les dépenses des ménages. Ces derniers seront contraints d’effectuer les achats qui ont été reportés ces dernières semaines. Ils pourraient également se lancer dans certaines dépenses de plaisir pour oublier le confinement comme cela a été constaté en Chine. Les boutiques de luxe du groupe LVMH ont ainsi connu une forte croissance de leur chiffre d’affaires lors de la sortie du confinement dans les grandes villes chinoises.

Les ménages français devraient néanmoins opter pour la prudence compte tenu du niveau élevé des incertitudes. La reprise des dépenses pourrait être entravée par le maintien d’un fort taux de chômage. La résorption des 9 millions de chômeurs partiels nécessitera un peu de temps. Le taux de chômage global devrait augmenter en sortie de confinement d’autant plus que la saison touristique sera touchée par le maintien des fermetures des cafés et des restaurants, et par la suppression des vols internationaux. Le risque d’une résurgence de l’épidémie et, par conséquence, la survenue d’un nouveau confinement, pourraient conduire les ménages à conserver un volant important de liquidités dans les prochains mois. Ces derniers seront sans nul doute amenés à reporter leurs décisions d’investissement. Dans ces conditions, les dépôts à vue devraient fortement augmenter dans les prochains mois. Leur encours devrait dépasser les 430 milliards d’euros d’ici la fin du deuxième trimestre. Le Livret A et le LDDS dont la collecte nette a atteint près de 10 milliards d’euros sur les trois premiers mois de l’année, devraient maintenir ce rythme au cours des prochains mois. En avril, avec le confinement, le résultat pourrait être inférieur à celui du mois de mars. Pour avoir une réelle appréciation du comportement des ménages, il faudra attendre les résultats du mois de juin. Pénalisée par le confinement et par le repli des actions, l’assurance vie devrait connaître un résultat mitigé au cours du deuxième trimestre. La fermeture des agences et succursales freine la collecte. Focalisés sur le court terme, les ménages ne devraient guère s’engager dans les prochains mois sur de l’épargne longue. La solidité de la sphère financière devrait, en revanche, limiter l’ampleur des rachats à la différence de qui avait été constaté en 2012.

La population active face au risque sanitaire

Selon l’INSEE, sur la base des informations fournies par les enquêtes Sumer 2017 et Conditions de travail 2013, la population salariée peut être, répartie en quatre catégories Face au risque d’exposition au Covid19 : les télétravailleurs, les faiblement exposés, les exposés et les surexposés.

Près d’un tiers potentiel de télétravailleurs

30 % de la population salariée (soit 7 millions) peut potentiellement exercer en télétravail. Cette catégorie comprend un grand nombre de cadres, d’employés du secteur tertiaire dont le travail s’effectue en grande partie avec un ordinateur relié à Internet. Cette catégorie comprend le personnel des sièges sociaux, des banques, des assurances, du conseil aux entreprise, etc. Les salariés concernés travaillent majoritairement dans les grands centres urbains avec une surreprésentation de la région Île-de-France. Durant le début du confinement, près du quart de la population active télétravaille, contre 3 à 4 % avant.

Les faiblement exposés

12 % de la population salariée (2,8 millions) peuvent travailler en présentiel avec un faible risque d’exposition du fait de l’absence de contact avec le public et un nombre limité de relations dans le cadre professionnel. Dans cette catégorie, figurent les ouvriers agricoles, les ouvriers qualifiés travaillant par enlèvement de métal, les ouvriers non qualifiés de l’électricité-électronique ou du textile travaillant sur des postes isolés.

Les exposés

Le risque d’exposition en présentiel est ponctuel pour une population estimée entre 26 % et 35 % des salariés (de 6 à 8 millions). Il s’agit de salariés qui à un moment ou un autre de leur travail auront des contacts avec leurs clients ou avec des collègues de travail. Sont sur-représentés dans cette catégorie les marins-pêcheurs, les ouvriers qualifiés et non qualifiés sur chaîne avec des postes espacés, les ouvriers non qualifiés du bâtiment (gros œuvre, second-œuvre) et des travaux publics, les conducteurs de véhicules sans passager, le personnel civil de l’État et des collectivités locales ne travaillant pas en contact avec le public.

Les surexposés

Près d’un tiers des salariés (7,6 millions) sont fortement exposés et un quart (4,7 millions) sont en contact permanent avec des personnes. Cette catégorie comprend le personnel soignant et les salariés travaillant au sein de services recevant en permanence du public. Elle comprend les aides-soignants, les infirmiers, les médecins, les policiers, les militaires, les employés de libre-service, les employés et agents de maîtrise de la restauration et de l’hôtellerie, les aides à domicile, les aides ménagères, les professions paramédicales, les professionnels de l’action sociale, les agents d’entretien, assistantes maternelles, les coiffeurs, les ouvriers qualifiés du BTP ayant de fréquents contacts avec leurs clients ou avec des collègues de travail. Avant la crise, moins de 19 % de ces personnes avaient la possibilité d’être dotées d’un masque (une partie du personnel soignant).

Les mesures de protection des salariés seront ajustées en fonction des degrés d’exposition. Les populations les plus concernées par le contact avec un grand nombre de personnes devront être dotées des masques les plus efficaces et leur poste de travail devra sans nul doute être équipé pour limiter le risque de contagion. Les catégories ne sont pas complètement étanches, un salarié en télétravail pouvant être amené à avoir des contacts à un moment ou à un autre, un chauffeur routier pouvant être exposé au moment du déchargement par exemple, ce qui suppose des mesures spécifiques au cas par cas.