Le Coin de la Conjoncture

Le vaccin mettra-t-il un terme à l’épargne de précaution ?

Les investisseurs anticipent depuis le début du mois d’avril le rebond économique. Ils parient sur un retour à la normale en espérant le déploiement rapide d’un vaccin contre le coronavirus. Compte tenu des injections sans précédent de liquidités au sein de toutes les grandes zones économiques, l’annonce de la mise en place d’un traitement ou d’un vaccin devrait avoir des effets non négligeables sur le niveau de confiance des acteurs économiques et sur le comportement des investisseurs.

Des mouvements sont à prévoir sur les marchés car, depuis le début de la crise sanitaire, les agents conservent de plus en plus de liquidités. Cette détention provient en partie de l’épargne forcée liée à l’impossibilité de dépenser pendant le confinement. Dans les faits, ce processus a commencé avec la crise de 2009 et n’en finit pas de s’accélérer en lien avec les rachats d’obligations par les banques centrales. Aux États-Unis, la masse monétaire dans les mains des agents économiques est passée de 5 500 à 9 000 milliards de dollars entre 2002 et 2010 avant d’atteindre près de 20 0000 milliards de dollars en 2020. Pour la zone euro, les chiffres respectifs sont 4 500, 8000 et 13 000 milliards d’euros.

Le système est devenu assez irrationnel car les déficits publics et donc l’endettement permettent le maintien des revenus des ménages malgré la baisse de la croissance potentielle et l’augmentation des dépenses publiques. Ce maintien des revenus rend possible une épargne qui est indispensable pour l’acquisition des titres qui ne font pas l’objet de rachats par les banques centrales. La socialisation des revenus pour une part croissante de la population est la conséquence de ce système. La montée de la précarité ainsi que la montée des incertitudes sanitaires et économiques conduisent à l’augmentation du taux d’épargne depuis une dizaine d’années au sein de la plupart des pays occidentaux, y compris aux États-Unis. Les confinements décidés entre les mois de mars et de mai ont accentué cette tendance. Les pouvoirs publics espèrent un dégonflement de cette épargne contrainte pour réamorcer l’économie mais la baisse de l’épargne ne sera pas facile à obtenir. A la fin de 2018 et au début de 2019, le Gouvernement d’Édouard Philippe a décidé un plan de 17 milliards d’euros en réaction au mouvement des « Gilets Jaunes » qui revendiquaient notamment une augmentation de leur pouvoir d’achat. Ces 17 milliards d’euros n’ont eu aucun effet sur le volume de la consommation mais ont sans nul doute contribué à l’augmentation du taux d’épargne, augmentation qui s’est amorcée justement à la fin de l’année 2018.

Des experts économiques estiment que le déploiement d’un vaccin ou d’un remède réduisant la létalité de la Covid-19 serait à même de créer un choc favorable à la consommation et à l’investissement immobilier. Si aux États-Unis comme en Europe, le déconfinement n’a, pour le moment, provoqué qu’un retour progressif et pas encore complet du niveau de consommation, en cas de levée de l’hypothèque sanitaire, un rebond est attendu. Ce dernier devrait, au niveau des actifs, provoquer une nouvelle hausse de l’immobilier. Cette hausse sera d’autant plus faible que les mises en chantier sont au plus bas. Elles avaient commencé à baisser avant le début de la crise tant dans la zone euro qu’aux États-Unis. Les mesures prises par les autorités locales et nationale aboutissent à réduire la construction, ce qui ne peut qu’induire une hausse des prix. La découverte d’un remède à la Covid-19 devrait également entraîner une forte baisse de l’aversion aux risques poussant les investisseurs à affecter une partie de leurs liquidités sur les actions. Cette réallocation sera lente à se dessiner. En effet, depuis l’an 2000 et l’éclatement de la bulle Internet, les investisseurs conservent un stock croissant de liquidités. Ces dernières ne retrouvent pas, après crise, le niveau qu’elles avaient avant celle-ci. Il y a un effet cliquet qui joue. La succession rapide des crises avec une population vieillissante peut expliquer en partie ce comportement.

La valorisation des actifs, actions et immobilier, favorisée par les fortes encaisses de liquidités et les politiques accommodantes des banques centrales, est-elle irrationnelle ?

Le prix des maisons a doublé en vingt ans aux États-Unis et augmenté de 70 % au sein de la zone euro, sachant que pour certains États membres dont la France, la hausse est bien plus importante. La rentabilité de l’immobilier tend à diminuer d’autant plus que les revenus des ménages stagnent voire diminuent. Au niveau des surfaces commerciales, l’essor du canal de distribution en ligne rebat les cartes, mettant en danger de nombreux centres commerciaux et commerces. Les bureaux sont également touchés par la crise sanitaire qui s’accompagne du développement du télétravail. Le marché ne peut pas tenir que par les seuls entrepôts des entreprises en ligne.

Pour le marché « actions », les indices boursiers ont été multiplié par plus de deux aux États-Unis en vingt ans quand la hausse au sein de la zone euro n’est que de 40 %. Par ailleurs, si les indices américains ont rattrapé tout le terrain perdu lors de la crise sanitaire au mois de mars, les indices européens se situent mi-août à plus de 15 % en-dessous de leur niveau de la fin de l’année 2019. Depuis plus de cinq ans, une correction sensible du marché américain est attendue sans jamais survenir. Ce dernier accueille une partie des liquidités mondiales à la recherche de rendement. Par ailleurs, la résilience de l’économie américaine explique également cette surprenante saga boursière. En cas de récession longue et d’une défiance internationale vis-à-vis du dollar, une chute des cours ne serait pas à exclure. A contrario, si les laboratoires américains trouvent l’antidote au virus avant les Européens, les Chinois et les Indiens, les valeurs « actions » de Wall Street pourraient encore augmenter.

La France peut-elle faire une pause dans les réformes ?

La pause dans les réformes est une vieille antienne en France. Le 24 février 1937, Léon Blum annonce « une pause dans les réformes sociales conduites par son gouvernement ». Le 9 juin 1982, le Président Mitterrand déclare dans une conférence de presse qu’il est nécessaire de faire une pause dans les réformes afin de les « digérer » et de stabiliser la situation budgétaire qui a connu des bouleversements rapides du fait de l’augmentation rapide des dépenses publiques. Cette pause sera confirmée au mois de mars 1983 quand le Président de la République choisit de maintenir le franc dans le Système Monétaire Européen. Avec la crise boursière du mois d’octobre 1987, le Gouvernement de Jacques Chirac décida de ralentir le rythme des réformes. En décembre 1995, après les grandes grèves occasionnées par le projet de réforme d’Alain Juppé concernant la Sécurité sociale, il en fut de même. La crise des subprimes de 2009 et celle de 2011 relative aux dettes souveraines eurent le même effet sur les quinquennats de Nicolas Sarkozy et de François Hollande. Au mois de mars 2017, avec la Covid-19, Emmanuel Macron fut également contraint de suspendre les réformes des retraites et de l’assurance chômage. Si en 1982, la volonté du pouvoir était d’éviter une accélération du dérapage du déficit public, depuis, il s’agit d’éviter une crispation de l’opinion publique. Sur ce sujet, après la réforme de 2003 sur les retraites, le Premier Ministre de l’époque, Jean-Pierre Raffarin décida de reporter celle sur l’assurance maladie car il estimait qu’il fallait éviter de trop tendre les liens sociaux par crainte d’un blocage complet du pays. Depuis 1968, en France, les gouvernements vivent dans la hantise d’une convergence des luttes sociales. Emmanuel Macron a été un des premiers à tenter plusieurs réformes en parallèle mais force est de constater que, pour le moment, du fait des circonstances, il a dû renoncer à plusieurs d’entre-elles.

Des finances publiques en indélicatesse

Cette kyrielle de pauses dans les réformes qui sont désormais connotées négativement par la population entraîne une accumulation de retards dans la modernisation des finances publiques. La France est le pays de l’Union européenne qui se caractérise par le plus haut niveau de dépenses publiques et de prélèvements obligatoires. Ces derniers ont supérieurs de 5,2 points de PIB en France à ceux du reste de la zone euro et de 8,1 points de PIB à ceux de l’Allemagne. Pour les impôts sur les entreprises, la France est 7 points de PIB au-dessus de la moyenne de la zone euro (hors France). Pour les seuls prélèvements qui pèsent sur la production, l’écart est de 4 points de PIB.

Pour les dépenses, la France dépense 12 points de PIB de plus que les autres États de la zone euro. Même en soustrayant certaines dépenses qui sont considérées de nature privée chez nos partenaires (dépenses liées aux fonds de pension ou à l’éducation par exemple), l’écart reste significatif, environ 10 points de PIB.

Depuis 1980, la France n’a jamais enregistré un solde public nul ou positif, entraînant l’augmentation continue de la dette publique qui est passée de 24 % du PIB en 1980 à 98 % du PIB en 2019.

Une productivité moyenne dans les services publics

Les emplois dans les administrations publiques représentent 22 % de l’emploi total en France contre 14 % au sein de la zone euro (hors France) et 13 % au sein de l’OCDE (hors France). Si la productivité du travail dans le secteur public était la même en France que dans les autres pays de la zone euro, la masse salariale des administrations publiques serait plus faible de 1,2 point de PIB en France ; si elle était la même en France qu’en Allemagne, la masse salariale des administrations publiques serait plus faible de 3,6 points de PIB en France. Le déficit de productivité du travail dans les administrations publiques en France s’élève à 10 % vis-à-vis du reste de la zone euro et 30 % vis-à-vis de l’Allemagne. La réforme de l’État et des collectivités locales est en chantier depuis une quarantaine d’années sans pour autant avoir débouché sur une réelle rationalisation. Le Premier Ministre, Jean Castex, s’est engagé à lancer un nouveau processus de décentralisation.

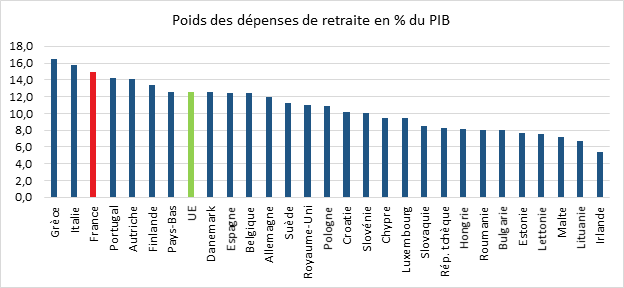

Le dossier brûlant de la retraite

Les dépenses de retraite sont 4 points de PIB plus élevées en France que dans le reste de la zone euro. Les dépenses de retraites sont à 97 % assurées par des systèmes obligatoires en France et rentrent dans le champ des dépenses publiques. Cette proportion est moindre au sein de la zone euro et au sein de l’OCDE du fait de la présence plus importante des fonds de pension. La moitié de l’écart entre la France et ses partenaires pour les dépenses de retraite est imputable à la plus forte socialisation des dépenses. L’autre moitié est due à un niveau de couverture plus important et à l’espérance de vie à la retraite la plus élevée de l’OCDE, en raison d’une liquidation précoce des droits.

La France est pénalisée au niveau des dépenses de retraite par des départs précoces, plus de la moitié interviennent avant 62 ans conduisant à un faible taux d’emplois de 60/64 ans. Il est de 32 % en France contre 48 % dans la zone euro (hors France) et de 62 % en Allemagne.

La santé, des dépenses importantes pas toujours gages d’efficacité

En matière de santé, le poids du public en France est supérieur d’un point de PIB, à la moyenne européenne. Les dépenses publiques de santé s’élèvent à 10 % du PIB quand la part relevant du privé (complémentaires et reste à charge pour les ménages) est de 2 % du PIB. La France se caractérise par le reste à charge le plus faible de l’Union européenne. L’écart est, en revanche, bien plus important en ce qui concerne le poids du personnel administratif au sein des hôpitaux. Il est de plus de 33 % en France contre 26 % en Allemagne ou 18 % au Portugal. Les pouvoirs publics ont eu tendance, en France, ces dernières années, à faire peser les efforts sur les hôpitaux en restreignant les dépenses d’investissement et en privilégiant l’ambulatoire. L’Allemagne dispose de 6,02 lits de soins aigus pour mille habitants, contre 3,09 pour mille habitants pour la France (source OCDE – 2017). La crise sanitaire devrait conduire à une nouvelle augmentation des dépenses de santé. La question de la réorganisation du système de santé est depuis une vingtaine d’années reportée par crainte d’une levée générale des boucliers.

L’éducation, la France dépense beaucoup mais pour des résultats moyens

Pour les dépenses d’éducation, les dépenses publiques en France représentent 5,5 % du PIB et les dépenses privées 0,8 % du PIB. Pour la zone euro et l’OCDE, ces valeurs sont respectivement de 4,5 et 0,8 %. Les enquêtes PISA de l’OCDE soulignent que le niveau de l’éducation est moyen et tend à reculer. La France se classe en 23e position loin derrière les États d’Europe du Nord et ceux d’Asie. La France consacre, en revanche, moins d’argent que ses voisins pour l’enseignement supérieur.

Des prestations sociales généreuses

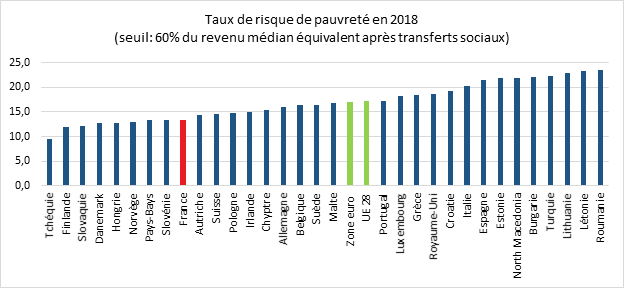

Les dépenses de solidarité (minima sociaux, allocations logement, allocations familiales) sont, en moyenne, supérieures d’un point de PIB par rapport à la moyenne européenne. La France peut s’enorgueillir d’avoir un des plus faibles taux de pauvreté en Europe. Il est de 14 %, contre 17 % en moyenne au sein de l’Union européenne.

Cercle de l’Épargne – données Eurostat

Des dépenses économiques et en faveur du territoire élevées

Les dépenses d’intervention publique (4,2 % du PIB) sont supérieures de plus d’un point à la moyenne de l’Union européenne. Les pouvoirs publics soutiennent un grand nombre d’activités et de territoires. La recherche bénéficie d’un crédit d’impôt spécifique de 5 milliards d’euros. Les énergies renouvelables bénéficient également d’un soutien d’un montant comparable. Les territoires d’outre-mer, les transports, l’emploi à domicile, les collectivités territoriales, les bas salaires font l’objet d’aides spécifiques pour des montants conséquents. Les aides versées aux collectivités locales sont supérieures de 0,2 point de PIB à la moyenne européenne. Elles sont plus élevées de 0,5 point en France, exception faite des États fédéraux allemands, l’Autriche ou la Belgique.

La France consacre une part plus importante de son PIB aux investissements publics. Le surcroît est de 2 points. Ces investissements publics sont en partie imputables à la socialisation de certaines activités comme les crèches, le ramassage des ordures ménagères, les équipements culturels ou sportifs, etc. Les comparaisons sont de ce fait délicates à réaliser.

La défense n’explique pas tout

Les gouvernements, en France, mettent souvent en avant les dépenses militaires pour expliquer le poids plus élevé des dépenses publiques et le maintien d’un fort déficit public. Or, au sein de l’Union européenne, les écarts sont faibles pour ce type de dépenses. Elles s’élèvent à 1,8 % du PIB en France contre une moyenne de 1,5 %.

Au moment où le taux de marge des entreprises se dégrade, une diminution des prélèvements obligatoires semble être nécessaire. Pour le moment, un allègement de dix milliards d’euros est attendu. Il est insuffisant pour réduire l’écart avec les autres partenaires européens. Sans effort au niveau de l’organisation et des dépenses, il apparaît difficile de revenir dans la moyenne au niveau des prélèvements obligatoires. Le risque est alors une fuite en avant dans le déficit et la dette qui pourrait également concerner les entreprises. Le recours aux Prêts garantis par l’État est porteur de biens des problèmes en perspective quand les entreprises seront amenées à la rembourser. Les demandes d’étalement voire d’effacement pourraient alors bien être nombreuses.

La nasse des taux nuls n’en finit pas

La situation économique en cours depuis une dizaine d’années tend à faire converger vers 0 % les taux d’intérêt, les gains de productivité, la croissance et l’inflation ainsi que l’évolution des salaires.

Depuis une vingtaine d’années, les gains de productivité mesurés à partir de la productivité par tête s’affadissent. Ils sont ainsi passés pour la zone euro de 1 % dans en 2002 à 0,3 % en 2019 (taux moyen lissé sur cinq ans). De ce fait, la croissance potentielle qui s’élevait à 2 % au début du siècle était descendue au-dessous de 1 point avant même la crise sanitaire.

Malgré des politiques monétaires très accommodantes, l’inflation n’arrive pas à atteindre l’objectif de 2 % assigné par les banques centrales. La concurrence générée par la mondialisation et par l’émergence du digital explique la disparition de l’inflation. La perte de pouvoir de négociation des salariés avec la réduction de la taille de l’industrie, l’avènement de nouvelles formes de travail et la succession des crises limitent la hausse des salaires. Les augmentations des revenus passent de plus en plus par les baisses des prix et par la hausse des prestations sociales que par les majorations salariales. Le freinage de l’inflation concerne les salaires, les biens et les services mais ne touche pas les actifs immobiliers et financiers qui connaissent depuis vingt ans une forte appréciation. Malgré tout, l’inflation sous-jacente tend vers zéro depuis le milieu des années 2010 au sein de la zone euro. Pour contrarier ce processus, les banques centrales n’ont eu de cesse de maintenir des taux bas, nuls voire négatifs. Le taux repo de la zone euro qui était de 4 % en 2007 est nul depuis 2016. Les taux des obligations d’État à 10 ans de la zone euro hors Grèce est nul, lui aussi, depuis 2019. Ce taux était encore de 4 % en 2012.

Cette convergence vers zéro peut annihiler toute politique économique. Faute de croissance, faute d’inflation, le poids de l’endettement ne peut que s’accroître rendant ainsi de plus en plus nécessaire le recours à la monétisation. L’autre option serait de poursuivre la baisse des taux d’intérêt en s’enfonçant en territoire négatif avec comme conséquence des taux nominaux de long terme nettement inférieurs à zéro. L’argent abondant ne valant plus rien, il perd au fil du temps sa valeur. Les agents économiques qui décident de conserver des encaisses importantes seront pénalisées. Il s’agit alors de « répression par les taux » de l’épargne. Ce processus qui a cours au Japon depuis les années 1990 tend à se généraliser.

Pour échapper cette convergence vers le point 0, une hausse de la croissance potentielle apparaît indispensable. Elle suppose soit une augmentation de la population active occupée, ce qui suppose un recours à l’immigration au sein de la zone euro, soit une augmentation la productivité. Celle-ci pourrait être obtenue par une diminution du salaire nominal, ce qui est très difficile, voire impossible, à réaliser en période de faible inflation.

Les politiques monétaires mises en œuvre depuis une dizaine d’années conduisent donc à une fuite en avant tout en réduisant au fur et à mesure les marges de manœuvre. Le système ne tient que par le caractère mondial voire universel de la monétisation des dettes. Si, à un moment où un autre, une défiance intervient, le blocage pourrait être alors violent. Pour certains, il pourrait être surmonté par un effacement partiel des dettes, pour d’autres, par l’avènement d’un autre système monétaire.