Le Coin de la Conjoncture

De l’art de la prévision en période troublée

L’annonce d’une prévision de croissance ou plutôt de décroissance en pleine période de crise sanitaire relève tout autant du volontarisme politique que de l’incantation. En quelques semaines, les taux de croissance peuvent perdre ou gagner un, deux ou trois points. Pour un gouvernement tout comme pour l’ensemble des acteurs économiques, le redémarrage de l’activité est une priorité et une nécessité. Afficher une prévision de croissance en amélioration constitue presque une victoire.

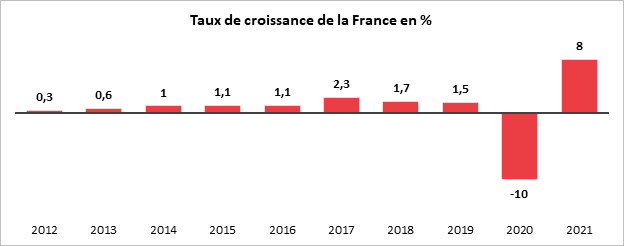

Selon le Ministre de l’Economie et des Finances, Bruno Le Maire, le repli du PIB devrait être de 10 points en 2020 quand les prévisions précédentes pariaient sur un recul de 11 points. En retenant les principaux instituts de conjoncture, la fourchette de croissance fixe la croissance en 2020 entre -9 et -11 %. Pour 2021, le Ministère des Finances retient un rebond de 8 %. Pour atténuer les effets de la récession, 470 milliards d’euros ont été injectés depuis le début du printemps dernier par le gouvernement

Cercle de l’Épargne – Ministère de l’Économie – Prévisions pour 2020 et 2021

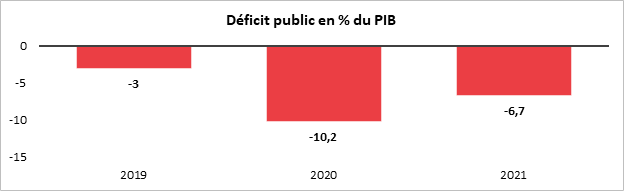

Le déficit public devrait s’élever à 10 % du PIB en 2021 avant de refluer à moins de 7 % en 2021 avec la forte diminution des dépenses liées notamment au chômage partiel. Par ailleurs, la progression du PIB limitera par ricochet le poids du déficit.

Cercle de l’Épargne – Ministère de l’Économie

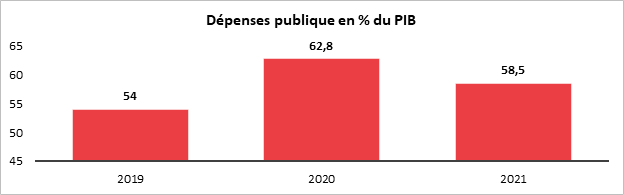

Le niveau de dépenses publiques devrait atteindre cette année un record à plus de 62 % du PIB, conséquence de l’affaissement de la production et de la prise en charge publique de la crise. En 2021, les dépenses publiques devraient reculer à 58,5 % du PIB.

Cercle de l’Épargne – Ministère de l’Économie

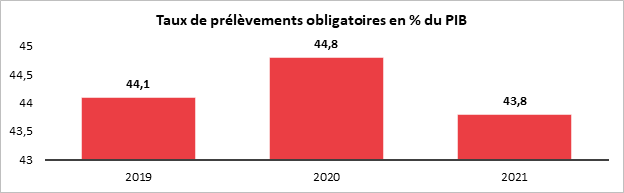

Les prélèvements obligatoires évoluent peu. La contraction de l’activité s’accompagne de moindres rentrées de cotisations sociales et d’impôts (TVA, impôt sur le revenu, etc.). En 2021, le poids des prélèvements devrait diminuer en raison des allègements décidés sur les impôts de production et de la hausse du PIB.

Cercle de l’Épargne – Ministère de l’Économie – Prévisions pour 2020 et 2021

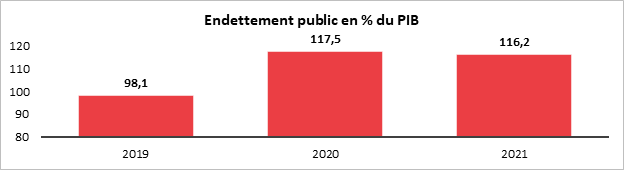

Avec l’augmentation du déficit, l’endettement devrait augmenter de près de 20 points en 2020. Une fois de plus, cette hausse est également due à la forte baisse du PIB. En 2021, dans un contexte de rebond de ce dernier, la dette publique baisserait légèrement à 116,2 % du PIB.

Cercle de l’Épargne – Ministère de l’Économie – Prévisions pour 2020 et 2021

Bruno Le Maire a annoncé aux Échos que la dette publique générée par la crise sanitaire sera cantonnée. À cette fin, le gouvernement présentera en 2021 un projet de loi organique qui prévoira le remboursement de cette dette sur vingt ans.

Épargne et relance, un couple diabolique ?

Depuis le début de la crise sanitaire, les agents économiques privés, les ménages et les entreprises, augmentent leur épargne de précaution pour faire face à la montée des incertitudes. De nombreuses entreprises ont demandé le Prêt Garanti par l’État (PGE) non pas au nom d’une nécessité immédiate mais en cas de besoin.

Les liquidités des entreprises non-financières inscrites à leur actif représentent près de 22 % du PIB en 2020 au sein de l’OCDE, contre 18 % en 2016. L’investissement des entreprises à l’échelle mondiale tend à stagner depuis cinq ans. Ces dernières conservent des volants de trésorerie croissant pour faire face à d’éventuelles crises. La faiblesse des investissements est liée à la conviction des dirigeants implicites ou explicites que le taux de croissance potentielle ne remontera pas à court et moyen terme. Les faibles taux d’intérêt ne les convainquent pas à s’engager dans un processus d’investissement. L’augmentation du nombre de personnes contanimées par le coronavirus, plus de 275 000 mi-septembre, contre 100 000 au début du mois de juillet, n’incite pas les dirgeants d’entreprises à changer leur comportement. Ils devraient conserver un volume important d’actifs liquides.

Les ménages maintiennent un effort important d’épargne. Pendant le confinement, l’épargne était subie. Depuis, elle s’est muée en épargne de précaution. Le taux d’épargne en France est ainsi passé de 15 à 27,4 % de la fin de l’année 2019 à la fin du premier semestre 2002. Avec le déconfinement, les ménages ont simplement réduit l’effort d’épargne, néanmoins celui-ci est resté positif. Ils n’ont pas puisé dans la cassette constituée entre les mois de mars et mai. La crainte d’éventuelles pertes de revenus et du chômage expliquent cette prudence. En outre, une hausse rapide de l’endettement public conduit en règle générale les ménages à augmenter leur effort d’épargne. Ces derniers pressentent que les pouvoirs publics seront contraints à un moment ou un autre d’instituer des politiques budgétaires restrictives. L’endettement public devrait augmenter au sein de l’OCDE de 20 points en 2020, passant de 120 à 140 % du PIB.

Depuis vingt ans, les ménages augmentent leur enveloppe d’épargne de précaution à chaque crise mais celle-ci ne revient jamais à son niveau initial durant la phase de croissance qui suit. Un effet cliquet joue à chaque fois. Par ailleurs, d’autres facteurs contribuent à la hausse du taux d’épargne comme le vieillissement de la population et l’augmentation de la précarité.

Une hausse persistante de l’épargne de précaution aura un effet dépressif en pesant sur la demande, conduisant les gouvernements à maintenir des politiques budgétaires expansionnistes. Les déficits publics devraient rester élevés durant plusieurs années, ce qui conduit immanquablement à reporter la hausse des taux directeurs des banques centrales. Plus le niveau d’endettement sera élevé, plus la sensibilité des États aux hausses de taux sera importante. Dans ce contexte, les taux réels à long terme devraient rester négatifs sur plusieurs années. Cette situation aura pour conséquence une hausse des cours boursiers et des prix immobiliers avec un risque accru de décorrélation nette entre l’économie réelle et les prix des actifs. En vingt ans, les principaux indices boursiers des pays avancés ont été multipliés par 2,5 et les prix de l’immobilier ont doublé. La baisse éventuelle des revenus, le recours au télétravail ainsi que le ralentissement économique devraient, il est vrai, peser sur la demande de biens immobiliers. A contrario, les politiques malthusiennes en matière de construction mises en œuvre dans de très nombreuses villes génèrent une pénurie qui favorise la hausse du prix.

La mobilisation de l’épargne en faveur de la croissance passe par le développement des placements longs comme le Plan d’Épargne Retraite. Cela suppose la restauration d’un minimum de confiance, ce qui est en soi un défi dans un contexte incertain tant sur le plan sanitaire qu’économique.

Le partage de la valeur ajoutée, un marché de dupes ?

Depuis vingt ans, au sein des pays avancés, le partage des revenus s’effectue au détriment des salariés. Ce phénomène conduit à une montée des inégalités. Plusieurs pays d’Europe continentale se distinguent avec un partage qui reste a priori favorable aux salariés. Sont concernées notamment la France, l’Italie et, dans une moindre mesure, l’Allemagne qui se différencient des États-Unis, du Royaume-Uni ou du Japon.

Entre 1998 et 2019, le salaire réel par tête a augmenté en dollars constants aux États-Unis de 20 % quand la productivité par tête s’est accrue de 50 %. En France, les ratios respectifs sont de 15 et 20 %. En Italie, la productivité a baissé de 10 points quand les salaires ont augmenté de 5 points. En Allemagne, si la productivité progressait plus vite que les salaires jusqu’en 2011, ce n’est plus le cas depuis 2012. Ainsi, sur la période 1998/2019, les salaires ont augmenté de 17 points contre 15 points pour la productivité. Lors de ces vingt dernières années, l’Italie et la France ont été les deux pays européens dont les entreprises n’ont pas mené de réelles politiques d’austérité salariale.

Ce choix a eu comme conséquence un déséquilibre important de la balance commerciale en lien avec un rapide processus de désindustrialisation. L’Italie a enregistré une baisse de 20 % de sa production industrielle en vingt ans. La part des exportations françaises dans les exportations de produits manufacturés de la zone euro est passée sur la même période de 17 % à 12 %. Le taux de chômage de ces deux pays a été constamment supérieur à celui des autres pays de l’OCDE. Ce qu’ils ont gagné en termes de demande en raison d’une politique salariale plus dynamique, ils l’on perdu par un taux d’emploi plus faible. En outre, l’investissement a été plus faible en Italie et en France que dans les autres pays où les profits ont augmenté au-delà des besoins de financement des entreprises, amenant à un excès d’épargne. Le taux d’autofinancement est passé au-dessus de 100 % au sein des pays de l’OCDE, hors France et Italie. Pour ces deux pays, les entreprises ont été contraintes de s’endetter, ne pouvant pas compter sur un volant suffisant de bénéfices. Le taux de marge des entreprises françaises comme italiennes demeure faible empêchant leur montée en gamme.

Si le partage de la valeur ajoutée pratiquée en France et en Italie peut apparaître plus responsable, il apparaît qu’il a nui à la compétitivité de ces deux pays. Si depuis quelques années l’Allemagne a modifié sa politique en mettant l’accent sur les augmentations de salaires, elle a pratiqué une politique d’austérité marquée de 2003 à 2016, épaulée, en outre, par une forte maîtrise des dépenses publiques et des prélèvements obligatoires.

Les populations française et italienne ne savent pas gré à leurs gouvernements et aux dirigeants d’entreprises d’avoir opté pour une politique de partage de la valeur ajoutée qui leur était favorable. Les points négatifs de cette politique, hausse du chômage, prélèvements obligatoires élevés, faible croissance, sont durement ressentis. En outre, la hausse des prix de l’immobilier a plus que compensé l’augmentation des salaires. Dans les faits, le niveau de vie des Italiens est aujourd’hui inférieur à celui de 1999 quand celui des Français n’est supérieur que de quelques points à celui de 2008.

Décorrélation entre prix des actifs et économie réelle

Logiquement, sur longue période, le prix des actifs suit peu ou prou la croissance de l’économie réelle. Des bulles peuvent se produire mais des phénomènes de correction interviennent afin de rééquilibrer la situation. Depuis plus de dix ans, avec la mise en œuvre de politiques monétaires expansionnistes, une décorrélation entre les actifs immobiliers et les actions avec l’économie réelle serait en train de se produire.

Depuis le début du XXIe siècle, l’immobilier a commencé à progresser plus rapidement que la croissance du PIB. Un phénomène de correction est intervenu au moment de la crise des subprimes mais la hausse a repris dès 2012. Au niveau de l’OCDE, l’écart de progression du prix des maisons et du PIB est de 50 points entre 1998 et 2019. Pour les actions, la progression est moins linéaire en raison de plusieurs krachs sur la période. Les actions ont augmenté plus rapidement que la croissance durant la constitution de la bulle Internet qui éclate brutalement en 2000. Elles se mettent à se valoriser à nouveau de 2002 à 2007. Avant l’éclatement de la crise des subprimes, la croissance des actions est en phase avec celle du PIB. Après une forte chute, à partir de 2012, le cours des actions connait une progression rapide et forte. Leur valorisation est multipliée par 2,5 quand la croissance du PIB au sein de l’OCDE augmente de moins de 20 %.

La crise sanitaire a donné lieu à une chute brutale des cours au mois de mars (-40 %) mais qui a été compensée dans les semaines qui suivirent, au point que le Nasdaq fin août était de 33 % supérieur à son niveau de la fin du mois de décembre 2019. Si pour certains experts, les investisseurs anticipaient les plans de relance et la reprise de l’économie, pour une majorité, cette situation boursière paradoxale au moment où les pays de l’OCDE enregistrent leur plus grave récession de leur histoire en période de paix, est la preuve d’une décorrélation manifeste entre actions et économie réelle. Cette dernière est évidemment la conséquence des politiques monétaires expansionnistes se traduisant par le maintien de taux d’intérêt bas et une forte augmentation des rachats d’obligation. La base monétaire est ainsi passée de 2000 à 20 000 milliards de dollars pour les États-Unis, la zone euro, le Royaume-Uni et le Japon.

Les politiques monétaires expansives visent à éviter la déflation, à favoriser la croissance et à garantir la solvabilité des États. Elles concourent tout autant à la soutenabilité de la dette publique qu’à sa progression sans fin. L’augmentation du stock d’obligations au sein de la richesse nationale induit des effets de rééquilibrage sur la valorisation des autres actifs. Par ailleurs, les faibles taux d’intérêt incitent les investisseurs à rechercher des gains sur les marchés « actions » et « immobilier ».

Les politiques monétaires en vigueur depuis une dizaine d’années devraient amener une baisse du taux de l’épargne en raison de sa faible rémunération, d’une forte augmentation des dépenses de construction ainsi que de celles liées à l’investissement des entreprises. Or, de 2012 à 2019, au sein de l’OCDE, le taux d’épargne a augmenté de deux points, passant de 10 à 12 % du revenu disponible brut. Le patrimoine des ménages représentait fin 2019 plus de huit années de revenus contre six en 2000. Depuis 2006, l’investissement dans la construction de logements est en recul au sein de l’OCDE. La pénurie de biens immobiliers renforce la hausse des prix. La rareté du foncier disponible, le durcissement des normes de construction et le malthusianisme d’un nombre croissant de municipalités expliquent ce phénomène de sous-construction. Au niveau des marchés financiers, la capitalisation des entreprises progresse depuis 2012 plus vite que l’investissement.

Cette décorrélation entre certains éléments du patrimoine et l’économie réelle provoque une rémunération anormale des détenteurs de capitaux au détriment des actifs, en particulier des jeunes. Ces derniers éprouvent des difficultés à se constituer un patrimoine et rencontrent fréquemment des problèmes d’insertion professionnelle. La faiblesse de l’investissement pénalise la croissance en pesant sur les gains de productivité. Il en résulte une faible augmentation des salaires et une demande anémiée. Face à cette situation, les États, surtout en Europe et tout particulièrement en France, aident la consommation en multipliant les mécanismes de soutien.