Le Coin de la Conjoncture – confiance en août – les missions des entreprises – économie américaine

Confiance en baisse, épargne en hausse

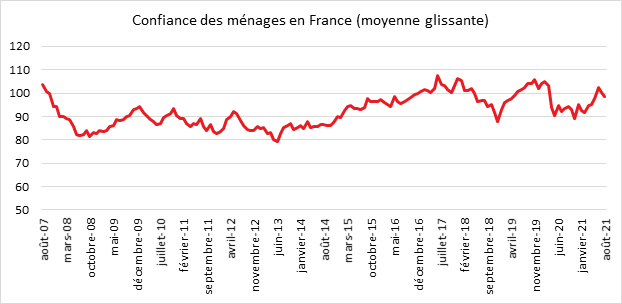

Au mois d’août, selon l’INSEE, la confiance des ménages en France a légèrement diminué avec la montée en puissance de la quatrième vague de Covid. A 99, l’indicateur qui la synthétise perd un point et repasse en-dessous de sa moyenne de longue période (100).

En août, le solde d’opinion des ménages relatif à leur situation financière future a diminué de deux points. Celui relatif à leur situation financière personnelle passée perd également un point. Ces deux soldes demeurent néanmoins bien au-dessus de leur moyenne de longue période. La proportion de ménages estimant qu’il est opportun de faire des achats importants est stable, au-dessus de sa moyenne de longue période.

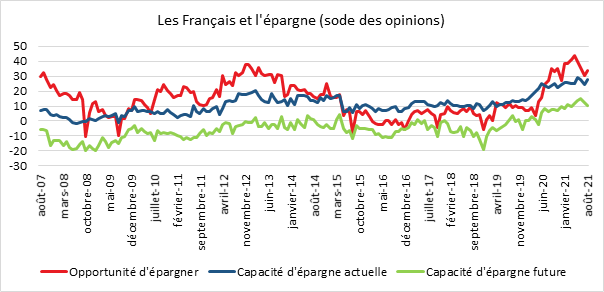

En août, la part des ménages estimant qu’il est opportun d’épargner augmente à nouveau, après trois mois consécutifs de baisse. Le solde correspondant gagne trois points, et reste très au-dessus de sa moyenne. Cette remontée de l’opportunité d’épargner traduit la crainte d’une détérioration de la situation dans les prochains mois. Le solde d’opinion des ménages relatif à leur capacité d’épargne actuelle augmente de trois points. Preuve d’une inquiétude en augmentation, le solde d’opinion relatif à leur capacité d’épargne future perd deux points. Ces deux soldes restent très au-dessus de leur moyenne de longue période.

En août, dans le prolongement des résultats précédents, la part des ménages qui considèrent que le niveau de vie en France s’améliorera au cours des douze prochains mois est en nette baisse pour le deuxième mois consécutif. Le solde correspondant perd neuf points et passe en dessous de sa moyenne. À l’inverse, la part des ménages qui considèrent que le niveau de vie en France s’est amélioré au cours des douze derniers mois augmente très légèrement. Le solde correspondant gagne un point mais reste très en dessous de sa moyenne de longue période. Les craintes des ménages concernant l’évolution du chômage sont stables en août. Le solde correspondant se maintient en dessous de sa moyenne de longue période.

En août, la part des ménages qui considèrent que les prix ont augmenté au cours des douze derniers mois augmente légèrement. Le solde correspondant gagne deux points et se situe au-dessus de sa moyenne. Cette dernière a été franchie en juillet après une nette hausse. Les ménages estimant que les prix augmenteront au cours des douze prochains mois sont un peu plus nombreux en août. Le solde correspondant gagne deux points et reste au-dessus de sa moyenne de longue période.

L’enquête de l’INSEE souligne que les Français restent très sensibles à l’évolution de la situation sanitaire. La crainte d’une dégradation au moment de la rentrée est partagée par un nombre croissant de ménages. Le retour de l’attentisme pourrait peser sur la consommation en septembre. En revanche, les Français restent globalement optimistes en ce qui concerne l’emploi.

Les entreprises face à leurs empreintes

Les investisseurs demandent aux grandes entreprises d’intégrer la transition énergétique dans leur politique. Les obligations vertes sont passées, au niveau mondial, de 2015 à 2021 de 100 à 1 300 milliards de dollars. La demande est telle aujourd’hui que les taux d’intérêt sont plus faibles que sur les obligations non vertes. Les émissions de crédits verts sont également en forte croissance. Ils ont atteint 90 milliards de dollars en 2019 à l’échelle mondiale, contre 10 milliards de dollars en 2013. L’écart entre l’évolution des actions des entreprises responsables de fortes émissions de gaz à effet de serre et celles des autres entreprises s’amplifie année après année. L’indice américain S&P pétrole et gaz et l’indice S&P étaient parallèles de 2010 à 2014. Depuis, les deux indices divergent fortement, le premier a perdu près de 50 % quand le second a été multiplié par plus de deux. L’indice européen « Eurostoxx pétrole et gaz » a perdu 20 % de sa valeur de 2010 à 2020 quand l’indice généraliste « Eurostoxx » a progressé de près de 80 % sur la même période. Les investisseurs demandent de plus en plus clairement aux entreprises leurs trajectoire de décarbonation dans le cadre des opérations de financement. Cette forte sensibilité des actionnaires et des prêteurs à la question environnementale conduit à une accélération de la transition énergétique. Ces derniers montrent très attentifs aux problématiques sociales et de gouvernance.

Les entreprises sont appelées à être exemplaires en matière de recrutement des jeunes, d’égalité homme/femme ou de lutte contre les discriminations. Le taux de chômage des jeunes restant élevé, autour de 17 % au sein de la zone euro et de 8 % aux États-Unis, des pressions s’exercent afin faciliter leur intégration professionnelle, que ce soit dans le cadre de l’apprentissage ou de parcours de seconde chance. Le principe d’égalité salariale entre les hommes et les femmes s’est imposé en quelques années au sein des grandes entreprises. La question de l’accès aux fonctions de direction générale est de plus en plus suivie par les investisseurs aiguillés en cela par les études de plusieurs associations ou sociétés de conseil. Il en est de même en ce qui concerne la représentation des femmes au sein des Conseils d’administration. La formation des salariés en période de mutation technologique rapide (digitalisation, transition énergétique) constitue également un enjeu important et regardé. L’organisation de la gouvernance des entreprises est également un sujet de préoccupation pour les actionnaires et les ONG. La concentration des pouvoirs sur un seul homme ou une seule femme est durement jugée. La séparation des fonctions de Président ou de Directeur Général s’impose progressivement. Les grandes entreprises, à l’image des États, sont de plus en plus soumises à des obligations de transparence et donc d’information. En raison de leur rôle systémique, elles se doivent de répondre à un nombre croissant de parties prenantes (partenaires sociaux, ONG, associations de consommateurs, etc.).

De nouveaux sujets apparaissent dans le cadre des critères sociaux et de gouvernance comme les modalités du partage de la valeur ajoutée ou l’évolution des salaires. Pendant de nombreuses années, le montant de la rémunération du ou des dirigeants fixait l’attention. Désormais, c’est l’ensemble de la politique salariale qui est surveillée. Les excès aux États-Unis avec une faible revalorisation des salaires depuis vingt ans expliquent cette évolution. En 2019, le salaire minimum représentait 32 % du salaire médian, contre 39 % en 2010. En Europe, la situation est différente. Le salaire minimum correspond à 51 % du salaire en 2019, contre 48 % en 2010. La problématique patrimoniale pourrait être également un sujet ESG (Environnement, Social, Gouvernance) du fait de la forte appréciation du cours des actions depuis la mise en place des politiques monétaires accommodantes. L’indice américain S&P a été multiplié par quatre depuis 2010. En France, la relance de la participation ou de l’actionnariat salarié entre dans ce cadre.

Les entreprises sont amenées à gérer de manière de plus en plus fine leurs empreintes environnementale et sociale tout en présentant une gouvernance garantissant leur pérennité. La responsabilité des entreprises s’élargit, signe de leur importance croissante. Elles sont appelées à remplacer les corps intermédiaires défaillants, voire les collectivités publiques. Les missions des entreprises se diversifient et ne se limitent plus à la production de biens et de services grâce à la rencontre des facteurs travail et capital. La loi PACTE de 2019, en intégrant la notion de « raison d’être » dans le code des sociétés a traduit juridiquement l’extension des missions des entreprises. Les statuts peuvent désormais préciser « les principes dont la société se dote et pour le respect desquels elle entend affecter des moyens dans la réalisation de son activité ».

Économie américaine, quelques nuages à l’horizon

L’économie américaine a moins souffert de la crise sanitaire que celle de la zone euro. Grâce à leur taille, les États-Unis n’ont pas connu d’arrêt quasi-total de l’activité, contrairement à l’Europe au printemps 2020. La contraction du PIB a été de 3,5 % l’année dernière aux États-Unis, contre 4,8 % en zone euro. Les soutiens budgétaires ont été également plus massifs outre-Atlantique avec les plans de Donald Trump puis de Joe Biden. Le déficit public a dépassé 15 % du PIB, contre 7,2 % pour la zone euro. La flexibilité du marché de l’emploi américain permet également des rebonds plus rapides qu’en Europe. Le taux de chômage est ainsi passé de 3,5 à 14,7 % de la population active de février à avril 2020 avant de revenir à 5,4 % au mois de juillet 2021. Pour la zone euro, le recours au chômage partiel a réduit le nombre de licenciements durant la crise sanitaire en anesthésiant le marché de l’emploi. L’objectif était d’éviter un amoindrissement des forces productives comme cela avait été constaté après la crise des dettes souveraines. Contrairement aux prévisions pessimistes de certains, en sortie de crise, les destructions d’emploi restent faibles tout comme les liquidations d’entreprise. En revanche, la politique de soutien freine le renouvellement du tissu productif, ce qui pourrait jouer à l’encontre de la croissance dans les prochains mois.

Compte tenu des plans de soutien en cours de déploiement, les États-Unis devraient connaître une forte croissance : environ +6,5 % en 2021, et de 3 et 4 % en 2022. Des économistes commencent à s’interroger sur les conséquences de la sortie de la politique de soutien monétaire et budgétaire ainsi que de l’inflation. Depuis le début de la crise sanitaire, les revenus des ménages américains sont en forte croissance. S’ils étaient étales depuis une vingtaine d’années, surtout chez ceux appartenant aux catégories sociales les plus modestes, ils ont progressé de plus de 10 % en 2020 et 2021. Avec l’arrêt du versement des chèques de soutien, les revenus des ménages devraient revenir à leur niveau d’avant-crise, voire être inférieurs compte tenu du maintien d’un sous-emploi. Pour améliorer la situation des ménages à faibles revenus, l’administration de Joe Biden a prévu un plan de protection sociale portants ur 3 500 milliards de dollars sur huit ans. Il devrait compléter le plan de relance de l’investissement de 1 200 milliards de dollars. Ces deux plans seront revus à la baisse lors de leur examen par le Congrès du fait de l’hostilité des Républicains. Une forte contraction budgétaire est attendue à partir de 2022, avec un effet négatif important sur la demande. Elle pourrait être en partie compensée par une amélioration du commerce extérieur, sachant que la balance courante des États-Unis est déficitaire de -2 à -3,5 % du PIB chaque année depuis dix ans. Les pouvoirs publics escomptent que les ménages puiseront dans leur épargne accumulée depuis le printemps 2020 pour maintenir un haut niveau de consommation. Le taux d’épargne des ménages est passé de 7 à plus de 25 % du revenu disponible brut de 2019 à 2020. Les dépôts des ménages sont à un niveau historique, plus de 11 000 milliards de dollars en 2021, contre 9 000 milliards de dollars en 2016. Comme les Européens et notamment les Français, les Américains conservent une part croissante de leur épargne liquide.

Si l’épargne peut jouer en faveur de la consommation, en revanche, l’inflation pourrait la pénaliser. L’inflation qui a dépassé 5 % en juillet 2021 érode le pouvoir d’achat des ménages, ce qui devrait provoquer, un recul de la consommation quand les aides auront disparu. Depuis l’été 2020, celle-ci connaît une croissance en rythme annuel très vive. La forte demande intérieure américaine est en partie à l’origine de l’inflation du fait de la multiplication des goulots d’étranglement dans la production.

L’économie des États-Unis est également confrontée à d’importantes difficultés au niveau du marché du travail. De plus en plus d’entreprises rencontrent des problèmes de recrutement en lien avec une inadéquation entre offre et demande de travail. Le désajustement des compétences et des appétences entraîne une hausse des emplois vacants et le maintien d’un sous-emploi. Près de la moitié des entreprises indique avoir des problèmes de recrutement quand, dans le même temps, le taux d’emploi est de 74 %, soit quatre points en-dessous de son niveau d’avant-crise. La persistance des problèmes de recrutement pourrait peser en défaveur de l’activité. Si les gains de productivité ne s’améliorent pas, la croissance pourrait rapidement revenir à son niveau potentiel d’avant-crise, autour de 2 points, voire être inférieure à ce taux. La décélération serait d’autant plus marquée si la Réserve Fédérale durcissait assez rapidement sa politique en réduisant les rachats d’obligations voire en augmentant ses taux directeurs. Un ralentissement de la croissance pourrait, en revanche, pousser la banque centrale à maintenir plus longtemps que prévu sa politique de soutien. En cas d’affaissement de l’activité, le cours des actions pourrait être mis à dure épreuve compte tenu de la hausse accumulée ces dernières années. Par ailleurs, le dollar devrait se déprécier surtout en cas de maintien de taux d’intérêt bas.

Depuis 2015, chaque année, les prévisionnistes se sont trompés pour les États-Unis en pariant sur une récession qui n’est intervenue qu’en 2020 avec la crise sanitaire. Pour les prochaines années, l’affadissement de la croissance annoncée pourrait ne pas se réaliser tant en raison de la puissance des États-Unis dans les domaines des technologies de l’information que de la santé. Dans un monde plus clivant sur le plan géopolitique avec la confrontation croissante avec la Chine, plus instable en raison d’un nombre plus important d’acteurs, les États-Unis, en tant que première puissance militaire et économique, peuvent compter sur leur pouvoir d’attraction que ce soit au niveau des capitaux que des femmes ou des hommes pour maintenir une croissance supérieure à celle des autres pays avancés.