Le Coin de la Conjoncture du 29 juin 2019

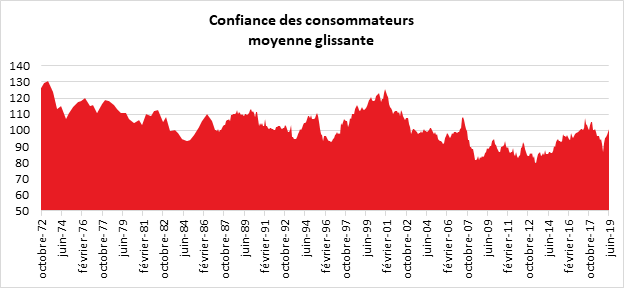

La confiance des consommateurs en progrès

Les incertitudes augmentent en raison des tensions avec l’Iran et les prévisions économiques pessimistes s’accumulent Pour autant, en France, les ménages retrouvent le chemin de la confiance après un passage à vide post-élection présidentielle. Ainsi, au mois de juin, selon l’INSEE, la confiance des ménages dans la situation économique s’accroît pour le sixième mois consécutif. L’indicateur qui la synthétise gagne 2 points. À 101, il dépasse sa moyenne de longue période (100) pour la première fois depuis avril 2018.

La proportion de ménages estimant qu’il est opportun de faire des achats importants augmente pour le sixième mois consécutif. Le solde d’opinion correspondant gagne 1 point et se maintient légèrement au-dessus de sa moyenne de longue période.

Les ménages jugent que leur capacité d’épargne s’accroît ; cependant, ils sont moins nombreux à vouloir épargner. Cette apparente contradiction est à mettre en lien avec l’évolution du niveau de vie et le souhait d’augmenter les dépenses de consommation. En effet, en juin, la part des ménages qui considèrent que le niveau de vie passé en France s’est amélioré au cours des douze derniers mois augmente de 7 points et repasse ainsi très légèrement au-dessus de sa moyenne de longue période, pour la première fois depuis mai 2018. Les mesures en faveur du pouvoir d’achat décidées au mois de décembre commencent à avoir un impact et à être ressenties par les Français. Gage de confiance en l’avenir, les ménages sont plus optimistes sur leur niveau de vie futur. Les craintes des ménages concernant l’évolution du chômage sont stables en juin. L’indicateur qui le mesure reste ainsi bien au-dessous de sa moyenne de longue période.

En juin, la part des ménages estimant que les prix vont augmenter au cours des douze prochains mois est stable. La part des ménages estimant que les prix ont augmenté au cours des douze derniers mois est également stable mais le solde correspondant se situe quant à lui très légèrement au-dessous de sa moyenne de longue période.

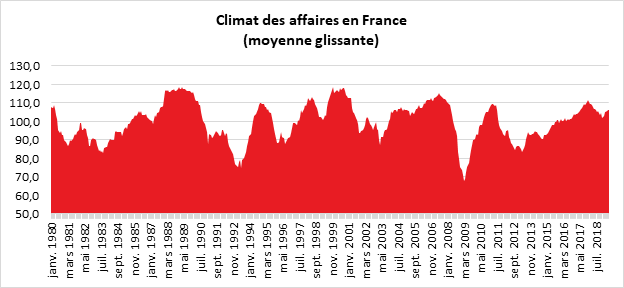

Le Climat des affaires se maintient à un bon niveau

En France, l’indicateur de l’INSEE mesurant le climat des affaires est resté stable à 106 en juin, pour le troisième mois consécutif. Il est ainsi au-dessus de sa moyenne de longue période (100). Par rapport à l’enquête précédente, l’indicateur de climat des affaires gagne un point dans les services, mais il en perd deux dans l’industrie manufacturière. Il est stable dans le bâtiment et dans le commerce de détail. Dans tous ces secteurs, il se situe au-dessus de sa moyenne de longue période.

De son côté, le climat de l’emploi s’améliore après s’être un peu replié le mois précédent. L’indicateur se situe à 107, revenant à son niveau d’avril, au-dessus de sa moyenne de longue période.

L’indicateur de retournement qui apprécie l’évolution à terme de la conjoncture pour l’ensemble de l’économie reste dans la zone indiquant un climat conjoncturel favorable.

La croissance américaine est-elle l’otage de la bourse ?

Aux États-Unis, l’économie dépend plus fortement qu’en Europe de l’évolution du cours des actions. Une chute des indices boursiers peut avoir des effets non négligeables sur la consommation et l’investissement. Par voie de conséquence, les pouvoirs publics prennent en compte la situation des marchés financiers dans le cadre de l’élaboration de leur politique économique. Donald Trump ne peut pas négliger les effets de richesse actions aux États-Unis.

Le rôle des actions dans l’économie américaine provient de leur poids dans les systèmes de retraite ainsi que dans la formation des revenus ménages. Par ailleurs, les entreprises sont dépendantes des marchés pour leur financement.

La capitalisation boursière est de 130 % du PIB aux États-Unis contre 60 % pour la zone euro. L’encours des actions cotées au passif des entreprises non financières s’élève, en 2018 à 120 % du PIB aux États-Unis contre 45 % au sein de la zone euro.

Le rôle important des actions aux États-Unis explique que les variations des cours boursiers ont un effet très important sur l’économie réelle. Une baisse des cours boursiers y conduit à une hausse importante du taux d’épargne des ménages et à une baisse importante de l’investissement des entreprises. Ainsi, en 2008/2009, la chute de 40 points de PIB de la capitalisation boursière américaine a provoqué le doublement du taux d’épargne des ménages. De même, entre 2008 et 2010, l’investissement des entreprises est passé de 13 à 10 % du PIB. L’augmentation, depuis de la capitalisation (+50 points de PIB de 2010 à 2018) a entraîné une hausse de l’investissement de 3 points de PIB.

Le taux de croissance est, par voie de conséquence, très corrélé avec l’évolution de la capitalisation boursière. Tout repli de la seconde a pour conséquence une moindre croissance. Pour ne pas contrecarrer l’expansion économique, Donald Trump ne devrait pas prendre des mesures qui iraient à l’encontre des valeurs « actions ». Or, il apparaît que par le passé l’adoption de mesures protectionnistes s’est toujours soldée par un recul des valeurs boursières. De même, les conflits militaires sont à proscrire. Les indices actions sont, en règle générale, orientés à la baisse durant les périodes de guerre.

Compte tenu des échéances électorales à venir, Donald Trump devra veiller à concilier les intérêts contradictoires de ses électeurs. Le maintien d’une politique protectionniste reçoit l’assentiment de l’Amérique profonde et des régions en difficulté mais cette stratégie risque d’aller à l’encontre les intérêts des cadres des grandes villes.

Une Cour des Comptes chafouine

La Cour des Comptes a publié son rapport sur la situation et les perspectives des finances publiques en France. Ce rapport se révèle assez sévère dans la droite ligne des rapports des années 2014/2017. Il souligne que les pouvoirs publics réduisent insuffisamment leurs déficits, que la maîtrise des dépenses publiques est toute relative. Par ailleurs, en cas de retournement économique, la Cour estime que les marges de manœuvre sont faibles voire nulles d’autant plus que plusieurs mesures coûteuses ont été prises pour régler la crise des « gilets jaunes ».

Le compte n’y est pas !

En 2018, le déficit public s’est élevé à 2,5 points de PIB en baisse de 0,3 point par rapport à 2017, année au cours de laquelle la contraction avait été de 0,8 point.

Le déficit structurel n’a été réduit que de 0,1 point de PIB selon le Gouvernement et reste, à 2,3 points de PIB, nettement supérieur à l’objectif de moyen terme (un solde structurel supérieur à -0,4 point de PIB) que s’est donné la France depuis la loi de programmation des finances publiques 2014-2019.

En l’état actuel, la Cour des Comptes considère que le Gouvernement n’arrivera pas à respecter les engagements pris vis-à-vis de la Commission. La situation des finances publiques de la France diverge de plus en plus par rapport à celle de ses partenaires. En 2018, le déficit structurel de la France est nettement plus élevé que celui de la zone euro dans son ensemble (2,3 contre 0,7 point de PIB). La France, depuis 2010, a joué essentiellement sur le volet des recettes pour réduire son déficit public quand la quasi-totalité des autres États membres a utilisé tout à la fois le curseur des recettes et des dépenses.

Si la dette publique rapportée au PIB (98,4 points de PIB en 2018 comme en 2017) a cessé d’augmenter, pour la première fois depuis plus de dix ans, la divergence de trajectoire de dette entre la France et ses principaux partenaires a toutefois continué de s’accroître. La dette publique allemande poursuit sa décrue rapide et revient autour de la cible des 60 % du PIB. Hors Allemagne et hors France, la dette publique baisse en zone euro depuis 2014 et est désormais inférieure à celle de la France.

A partir de 2020, avis de tempête budgétaire ?

Pour 2019, le déficit public prévu par le Gouvernement est de 3,1 points de PIB. L’augmentation résulte de la transformation du CICE en allégement pérenne de cotisations sociales, qui dégrade ponctuellement le solde de 0,9 point de PIB. Hors cet impact, le déficit serait réduit de 0,3 point de PIB.

La Cour des Comptes estime que plusieurs risques de dépassement de dépenses pèsent sur l’atteinte de l’objectif. Le surcroît de dépenses pourrait atteindre 4,3 milliards d’euros. En revanche, l’État sera aidé par les faibles taux d’intérêt. Il n’en demeure pas moins que les comptes publics en 2019 ne respecteront pas à la lettre ses engagements européens. Le déficit structurel est supérieur à 2 points de PIB en 2019. La dette publique rapportée au PIB augmenterait à nouveau.

Le Gouvernement a présenté dans son programme de stabilité d’avril 2019 une amélioration des soldes effectif et structurel de respectivement 1,9 et 0,8 point de PIB entre 2019 et 2022. De son côté, la dette publique diminuerait de 2 points de PIB sur la même période. La Cour estime que cette trajectoire sera difficile à respecter compte tenu des l’impact des annonces faites à la suite du grand débat national. La trajectoire du programme de stabilité d’avril 2019 est moins exigeante que celles de la loi de programmation des finances publiques de janvier 2018 et du programme de stabilité d’avril 2018. Cette moindre ambition provoque un nouveau report, nettement au-delà de 2022, de la date prévue de retour du déficit structurel à l’objectif de moyen terme. Par ailleurs, la réduction attendue de la dette rapportée au PIB sera nettement plus faible qu’anticipé. Cette révision est en partie liée à la moindre croissance attendue et aux majorations de dépenses.

Au vu de la situation budgétaire, la Cour des Compte juge nécessaire que le Haut conseil des finances publiques déclenche mécanisme de correction, en application duquel le Gouvernement doit tenir compte de cet écart au plus tard dans le prochain projet de loi de finances de l’année ou de loi de financement de la sécurité sociale de l’année, comme le prévoit la loi organique.

Parmi les mesures coûteuses pointées du doigt par la Cour des comptes figurent le retour à l’indexation des pensions pour environ 60 % des retraités et le relèvement du minimum contributif (+1,5 milliard d’euros par rapport à la prévision du programme de stabilité) ainsi que la baisse annoncée de l’impôt sur le revenu (-5 milliards d’euros de recettes). Le Gouvernement a annoncé son intention de compenser ces mesures par la suppression de niches fiscales et sociales et par des économies en dépense, mais, compte tenu de l’ampleur des mesures annoncées, il paraît peu probable que cette compensation puisse être intégrale sur l’exercice 2020. La prise en compte de ces mesures pourrait ainsi dégrader la prévision de déficit public pour 2020 d’un montant compris entre 0,1 et 0,3 point de PIB, selon leur degré de compensation. En période préélectorale, il est peu probable que des mesures de correction soient prises. De ce fait, la Cour des Comptes craint un dérapage des finances publiques à compter de 2020. Les sages de la rue Cambon remarquent une divergence des comptes des administrations publiques, avec d’un côté le retour à l’équilibre pour les régimes sociaux et les excédents pour les collectivités locales quand de l’autre l’État affiche un déficit accru, à plus de 3 % du PIB. Cette divergence traduit, pour partie, le fait que l’État supporte l’essentiel des décisions de baisse des prélèvements obligatoires portant sur l’ensemble du périmètre des administrations publiques. L’excédent des administrations publiques locales de plus de 0,6 % du PIB n’avait pas été enregistré depuis le début des années 1950. Les collectivités territoriales pourraient être tentées d’utiliser les marges dégagées pour accroître leurs investissements ou réduire les impôts locaux.