Le Coin de la Conjoncture – épargne – entreprise

Des défis nouveaux pour les entreprises

Avec la crise sanitaire, les entreprises sont confrontées à une série de défis. Elles peuvent faire face à une baisse sensible de leur demande avec, par voie de conséquence, une diminution de leur chiffre d’affaires, à des problèmes d’accès à certains biens intermédiaires, ou bien encore à l’augmentation du prix des matières premières. Par ailleurs, la crise sanitaire accélère la digitalisation des activités, nécessitant l’engagement des dépenses d’investissement supplémentaires et un redéploiement du personnel s’accompagnant d’un accroissement de l’effort de formation.

Depuis le début de la crise sanitaire, les entreprises françaises se sont endettées. Le taux de croissance des crédits aux sociétés non financières progresse de plus de 10 % depuis un an contre 4 % avant crise. Cette augmentation de la dette est imputable à la souscription de prêts garantis par l’État et aux faibles taux. Cet accroissement est fragilisant en période de baisse de chiffre d’affaires d’où les appels en faveur du financement par le marché. Le renforcement des fonds propres sera difficile dans un pays où l’épargne « actions » est de petite taille. Les actions cotées et les unités des produits d’assurance vie et épargne retraite s’élèvent à 666 milliards d’euros.

Les entreprises françaises devront accroître leurs dépenses d’investissement afin de s’adapter à la nouvelle donne numérique et proposer de nouveaux produits ou services. Cet effort devra être mené malgré la baisse des profits. Ces derniers sont passés de 14 à 9 % du PIB de 2019 à 2020. Ils devraient s’élever à 11,5 % du PIB en 2021. La reprise de l’investissement est un des points clef de la pérennité de la reprise économique de l’après-épidémie. Avant 2020, le taux d’investissement peinait à retrouver le niveau atteint avant la crise des subprimes. La croissance annuelle se situait entre 2 et 3 % malgré des taux bas. Le recours au financement de marché sera d’autant plus nécessaire que les banques durcissent leurs conditions d’accès aux crédits. Selon l’enquête de la Banque de France (février 2021), les conditions de l’offre de crédits aux entreprises se sont durcies en début d’année pour atteindre un niveau inconnu depuis plus de dix ans.

Face à la succession de crises et face aux incertitudes de la politique économique, avec en ligne de mire la problématique environnementale, les entreprises organisent leur résilience en conservant des volumes croissants de liquidités. Les encours d’actifs liquides des entreprises non financières sont passés de 10 à 35 % du PIB de 2002 à 2020. Avant la crise sanitaire, ce ratio était de 30 %.

La crise sanitaire les incite par ailleurs à revoir en profondeur leur mode de production. Elles sont amenées à diversifier géographiquement leurs sources d’approvisionnement et leurs centres de production, à développer le télétravail avec en contrepartie une réduction du nombre de bureaux, ainsi qu’à augmenter la flexibilité de l’organisation. La remise en cause des chaînes de valeurs pourrait s’imposer aux entreprises. La dépendance à de multiples acteurs est une source de faiblesse en période chahutée. Ces changements pourraient grever les coûts, nécessitant des gains de productivité. Les entreprises devront réaliser de nombreux investissements exigeant également des fonds propres même si les entreprises ont la possibilité de puiser dans leur réserve de cash.

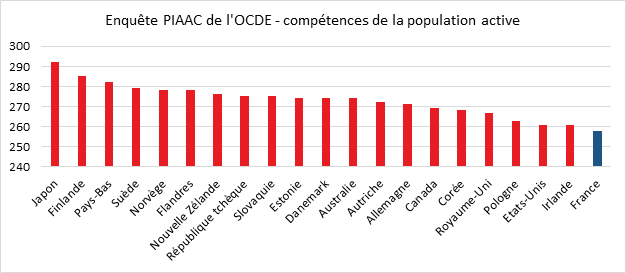

Les changements structurels liés à la digitalisation ou à la réorganisation des entreprises supposent un effort de formation important des salariés. En la matière, la France est en retard. Les dépenses de formation sont concentrées sur un nombre trop limité de salariés et elles sont avant tout réalisées par les grandes entreprises. Le niveau de formation des salariés français est inférieur à la moyenne de l’Union européenne.

Cercle de l’Épargne – données OCDE

Un changement d’état d’esprit chez les épargnants

Les épargnants, les actionnaires, les organisations non-gouvernementales demandent de plus en plus aux entreprises de mener des politiques dites vertueuses sur le plan environnemental, social et de la gouvernance. Les entreprises qui opèrent dans les domaines du transport aérien, de l’énergie, de l’automobile ou des biens intermédiaires devront engager des efforts importants afin de conserver leurs actionnaires. Depuis trois ans, les cours boursiers des entreprises pétrolières sont orientés à la baisse, les contraignant à distribuer des dividendes de plus en plus élevés, ce qui freine leur modernisation.

Les entreprises sont soumises à la fois à des contraintes liées à la crise de la Covid (rééquilibrage des bilans avec émission de fonds propres, organisation de la résilience, maintien du fonctionnement des supply chains) et à des contraintes structurelles liées à la digitalisation, à la transition énergétique, ainsi qu’au vieillissement de la population active. La conciliation de ces objectifs contradictoires sera un exercice délicat pour de nombreuses entreprises.

Comment corriger l’excès relatif d’épargne ?

Depuis plusieurs mois, l’épargne générée par la crise sanitaire fait l’objet de nombreuses convoitises. Certains souhaitent la mobiliser pour relancer la consommation, d’autres pour améliorer le financement des entreprises. Cette forte épargne serait coupable de bien des maux dont celui des bas taux d’intérêt. Pour corriger l’excès relatif d’épargne, deux solutions sont possibles, la consommation ou l’investissement. Chacune de ces solutions a ses avantages et ses inconvénients.

L’origine de la forte baisse des taux d’intérêt réels à long terme

Depuis une dizaine d’années, les taux d’intérêt réels à long terme ont connu une baisse sans précédent qui résulte des politiques monétaires expansives, de l’abondance de l’épargne et de la montée de l’aversion aux risques. Depuis 2016, le taux réel sur les emprunts d’État de l’OCDE est en territoire négatif quand il dépassait 3 % en 1998. Lors de ces vingt dernières années, les taux d’intervention des banques centrales au sein de l’OCDE sont passés de 4 à 0 %. La base monétaire en lien avec la politique de rachats des obligations s’élevait à plus de 20 000 milliards de dollars pour l’OCDE, en 2020, contre 2 000 milliards en l’an 2000. Sur la seule année 2020, elle a progressé de 8 000 milliards de dollars.

Le taux d’épargne est en progression constante depuis le début du siècle. A l’échelle mondiale, il est ainsi passé de 23,5 % du PIB en 2000 à 26 % du PIB en 2020. Le taux d’épargne privée a dépassé 32 % du PIB en 2020, gonflé par la crise sanitaire. Si de 1998 à 2010, le taux d’investissement était supérieur au taux d’épargne au sein de l’OCDE, depuis, c’est l’inverse qui prévaut. Cet excédent d’épargne permet le financement des déficits publics et des investissements en dehors de l’OCDE (pays émergents, pays en développement).

Face à cet excès d’épargne nationale, deux voies sont imaginables : la relance de la consommation ou celle de l’investissement.

La première solution est de soutenir la consommation afin de faire baisser le taux d’épargne des ménages. Cela suppose que ces derniers y répondent positivement. Avec les restrictions sanitaires, la demande reste contrainte. Par ailleurs, des mesures censées favoriser la consommation, comme le plan post « gilets jaunes » en 2019, se sont traduites par une hausse du taux d’épargne. Certains économistes considèrent néanmoins qu’un relèvement des bas salaires devrait avoir un effet important sur la consommation. Ils mettent en avant le fait qu’au sein de l’OCDE, les salaires ont augmenté moins vite que les gains de productivité entre 1998 et 2019. Ce constat ne vaut pas pour la France ou les salaires ont connu une hausse supérieure aux gains de productivité.

L’autre voie consisterait à favoriser une augmentation de l’investissement, qu’il soit public ou privé. L’investissement public a constamment baissé, de 2002 à 2020 au sein de l’OCDE, passant de 4,0 % à 3,3 % du PIB. Pour l’investissement privé les ratios respectifs sont 20 et 17 %. Pour les seules entreprises, le taux d’investissement est passé de 14 à 12 % du PIB de 1998 à 2019. Depuis des années, la réorientation des dépenses publiques en faveur de l’investissement est avancée sans pour autant se traduire dans les actes en raison de la forte augmentation des dépenses de fonctionnement. La modernisation des infrastructures devenues obsolètes (réseaux, établissements scolaires, santé, EHPAD, etc.) ainsi que la transition énergétique imposent un effort important d’investissements de la part des pouvoirs publics. La baisse de l’investissement dans le secteur privé au sein de l’OCDE est en partie occasionnée par la désindustrialisation, les services étant moins capitalistiques. Il n’en demeure pas moins que la digitalisation et la transition énergétique ainsi que la recherche de nouveaux débouchés nécessitent une accélération des dépenses d’investissement. Une amélioration des dispositifs d’incitation à l’investissement serait bienvenue pour permettre aux entreprises d’engager de telles dépenses. Les dépenses en faveur de décarbonisation de l’énergie se sont élevées à 250 milliards de dollars à l’échelle mondiale et à plus de 100 milliards de dollars pour les pays de l’OCDE. D’ici 2040, pour respecter les accords de Paris, il faudra sans nul doute multiplier ses investissements au minimum par cinq. Au sein des pays occidentaux, le soutien à l’investissement serait préférable compte tenu des besoins et de leurs effets sur l’emploi. Une relance de la consommation se traduirait surtout par un accroissement de la demande en biens importés, peu générateurs d’emplois. L’option de l’investissement a comme inconvénient d’être peu visible à court terme, ce qui conduit les décisionnaires publics à privilégier les dépenses de fonctionnement à consonance sociale.