Le Coin de la Conjoncture – moral – croissance – taux – réindustrialisation – salaires

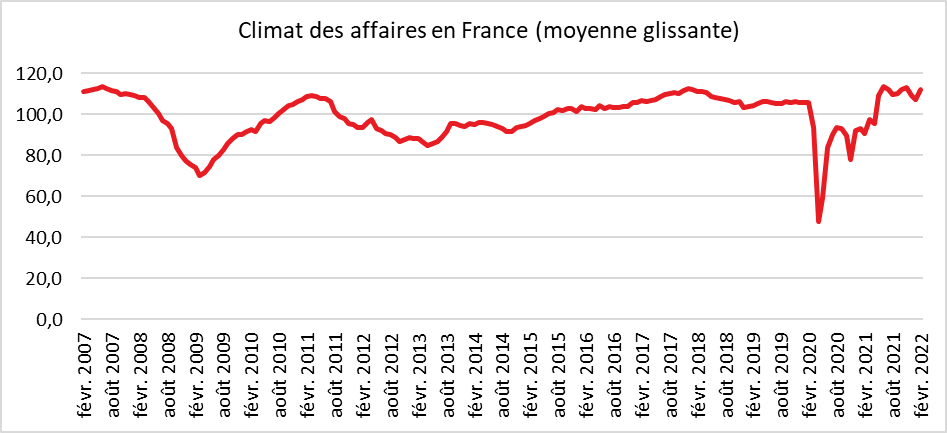

Net rebond du climat des affaires en France

En février 2022, malgré les tensions internationales, le climat des affaires rebondit nettement, après deux mois de détérioration. La vague omicron ayant eu des effets moindres que prévu sur l’activité économique, le moral des chefs d’entreprise s’améliore. L’indicateur qui le synthétise gagne cinq points. À 112, il se situe nettement au-dessus de sa moyenne de longue période (100). Cette amélioration du climat des affaires tient principalement au rebond des soldes d’opinion prospectifs dans les services.

Dans le secteur des services, le climat des affaires augmente en février. Cette amélioration est surtout liée à l’optimisme des chefs d’entreprise concernant tant les perspectives générales du secteur que leur propre activité pour les trois mois à venir. Dans le commerce de détail, le climat des affaires se redresse également, porté principalement par le rebond des perspectives générales d’activité du secteur. Le solde d’opinion concernant les prix prévus culmine à un niveau record dans un contexte de forte hausse du coût des matières premières et de l’énergie. Dans le bâtiment, le climat des affaires s’améliore légèrement. Les chefs d’entreprise du secteur sont plus confiants quant à leur activité pour les trois prochains mois. Les tensions sur l’appareil productif restent vives, même si les difficultés d’approvisionnement refluent quelque peu. Dans l’industrie, l’indicateur de climat des affaires reste à un haut niveau mais fléchit légèrement, en lien notamment avec le repli des soldes d’opinion sur la production passée et les carnets de commandes étrangers.

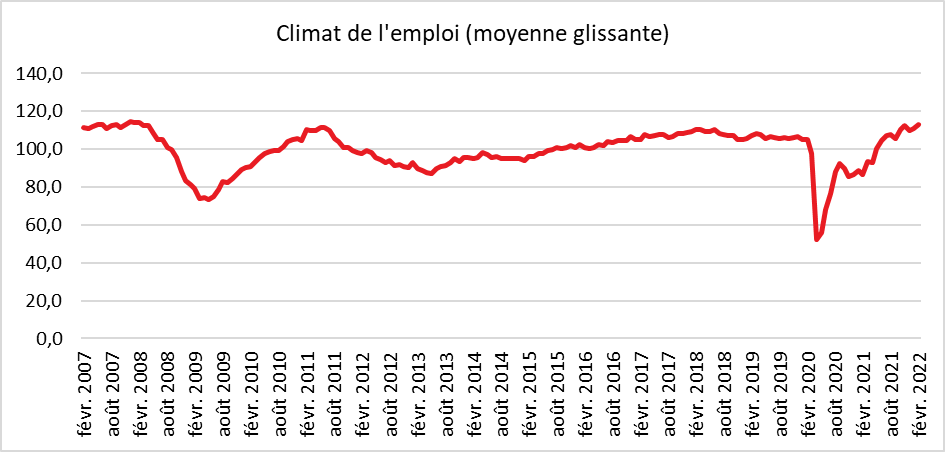

Le climat de l’emploi est en hausse en février. L’indicateur gagne deux points pour atteindre 113, soit un niveau inédit depuis avril 2008. Cette progression s’explique par le rebond du solde d’opinion relatif à l’évolution prévue des effectifs dans les services hors agences d’intérim, même s’il est en partie contrebalancé par le recul des soldes relatifs à l’évolution récente des effectifs dans ce secteur et dans celui des agences d’intérim.

Rattrapage ou amorce d’un véritable cycle de croissance ?

Au sein des pays occidentaux, la croissance de l’année 2021 a atteint des taux inconnus depuis les années 1950. À l’époque, la croissance était portée par la reconstruction facilitée par le plan Marshall. Elle s’est maintenue à des niveaux élevés durant les « Trente Glorieuses ». La croissance exceptionnelle de 2021 a-t-elle vocation à le rester et à n’être qu’un simple rattrapage du fort recul de l’activité constatée en plein cœur de l’épidémie en 2020, ou peut-elle marquer le début d’un nouveau cycle de croissance ?

En 2021, la croissance a atteint 5,7 % aux États-Unis, 7,5 % au Royaume-Uni, 7 % en France, 5 % en Espagne et 6,5 % en Italie. Seuls l’Allemagne et le Japon sont en retrait avec des taux respectifs de 2,8 % et 1,7 %.

L’engagement d’un nouveau cycle de croissance passe par une augmentation sensible et durable de l’investissement des entreprises et dans le logement. Aux États-Unis, les plans de relance ont permis un fort rebond de la consommation qui s’accompagne également d’une augmentation sensible de l’investissement. Ces deux composantes de la croissance ont atteint des niveaux sans précédent depuis une vingtaine d’années. La consommation et l’investissement sont respectivement 30 % et 80 % au-dessus de leur niveau de 2010. Pour le Royaume-Uni, la reprise concerne essentiellement la consommation des ménages ; en revanche, l’investissement est en retrait. Il en est de même pour l’Allemagne à la nuance près que les ménages investissent fortement dans l’immobilier. La France se démarque de son partenaire d’outre-Rhin avec une consommation qui n’a fait que retrouver son niveau d’avant-crise. L’investissement des entreprises et en immobilier est, de son côté, au plus haut. L’Espagne et l’Italie sont en retrait sur la consommation. L’Espagne l’est également pour l’investissement à la différence de l’Italie. Le Japon dont la croissance est plus faible ne bénéficie ni d’une réelle reprise de la consommation, ni de celle de l’investissement.

En ce début d’année, les deux pays de l’OCDE les plus a-même de connaître un cycle de croissance seraient les États-Unis et la France. Les autres États ne seraient que dans une phase de rattrapage. La poursuite de la croissance aux États-Unis et en Europe suppose le maintien d’un haut niveau d’investissement. Une forte hausse des taux d’intérêt pourrait ruiner cet espoir. Les banques centrales devront donc veiller à ne pas briser, par un changement de cap monétaire brutal, le renouveau de la croissance.

L’engagement d’un cycle de croissance pérenne et supérieur à ce que les pays occidentaux ont connu depuis une dizaine d’années, suppose l’augmentation des gains de productivité. Ces derniers pourraient être générés par les investissements pour la digitalisation ou la transition énergétique.

Réindustrialisation et réarmement des compétences scientifiques

Avant même la crise sanitaire, la réindustrialisation était avancée afin de réduire la dépendance aux pays émergents, créer des emplois qualifiés et rééquilibrer les comptes extérieurs. Sorti renforcé de l’épidémie, ce souhait est également alimenté par la perspective de la transition énergétique.

Les États occidentaux soutiennent des filières industrielles nouvelles et baissent certains impôts de production pour limiter les risques de délocalisation. Si un cadre fiscal et un soutien budgétaire peuvent favoriser le développement industriel, il n’en demeure pas moins que celui-ci ne peut pas prendre forme sans un redressement de ces compétences scientifiques, ce qui peut prendre de nombreuses années.

Ces vingt dernières années, à l’exception de l’Allemagne et de la Corée du Sud, tous les pays occidentaux ont dû faire face à une diminution du poids de leur industrie. Au sein du PIB, la valeur ajoutée manufacturière est ainsi passée de 12 à 8 % pour le Royaume-Uni, de 12 à 9 % pour la France, de 14 à 12 % aux États-Unis, de 16 à 15 % pour l’Italie. L’Allemagne, a contrario, a vu le poids de son industrie passer de 18,5 à 20 % du PIB sur la même période.

Avec la crise sanitaire, de nombreuses productions sont apparues comme stratégiques (médicaments, matériel médical, etc.). Si dans les années 2000, la question de l’emploi était placée au cœur du processus de réindustrialisation, avec l’épidémie de covid-19, c’est celle de l’indépendance qui prédomine. Ce souverainisme économique peut s’assimiler à un protectionnisme à peine déguisé. Quels sont ces contours et quelles en seront les conséquences ?

Tout est souverain ou presque. Qui aurait pu affirmer avant la crise sanitaire que la production de masques était stratégique ? Qu’en sera-t-il demain ? Il est admis aujourd’hui que les batteries le sont tout comme les biens d’équipement nécessaires pour la transition énergétique. À ce rythme, la liste des productions sensibles risque d’être longue. Renationaliser tous les process reviendrait à remettre en cause plus de soixante-dix ans de libéralisation des échanges qui ont contribué à l’essor des pays occidentaux et au décollage de nombreux pays en voie de développement. L’autarcie symbolisée, dans l’entre-deux-guerres, par les régimes nazi et mussolinien est une source de conflits et d’appauvrissement. C’est une remise en cause de la théorie des avantages comparatifs en vertu de laquelle les économies tirent avantage à se spécialiser dans les domaines où elles sont les moins mauvaises. Certes, au nom de ce principe, il n’est pas interdit de rechercher des avantages comparatifs en jouant sur la formation, l’innovation, les infrastructures ou la fiscalité ; en revanche, essayer de tout produire n’a pas de sens sauf à vouloir s’inspirer de la Corée du Nord.

Depuis deux ans, les États soutiennent de plus en plus les filières industrielles en lien avec la santé et la transition énergétique (batteries électriques, hydrogène, vaccins et médicaments, semi-conducteurs). Dans les années 2000, la tendance était à la diminution de l’impôt sur les bénéfices ; désormais, le temps est à la baisse des impôts de production et des cotisations sociales. Au sein de l’OCDE, la France se caractérise par le niveau des cotisations sociales et des impôts de production élevé et par le faible poids de son industrie.

La question fiscale n’est qu’un aspect du problème. La formation des actifs jouerait un rôle déterminant dans le maintien et le développement de l’industrie. Une forte corrélation existe entre les compétences scientifiques des enfants ou des adultes et le poids de l’industrie. Selon l’enquête TIMMSS en sciences pour les élèves de 4e, la France obtient un des plus faibles scores au sein des grands pays de l’OCDE (490) quand le Japon obtient plus de 560, la Finlande, 550 ou la Suède 530. Tous les pays qui ont un niveau plus élevé que la France dans cette enquête se caractérisent par un poids supérieur de leur industrie au sein du PIB. En retenant l’enquête PIAAC en numératie (enquête sur les compétences pour les mathématiques des adultes de l’OCDE), le même constat est réalisé. La baisse du nombre d’élèves suivant un enseignement en mathématiques dans le secondaire provoque une diminution du niveau et des pénuries d’étudiants pour les écoles d’ingénieurs et pour celles de commerce. Des classes préparatoires devraient être amenées à fermer dans les prochaines années s’il n’y a pas d’inversion de la tendance. Cette situation a conduit le ministre de l’Éducation, Jean-Michel Blanquer, à annoncer, le 17 février dernier, la création d’un comité d’experts dont l’objectif est de proposer des pistes d’amélioration de l’offre d’enseignement de mathématiques en lycée général.

Selon l’économiste en chef de Natixis, Patrick Artus, le facteur « formation » est déterminant pour espérer une réindustrialisation. Le manque d’ingénieurs et de techniciens n’incite pas les entreprises industrielles à investir en France. Cette réindustrialisation bute également sur l’hostilité des populations et des élus locaux en cas de projets d’implantation d’usines. Les industriels éprouvent des difficultés à trouver des terrains disponibles, les élus craignant les nuisances (sonores, pollution, etc.). Un changement d’état d’esprit face à l’industrie suppose en amont un travail de pédagogie important de la part des pouvoirs publics et des filières concernées.

Les banques centrales et les taux, quelles marges de manœuvre ?

Si les Banques centrales sont aujourd’hui confrontées à une forte inflation les conduisant à vouloir relever leurs taux directeurs, plusieurs facteurs pourraient les réfréner. La menace d’une crise des dettes souveraines, la crainte d’une crise financière en lien avec un krach des marchés « actions », la nécessité de maintenir le plein emploi et les doutes sur l’efficacité d’un durcissement monétaire en cas de crise de l’offre, sont autant d’éléments à prendre en compte avant de s’engager dans un cycle de hausse des taux.

Depuis la fin de l’année 2021, que ce soit aux États-Unis ou en zone euro, l’inflation est au-dessus de sa norme de progression jugée acceptable par les banques centrales. Elle dépasse 7 % aux États-Unis et 5 % en zone euro. L’inflation sous-jacente (hors prix volatils ou réglementés) est également au-dessus des 2 % réglementaires. Cette hausse suit une longue période de faible inflation. L’accélération des prix amène les Banques centrales à annoncer de rapides et forts relèvements de leurs taux d’intérêt. Ces annonces ne sont pas totalement prises en compte par les investisseurs qui qui anticipent une modération de l’inflation dans le courant de l’année. Le contrat Eurodollar à 3 mois échéance décembre 2022 s’échange à un taux de 1,9 %, celui à échéance 2023 à 2,1 %. Pour contrat Euribor équivalent, les taux respectifs sont 0,2 et 0,8 %.

Cinq facteurs pourraient inciter les banques centrales à modérer leurs ardeurs dans l’hypothèse d’une hausse des taux d’intérêt.

La solvabilité des États

Les Banques centrales doivent veiller à ce que la remontée des taux ne mette pas en cause la soutenabilité des dettes publiques des pays de l’OCDE. La dette publique américaine dépasse 135 % du PIB et celle de la zone euro se rapproche de 100 % du PIB. Certains pays, comme la Grèce, l’Italie, l’Espagne voire la France sont plus exposés à la contrainte de la dette publique.

Le soutien de l’activité

Les Banques centrales suivent de plus en plus l’évolution de l’économie pour déterminer leur politique monétaire. Elles sont conscientes que les États sont de plus en plus sensibles aux variations de taux. Par ailleurs, les besoins publics et privés en financement devraient augmenter avec le vieillissement de la population et la transition énergétique. Des taux faibles sont censés faciliter l’augmentation de la croissance potentielle, ce qui contribue également à améliorer la solvabilité des États.

Les taux inefficaces en cas de crise d’offre

L’inflation post-covid est en partie liée à un problème d’offre. Il est inefficace voire contreproductif de réagir par la hausse des taux d’intérêt pour l’endiguer. Il faut au contraire encourager l’offre en augmentant les investissement et donc, éviter un relèvement excessif des taux.

Plusieurs goulets d’étranglement sont liés à un sous-investissement (énergie, microprocesseurs, capacités de transports) et à un manque de main-d’œuvre formée.

Le risque de krach « actions »

Les Banques centrales ne peuvent pas être indifférentes au risque de recul violent des marchés d’actions qui serait provoqué par une forte hausse des taux d’intérêt. Un krach pourrait avoir d’importantes conséquences économiques et financières, surtout aux États-Unis. La forte hausse de ces dernières années du cours des actions rend les économies plus vulnérables en cas de retournement brutal et massif. L’indice Nasdaq a été multiplié par huit en vingt ans, S&P par quatre et Eurostoxx par deux.

L’absence d’inflation de second tour

Les salaires nominaux sont aujourd’hui faiblement indexés à l’inflation ce qui signifie qu’il y a déjà un système de freinage automatique de la demande quand il y a de l’inflation, à savoir la baisse des salaires réels. L’existence de ce mécanisme peut éviter à la Banque centrale de jouer à la hausse les taux. Aux États-Unis, les salaires augmentent de 5 %, contre 7 % pour les prix. En zone euro, les chiffres respectifs sont 3 et 5 %.

Si les Banques centrales reviennent à un objectif de taux d’inflation à 2 %, elles doivent alors réagir avec force au niveau des taux, au risque de casser la croissance et de générer d’importants déséquilibres. La politique monétaire est devenue un compromis entre de nombreux objectifs : la lutte contre l’inflation, la soutenabilité des dettes publiques, le soutien de l’emploi et de l’investissement, ainsi que le rejet d’une chute des cours boursiers. Les Banques centrales savent aussi que monter fortement les taux d’intérêt est inefficace en face d’un choc d’offre, défavorable et inutile si les salaires réels baissent fortement. Par ailleurs, un important relèvement des taux pourrait provoquer des tensions financières internationales mettant en difficulté certains pays émergents ou en développement.

La question du niveau des salaires en France

Durant des années, en France, les salaires charges sociales comprises ont été jugés élevés, empêchant la création d’emplois et expliquant la dégradation de la compétitivité de l’économie. Face à ce constat, les pouvoirs publics ont mené des politiques visant à alléger le coût du travail, notamment en faveur des bas salaires, avec des exonérations de cotisations sociales.

La France se caractérise par un chômage élevé chez les personnes sans ou à faibles qualifications, laissant supposer que le coût du travail est trop élevé par rapport à la productivité des salariés concernés. La France se caractérise par un faible taux d’emploi pour les personnes ayant un niveau de formation primaire, 53 %. Il est de 72 % pour les diplômés de l’enseignement secondaire et de 85 % pour ceux diplômés de l’enseignement supérieur. Le niveau du salaire minimum a longtemps été mis en avant pour expliquer cette situation. Le SMIC représente 62 % du salaire médian en France, contre 50 % en Allemagne et 30 % aux États-Unis. En France, un nombre important de salariés est au SMIC, ce qui écrase l’échelle de rémunération. Par ailleurs, le taux de chômage des personnes à faible qualification (niveau primaire) est supérieur à 12 % quand celui des diplômés de l’enseignement supérieur est de 4 %. Le coût salarial unitaire (masse salariale y compris charges sociales/valeur ajoutée en volume) est de 0,61 en France, contre 0,56 en zone euro (hors France).

Dans le même temps, le niveau des salaires des emplois à faible qualification est jugé insuffisant, obligeant l’État à multiplier les prestations sociales ou les crédits d’impôts afin de garantir un niveau de revenu suffisant et de rendre le retour à l’emploi attractif pour les personnes au chômage. L’idée d’une sous-rémunération du travail est difficile à apprécier. De manière statistique, les salaires ont continué à augmenter depuis le début du siècle : +25 % en valeur réelle. En France, le partage de la valeur ajoutée se fait de manière plutôt favorable aux salariés. Les salaires ont, en effet, augmenté plus vite que la productivité. Le taux de marges bénéficiaires des entreprises en France est dans la moyenne des pays occidentaux. Il est stable dans le temps, tout comme le taux d’autofinancement. Si les rémunérations dans notre pays sont faibles c’est à mettre en lien avec le niveau des coûts de production et des faibles gains de productivité.

La faible rémunération du travail est souvent mise en avant, surtout par rapport aux revenus tirés de l’assistance. Depuis des années, les pouvoirs publics ont tenté d’améliorer l’attractivité du travail soit avec l’introduction de la prime d’activité, soit en réduisant l’indemnisation du chômage. La France se caractérise, en effet, par une durée d’indemnisation du chômage longue (24 mois) et un taux de remplacement élevé (68 %). Le durcissement du régime d’assurance chômage intervenu à compter du 1er juillet 2021 a pu jouer un rôle dans la baisse rapide du taux de chômage en France. Dans le cadre de cette réforme, un mécanisme de dégressivité est introduit au début du 7e mois pour les salaires supérieurs à 4 500 euros bruts mensuels. La rémunération de ces salariés est réduite de 30 %, avec un plancher fixé à 2 261 euros net. Une nouvelle formule de calcul des droits est entrée en vigueur le 1er octobre 2021. Le salaire journalier de référence (SJR)(nouvelle fenêtre), servant de base au calcul de l’allocation chômage, doit être calculé non plus sur les jours travaillés dans les 12 derniers mois, mais sur un revenu moyen mensuel prenant en compte les jours travaillés et les périodes d’inactivité. Plus les demandeurs d’emploi ont un rythme de travail fractionné, plus ils risquent d’être touchés par une baisse de leur allocation chômage. Une étude d’impact de l’Unedic publiée en avril 2021 estime que ces nouvelles règles de calcul devraient entraîner une baisse de l’allocation journalière de 17 % en moyenne la première année pour 1,15 million d’allocataires. Elles devraient conduire à indemniser moins, mais plus longtemps, soit 14 mois en moyenne, contre 11 actuellement.

La question de la revalorisation des salaires est un sujet sensible, en particulier pour les emplois à faible qualification. La forte augmentation du coût du logement et, plus globalement, celle des dépenses pré-engagées ainsi que celles liées aux transports, justifient cette demande de revalorisation. Pour autant, selon les critères de rentabilité classiques, les salaires n’apparaissent pas sous évalués. Le problème serait plutôt lié au niveau de gamme de la production française et aux faibles gains de productivité de ces dernières années. Une montée en gamme et un effort de formation doivent être menés pour autoriser des augmentations de salaire.