Le Coin de la conjoncture : retraite – Brexit – relocalisation

Les difficiles équations de la retraite en France

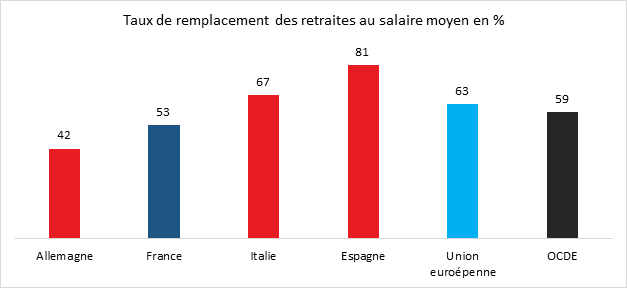

Les dépenses publiques consacrées à la retraite représentent en France 14 % du PIB, contre moins de 8 % en moyenne au sein de la zone euro (hors France). Elles sont en constante augmentation dans notre pays depuis vingt ans (+3,5 points de PIB) quand elles sont relativement stables chez nos partenaires. Cette double différence s’explique par le poids des retraites obligatoires en France et par l’âge précoce de départ à la retraite. Le taux d’emploi des 60/64 ans est deux fois plus faible en France qu’en Allemagne (respectivement 34 et 62 % en 2019 – source Thomson Reuters). Le montant des pensions n’est pas, en revanche, un élément déterminant pour expliquer le poids des retraites en France. Le taux de remplacement des retraites par rapport au salaire moyen est, en effet, dans notre pays, inférieur à la moyenne européenne.

Le système de retraite en France étant à 97 % en répartition, pèse directement sur les actifs. Le pouvoir d’achat de ces derniers est entravé par les transferts intergénérationnels. Les jeunes actifs de moins de 35 ans qui ont la plus forte propension à consommer sont les plus pénalisés. Le montant élevé des pensions contribue à la hausse des prélèvements obligatoires. Les cotisations sociales supportées par les employeurs sont ainsi supérieures de 5 points de PIB en France par rapport à celles des autres pays de la zone euro. Au sein de l’OCDE, une corrélation entre niveau des cotisations sociales et taux d’emploi des seniors est constatée. La France est le pays qui a le taux d’emploi le plus faible et le montant de cotisations sociales le plus élevé. par ailleurs, au niveau de l’OCDE, plus le niveau des cotisations sociales est élevé plus les gains de productivité sont faibles.

Avec le vieillissement de la population, les dépenses d’assurance vieillesse ne peuvent que progresser. Le nombre de retraités est censé passer, en France, de 16 à 25 millions d’ici une trentaine d’années. À ces dépenses, il convient également d’ajouter celles liées à la dépendance et à la santé. L’option la plus simple sera d’augmenter les prélèvements au risque de réduire un peu plus la croissance du pays. La retraite étant considéré comme un droit sacré en France comme dans de nombreux pays, les gouvernements éprouvent les pires difficultés à mener des réformes. Si le choix de l’aggravation du coût du travail est choisie, le risque est l’affaissement de la croissance de la croissance potentielle. Compte tenu de besoins d’investissement public en matière de transition énergétique et d’éducation, des arbitrages apparaissent nécessaires. Un meilleur drainage de l’épargne vers les retraites et une amélioration du taux d’emploi français seraient préférables par rapport au recours au tout cotisation.

Les Français doutent de la pérennité du système de retraite. Ils peuvent également le juger injuste et inefficace (enquête 2018 du Cercle de l’Épargne/Amphitéa) tout en y étant très attachés ce qui rend toute réforme un exercice périlleux. Le projet de loi visant à instituer un système dit universel à points a dû faire face à une multitude d’oppositions, e couplage avec une réforma paramétrique, la fixation d’un âge d’équilibre à 64 ans, ayant sans nul doute, complexifié sa lecture. La crise sanitaire a provoqué la suspension de la discussion de la réforme depuis le mois de mars 2020. En l’état actuel, une adoption du projet de loi avant l’élection présidentielle du mois de mai 2022 semble peu probable surtout dans sa forme présentée à la fin de 2019. La progression de la dette de 200 milliards d’euros en un an renvoie dans une autre dimension une discussion portant sur une vingtaine de milliards d’euros à l’horizon 2027. Pour autant, avec 800 000 départs annuels à la retraite, la question de la réforme des retraites reste et restera d’actualité.

Vous avez dit relocalisation ?

La France, depuis le début du XXIe siècle, est confrontée à un fort mouvement de désindustrialisation qui s’accompagne d’importantes pertes de parts de marché à l’exportation. La crise sanitaire a, par ailleurs, révélé la forte dépendance du pays dans plusieurs secteurs et en premier lieu en matière de santé. Face à ce cette situation, le gouvernement en phase avec une majorité de Français appelle de ses vœux la relocalisation d’une partie des activités industrielles. Or, ce souhait est-il réalisable compte tenu des spécificités économiques de la France en 2021 ?

Un état des lieux sans appel

Le processus de désindustrialisation a commencé en France au milieu des années 1970. Il est plus fort et plus long que dans les autres pays. Il s’est amplifié après la crise de 2008. Les deux chocs pétroliers ont mis à mal l’industrie sidérurgique et la machine-outil. Le textile a souffert de la concurrence de la Turquie, des pays d’Afrique du Nord puis de l’Asie du Sud-Est. La production industrielle française était, en 2019, inférieure de 10 % par rapport à 2007. L’emploi industriel est passé de 14 à 9 % lors de ces vingt dernières années. Les pertes de parts marché à l’exportation, ont atteint, sur cette même période, plus de 50 %, soit deux fois plus que la moyenne de la zone euro. L’Allemagne, malgré la puissance de la Chine a réussi à contenir ses pertes autour de 15 %. L’industrie automobile a, ces trente dernières années, fortement délocalisé ses activités dans les pays d’Europe de l’Est et en Espagne, au point que la France est devenue importatrice nette de véhicules. De 2004 à 2020, la production automobile française a été divisée par plus de deux. La France se classe désormais au troisième rang au niveau européen derrière l’Allemagne et l’ Espagne, cette dernière lui ayant pris la deuxième place depuis 2016. Depuis 2016, la balance commerciale de véhicules neufs est déficitaire de 10 milliards d’euros. L’industrie pharmaceutique qui a été longtemps un secteur de pointe fortement exportateur en France tend également à s’étioler. Ses parts de marché à l’échelle mondiale ont été divisées par deux entre 2005 et 2015. Entre 60 et 80 % des principes actifs contenus dans les médicaments consommés en France sont désormais fabriqués hors d’Europe, contre 20 % en 1990. Sanofi et l’Institut Pasteur qui ont longtemps dominé le marché de la vaccination sont désormais, au-delà d’épidémie de covid-19, en fort recul dans les classements mondiaux en raison de la faiblesse des montants consacrés à la recherche.

La relocalisation mais comment ?

La crise sanitaire a souligné l’intérêt de rapprocher les centres de production des acheteurs. L’espoir de relocalisation de certaines activités a été exprimé par de nombreux décideurs. Or, la France n’est pas la seule en Europe à espérer un tel mouvement. D’autres pays escomptent également attirer les investisseurs. Les pays d’Afrique du Nord, avec des marchés en pleine expansion du fait du dynamisme démographique, pourrait également accueillir des investissements industriels.

Les atouts et les faiblesses de la France

La France a l’avantage d’être un important marché de consommation au sein de l’Union européenne, le deuxième en taille après celui de l’Allemagne. Grâce à un taux de natalité supérieur à celui de ses partenaires, elle peut compter sur une population en légère augmentation.

La situation financière des entreprises est contre toute attente correcte. La profitabilité des entreprises françaises était avant la crise sanitaire en train de se redresser. Elle avait augmenté de +30 % entre 2014 et 2019. grâce notamment au CICE qui a été réintégré dans le barème des charges sociales.

La France peut compter sur un système financier performant avec des banques capables de traiter des opérations complexes. Son réseau d’infrastructures demeure compétitif même si le sous-investissement de ces dernières années commence à se faire ressentir (réseau ferré, routes, etc.). La France maintient des positions de force dans certains secteurs qui irriguent l’économie, aéronautique, banque, assurance, grande distribution, industrie du luxe, jeux-vidéos, etc.

Parmi les faiblesses figurent la surrèglementation et l’instabilité législative chronique. Le poids des prélèvements obligatoires constitue un frein bien connu pour les investisseurs même si depuis 2014 des dispositions ont été prises afin de limiter leurs effets (pacte de compétitivité, prélèvement forfaitaire unique et réduction des impôts de production). La France est handicapée par un manque de foncier disponible pour les usines. Les maires refusent de plus en plus l’installation d’activités industrielles et potentiellement polluantes au sein de leur commune par crainte des réactions de la population. Ce rejet par les élus et l’opinion des entreprises industrielles peut évidemment être discriminant pour les relocalisations.

Le manque de salariés formés aux techniques industriels est un problème non négligeable. Le niveau moyen des compétences des salariés français est inférieur à la moyenne de la zone euro et tend à baisser. La France se classe ainsi au 21e rang de l’enquête PIAAC de l’OCDE loin derrière le Japon, la Finlande, les Pays bas ou la Suède. La France ne forme pas assez d’ingénieurs ou de techniciens qui sont les clefs de voûte des nouvelles usines industrielles. Malgré tout, la productivité par tête demeure parmi les plus élevées d’Europe. L’économie est de plus en plus duale avec des secteurs à forte productivité et d’autres liés aux services domestiques qui le sont moins.

Le déficit au niveau des compétences se double d’un coût du travail traditionnellement élevé. S’il est équivalent à celui de l’Allemagne, il est près de 10 % au-dessus de la moyenne du reste de la zone euro. Si la couverture du pays et de la population pour Internet est élevée, son usage professionnel est moins développé qu’au Royaume-Uni ou en Europe du Nord. Le recours aux objets connectés y est moins fréquent en raison de la taille réduite des entreprises et d’une appétence aux nouvelles technologies qui s’émousse.

Rien n’empêche la France d’être un territoire d’accueil pour des établissements industriels sous réserve d’améliorer l’attractivité avec un effort à réaliser en matière de formation et de foncier. Une réorientation de l’épargne vers l’industrie serait souhaitable, l’immobilier captant une part trop importante. Cette préférence pour l’immobilier est avant tout spéculative car elle ne se traduit pas par une hausse de la construction. Par ailleurs, le secteur du bâtiment, constitué de PME, peine à adopter des méthodes de production dignes de l’industrie.

Cinq ans après le Brexit où en est l’économie du Royaume-Uni ?

Près de cinq ans après le référendum du 23 juin 2016 décidant la fin de l’appartenance du Royaume-Uni à l’Union européenne et plus d’un an après son entrée en vigueur effective, en février 2020, ou encore quelques mois après la mise en place d’un accord commercial avec le Continent, quel est le premier bilan pour l’économique britannique ?

Avant le référendum, le Royaume-Uni connaissait un taux de croissance supérieur à celui de la zone euro de près d’un point. En phase avec les États-Unis, le rebond après la crise des subprimes avait été plus marqué. Le pays a été, par ailleurs, moins touché que la zone euro par la crise des dettes souveraines provoquée par la Grèce. L’emploi y progressait plus rapidement. Le taux de chômage était de trois à quatre points inférieur à celui de la zone euro et le salaire réel y augmentait plus vite (deux points d’écart). À partir de 2017, la croissance tend néanmoins à se ralentir tout comme les créations d’emploi. Le référendum a pu avoir un effet psychologique mais d’autres facteurs ont également joué. Le Royaume-Uni était alors en situation de plein emploi, ce qui pesait sur la croissance de l’activité. Les augmentations salariales ont nui à la compétitivité. Le Royaume-Uni évolue plus en phase avec les Etats-Unis qu’avec le vieux continent, ce qui a pu expliquer le décalage de croissance.

La crise sanitaire a été plus durement ressentie Outre-Manche que sur le Continent. Le PIB y a reculé de près de 10 % contre -8,2 % pour la France ou -5,3 % pour l’Allemagne. Cette contraction est la conséquence des tergiversations de Boris Johnson au début de l’épidémie, du long confinement qui en a suivi et également de la difficile négociation avec l’Union européenne à la fin de l’année dernière.

L’investissement à la peine

De 2010 à 2016, l’investissement des entreprises et en logements au Royaume-Uni augmentait plus vite qu’au sein de la zone euro. Le référendum a eu un effet immédiat. La baisse a été sensible entre 2017 et 2018 avant de se stabiliser. Les investisseurs ont différé leurs projets pendant la phase de négociation de sortie de l’Union européenne.

En 2020, l’investissement, sous l’effet de la crise sanitaire, a reculé de 20 %, soit un taux plus élevé qu’en Europe continentale. Il est, en revanche, depuis la fin de l’année dernière en forte hausse mais le niveau reste inférieur de 10 % à celui d’avant crise. Cette hausse s’explique par la levée de certaines hypothèques après la signature de l’accord commercial avec l’Union européenne.

Avant le Brexit, l’augmentation des mises en chantier de logements était plus forte au Royaume-Uni qu’au sein de la zone euro. L’écart de croissance a perduré après . Depuis la fin de l’année 2020, la reprise des mises en chantier est nettement plus prononcée en Grande Bretagne.

Des échanges commerciaux bouleversés

De 2016 à 2019, le commerce extérieur du Royaume-Uni n’a pas été affecté par le référendum, les règles de l’Union européenne ayant continué à s’appliquer. En 2020, la crise sanitaire et les tergiversations sur la signature de l’accord commercial avec l’Union européenne ont conduit à une contraction des échanges en particulier à destination de cette dernière. La baisse s’est accélérée à compter du mois de janvier. Le niveau des importations européennes a diminué d’un cinquième sur les deux premiers mois. Les procédures douanières expliquent en partie ce recul. En mars, un début de normalisation est constaté. Les exportations françaises vers le Royaume-Uni n’étaient inférieures que de 4 % de leur niveau du second semestre 2020, niveau néanmoins faible en raison de la pandémie. Les exportations allemandes vers le Royaume-Uni étaient inférieurs de 13 % en mars 2021 par rapport à celles du mois de mars 2002. Avec l’instauration de droits de douanes, les exportations britanniques vers le Continent sont pénalisées et enregistrent de fortes baisses. Les ventes britanniques de textiles et de produits agroalimentaires vers l’Union européenne ont ainsi baissé de respectivement 47 % et 30 %.

De moindres entrées de capitaux étrangers

Le Brexit s’est accompagné d’un affaiblissement modéré de l’investissement direct étrangers, mais pas des investissements de portefeuille. Certaines entreprises internationales ont pu reporter certaines opérations mais jusqu’à maintenant il n’y a pas peu une raréfaction des apports de capitaux d’origine étrangère. La livre sterling qui a perdu plus de 22 % de sa valeur à la suite du référendum en 2016 par rapport à l’euro a regagné une partie du terrain perdu. La dépréciation fin 2020 était de 10 %. Cette perte de valeur de la livre améliore, par ailleurs, le pouvoir d’achat des investisseurs étrangers.

Les effets du Brexit sur l’industrie et les services financiers

Après l’adoption du référendum, plusieurs études avaient souligné le risque de destruction d’emplois au sein de secteurs fortement dépendants de l’Union européenne. L’emploi manufacturier a commencé à décliner à compter de 2018, en lien avec une production industrielle atone. Avant 2016, cette dernière tout comme l’emploi enregistrait des taux de croissance supérieurs à ceux de la zone euro. En revanche, même si certains transferts d’établissements vers l’Union européenne ont été médiatisés, l’emploi dans le secteur financier n’a pas été, jusqu’à maintenant, affecté par le Brexit. Il continue, entre 2017 et 2021, à augmenter plus vite qu’au sein de la zone euro.

La croissance potentielle du Royaume-Uni devrait être entravée dans les prochaines années par une diminution, modeste mais réelle depuis 2016, des gains de productivité, une et une immigration moins soutenue. Le Royaume-Uni attirait avant le Brexit de jeunes actifs qualifiés, employés notamment dans le secteur financier, et des actifs moins qualifiés qui contribuaient à abaisser le prix des services domestiques. Des déficits de main d’œuvre se font jour avec le début du déconfinement en particulier pour le personnel des restaurants et des hôtels. Il manquerait près d’un million d’actifs étrangers qui sont partis en raison du Brexit et de la crise sanitaire.