Le Coin de la conjoncture – taux d’intérêt – épargne

L’éternelle question de la réorientation de l’épargne des Français

A la fin du second semestre 2021, le patrimoine des ménages atteignait plus de 15 000 milliards d’euros. Les actifs non financiers représentaient plus de 9 095 milliards d’euros dont 91 % sont des biens immobiliers (constructions et terrains bâtis). Le patrimoine financier brut des ménages s’élevait, de son côté, à 5 870 milliards d’euros. Il est composé de produits de taux à hauteur 3 689 milliards d’euros. En 2017, Emmanuel Macron avait fait de la réorientation de l’épargne des Français un de ses objectifs. À cette fin, la fiscalité a été profondément remaniée avec la suppression de l’ISF pour les produits financiers, l’instauration du Prélèvement Forfaitaire Unique et la création du Plan d’Épargne Retraite. Cinq années après, si les comportements des ménages n’ont pas radicalement changé, une inflexion est néanmoins constatée. Au-delà des questions réglementaires, elle est la conséquence de la baisse des taux et de la bonne tenue des marchés « actions ».

Des placements liquides mais des signaux faibles en faveur des actions

Avec la crise sanitaire, les ménages ont opté pour des placements de court terme, liquide et sûrs comme les comptes courants, les livrets ou les fonds euros de l’assurance vie. Depuis le mois de mars 2020, l’encours des Livrets A a augmenté de plus de 40 milliards d’euros, celui des dépôts à vie de 80 milliards d’euros. Néanmoins, à la différence des crises précédentes, il n’y a pas eu de retrait massif des produits à risque comme les actions ou les unités de compte. Depuis la pandémie, une progression des investisseurs actifs a été enregistrée par l’Autorité des Marchés Financiers (AMF). Leur nombre par trimestre qui évoluait autour de 1 million jusqu’au troisième trimestre 2019, a atteint les 2,5 millions et se maintient au-dessus de ce niveau depuis trois trimestres. En trois ans, l’âge moyen des investisseurs particuliers a reculé de 8 ans pour s’établir au-dessous de 50 ans. En 2021, 14 % des personnes détenant des actions déclarent en avoir acheté pour la première fois puis un an. Ce ratio s’élève à 23 % chez les femmes et à 29 % chez les 18-24 ans.

Le baromètre AMF de 2021 sur l’épargne et l’investissement souligne une perception plus positive de l’investissement en bourse et un regain d’intérêt pour les placements en actions, dans un contexte de taux bas et de progression des indices boursiers. Pour la première fois en cinq ans, la proportion des Français refusant « tout risque sur leurs placements tout en sachant que la rémunération restera faible » passe sous le seuil des 50 % et tombe à 43 % (en recul de 7 points en un an). Chez les moins de 35 ans, cette proportion est encore plus faible et s’élève à 36 %. La prise de risque est de plus en plus acceptée afin d’obtenir une meilleure rémunération, 39 % des Français contre 34 % les quatre années précédentes. La proportion atteint 42 % chez les moins de 35 ans. Les Français considérant que les placements en actions « ne rapportent rien au final » ne sont plus que 20 % contre 30 % en 2017. 35 % des Français déclarent avoir l’intention de placer en actions à plus ou moins long terme, contre 28 % en 2019. La proportion s’élève à 49 % chez les moins de 35 ans et même à 58 % chez les moins de 25 ans.

La grande partie de l’épargne des ménages en produits de taux

Si le comportements des épargnants changent à la marge, la majeure partie du stock demeure placée en produits sans risques, soit près des deux tiers. Les Français privilégient toujours l’épargne de court terme malgré un système de protection sociale développé. De crise en crise, le poids de cette épargne de précaution augmente. Les Français figurent parmi les épargnants les plus assidus de l’Union européenne. Le taux d’épargne a dépassé 21 % en 2020 avant de revenir à 17 % à la fin de 2021. Il devrait retrouver son niveau tendanciel d’avant-crise en 2022, autour de 15 % du revenu disponible brut. Le taux d’épargne en France est, en moyenne, supérieur de deux à trois points à celui de la zone euro (hors France) quand les dépenses sociales de nature publique le sont de quatre points de PIB (dépenses de retraite, de santé, de logement, d’emploi et en faveur de la famille).

Cette préférence pour la liquidité a pour conséquence une moindre disponibilité de l’épargne pour financer les projets risqués. Au sein de l’OCDE, les États dont l’épargne est investie en produits de court terme enregistrent un retard en ce qui concerne les investissements dans les nouvelles technologies et dans la robotisation. Si le capital-risque se développe en France, il demeure de petite taille en comparaison de celui des États-Unis ou du Royaume-Uni.

En France, le risque est supporté par les intermédiaires financiers qui transforment l’épargne de court terme en ressources longues, sous forme de crédits essentiellement, pour les entreprises. En période de taux faibles, leurs marges sont par définition restreintes renforçant leur exposition aux risques. Pour demeurer liquides et solvables, les intermédiaires financiers (banques, assureurs) doivent, de ce fait, avoir des passifs sans risque (dépôts, contrats d’assurance-vie) importants. Ils ont été ainsi contraints d’augmenter en permanence leurs fonds propres. Ces derniers sont passés de 20 à 34 % du PIB de 2001 à 2021. Ces fonds propres doivent être rémunérés, ce qui occasionne des coûts d’intermédiation financière élevés. Le financement par crédits constitue un facteur de fragilité pour les entreprises françaises. En cas de retournement de conjoncture, celles-ci peuvent être asphyxiées par le remboursement des emprunts dont l’encours était, au mois de novembre 2021, de 1 230 milliards d’euros.

La réorientation de l’épargne vers des placements « actions » constitue donc une nécessité. Le Plan d’Épargne Retraite y concourt. Près de la moitié de l’encours des Plans d’Épargne Retraite individuels assurance sont en unités de compte quand ce ratio était de 25 % pour les Plans d’Épargne Retraite Populaire. Avec la Banque Publique d’Investissement, l’État s’engage de plus en plus dans le financement des entreprises en prenant des participations au sein des entreprises françaises. Des experts souhaitent que les ménages puissent accéder à des produits de marché dont le capital serait peu ou prou garanti par l’État. Le risque serait ainsi transféré des particuliers vers la puissance publique. Le contribuable pourrait être amené à financer les pertes des épargnants. Cette confusion des rôles n’est certainement pas souhaitable. L’État, en jouant un rôle d’assureur en dernier recours, générerait un aléa de moralité, les épargnants perdant tout intérêt à analyser le risque des projets. Il serait donc préférable d’inciter les ménages à prendre davantage de risques par des incitations fiscales centrées sur les produits longs et non, comme aujourd’hui, réparties sur toutes les catégories d’actifs financiers.

40 ans de baisse des taux d’intérêt !

Depuis leur point haut en 1983, les taux d’intérêt réels des pays de l’OCDE diminuent, remodelant en profondeur les règles de financement des économies. Cette baisse a des effets très importants sur la soutenabilité des dettes, le prix des actifs et le coût du capital. De multiples facteurs interviennent dans ce processus de baisse des taux réels qui ne semble pas encore être fini.

Les taux d’intérêt réels à court terme et à long terme de l’ensemble des pays de l’OCDE sont en baisse depuis 1983. Cette baisse est concomitante avec la montée des besoins de financements des administrations publiques qui, en réponse, initient la dérégulation de la sphère financière. Les politiques engagée par Ronald Reagan et Margaret Thatcher ont abouti à accroître les déficits publics, obligeant les Trésors Publics à se financer plus amplement sur les marchés. Il en est de même en France avec les politiques de relance initiée par François Mitterrand à compter de 1981. Les innovations technologiques ont, par ailleurs, favorisé la dérégulation des marchés financiers. La dette publique des pays de l’OCDE est ainsi passée de 48 à 70 % du PIB de 1980 à 2007 avant d’atteindre130 % du PIB en 2021 après la survenue de la crise des subprimes et celle du covid619. La dette des entreprises et des ménages de l’OCDE a progressé également lors de ces quarante dernières années en passant de 100 à 150 % du PIB. Cette augmentation de l’endettement s’accompagne d’une forte appréciation du prix des actifs. En quarante ans, le prix des logements a plus que doublé quand les indices boursiers ont été multipliés par dix toujours au sein de l’OCDE. Cette valorisation de certains actifs est la conséquence directe de la baisse des taux qui facilite l’investissement. Celui-ci est passée, par exemple, pour les entreprises de l’OCDE, de 9 à 14 % du PIB entre 1980 et 2021. Elle est également la conséquence des importantes liquidités injectées par les banques centrales. Elle est aussi le produit d’une égalisation de la valeur relative des portefeuilles. Les investisseurs tendent à maintenir constant le poids en valeur au sein de leur portefeuille des différentes catégories d’actifs. Comme le montant global des obligations augmente, cela suppose que la valeur des actions et de l’immobilier suive. À défaut d’émettre plus d’actions ou de construire plus de logements, c’est la variable « prix » qui joue.

Comment expliquer la décrue des taux d’intérêt ?

Six facteurs peuvent être avancés.

Une baisse tendancielle liée à une meilleure connaissance des risques

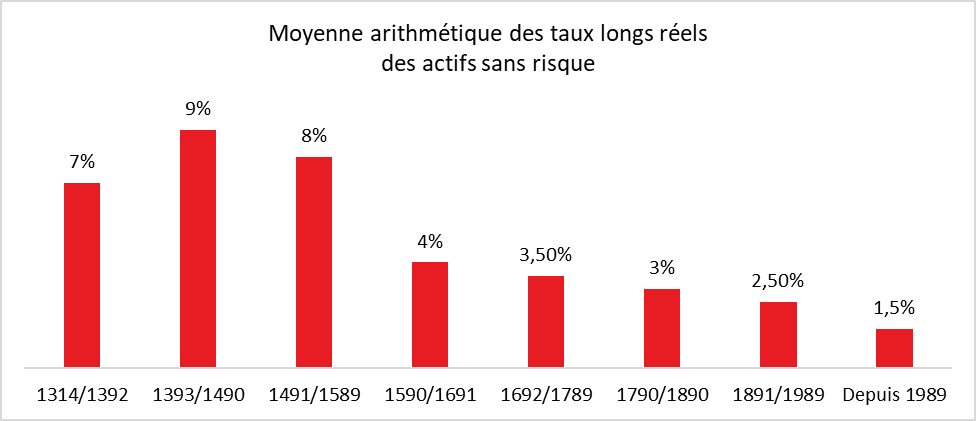

Selon l’économiste britannique, Paul Schmelzing, les taux d’intérêt réels sont structurellement baissiers en raison de la meilleure connaissance des risques de la part des investisseurs.

Le prix de l’argent exprimé par le taux d’intérêt est une création ancienne. Les taux d’intérêt sont cités dans le code d’Hammourabi, souverain babylonien 1750 ans avant notre ère. Le plafond légal des taux y était alors fixé à 331/3 % pour l’emprunt de céréales et à 20 % pour celui d’argent métallique. Le remboursement et le paiement des intérêts s’effectuaient en céréales ou en argent métallique, puisque la monnaie n’existait pas encore. Depuis l’introduction vers 630 avant notre ère de la monnaie, qui devient un moyen d’échange et de réserve de valeur accepté par tous ainsi qu’une unité de compte, les prêts avec intérêt se développent, surtout dans la Grèce antique et l’Empire romain. Dans les cités-États grecques, les crédits alloués à des personnes, à des États et à des projets commerciaux sont soumis à des taux d’intérêt allant de 6 à 18 %. Toutefois, les Grecs ne connaissent ni les plafonds légaux de taux ni la responsabilité individuelle. À Rome, c’est différent ; en 443 av. J.-C., la loi dite des Douze Tables fixe la limite supérieure des taux à 8,33 %, un maximum porté plus tard à 12 %, l’entière responsabilité de la personne pouvant être engagée.

À l’époque augustéenne, soit vers l’an zéro, les taux baissent à 4 %, un plancher historique. Des cas isolés attestent même l’existence de crédits à taux zéro dans des situations exceptionnelles, en particulier durant la crise financière de l’an 33. L’empereur Tibère accorde alors à des banquiers des crédits sans intérêts pour des montants correspondant à environ 0,5 % du produit national brut de l’empire. Les dépenses de l’État sont financées par l’impôt et l’émission de monnaie. Avant la recrudescence des guerres et des troubles, les taux remontent dans l’Empire Romain au cours du IIe siècle jusqu’au plafond légal de 12 %. Durant le Moyen Âge, la pratique des prêts disparaît en Occident pour des raisons d’insécurité et d’interdit religieux. Les opérations de crédit ne réapparaissent que durant la période 1160-1330, avec les progrès de la productivité dans l’agriculture, la reprise du commerce et l’urbanisation. En Italie du Nord, des banques apparaissent. Il est désormais possible de contracter un crédit pour l’achat de marchandises à Gênes et de le rembourser avec intérêt, une fois la marchandise revendue, par exemple, à Anvers. Les banques rémunèrent les dépôts par des intérêts allant de 4 à 10 %, tandis que les crédits commerciaux sont généralement accordés à un taux variant entre 5 et 15 %. Les titres de la dette de la République vénitienne, négociables à partir de 1262, sont associés à des taux variant de 5 à 20 % aux XIVe et XVe siècles. Le risque de non-remboursement justifie ces taux élevés. Avec l’accroissement des richesses durant la Renaissance, une baisse des taux s’amorce d’abord en Italie du Nord, puis aux Pays-Bas. À compter du XVIIe siècle, les innovations financières et la sécurisation des échanges contribuent par palier à la baisse des taux d’intérêt. L’information des investisseurs s’améliore avec le développement des moyens de communication modernes (courrier, télégraphe, téléphone, Internet) ce qui permet d’avoir une appréciation plus fine des risques encourus. Cette limitation des risques expliquerait une grande partie de la baisse tendancielle des taux d’intérêt.

Cercle de l’Épargne – données Paul Schmelzing

Le recul de la croissance potentielle en volume ?

Si l’amélioration de l’information favorise la baisse des taux en réduisant la prime de risque, la diminution du taux de croissance potentielle peut également y contribuer. Depuis les années 1980, la croissance potentielle des pays occidentaux est orientée à la baisse à l’exception de la période 1997/2000. La diminution des gains de productivité est analysé par Laurence Lammers et Robert Gordon comme une manifestation de l’entrée dans une stagnation séculaire. Les taux d’intérêt réels de long terme ont tendance à se caler sur le taux de croissance potentielle, la baisse de cette dernière se transmettant ainsi aux premiers.

L’excédent croissant de l’épargne

L’augmentation de l’endettement signifie que l’épargne suit le même mouvement. C’est l’épargne qui fait en partie les crédits, la monnaie jouant un rôle multiplicateur. Le taux d’épargne est en hausse au sein de l’OCDE et atteint désormais plus de 22 % du PIB. L’augmentation du niveau de vie, le vieillissement de la population ainsi qu’une plus grande aversion aux risques favorisent la progression de l’épargne. La succession des crises depuis une cinquantaine d’années incite les ménages à conserver des volants plus importants d’épargne de précaution. Ce phénomène n’est pas spécifique aux pays de l’OCDE. Au niveau mondial, le taux d’épargne est passé de24 à 28 % du PIB de 1980 à 2021.

Une demande forte d’obligations des pays de l’OCDE

La demande en actifs sûrs est de plus en plus importante. Elle émane de la part des investisseurs institutionnels pour des raisons prudentielles. Les épargnants souhaitant garantir une part importante de leur épargne sont directement ou indirectement des acquéreurs de titres publics (fonds euros d’assurance vie par exemple). Les pays émergents dont le taux d’épargne est élevé achètent également des obligations publiques en provenance des pays de l’OCDE dont les devises jouissent du statut de monnaie de réserve.

Une longue période de désinflation

La baisse de l’inflation se répercute sur les taux d’intérêt. La désinflation qui s’est amorcée au milieu des années 1980 a entraîné la baisse des taux d’intervention des banques centrales qui sont passés au sein de l’OCDE de plus de 10 % à 0 %. La diminution de l’inflation souhaitée afin de rompre avec la stagflation est devenue dans les années 2010 un problème avec la crainte de la déflation. La diminution de l’inflation est liée tout à la fois à des facteurs monétaires (progression annoncée de la masse monétaire) et des facteurs économiques structurels (augmentation de la concurrence avec la mondialisation, effets de la digitalisation). Le rapport de force entre employeurs et salariés s’est inversé avec la hausse du chômage dans les années 1980 et la tertiarisation de l’économie. Le plein emploi qui est de mise depuis plusieurs années au sein de nombreux pays de l’OCDE n’a plus l’incidence inflationniste qui était le sienne dans le passé. Les taux d’intérêt bas ne débouchent pas sur un ressaut d’inflation.

Les politiques monétaires expansionnistes des banques centrales

Afin de lutter contre les menaces déflationnistes, les banques centrales ont mis en place dans les années 2000 des politiques dites non conventionnelles associant une baisse de leurs taux directeurs et des rachats d’obligations. Elles ont pesé ainsi sur l’ensemble de la courbe des taux. Ces politiques visent à soutenir la demande en facilitant l’investissement et assurant la soutenabilité des dettes publiques.

Une part croissante de la dette publique est détenue par les banques centrales. En raréfiant les obligations sur le marché, cette politique favorise également la baisse des taux d’intérêt. Les titres publics acquis par les banques centrales de l’OCDE représentent 50 % du PIB de la zone en 2021, contre quelques pour cent en 2007.

L’augmentation des dettes publiques concourt au maintien de taux bas dans les prochaines années. Les États pourront compter sur l’appui des banques centrales et sur la propension des ménages à épargner. Un relèvement des taux pourrait être provoqué par un emballement inflationniste qui échapperait aux banques centrales ou par une défiance généralisée à l’encontre des monnaies occidentales. La convergence des politiques économiques, budgétaires et monétaires des grandes zones occidentales empêche des arbitrages de la part des investisseurs qui pourraient provoquer des tensions financières. La Chine ou les pays émergents ne sont pas financièrement attractifs pour pouvoir jouer le rôle de planche de salut.