Le Coin de la l’Economie – Etats-Unis – France – Allemagne – cagnotte covid – Corée du Sud

La supériorité américaine est-elle un paradoxe ?

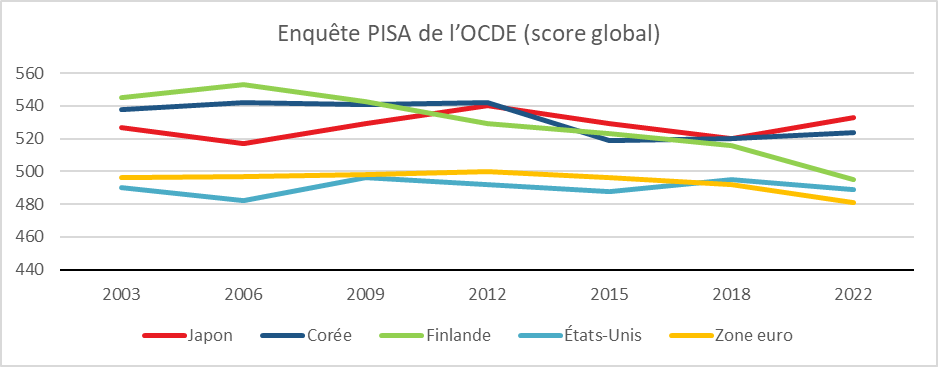

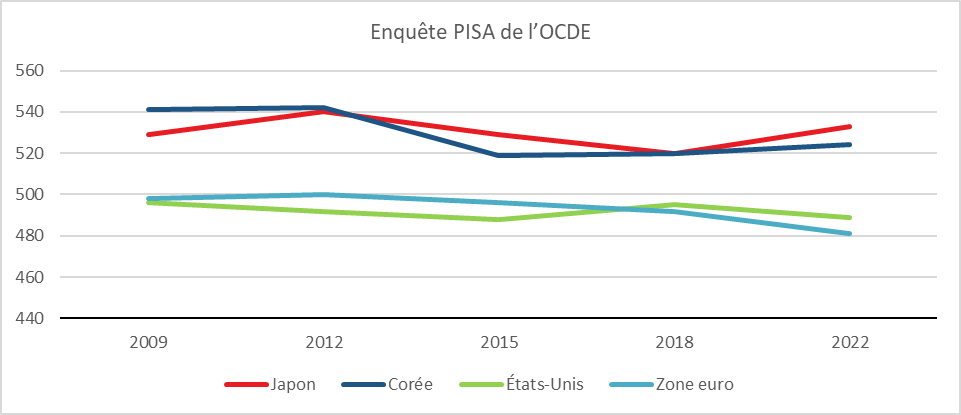

Depuis une vingtaine d’années, les États-Unis surclassent la zone euro en matière de croissance grâce à d’importants gains de productivité. Cette supériorité est paradoxale car selon les classements concernant le niveau de l’enseignement ou les compétences des actifs, les États-Unis sont loin d’être dans le peloton de tête. Le système de formation des États-Unis ne figure pas parmi les meilleurs au sein de l’OCDE comme en témoigne la dernière enquête PISA de 2022. Comme pour la grande majorité des États membres de la zone euro, le niveau a tendance à diminuer.

Cercle de l’Épargne – données OCDE

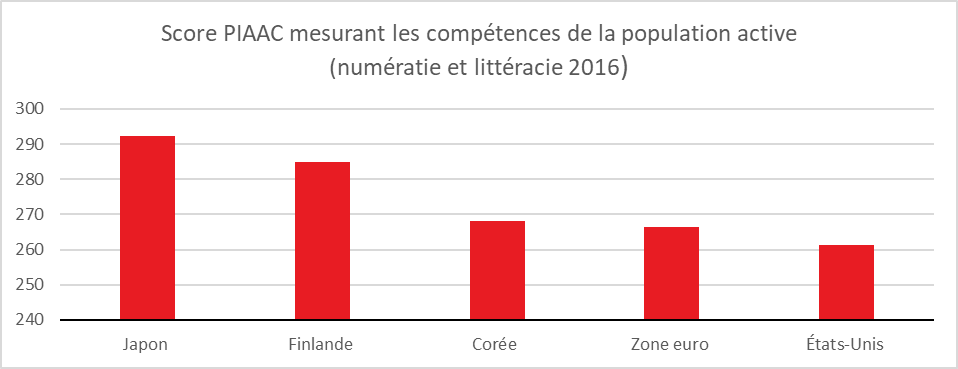

Les enquêtes sur les compétences (PIAAC) des actifs réalisées par l’OCDE ne donnent également aucun avantage aux États-Unis. Les Japonais ou les Finlandais devancent nettement les Américains.

Malgré une apparente médiocrité du système de formation des États-Unis, ce pays a creusé un écart important au niveau de la productivité du travail. De 2002 à 2023, la productivité a progressé de 32 % aux États-Unis, contre 9 % en zone euro. En dollars constants (2015), le niveau de la productivité du travail est de 140 000 aux États-Unis contre 78 000 pour les zone euro.

La différence de productivité résulte d’un effort de recherche plus important Outre-Atlantique. En 2022, les dépenses de recherche & développement représentaient 3,5 % du PIB aux États-Unis, contre 2,3 % en zone euro. Le nombre de brevets triadiques déposés aux États-Unis est de 4 pour 100 000 habitants contre 2,8 en zone euro.

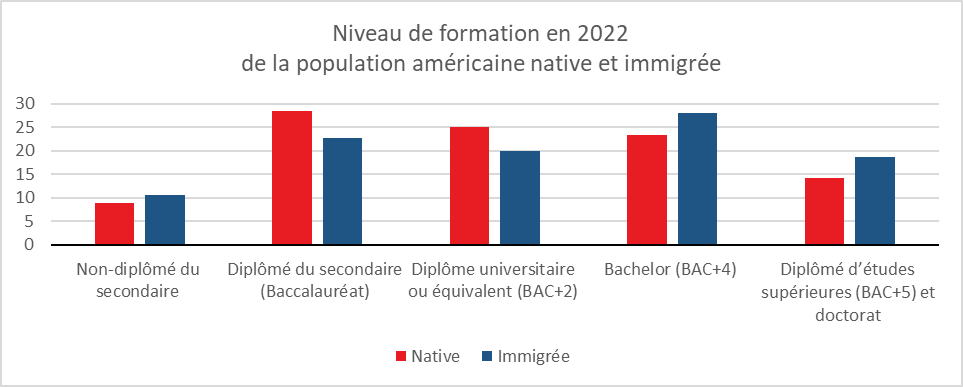

Les États-Unis creusent l’écart avec l’Europe grâce à une spécialisation dans les activités à forte intensité technologique. Le système public encourage cette orientation avec des aides cibles ((NSF, DARPA, BARDA, etc.). L’économie américaine bénéficie de l’apport des grandes universités qui sont classées dans les premiers rangs des classements mondiaux.

| Rang | Université | Pays |

| 1 | Harvard University | États-Unis |

| 2 | Stanford University | États-Unis |

| 3 | Massachusetts Institute of Technology (MIT) | États-Unis |

| 4 | University of Cambridge | Royaume-Uni |

| 5 | University of California, Berkeley | États-Unis |

| 6 | Princeton University | États-Unis |

| 7 | University of Oxford | Royaume-Uni |

| 8 | Columbia University | États-Unis |

| 9 | California Institute of Technology | États-Unis |

| 10 | University of Chicago | États-Unis |

Sources : Shanghai Ranking

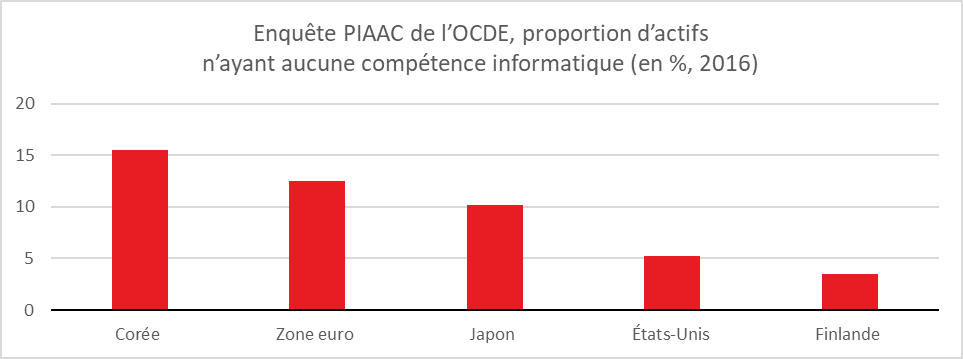

Si le niveau général de compétences laisse à désirer aux États-Unis, celui en informatique est au-dessus de la moyenne.

Les États-Unis attirent les meilleurs étudiants de la planète ainsi que de nombreux chercheurs renommés qui contribuent à améliorer la compétitivité de l’économie.

Sources : US Census Bureau

Le paradoxe américain concernant sa performance en matière de productivité n’en est pas un. Les États-Unis forts d’un positionnement en pointe dans les secteurs à forte valeur ajoutée, captent les meilleurs éléments de la planète et génèrent ainsi des gains de productivité élevés qui leur assurent un surcroît de croissance.

Les taux d’intérêt ne sont-ils pas trop faibles ?

Depuis 2022, les banques centrales ont relevé leurs taux directeurs provoquant une hausse des taux des prêts pratiqués aux ménages et aux entreprises ainsi que ceux des obligations. De nombreux agents économiques réclament leur baisse. Pour autant en termes réels, les taux longs sont bas.

Le taux d’intérêt réel à 10 ans de la zone euro (calculé avec le swap d’inflation à 10 ans) est de 0,5 % à la fin de février 2024. Il était de 1,9 % en moyenne de 2002 à 2008, de -0,4 % en moyenne de 2012 à 2019. Les taux réels faibles traduisent l’anticipation de la réduction de l’inflation. Celle-ci pourrait cependant rester plus importante que dans les années 2010. La transition écologique et les pénuries de main-d’œuvre en lien avec le vieillissement démographique sont des sources d’inflation. Les investisseurs ne prennent pas non plus en compte la diminution du bilan de la Banque centrale européenne. Le taux d’intérêt à long terme (nominal et réel) augmente de 30 points de base pour 1 000 milliards d’euros de réduction de la taille du bilan. La base monétaire est passée de 2 000 à plus de 6 000 milliards d’euros de 2012 à 2022 avant de revenir à 5 200 milliards d’euros. Elle est amenée à diminuer pour revenir à 3 500 milliards d’euros d’ici 2026.

Les taux longs sont susceptibles d’augmenter en raison de la montée du risque souverain. La dette publique de la zone euro s’élevait à 90 % du PIB en 2023, contre 65 % en 2007. Plusieurs États de la zone euro éprouvent des difficultés à restaurer leurs finances publiques dont la France qui est le principal émetteur de titres publics de la zone euro. Dans les prochaines années, les besoins de financement resteront élevés avec le vieillissement de la population (retraite, santé, dépendance), la transition écologique, la défense et la digitalisation de l’économie. De 2012 à 2010, le taux d’épargne de la Nation était constamment supérieur à celui de l’investissement de 2 à 3 points du PIB. Le taux d’épargne avec l’érosion du montant des retraites est amené à diminuer. Les retraités seront tentés de puiser dans leur épargne pour maintenir autant que possible leur pouvoir d’achat.

Aujourd’hui, les taux longs en valeur réelle sont anormalement faibles. A l’avenir, plusieurs facteurs joueront en faveur de leur hausse. L’époque de l’épargne abondante touche à sa fin quand dans le même temps les besoins de financement public et privé se multiplient dans tous les pays. Selon l’économiste, Patrick Artus, les taux réels longs à dix ans devraient augmenter d’au moins 100 points de base.

Y a-t-il un problème de soutenabilité de la dette publique dans la zone euro ?

En 2020, avec l’épidémie de Covid, la Commission de Bruxelles en lien avec les États membres avait décidé de suspendre les règles budgétaires. Un nouveau pacte a été négocié avec une entrée en vigueur initialement prévue en 2023, reportée en 2024 en raison de la survenue de la guerre en Ukraine. Le nouveau pacte reprend les grands principes du précédent avec les objectifs de déficit public inférieur à 3 % du PIB et de dette publique inférieure à 60 % du PIB. Afin d’éviter un choc d’assainissement, des dispositions ont été introduites avec l’intégration notamment d’un délai d’ajustement dépendant de la mise en place de réformes structurelles. Les pays dont la dette publique représente plus de 90 % du PIB seront néanmoins contraints de la réduire d’un point de PIB par an. En 2023, la dette publique représentait 140 % du PIB en Italie, 110 % en France, 108 % en Espagne et 62 % en Allemagne. Ce niveau de dette justifie-t-il la mise en œuvre de plans d’assainissement budgétaire ? En leur absence, existe-il un risque de soutenabilité pour un ou plusieurs États ?

L’endettement public est soutenable :

- s’il y a un excédent budgétaire primaire (solde avant paiement des intérêts) supérieur au produit du taux d’endettement public et de la différence entre le taux d’intérêt réel et la croissance réelle à long terme ;

- ou si le déficit budgétaire primaire est inférieur au produit du taux d’endettement public et de la différence entre la croissance réelle et le taux d’intérêt réel à long terme quand la croissance est supérieure au taux d’intérêt réel à long terme.

Les calculs de soutenabilité doivent prendre en compte le fait qu’une partie non négligeable de la dette publique est détenue par la Banque centrale européenne (BCE). 20 % de PIB de dette publique de la France sont ainsi logés à la BCE. Ce ratio est de 10 points pour l’Allemagne, de 20 points pour l’Espagne et de 30 points pour l’Italie. Les intérêts sur cette partie de la dette publique sont reversés aux États qui sont actionnaires de la BCE.

Le taux d’intérêt réel à 10 ans, calculé avec les swaps d’inflation à 10 ans est de 0,8 %, en ce début d’année 2024. Il est de 0 % pour l’Allemagne, de 0,5 % pour la France, de 0,2 % pour l’Espagne et de 2 % pour l’Italie. La croissance potentielle des pays de la zone euro est pour les prochaines années faibles, autour de 0,5 % par an. La croissance potentielle la plus élevée est prévue pour l’Espagne. Le solde primaire était de -1,5 % du PIB pour la zone euro en 2023. Il était de -1,2 % en Allemagne, de -1,6 % en Italie, de -3 % en Espagne et de 3,8 % en France. Ces soldes primaires ne permettent pas en l’état de garantir sur la durée la soutenabilité de la dette publique. Les deux pays qui sont les plus proches de la soutenabilité budgétaire sont l’Allemagne et l’Espagne.

| Pays | (1) Dette publique non détenue par le Système européen de banques centrales (en % du PIB valeur, 2023) | (2) Taux d’intérêt réel à 10 ans sur les emprunts d’État (en %, février 2024) | (3) Taux de croissance à long terme (en %) | (4) Excédent ou déficit public primaire (en % du PIB valeur, 2023) | Excédent ou déficit public primaire permettant d’assurer la soutenabilité budgétaire (5) = (1) x [(2)-(3)] |

| Zone euro | 60,5 | 0,78 | 0,5 | -1,5 | 0,2 |

| Allemagne | 49,5 | -0,02 | 0 | -1,2 | 0 |

| France | 92,9 | 0,45 | 1 | -3,8 | -0,5 |

| Espagne | 87,4 | 0,16 | 2,5 | -3 | -2 |

| Italie | 119,9 | 2,01 | 1 | -1,6 | 1,2 |

Sources : LSEG Datastream, Eurostat, Natixis

L’analyse de soutenabilité des dettes publiques semble justifier le durcissement des politiques budgétaires. La faible croissance en lien avec le recul de la productivité pénalise les États membres de la zone euro. Pour desserrer l’étreinte budgétaire, ils sont condamnés à réaliser des économies, à relever les prélèvements ou à favoriser la croissance en jouant sur l’investissement et l’innovation.

Cagnotte covid, qu’en ont fait les ménages ?

De janvier 2020 à janvier 2024, le stock d’épargne s’est accru de 2 400 milliards de dollars aux États-Unis et de 1 500 milliards d’euros en zone euro. Pour les premiers, ce stock diminue depuis 2022 quand il s’accroît sur l’ensemble de la période pour les seconds. Ce stock a été constitué grâce à la baisse de la consommation durant la période covid. Dans ce contexte, le taux d’épargne des ménages a dépassé 20 % du revenus disponible brut en zone euro en 2020 avant de revenir à 15 % en 2023. Ce dernier taux est néanmoins supérieur de deux points à son niveau de 2019, avant l’épidémie. Aux États-Unis, le taux d’épargne est passé de 10 à 25 % de 2019 à 2020 avant de revenir à 8 % en 2023, soit un niveau inférieur à son niveau prépandémie.

Si les ménages ont épargné ces dernières années, c’est en grande partie grâce au soutien public dont ils ont bénéficié, en particulier durant l’épidémie et en 2022 en Europe après le déclenchement de la guerre en Ukraine. Le solde budgétaire est ainsi passé de -0,5 à -6 % du PIB en zone euro de 2019 à 2020 et de -3,5 à -14 % aux États-Unis. En 2023, le déficit public était de 3,7 % du PIB en zone euro et de plus de 7 % aux États-Unis.

Depuis 2021, les Américains ont repris le chemin de la consommation, leur taux d’épargne financière étant inférieur à celui d’avant 2019. En 2023, la consommation y était supérieure de 12 % à son niveau de 2019. En zone euro, en revanche, depuis plus de deux ans, la consommation est étale et augmente moins vite que les revenus des ménages. Sur plus longue période, de 2010 à 2023, elle n’a augmenté que de 10 % au sein des États membres quand, aux États-Unis, elle a progressé de 40 %. Les ménages ont utilisé une partie de leur cagnotte pour acheter des logements avant la hausse des taux d’intérêt. La demande a été forte en 2021 et en 2022. Durant cette période, l’investissement en logements a progressé de 30 % aux États-Unis et de 10 % en zone euro. En France, le nombre de transactions immobilières est passé de 1 à 1,2 million de 2019 à 2022. Il s’élevait à 700 000 en 2015. Depuis la hausse des taux d’intérêt, le nombre de transactions est en recul.

Depuis le début de la pandémie de covid, les ménages conservent un plus grand volume de liquidités, que ce soit sur leurs comptes courants, leurs comptes d’épargne ou en numéraire. La masse monétaire M2 est ainsi passé de 15 000 à 21 000 milliards de dollars aux États-Unis et de 12 000 à 15 000 milliards d’euros en zone euro. En 2010, la masse monétaire était respectivement de 8 500 milliards de dollars et de 8 000 milliards d’euros. Avec la hausse des taux d’intérêt, les ménages en zone euro ou aux États-Unis placent une part croissante de leurs liquidités sur des dépôts à terme et en titres monétaires. L’encours de ces deux placements atteint 20 000 milliards de dollars en 2023 aux États-Unis, contre 17 000 milliards de dollars en 2019. Cet encours passe de 10 000 à 18 000 milliards d’euros de 2019 à 2023 en zone euro. À partir du début de 2022, les ménages augmentent leurs achats d’obligations. Si entre 2015 et 2022, le solde net des achats d’obligations était négatif en zone euro, il a atteint 2 % du PIB en 2023. Aux États-Unis, ce solde était, l’année dernière, positif de 3 points de PIB.

Après s’être accrus par rapport à leur tendance en 2020-2021, les achats d’actions cotées ont ralenti à partir de 2022 en zone euro comme aux États-Unis. Avec la baisse des cours en 2022, le recul des achats était alors logique. Leur rebond en 2023 n’a pas donné lieu à une reprise des achats.

De part et d’autre de l’Atlantique, les comportements diffèrent légèrement pour l’utilisation de la cagnotte covid. Aux États-Unis, l’excès d’épargne accumulé a été utilisé pour :

- consommer davantage ;

- acheter des logements ;

- détenir davantage de monnaie, d’abord sous la forme de dépôts à vue et de comptes d’épargne, puis sous la forme de dépôts à terme et de fonds monétaires ;

- acheter davantage d’obligations à partir du début de 2022 ;

- acheter davantage d’actions en 2020 et 2021, mais pas depuis 2022.

Dans la zone euro, avec leur cagnotte covid, les ménages ont :

- augmenté le volume de leur liquidités en privilégiant dans un premier temps le numéraire et les dépôts à vue puis dans un second temps les livrets et les dépôts à terme ainsi que les titres monétaires ;

- acheté des obligations à partir de 2022 ;

- acheté des actions jusqu’en 2022 ;

- acheté des biens immobiliers jusqu’en 2022.

Les États membres de la zone euro ont été plus durement touchés par la guerre en Ukraine, incitant les ménages à accroître leur épargne de précaution au détriment de la consommation. La priorité donnée à l’épargne en Europe s’explique également par un vieillissement plus rapide de la population.

Comment la Corée du Sud réagit-elle à l’effondrement de son taux de fécondité ?

La Corée du Sud est le pays de l’OCDE ayant le taux de fécondité le plus faible, 0,7 en 2023. La population sud-coréenne (51,6 millions en 2023) pourrait ainsi diminuer d’un tiers d’ici 2050. En 2040, elle s’élèverait à 40 millions et à 36 millions en 2072. L’âge médian des Sud-Coréens qui est actuellement de 44,9 ans passerait à 63,4 ans en 2072. Les plus de 65 ans représenterait 47 % de la population en 2072, contre 17,4 % en 2022. Le pays compterait, en 2072, 104 retraités pour 100 Coréens âgés de 15 à 64 ans. Le nombre de personnes en âge de travailler diminuerait de 3,32 millions entre 2022 et 2031, tandis que le pays devrait compter 4,85 millions de seniors en plus au terme de la même période.

Le vieillissement démographique pose une série de problèmes à la Corée du Sud. Le premier concerne la sécurité du pays qui est toujours officiellement en guerre avec la Corée du Nord. Le nombre de personnes mobilisables en cas de conflit est en forte diminution. Il passerait d’ici le milieu du siècle de 10 à 4 millions de 2022 à 2072. La dénatalité constitue également un problème majeur sur le plan économique avec une diminution de la population active. Celle-ci a déjà diminué de 4 millions depuis 2014. Elle ne s’élève plus qu’à 32 millions en 2023. En 2040, la Corée du Sud ne devrait compter que 28 millions de personnes de 15 à 64 ans. Faute d’avoir une population active en augmentation, la croissance tend à s’éroder.

Pour contrer les effets du vieillissement, les pouvoirs publics et les entreprises misent sur l’innovation. Les dépenses de Recherche & Développement représentaient en 2022, 5,5 % du PIB, contre 3,5 % aux États-Unis ou au Japon et 2,4 % en zone euro. En Corée du Sud, ces depenses ont plus que doublé en vingt ans. Le nombre de robots y est nettement supérieur à celui enregistré dans les autres pays de l’OCDE. Le stock était, en 2022, de 8 robots pour 100 emplois manufacturiers, contre 4 au Japon, 3 aux États-Unis et 2,8 en zone euro. La Corée mise également sur le secteur des nouvelles technologies de l’information et de la communication. Les investissements dans ce secteur représentent 16 % du PIB en Corée, contre 4 % aux Japon ou aux États-Unis et 2 % en zone euro.

La Corée du Sud met également l’accent sur le niveau de formation des élèves. L’enseignement est axé sur les sciences et sur les hautes technologies. La Corée figure dans le peloton de tête depuis des années.

Cercle de l’Épargne – données OCDE

L’excellence est une obsession dans la société coréenne et elle atteint son paroxysme pour le « Suneung », l’examen passé à la fin du lycée qui conditionne l’entrée dans les meilleures universités. Cet examen est le sésame pour la réussite professionnelle. Dès le plus jeune âge, les enfants suivent des cours de soutien et de perfectionnement pour augmenter leurs chances de réussite. L’État a instauré une limite à 22 heures pour les écoliers. Les parents espèrent que leurs enfants obtiennent le score le plus élevé possible au « Suneung » afin d’intégrer la Seoul National University, la Korea University ou la Yonsei University, les trois universités les plus prestigieuses regroupées sous l’acronyme de « SKY ».

Les réactions du gouvernement coréen (qualité du système éducatif) et des entreprises coréennes (effort de Recherche-Développement, robotisation, effort d’investissement en nouvelles technologies) se traduisent par le maintien de forts gains de productivité. Depuis 2011, la productivité du travail augmente de 1,4 % par an un rythme supérieur à la moyenne de l’OCDE. Elle est néanmoins en baisse par rapport à la croissance des années 2002/2010 (+4 % par an) Ces gains ne sauraient suffire pour compenser l’attrition de la population active d’autant plus que la menace nord-coréenne demeure et que la Chine entend également dominer de plus en plus cette partie de la planète.

Aux origines de la divergence des dettes publiques entre la France et l’Allemagne

La dette publique française est passée de 20 % du PIB en 1980 à 110 % en 2023 quand, en Allemagne, les taux sont respectivement de 35 et 64 %. Quelles sont les causes de cette divergence des dettes publiques des deux premières économies de la zone euro ?

Le taux d’endettement de la France et de l’Allemagne progresse au même rythme entre 1970 et 2006. Jusqu’en 1993, la dette publique française est inférieure à celle de l’Allemagne. À partir de la crise financière, l’écart se creuse fortement pour atteindre 46 points de PIB en 2023. Il convient de souligner que la réunification allemande n’a pas in fine accru le taux d’endettement public allemand par rapport à celui de la France. L’évolution de la dette publique de part et d’autre du Rhin est évidemment la conséquence de la divergence des politiques budgétaires. Dans les années 1970, l’Allemagne avait un déficit public supérieur à celui de la France. À partir de 1982, la situation s’inverse avec un écart croissant de décennie en décennie. De 2010 à 2019, l’Allemagne dégage des excédents budgétaires quand en France le déficit demeure en moyenne supérieur à 3 % du PIB.

Une des raisons clef de l’écart croissant de dettes publiques entre la France et l’Allemagne se trouve dans la divergence des taux d’emploi. À partir du début des années 1980, le taux d’emploi allemand progresse. Il passe de 62 % à 78 % de 1982 à 2023. En France, ce taux d’emploi baisse jusqu’en 1998. Il s’élève alors à 60 % contre 65 % en 1970. Il remonte depuis légèrement mais reste nettement en-deçà du taux allemand. En 2023, il s’élève à 68 %. Un nombre d’emplois plus important est sources de croissance, de rentrées fiscales et de moindres dépenses publiques (chômage en particulier). Le déficit d’emplois en France contribue, depuis vingt ans, à un surcroît de déficit public de 2 à 4 points.

La dette publique plus importante en France serait également la conséquence d’une politique sociale plus généreuse. Les dépenses de protection sociale représentaient, 25 % du PIB en France en 2023, contre 20 % en Allemagne. Jusqu’en 2003, les deux pays consacraient la même part de leur PIB aux dépenses sociales. Après l’écart s’accroît d’année en année. Les dépenses publique pour les retraites atteignent 14 % du PIB en France, contre 10 % en Allemagne. Jusqu’en 1989, l’Allemagne dépense plus que la France pour les retraites. A partir des années 2010, l’écart pour ce poste de dépenses entre les deux pays atteint 4 points de PIB. Les dépenses publiques en faveur de la santé s’élèvent pour la première à 9 % du PIB, contre 8 % en Allemagne. Pour les dépenses en faveur de la famille, la France y consacre un point de plus que son partenaire. En matière de dépenses en faveur du logement, l’Allemagne dépense 0,4 % du PIB, contre 0,8 % pour la France.

En France, le degré de réversibilité des dépenses publiques est faible. Les politiques de soutien adoptées en période de crise, sont peu réduites durant les périodes d’expansion. En Allemagne, le caractère contracyclique des dépenses publiques est plus marqué.

La divergence des dettes publiques entre la France et l’Allemagne est en premier lieu la conséquence de celle des taux d’emploi. Le caractère moins contracyclique des dépenses et la primauté donnée aux dépenses sociales en France expliquent le reste de cet écart.