Le Coin de l’Economie – Chine – zone euro – politique monétaire – productivité

Baisse sensible du climat des affaires en France

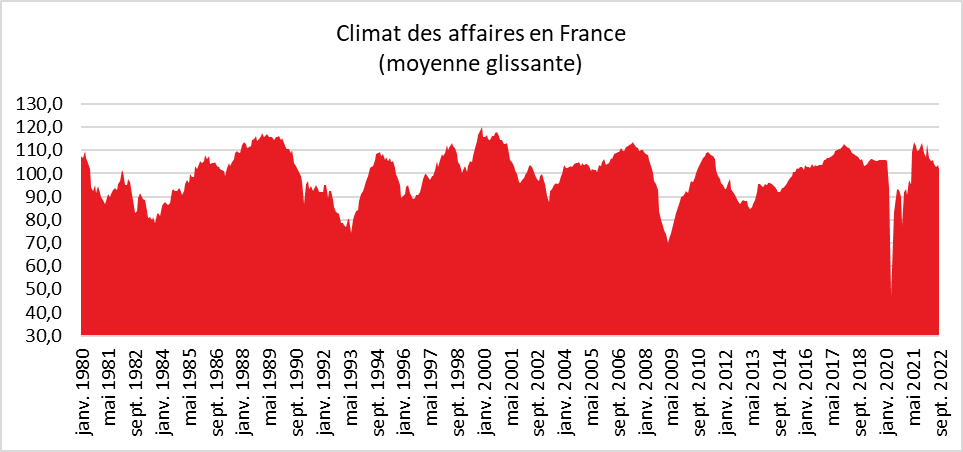

En septembre, selon l’INSEE, le climat des affaires en France se dégrade de manière assez marquée. L’indicateur qui le synthétise, calculé à partir des réponses des chefs d’entreprise des principaux secteurs d’activité marchands, perd deux points. À 102, il reste néanmoins légèrement au-dessus de sa moyenne de longue période (100). Tous les grands secteurs d’activité participent à cette détérioration, à l’exception du bâtiment. L’inflation et le risque de pénurie commencent à peser sur le moral des décideurs économiques. Plusieurs usines ont été contraintes de fermer en raison des surcoûts énergétiques créant des ruptures d’approvisionnement.

Cercle de l’Épargne – données INSEE

Dans le commerce de gros, l’indicateur bimestriel de climat des affaires s’assombrit nettement par rapport à juillet, en particulier du fait du recul du solde d’opinion sur les livraisons reçues de l’étranger. Dans le commerce de détail (y compris commerce et réparation automobiles), le climat des affaires se dégrade à nouveau en septembre 2022, après une embellie au mois d’août. Les chefs d’entreprise sont plus pessimistes concernant les perspectives d’activité du secteur. Dans les services, le climat des affaires se détériore légèrement, sous l’effet notamment du recul du solde d’opinion relatif à l’activité des trois derniers mois. Dans l’industrie, le climat des affaires s’altère de nouveau : les chefs d’entreprise du secteur sont plus pessimistes concernant leur activité à venir et leurs carnets de commandes. Enfin, dans le bâtiment, l’indicateur de climat des affaires est quasi stable.

En septembre, l’indicateur synthétique de climat de l’emploi gagne deux points et se situe à 109, restant ainsi bien au-dessus de sa moyenne de longue période (100). Il oscille entre 107 et 110 depuis mai dernier. Son évolution en septembre résulte principalement de la bonne tenue des soldes d’opinion relatifs à l’évolution récente et à venir des effectifs dans les services (hors agences d’intérim).

La Chine, en proie à la malédiction des futurs numéros 1

La Chine a des difficultés avec son économie depuis la fin de l’année 2020, avec une croissance qui s’étiole de trimestre en trimestre. La stratégie zéro covid, avec le confinement des populations dès l’apparition des premiers cas de covid, pèse de plus en plus sur le niveau de la production. Elle occasionne l’arrêt périodique des transports et une désorganisation des chaînes logistiques. Cette stratégie qui renforce le caractère policier du régime est également la conséquence de l’échec du programme de vaccination.

La Chine est confrontée à des problèmes énergétiques non pas en lien avec la guerre en Ukraine mais en raison de la sécheresse qui a diminué les capacités de production d’énergie hydroélectrique. Des entreprises ont dû fermer durant l’été.

Au-delà de ces difficultés de nature essentiellement conjoncturelle, la Chine doit faire face à des problèmes structurels importants qui pourraient miner sa croissance pendant de nombreuses années.

Un vieillissement démographique à grande vitesse

Depuis 2020, la population âgée de 20 à 60 ans diminue. En 2030, la baisse atteindra 1 % par an. Cette contraction de la population active réduit la croissance potentielle du pays, soit une perte estimée de 2 points. Les pouvoirs publics chinois ont peu anticipé ce vieillissement de la population. Les systèmes de retraite et de santé sont sous-dimensionnés. Les dépenses publiques de retraite sont inférieures à 6 points de PIB, contre plus de 12 points au sein de la zone euro. Les dépenses publiques de santé s’élèvent à 3 % du PIB contre plus de 8 % au sein de la zone euro. Avec la montée du nombre de retraités, les pouvoirs publics sont contraints en urgence de restructurer le système de santé et d’organiser un système de retraite accessible pour le plus grand nombre. Il en résultera une augmentation des coûts de production, ce qui nuira à la compétitivité des produits chinois.

Une dangereuse bulle immobilière

Pour soutenir la croissance et l’emploi, depuis des années, les autorités chinoises ont favorisé l’investissement en logements et en entrepôts ainsi qu’en usines. Il en résulte des surcapacités dans plusieurs villes. Les dépenses de construction absorbent 35 % du PIB en Chine, soit des niveaux sans comparaison à ce qui est constaté dans les autres pays. L’investissement en logements des ménages représente 6 % du PIB en Chine, contre moins de 3 % aux États-Unis. La valeur ajoutée de la construction pèse plus de 6 % du PIB en Chine, contre 4 % en zone euro et 3 % aux États-Unis. Le surinvestissement immobilier des ménages, en Chine, provient de la faiblesse des régimes de retraite. Pour se constituer un patrimoine et des revenus pour la retraite, les Chinois acquièrent des logements, ce qui a favorisé l’émergence d’une bulle immobilière.

Un taux d’épargne élevé qui mine la demande

La peur d’un faible niveau de vie à la retraite conduit les ménages chinois à épargner et à restreindre leur consommation réduisant d’autant la croissance. Le taux d’épargne brut des ménages dépasse 30 % des revenus en Chine quand il s’élève à 15 % en zone euro et à 8 aux États-Unis. Depuis les années 2000, la déprime de la demande intérieure a conduit les gouvernements chinois à soutenir la demande par des programmes surdimensionnés d’investissements en infrastructure, avec le relais des collectivités locales. Ces programmes ont débouché sur des pyramides d’endettement qui menacent aujourd’hui le système financier chinois. Avec des taux de vacances élevés, les promoteurs ne peuvent plus faire face à leurs échéances, les collectivités publiques ou les structures qui en dépendent sont appelés à l’aide ainsi que les établissements financiers. En période de ralentissement, le gouvernement craint une montée du chômage en cas d’effondrement de la construction, chômage pouvant générer des tensions sociales et politiques.

La situation de la Chine ne diffère guère de celle des pays occidentaux avec un vieillissement prononcé de sa population et un endettement élevé. Ce dernier est porté non pas par l’État central mais par les structures locales. Le surdimensionnement de l’immobilier et le vieillissement paralysent la politique économique de la Chine. Pour compenser le taux d’épargne élevé en lien avec la faiblesse des régimes de pension, les pouvoirs publics maintiennent des incitations en faveur de l’immobilier mettant en danger l’ensemble de la sphère financière. La Banque Centrale (PBoC) ne peut pas augmenter les taux d’intérêt car elle provoquerait une crise dans le secteur de la construction. Elle ne peut pas de ce fait réduire l’offre de prêts ni stabiliser le taux de change. Cette fuite en avant est dangereuse car, au moment de leur retraite, les Chinois risquent de se retrouver propriétaire de logements dont la valeur sera faible et qui ne génèreront pas les revenus escomptés.

Les problèmes structurels de la Chine pourraient mettre un terme à sa formidable marche en avant qui devait lui permettre de dépasser dans les prochaines années les États-Unis et de se hisser au premier rang des puissances mondiales. A la fin des années 1980, le Japon a connu un coup d’arrêt qui était également lié à des problèmes démographiques. Ces deux pays ont en commun de récuser l’immigration, ce qui les expose fortement aux problèmes générés par le vieillissement de leur population.

Les paris de la Banque centrale européenne

Depuis la sortie des confinements, la Banque centrale européenne parie sur une inflation transitoire essentiellement issue de l’augmentation du prix des biens importés. La Réserve Fédérale américaine a une autre vision de l’inflation en lien avec la situation économique locale. Les plans de relance décidés par Donald Trump et Joe Biden ont provoqué une hausse de la demande et mettent sous tension l’offre. Il en a résulté une augmentation des prix sur laquelle s’est greffée la hausse de prix des matières premières et de l’énergie.

Depuis plusieurs semaines, la Réserve Fédérale affiche sa volonté de ramener rapidement l’inflation totale des États-Unis à 2 %. Elle a clairement indiqué son intention de relever significativement ses taux directeurs. Cette politique s’accompagne d’une politique budgétaire restrictive qui réduira la demande finale. Le déficit public qui avait atteint 14 % du PIB en 2021 devrait revenir autour de 4 points de PIB en fin d’année. L’effort de réduction est sans commune mesure avec celui pratiqué au sein de la zone euro. La politique budgétaire de la zone euro, à la différence de celle des États-Unis, reste expansionniste en 2022 et 2023 avec un déficit de plus de 5 points de PIB. La BCE affiche une politique beaucoup plus accommodante. Si les taux directeurs de la FED évoluent entre 2,25 et 2,50 %, ceux de la BCE sont compris dans une fourchette bien plus basse (0,75 à 1,25 %).

Un tel écart de politique monétaire s’explique par la nature en partie différente de l’inflation. La BCE estime que celle-ci est avant tout importée et que les salaires augmenteront peu. Si ce scénario s’avère exact, une décrue de l’inflation pourrait intervenir en 2023. En ce début d’automne, le prix du pétrole s’est stabilisé autour de 90 dollars le baril quand ceux des métaux non précieux sont en recul. Seuls le gaz et l’électricité demeurent orientés à la hausse.

Le scénario de la BCE pourrait être mis à mal en cas d’amplification des revendications salariales. Actuellement, la hausse des salaires reste inférieure au taux d’inflation : 4 % contre 9 %. Les tensions au sein des entreprises ont néanmoins tendance à s’accroître. Du fait de l’absence de gains de productivité, les entreprises seront dans l’obligation de répercuter sur les prix de vente une part non négligeable des hausses de salaire, ce qui alimentera l’inflation. Les hausses salariales pourraient être contenues si les pouvoirs publics maintiennent les boucliers tarifaires et les ristournes. Les déficits budgétaires se substituent ainsi aux hausses des salaires. Cette politique aboutit à un accroissement de l’endettement public qui, par ailleurs, rend de plus en plus difficile une hausse des taux. Celle-ci pourrait provoquer un grave problème de solvabilité des États et une fragmentation de la zone euro. Or, l’autre objectif de la BCE est d’éviter autant que possible une récession importante et longue aux États de la zone euro qui a déjà été confrontée à quatre grandes crises en quinze ans, la crise des subprimes, celle des dettes publiques, l’épidémie de covid et la guerre en Ukraine. Au fil des mois, le pari de la BCE apparaît de plus en plus hasardeux, la dynamique de l’inflation risquant de mettre sous tension les finances publiques des États membres d’autant plus que la croissance ralentit et que les gains de productivité sont nuls.

Pourquoi les gains de productivité ont-ils disparu dans la zone euro ?

Les gains de productivité ont disparu depuis 2019 dans la zone euro. Si cette situation se pérennisait, la zone euro serait marginalisée au sein de l’économie mondiale. Le déclin de la productivité en Europe est un phénomène difficile à appréhender. De nombreux facteurs, économiques, sociaux, sociaux, démographiques sont en jeu.

Les gains de productivité sont très faibles dans la zone euro depuis 2010 et y ont disparu depuis 2019. De 2000 à 2019, la productivité par tête est passée d’une croissance annuelle de 1 à moins de 0,5 %. La productivité pat tête est inférieure de 1,4 point en 2022 par rapport à son niveau de 2019.

Avec une population active stagnante voire déclinante et un recul de la productivité, le poids de la zone euro dans l’économie mondiale risque de décliner à grande vitesse. De 2022 à 2050, la population de 20 à 64 ans devrait, en effet, se contracter de 0,4 à 0,6 % par an. La situation est toute différente aux États-Unis qui continuent à engranger des gains de productivité et dont la population active poursuivra sa croissance. De 1990 à 2022, la productivité par tête a augmenté de plus de 80 % aux États-Unis, contre moins de 35 % en zone euro. De 1990 à 2050, la population de 20 à 64 ans augmentera de 40 % outre-Atlantique quand elle diminuera de 12 % au sien de la zone euro.

La disparition des gains de productivité est-elle un phénomène temporaire ou pérenne en Europe ? Plusieurs facteurs peuvent expliquer cette spécificité européenne, la problématique du niveau des actifs, le changement de la structure de la demande, le rapport au progrès technique, le vieillissement de la population.

Les entreprises européennes éprouvent de plus en plus de difficultés à recruter, en particulier des techniciens et des ingénieurs. La faiblesse du secteur technologique qui enregistre le plus fort taux de croissance contribue à l’étiolement de la croissance européenne. Avec l’épidémie de covid, avec la transition énergétique, la demande en biens industriels et informatiques a augmenté. L’Europe est pour le moment relativement absente des marchés porteurs. Elle est dépendante des États-Unis pour les services liés aux technologies de l’information et de la communication ainsi que des pays émergents pour les batteries ou les microprocesseurs.

En Europe, la « grande démission » prend avant tout la forme d’une réduction du temps de travail et d’une diffusion du télétravail. Pour inciter des salariés à occuper des emplois pénibles, à horaires décalés, les entreprises sont contraintes de réduire le temps de travail. Depuis 2019, ce dernier s’est contracté de plus de 5 % en Europe quand il est resté stable aux États-Unis. De part et d’autre de l’Atlantique, l’écart de temps de travail est de 10 % en faveur des Américains.

La baisse de la productivité en zone euro s’explique également par la poursuite de la désindustrialisation. L’emploi manufacturier ne représente plus que 13 % de l’emploi total en 2022, contre 17 % en 2002. Pour la France, ce ratio est de 9 % pour 2022. Malgré les discours au sujet de la relocalisation, le mouvement engagé depuis une quarantaine d’années ne s’inverse pas. Il faut plusieurs années avant que les investissements se traduisent en emplois et en production. Si aux États-Unis, la désindustrialisation est tout aussi importante, elle s’accompagne du développement du secteur de l’information et de la communication qui génère des emplois à forte valeur ajoutée. En Europe, ce sont les emplois de services peu sophistiqués qui se sont accrus. Ces emplois créés par la distribution, les services à la personne, les hôtels et restaurants, les transports, la logistique représentent près du tiers des emplois en 2022 contre 30 % en 2002.

L’Europe est handicapée par la faiblesse des dépenses en recherche et développement qui atteignent 2,4 % du PIB contre 3,5 % aux États-Unis. Le nombre réduit d’entreprises réellement européennes limite les coopérations scientifiques. Ces dernières années, les entreprises ont avant tout cherché des alliances en Asie ou en Amérique du Nord. Si les pays d’Europe du Nord comme la Suède, les Pays-Bas ou la Norvège, peuvent faire jeu égal en matière de compétences des actifs (étude PIAAC de l’OCDE), les États d’Europe du Sud, France comprise, sont désormais dans le bas du classement, distancés par les pays d’Asie comme le Japon ou la Corée du Sud. Les États-Unis figurent dans le milieu de ce classement (19e en 2016 quand la France est 21e) mais bénéficient de l’apport des chercheurs étrangers qui décident de s’y implanter.

Pour maintenir le niveau de vie des actifs, financer la transition énergétique, les retraites, la dépendance, etc., la zone euro se doit de renouer avec des gains de productivité conséquents. Cela suppose une amélioration du niveau de formation des jeunes et des actifs ainsi qu’une augmentation des dépenses consacrées à la recherche.

Faut-il être pessimiste pour la zone euro ?

En cette fin d’année 2021, La zone euro est confrontée à une série de chocs économique qui remettent en cause sa croissance et sa cohésion. Le manque d’énergie pourrait provoquer l’arrêt des usines, en particulier en Allemagne qui est le premier pays industriel d’Europe. La disparition des gains de productivité sur fond de recul de la population active entraîne une décrue de la croissance potentielle. Face à la résurgence de l’inflation, la hausse des taux d’intérêt bien que modeste, risque de provoquer une nouvelle récession. Elle peut faire ressurgir une crise des dettes souveraines qui mettrait sous tenson la zone euro. Au sein des États, les populations sont divisées sur les modalités de la transition énergétique.

En raison de sa dépendance aux importations russes de gaz et de pétrole, l’Europe doit tout à la fois faire face à un risque de pénurie et à l’augmentation des prix de l’énergie. Avant même la guerre en Ukraine, le coût élevé de l’énergie était déjà un problème. La transition énergétique donnait lieu à des réactions d’hostilité au sein des populations des États membres. En France, l’essor des « gilets jaunes » s’est effectué sur fond de taxe carbone. La multiplication par dix du prix du gaz et de l’électricité est pour l’Europe une remise en cause de son modèle. Dépendante des importations pour l’énergie et pour un grand nombre de matières premières, l’Union européenne n’avait pas jusqu’à maintenant mis en place de réelle politique énergétique communautaire même si l’accès au charbon fut à l’origine de la construction européenne. La coopération dans le domaine nucléaire avait périclité du fait des oppositions d’un nombre élevé d’États. Demeurait le projet Iter qui concerne par ailleurs des États non européens.

Avant même la survenue de la guerre en Ukraine, les pays européens étaient confrontés à une hausse des prix de l’énergie du fait de la forte demande post crise sanitaire et des surcoûts générés par la transition écologique. L’arrêt des importations en provenance de Russie provoque une raréfaction de l’énergie disponible. Les cours du pétrole se sont stabilisés autour de 90 dollars le baril du fait des décisions américaines de puiser dans leurs réserves, de la légère augmentation des quotas de production de la part de l’OPEP, et du ralentissement de la croissance. À la différence du gaz, les pays importateurs peuvent arbitrer entre un grand nombre de pays producteurs. Le pétrole est, en outre, plus facile à transporter que le gaz. Ce dernier est vendu neuf fois plus cher en septembre 2022 qu’en 2019. Le recours au gaz liquéfié a pour limite les capacités de transports et de liquéfaction.

Le risque de pénurie et l’augmentation des prix pèseront sur la production industrielle européenne qui peine à retrouver son niveau d’avant crise sanitaire. La zone euro est aussi touchée par la disparition des gains de productivité du travail qui résulte du recul de la durée du travail, du rejet des emplois pénibles, à horaires atypiques, ainsi que par le vieillissement démographique. Dans ce contexte, les perspectives de croissance potentielle sont mauvaises.

La zone euro qui a longtemps bénéficié des excédents des pays d’Europe du nord et de l’Allemagne pourrait enregistrer un déficit de la balance commerciale en raison de l’augmentation du prix des matières premières et de l’énergie ainsi que de la baisse des exportations industrielles. La compétitivité de la zone euro sera dégradée par l’inflation qui pourrait être plus longue à se résorber que prévu. Face à une installation dans la durée de l’inflation, la Banque centrale européenne pourrait être contrainte de relever plus fortement ses taux dans les prochains mois avec, comme conséquence, une probable récession. La hausse des taux d’intérêt pourrait réduire les possibilités pour les États de mener des politiques budgétaires expansionnistes. Les politiques de soutien aux ménages seront plus compliquées à financer. Il en sera de même pour les mesures en faveur de la transition énergétique. Les dépenses de retraite qui devraient augmenter rapidement dans les prochaines années seront également une source de tension au niveau des finances publiques.

La zone euro peut entrer dans une période de faible croissance qui pourrait accroître les inégalités. L’insuffisance de matières premières et d’énergie bon marché peut accentuer la désindustrialisation. L’Amérique du Nord en disposant d’une énergie plus abondante a un avantage comparatif évident. Il est donc urgent pour l’Europe de mettre en œuvre une politique commune de l’énergie. La création d’un vaste marché de private equity européen devrait être favorisée afin de pouvoir drainer des capitaux en faveur de l’industrie. La question de la soutenabilité des dettes publiques peut entraver l’essor des États européens. Le développement de moyens financiers de nature fédérale sera sans nul doute incontournable pour permettre le financement notamment de la transition énergétique.