Le Coin de l’Economie – croissance France – Dollar – actionnaires – vieillissement

Quelles perspectives pour la croissance en France ?

Le gouvernement français a fait l’hypothèse d’une croissance potentielle égale à 1,35 % par an de 2023 à 2027. La croissance effective passerait de 1 % en 2023 à 1,8 % en 2026. Cette croissance est supérieure à la croissance potentielle, ce qui suppose, durant la période, la poursuite du processus de baisse du chômage. Celui-ci est passé de 10 % à moins de 7 % de 2015 à 2023. Plusieurs instituts de conjoncture craignent une légère remontée dans les prochains mois du fait du ralentissement de l’activité constaté depuis le milieu de l’année 2022. La croissance prévue par les gouvernements est nettement supérieure à celle constatée depuis le début des années 2000 (1,1 % en moyenne par an). Entre 2008 et 2023, la croissance moyenne n’a été que de 0,9 %. La croissance est en nette décélération ; elle était de 1,89 % par an en moyenne entre 2002 et 2007. La crise des subprimes et celle des dettes publiques ont constitué une réelle rupture.

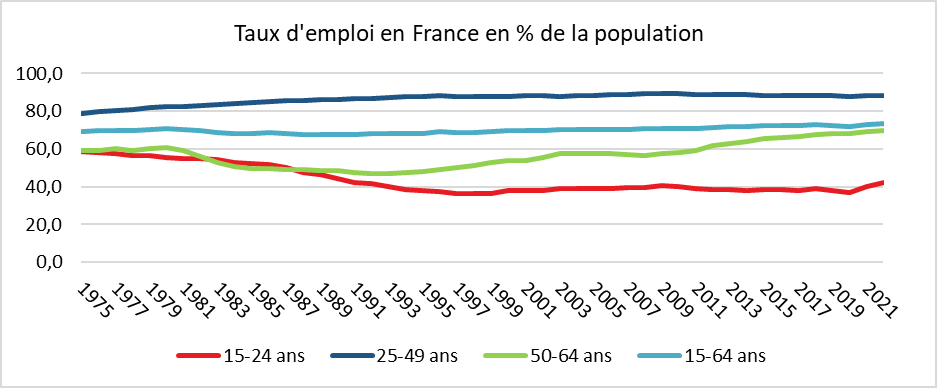

Pour atteindre son objectif de croissance, le gouvernement compte sur une amélioration substantielle du taux d’emploi, cette amélioration étant rendue possible par la mise en place de plusieurs réformes : service public de l’emploi, RSA, retraites, lycées professionnels, apprentissage, etc. Ces réformes sont censées permettre amplifier le mouvement de repli du chômage constaté depuis 2016. La loi sur le travail, la loi Macron, et les mesures en faveur de l’apprentissage ont sans nul doute contribué à une amélioration du taux d’emploi qui est à son plus haut niveau (73 % en 2022 selon l’INSEE). Le nombre d’apprentis est passé en France de 400 000 à plus de 850 000 de 2016 à 2022. La prévision gouvernementale est une croissance de l’emploi en moyenne de 1,1 % par an de 2023 à 2027.

Cercle de l’Épargne – données INSEE

La croissance française est pour le moment pénalisée par une décrue de la productivité du travail. Celle-ci est inférieure de 3 % au 1er trimestre 2023 par rapport à son niveau moyen de 2019. Elle est ainsi revenue à son niveau de 2015. En 13 ans, elle n’a progressé que de 4,5 % soit bien moins qu’aux États-Unis ou qu’en Allemagne. La productivité globale des facteurs est également plus basse de 3 % par rapport au début de 2019.

Pour le moment, cette baisse de la productivité génère des emplois, les dirigeants d’entreprises tendant à la compenser de la sorte. Ils acceptent de rogner sur leurs marges pour maintenir leur production qui est étale depuis un an. Cette situation ne peut qu’amener une stagnation de la croissance.

Les créations d’emploi sont à faible valeur ajoutée. C’est en effet le taux de chômage des actifs les moins qualifiés qui a baissé, passant de 17 % en 2017 à 11 % au début de 2023, tandis que le taux de chômage des actifs les plus qualifiés est passé de 5¾ % en 2015 à 4¼ % en 2023. Si cela constitue une bonne nouvelle pour les personnes à faible qualification, cela témoigne de la spécialisation de l’économie français dans les secteurs de services dits domestiques à faibles gains de productivité.

Après un regain après la période des confinements, l’investissement des entreprises enregistre une croissance assez faible ne permettant pas de compenser le retard accumulé durant les années 2008/2016. Or, l’investissement est un moteur clef de la croissance. Le stock de capital hors logement a augmenté de 2 % en 2022, loin des 4 % de 2002. Les dépenses de recherche & développement sont en légère augmentation depuis deux ans mais restent inférieures de près de deux points de PIB à celles des États-Unis et d’un point de celles de l’Allemagne.

La croissance française tend vers 1 %, voire en-dessous du fait de la baisse de la productivité et de la faiblesse de l’investissement. Les pénuries de main-d’œuvre avec les départs massifs à la retraite pourraient en outre peser sur la rentabilité des entreprises voire sur leurs capacités de production. Le relèvement du niveau de formation des actifs et l’obtention de gains de productivité grâce à une reprise de l’investissement permettraient de contrecarrer le mouvement d’affaiblissement de la croissance.

Les actionnaires sont-ils trop payés ?

La rémunération des actionnaires qui comprend les dividendes et les rachats d’actions, est souvent jugée excessive. Elle nuirait à la progression des salaires ou des investissements. Plusieurs facteurs contribuent à l’amélioration des revenus des actionnaires : la faiblesse de la concurrence, les ruptures technologiques, la déformation du partage de la valeur ajoutée, la baisse de l’investissement, etc.

La rémunération totale des actionnaires atteint 6 % du PIB aux États-Unis en 2023, soit deux points de plus que la moyenne de longue période (2002/2022). Pour la zone euro, la rémunération totale des actionnaires s’élevait à 5 points de PIB, contre 4 points entre 2009 et 2018 et 6 points entre 1995 et 2009. La tendance est donc à la hausse de la rémunération des actionnaires rapportée au PIB aux États-Unis quand elle est stable voire en baisse en Europe.

Le ratio de la rémunération totale des actionnaires par rapport à la capitalisation boursière tend à s’éroder aux États-Unis. Ce ratio était de 10 entre 1995 et 2007 avant de revenir à 6 entre 2010 et 2019. Il a baissé avec la crise sanitaire. Pour la zone euro, de 1995 à 2019, ce ratio a diminué. Il est revenu d’une moyenne de 10 % entre 1997 et 2007 et de 7 % entre 2010 et 2019. Il remonte légèrement depuis deux ans. Aux États-Unis, ce ratio était supérieur au taux d’intérêt à 10 ans des emprunts publics de deux à quatre points entre 2001 et 2019. En 2023, en revanche, le rendement des obligations fait jeu égal avec celui des actions. Pour la zone euro, le rendement des actions est de deux à cinq points au-dessus de celui des obligations. En 2023, malgré la hausse des taux d’intérêt, l’écart demeure en faveur des premières à hauteur de deux points.

En prenant le cumul des dividendes et des plus-values en cas de rachat comme mode de calcul pour déterminer la rémunération des actionnaires, les écarts sont beaucoup plus fluctuants avec le rendement des obligations. La succession des crises qui affectent les cours boursiers explique ces fluctuations.

Depuis le début de la crise financière, les faibles taux d’intérêt ont incité les investisseurs à privilégier les actions provoquant une hausse de leur cours. Les politiques de rachat d’actions menées par les grandes entreprises, en particulier américaines, ont accentué ce phénomène.

La préférence donnée aux actionnaires se traduit également dans le partage de la valeur ajoutée et des gains de productivité. Aux États-Unis, de 1995 à 2022, la productivité par tête a progressé de 70 % quand les salaires réels n’ont enregistré qu’une augmentation de 20 %. En zone euro, l’écart est bien plus faible, la productivité augmentant, sur cette même période, de 18 % et les salaires réels de 13 %.

Aux États-Unis, le partage des revenus est plus favorable aux entreprises, ce qui est cohérent avec la hausse de la rémunération des actionnaires rapportée au PIB. Ce phénomène est bien moindre en zone euro.

Afin d’améliorer les revenus des actionnaires, les entreprises ont pu être amenées à réduire leurs investissements. Aux États-Unis, le taux d’investissement des entreprises brut et net est en baisse quand il est stable en zone euro sur la période 1995/2022. Les entreprises ont préféré verser des dividendes élevés à leurs actionnaires. Ce choix n’est pas obligatoirement irrationnel. Si les entreprises jugent ne pas avoir de projets rentables à développer, elles laissent le soin à leurs actionnaires d’investir dans d’autres entreprises qui pourraient en avoir.

L’augmentation de la rémunération des actionnaires peut également trouver son origine dans l’insuffisance de la concurrence. La multiplication des oligopoles ou des situations de monopole de fait génère des rentes débouchant sur une mauvaise allocation des ressources. Aux États-Unis, les taux de marge augmentent constamment. Les indicateurs mesurant la concentration des marchés indiquent une réduction marquée de la concurrence. Le secteur de la haute technologie est marqué par des positions monopolistiques favorisant l’essor de bénéfices élevés. En zone euro, ce phénomène est moins présent. Des secteurs importants comme celui des transports ou de la distribution peuvent connaître une organisation en oligopoles favorisant également l’émergence de positions de rente.

La déformation de la répartition des revenus entre actionnaires et salariés concerne avant tout les États-Unis. Le développement rapide du secteur des technologies de l’information et la forte flexibilité salariale ont contribué à cette évolution. En zone euro, les actionnaires n’ont que marginalement amélioré leur situation.

L’économie menacée par le vieillissement de la population

Le vieillissement de la population est en marche à grande vitesse dans certaines parties du monde. Le déclin démographique est important en Europe, au Japon, en Corée du Sud voire en Chine. La diminution de la population en âge de travailler constitue une réelle menace pour la croissance des économies concernées, menace d’autant plus forte qu’elle se double d’une inquiétante baisse de la productivité.

Le non-renouvellement des générations dans une grande partie du monde

Le taux de fécondité (nombre d’enfants par femmes de 15 à 150 ans) est en diminution dans l’ensemble des grandes zones de la planète. Il est en-dessous de 2,1, le ratio à partir duquel le renouvellement des générations est assuré, dans de nombreux pays. Il en est ainsi aux États-Unis, au sein de l’Union européenne, au Japon, en Chine et en Corée du Sud. Dans ce dernier pays, il atteint 0,8, contre 1,8 aux États-Unis ou 1,5 en Europe. En Inde et en Afrique, le taux de fécondité est en forte baisse. Il est passé de 1990 à 2022, respectivement de 4 à 2 et de 6 à 4,3.

Une diminution du solde naturel

Depuis une dizaine d’années, le nombre de décès s’accroît en lien avec l’arrivée des générations nombreuses de l’après-guerre à des âges élevés, la crise du covid ne faisant qu’amplifier ce phénomène. Les naissances tendant à reculer, le solde naturel au sein de nombreux pays est devenu négatif. Le nombre de décès excède ainsi les naissances en Europe depuis le début des années 2010 en lien avec le vieillissement de la population (solde naturel négatif de 1,2 million en 2022). Au Japon, le solde naturel est négatif de 700 millions et en Corée de 100 millions. Le solde naturel reste positif aux États-Unis (+300 millions). Il est également positif en Asie du Sud-Est (+2 millions), en Inde (+10 millions) et en Afrique (+30 millions). En Chine, le solde naturel est devenu nul voire légèrement négatif depuis 2020.

Des écarts importants en matière de croissance de la population entre les différentes zones économiques

Entre 2022 et 2050, la population totale passera de 338 millions à 380 millions aux États-Unis, de 447 millions à 425 millions dans l’Union européenne, de 124 millions à 105 millions au Japon, de 1 425 millions à 1 300 millions en Chine, de 52 millions à 45 millions en Corée, de 612 millions à 725 millions en Asie du Sud-Est (Thaïlande, Malaisie, Vietnam, Cambodge, Philippines, Indonésie), de 1 417 millions à 1 700 millions en Inde et de 1 427 millions à 2 450 millions en Afrique. Toujours sur la même période, la population en âge de travailler augmentera de manière assez sensible aux États-Unis, en Inde, en Afrique, en Asie du Sud-Est quand elle diminuera au sein de l’Union européenne, au Japon, en Chine et en Corée. D’ici 2050, la population active augmentera de plus de 200 millions en Inde, de 700 millions en Afrique quand elle baissera de 50 millions en Europe.

Un déclin de la population active amène logiquement celui de l’économie sauf s’il est compensé par une hausse de la productivité. Or, celle-ci tend à diminuer voire à stagner dans les pays occidentaux et tout particulièrement en Europe et au Japon. Elle est même en recul en France ou en Espagne. Cette situation accentue les effets de la diminution de la population active. Si ce phénomène perdurait, des tensions sociales importantes ne pourraient que se multiplier. Pour résoudre les problèmes de pénuries de main-d’œuvre qui ne peuvent que s’amplifier le recours à l’immigration qui serait avant tout d’origine africaine est une solution sachant que la croissance de ce continent ne peut pas garantir actuellement des emplois décents à toute la population. Si l’Afrique arrivait à hausser son taux de croissance, l’émigration serait évidemment plus faible. Face aux contraintes démographiques, la recherche de gains de productivité sera un défi pour de nombreux pays tant pour financer les dépenses publiques que pour maintenir une qualité de services au profit des seniors.

Pourquoi le dollar s’apprécie quand il devrait se déprécier ?

Avec un déficit commercial élevé de près de 1 000 milliards de dollars, avec une dette publique de plus de 31 000 milliards de dollars, la monnaie américaine devrait se déprécier. Or, depuis une dizaine d’années, elle a tendance au contraire à s’apprécier face à l’euro. Quelles en sont les raisons de court et de moyen terme ?

En 2022, l’euro s’est déprécié par rapport au dollar pour atteindre la parité. Il s’est depuis quelques mois redressé et s’échange contre 1,08 dollar. Son taux de change, à court terme, dépend des anticipations des politiques monétaires de part et d’autre de l’Atlantique et à long terme de l’attractivité comparée des deux zones économiques. Le taux de change entre le dollar et l’euro dépend clairement à court terme des anticipations de la politique monétaire aux États-Unis et dans la zone euro, de l’écart entre les taux d’intérêt à court terme aux États-Unis et dans la zone euro. À moyen et long terme, le taux de change entre le dollar et l’euro dépend de l’attractivité relative des États-Unis et de la zone euro pour les capitaux internationaux.

L’appréciation du dollar par rapport à l’euro s’explique ces derniers mois par les décisions des banques centrales en matière de politique monétaire. La FED a décidé de relever plus tôt et plus fortement ses taux directeurs que la BCE. Les taux directeurs de cette dernière évoluent entre 3,25 et 4 % quand ceux de la FED se situent entre 5 et 5,25 %. Les investisseurs sont ainsi conduits à privilégier les placements en dollars mieux rémunérés. La guerre en Ukraine a, par ailleurs, incité ces mêmes investisseurs à préférer les placements américains qui ont rempli leur rôle de valeurs refuges. Les États-Unis, éloignés du théâtre du conflit et indépendant énergétiquement, sont moins touchés par cette guerre.

Sur le moyen et long terme, les investisseurs ont tendance à opter plus facilement pour des placements américains qu’européens. Ainsi de 2012 à 2022, les achats d’obligations souveraines américaines par les non-résidents sont bien plus importants que ceux en provenance d’Europe. Depuis la crise des dettes publiques entre 2010 et 2012, les investisseurs non-résidents ont en tendance à se désengager du marché européen. Le financement des dettes publiques en zone euro s’est renationalisé du fait d’une aversion croissante aux risques. L’écart des achats entre les deux zones économiques dépasse 3 points de PIB.

Depuis 2016, les investissements directs étrangers dans la zone euro sont en recul à la différence de ceux aux États-Unis avec un écart de plus de 5 points de PIB. L’essor du secteur des hautes technologies ainsi que la force du marché du non-côté explique la primauté américaine en la matière. Les gouvernements européens tentent d’attirer les capitaux étrangers en particulier dans le cadre de la politique de réindustrialisation (à travers le Sommet « Choose France » par exemple). Le nombre de projets d’investissements étrangers en France a atteint un record en 2022, avec 1 725 décisions d’investir, soit 7 % de plus par rapport à 2021 selon Business France. Ces décisions auraient permis la création ou le maintien de 58 810 emplois.

Même si l’écart est plus faible que pour les obligations souveraines ou les investissements directs, les achats d’obligations des entreprises et des banques par les non-résidents sont plus importants aux États-Unis qu’en Europe.

Pour les acquisitions d’actions cotées par des non-résidents, le niveau est équivalent de part et d’autre de l’Atlantique. Il en est de même pour les achats d’actifs liquides et monétaires.

Au total, les actifs financiers américains sont plus attractifs pour les non-résidents que ceux de la zone euro, l’écart étant de plus de 10 points de PIB. Cette situation est certes la conséquence du déficit important de la balance des paiements américaine qui impose aux États-Unis d’attirer des capitaux extérieurs. Logiquement, un déficit de la balance des paiements courants conduit à une dépréciation de la monnaie mais les États-Unis restent la première puissance économique et militaire. Ils disposent avec le dollar de la principale monnaie de réserve du monde. Il en résulte que les achats d’actifs au profit des États-Unis concourent à l’appréciation du dollar.