Le Coin de l’Economie – inflation – stagflation – dette publique – Ukraine – emploi

Inflation, divergence entre les États-Unis et la zone euro

D’ici la fin de l’année 2023, l’évolution de l’inflation pourrait être différente de part et d’autre de l’Atlantique. La hausse des prix resterait élevée en zone euro quand elle s’assagirait aux États-Unis. Cette différence serait imputable à la politique monétaire pratiquée par les deux banques centrales et au comportement des agents économiques.

L’inflation sous-jacente (hors énergie, alimentation et prix administrés) a commencé à baisser aux États-Unis quand elle est sur un pallier en Europe. Aux États-Unis, elle est passée de 7% du dernier trimestre 2022 à 5,6 % au premier trimestre 2023 aux États-Unis quand elle est restée globalement stable à 7,8 % en zone euro.

La résurgence de l’inflation aux États-Unis et en zone euro n’obéit pas aux mêmes raisons. Chez les premiers, elle trouve ses origines dans les déséquilibres de l’offre et de la demande provoqués par la crise sanitaire de 2020. Les importants plans de relance engagés par les pouvoirs publics ont accru de manière importante la demande, amenant une hausse des prix. Les États-Unis, indépendants sur le plan énergétique, ont été moins touchés par la guerre en Ukraine. Ils ont néanmoins été affectés par la hausse des prix sur les matières premières, l’énergie et les produits agricoles mais dans une moindre proportion que l’Europe qui a dû faire face à des risques de pénurie. Pour cette dernière, l’inflation s’est accélérée à partir du mois de mars 2022, soit plus tard qu’aux États-Unis.

La nature différente de l’inflation et son décalage dans le temps expliquent que les deux grandes banques centrales n’ont pas réagi de la même manière. La FED a relevé ses taux directeurs plus rapidement et plus fortement que la BCE. Cette dernière a considéré qu’il était inutile de les relever précipitamment car la zone euro était confrontée à un choc d’offre extérieur. La politique monétaire est bien plus restrictive aux États-Unis qu’en zone euro. Les taux directeurs de la FED évoluent dans la fenêtre 5/5,25 %, contre 3,25/4 % pour la BCE. Les taux d’intérêt réels sont négatifs d’un point aux États-Unis contre de 4 points en zone euro. Les effets de la politique monétaire sont réduits en Europe par les politiques de soutien aux ménages et aux entreprises mises en œuvre par les gouvernements. En dopant la demande, ces politiques réduisent l’efficacité de la politique monétaire et donc retardent la baisse de l’inflation.

La baisse de l’inflation plus rapide aux États-Unis qu’en Europe s’explique par des comportements différents de la part des agents économiques. Les entreprises américaines dont les marges bénéficiaires étaient importantes les réduisent, ce qui limite d’autant la transmission des augmentations des coûts sur les prix finaux. En zone euro, en revanche, les entreprises ont tendance à augmenter leurs marges et augmentent les prix.

Aux États-Unis, la progression des salaires tend à ralentir quand elle s’accélère en Europe. Entre la décembre 2022 et mars 2023, en rythme annuel, la hausse des salaires est passé de 6 à 5 % aux États-Unis quand les taux respectifs en zone euro sont 4 et 5 %. Cette évolution des salaires est cohérente avec les difficultés d’embauche. Celles-ci ont reculé aux États-Unis quand elles demeurent élevées dans la zone euro.

Les entreprises européennes sont confrontées à une baisse de la productivité assez marquée quand celle-ci continue à progresser légèrement aux États-Unis. L’absence de gains de productivité ne permet pas de compenser les augmentations des coûts de production en zone euro.

Aux États-Unis, les loyers (effectifs et imputés aux propriétaires de leur logement) ont fortement augmenté ces derniers mois, mais une rapide décrue est attendue au cours du second semestre en raison du fort recul des prix de l’immobilier. En Europe, les prix des loyers continuent à augmenter : +2,5 % en moyenne au premier trimestre 2023.

Dans ce contexte, l’inflation hors énergie et alimentation pourrait passer au-dessous de 3 % aux États-Unis d’ici la fin de l’année 2023, quand elle serait supérieure à 5 % dans la zone euro. Le freinage de la croissance devrait être marqué de part et d’autre de l’Atlantique en 2023. L’Allemagne est déjà en récession et d’autres pays pourraient suivre. En revanche, les États-Unis pourraient connaître une reprise plus rapide en 2024.

La dette publique, comment sortir par le haut ?

La dette publique a atteint, en période de paix, des niveaux records au sein des pays de l’OCDE, suggérant que nous sommes entrés de facto en économie de guerre. L’histoire nous apprend que tout processus d’endettement a une fin. Comme pour les cours de bourse, la dette ne peut pas monter indéfiniment au ciel.

Depuis le milieu des années 1990, la dette publique s’est fortement accrue dans les pays de l’OCDE à l’exception de l’Allemagne et la Suède. De 1995 à 2022, le poids de la celle-ci est passé de 90 à 250 % du PIB au Japon, de 60 à 112 % du PIB aux États-Unis, de 50 à 103 % du PIB au Royaume-Uni. Sur la même période, la dette publique est passée de 120 à 150 % du PIB en Italie, de 60 à 120 % en Espagne, de 60 à 112 % en France. Seules la Suède et l’Allemagne ont connu des trajectoires différentes. Pour la Suède, le poids de la dette est passée de 70 à 55 % du PIB. En Allemagne, la hausse a été modérée de 58 à 65 % du PIB. Avec la crise sanitaire, l’endettement a progressé de 10 à 20 points de PIB au sein des pays de l’OCDE.

Ces vingt dernières années, la faiblesse des taux d’intérêt a facilité la forte augmentation de l’endettement, au point que des économistes avaient théorisé son caractère vertueux (théorie monétaire moderne). Les États avaient tout avantage à accroître leurs dettes car celles-ci ne généraient pas, alors, d’inflation et pesaient peu sur le budget de l’État. C’était oublier que les taux d’intérêt étaient maintenu bas artificiellement et que ces derniers provoquaient des déséquilibres sur certains marchés (actions, immobiliers). La résurgence de l’inflation, provoquée non seulement par la désorganisation de l’offre après la crise sanitaire et par la guerre en Ukraine, mais aussi par la forte progression de la masse monétaire, a sonné la fin de l’argent facile.

Face à cette augmentation de l’endettement, les gouvernements ont réagi différemment en lien avec les traditions nationales et les spécificités économiques et financières de leur pays.

Aux États-Unis, au Japon, au Royaume-Uni, en France, en Espagne et en Italie, la tentation est de gagner du temps en reportant à plus tard l’ajustement. Dans ces pays, les déficits publics s’élèvent, en moyenne, à 5 % du PIB. L’augmentation des taux d’intérêt aboutit à accroître le service de la dette (paiement des intérêts), ce qui limite d’autant les marges budgétaires. Il y a un risque d’emballement de la dette publique et de paralysie de l’action publique. Les investisseurs exigeront des taux d’intérêt toujours plus élevés, ce qui pourrait à terme mettre en cause la solvabilité des États.

Pour surmonter ce problème, les États pourraient souhaiter l’application d’une politique monétaire accommodante comme ce fut le cas entre 2010 et 2021. L’objectif serait de maintenir des taux d’intérêt réels négatifs afin de faciliter le remboursement de la dette passée. Cela passe par le retour des programmes de rachats d’obligations publique et donc de la monétisation de la dette publique. Cette politique conduit à imposer une répression financière aux épargnants, c’est-à-dire à leur imposer de faibles taux de rémunération de leur épargne. Elle accentuerait l’appréciation de certains actifs comme les actions et l’immobilier. Elle pourrait, en outre, mettre en danger la monnaie des pays concernés. Le surendettement pourrait provoquer une perte de confiance des devises impliquées et favoriser le recours à des cryptomonnaies.

Une politique monétaire accommodante pourrait s’accompagner d’une inflation plus élevée qui éroderait le poids de la dette passée. Une hausse des prix plus soutenue aurait comme inconvénient de créer un climat stagflationniste, caractérisé par une stagnation économique accompagnée d’un inflation élevée.

La réduction des déficits publics avec le retour d’un excedént budgétaire primaire est la solution la plus vertueuse. Seuls le Canada et la Suède la pratiquent actuellement. Cette politique a pour conséquence, à court terme, de réduire la croissance mais elle est la plus efficace. à long terme. Elle est difficile à mettre en œuvre dans une période où la demande en dépenses publiques est forte. Les besoins en matière de retraite, de santé, d’éducation, de défense sont élevés. La transition énergétique est également une source de dépenses importantes.

Pour échapper à une spirale d’endettement, les pays de l’OCDE auraient tout intérêt à créer les conditions favorables au retour d’une croissance plus forte. En augmentant le volume des recettes publiques, le surcroît de richesses faciliterait le remboursement de la dette accumulée ces dernières années. La croissance est actuellement entravée par une diminution des gains de productivité au sein de l’OCDE. Le redressement de ces derniers suppose une augmentation de l’investissement des entreprises et des administrations publiques ainsi que celle des dépenses de formation.

Le mystère résolu de l’appréciation du dollar

Le dollar est une énigme. Les États-Unis sont confrontés à une croissance de plus en plus évanescente et à une crise bancaire régionale. Durant des semaines, faute d’accord entre Démocrates et Républicains, le pays était menacé d’un nouveau shutdown. Or le dollar, au lieu de se déprécier par rapport aux autres devises, s’est au contraire apprécié.

En ce printemps 2023, tous les ingrédients étaient réunis pour que le dollar s’affaiblisse. La croissance se situe désormais entre 1 et 2 % pour 2023. Pour 2024, les instituts de conjoncture ne sont guère optimistes même si les incertitudes demeurent importantes. Les indicateurs économiques avancés (PMI) laissent suggérer qu’une récession n’est, à court terme, pas impossible.

Depuis des semaines, un risque de défaut sur la dette publique en raison du non-relèvement de la dette publique (31 400 milliards de dollars) a causé une hausse nette du CDS (credit default swap) sur la dette souveraine des États-Unis (assurance contre le risque de défaut). Celui-ci est passé 0,010 % à 0,200 % de fin 2022 au mois de mai 2023. Ce risque a été levé au dernier moment. La réduction de dépenses prévue dans le cadre de l’accord devrait peser un peu plus sur la croissance. Ni la dette publique qui représente plus de 100 % du PIB, ni l’imposant déficit public, pas d’avantage que l’absence de consensus au sein du Congrès entre Démocrates et Républicains au sujet des finances publiques, n’influent sur la valeur du dollar.

Le système bancaire a montré d’inquiétants signes de faiblesse face à la hausse des taux d’intérêt. La crise des banques régionales qui a touché Silicon Valley Bank, Signature Bank, Silvergate Bank, First Republic Bank, etc., a obligé les autorités et les autres banques de la place à intervenir rapidement pour éviter la réédition d’une crise financière. Cette crise qui reste cantonnée pourrait néanmoins concerner près de 200 banques régionales aux États-Unis. Les spreads de crédit de l’ensemble des banques américaines ont progressé mais sans avoir d’effets sur le dollar.

La forte baisse de la confiance des ménages américains et la chute de l’épargne n’ont pas eu de conséquence sur le billet vert. Il en est de même pour le déficit de la balance qui a atteint un niveau record, soit plus de 570 milliards de dollars. Un tel déficit dans tout autre pays devrait provoquer une dépréciation de la monnaie mais le dollar semble échapper à la règle commune.

La volonté de plusieurs pays émergents – dont la Chine – d’être moins dépendants du dollar devrait par ailleurs réduire le poids de ce dernier et donc contribuer à sa dépréciation. Malgré ces facteurs qui devraient affaiblir le dollar, celui-ci s’apprécie depuis plus d’un an. Le taux de change de l’euro par rapport au dollar qui était de 1,2 avant la crise sanitaire est passé à la parité au troisième trimestre 2022. Il est repassé à 1,10 au début du printemps mais tend à diminuer depuis le début du mois de mai. Le dollar joue à plein son rôle de valeur refuge depuis 2020. Ce rôle est accru depuis la guerre en Ukraine, la zone euro étant plus exposée à ce conflit que les États-Unis. Ces derniers attirent des capitaux en provenance de toutes les zones économiques et cela d’autant plus facilement que leur politique monétaire restrictive conduit à une hausse des taux d’intérêt. La FED a durci sa politique monétaire bien plus vite et bien plus fortement que la BCE et les autres grandes banques centrales au sein de l’OCDE.

La baisse de l’inflation plus rapide aux États-Unis qu’en zone euro est un facteur qui incite les investisseurs à opter pour les premiers. Ils estiment, par ailleurs, que la croissance américaine dans les prochaines années sera supérieure à celle de la zone euro et du Japon. Les États-Unis ont comme atouts d’avoir une productivité élevée et une croissance de leur population active, ce qui n’est pas le cas au sein de nombreux pays de l’OCDE. Le dollar bénéficie de la puissance économique et militaire des États-Unis ainsi que de la profondeur de leur vaste marché financier. Si de nombreux établissements financiers ont proposé à leurs clients des couvertures pour couvrir le risque de dépréciation du dollar, ils se sont pour le moment trompés. À leur décharge, tous les facteurs convergaient en faveur de cette dépréciation.

Stagflation : la zone euro, au premier rang

La zone euro et, dans une moindre mesure, les États-Unis sont menacés par la stagflation, c’est-à-dire d’une stagnation économique accompagnée d’un inflation élevée. Cette concommitance avait été observée lors des deux précédents chocs pétroliers de 1973 et de 1979. Elle est provoquée par une disparition des gains de productivité.

À l’origine de la stagflation, la disparition des gains de productivité

Depuis 2018 dans la zone euro, et depuis le début de 2021 aux États-Unis, les gains de productivité tendent à disparaître. De 2010 à 2020, la productivité par tête avait progressé de 15 % aux États-Unis et de 5 % en zone euro. Depuis trois ans, elle est étale voire en légère baisse en zone euro. La situation diffère d’un État à un autre. La productivité recule en France et en Espagne mais continue de progresser en Italie ou en Allemagne. Aux États-Unis, elle a baissé de 3 à 4 points depuis 2021.L’absence de gains de productivité génère une situation de stagflation. Sans gain de productivité, les coûts de production augmentent aussi vite que les salaires. Les entreprises sont contraintes d’embaucher pour compenser le manque à gagner en termes de production. Ce phénomène est assez marqué en France. L’emploi total progresse désormais bien plus vite que la productivité. Aux États-Unis, en dix ans, le nombre d’emplois a augmenté de 20 % et de 10 % en zone euro. Le taux de chômage est au plus bas dans les deux zones économiques. Ce recours à l’emploi pour compenser la disparition des gains de productivité alimente l’inflation via la hausse des salaires.

À la recherche des origines de la baisse de la productivité

Cette baisse de la productivité est difficile à expliquer. Plusieurs facteurs peuvent y contribuer. Les effets du progrès technique sur la production sont plus diffus. Le sous-investissement de ces dernières années se ferait également ressentir. Le changement de comportement des actifs face au travail pourrait également jouer un rôle non négligeable. Le rejet des postes à forte pénibilité ou à horaires décalés oblige les employeurs soit à accroître les effectifs, soit à augmenter les rémunérations. Les pénuries de main-d’œuvre incitent, par ailleurs, les entreprises à conserver leurs salariés même en cas de baisse de la demande ou en cas d’impossibilité de produire, par crainte de ne pas en retrouver quand l’activité reprendra.

L’absence de gains de productivité a un effet d’autant plus important que les coûts augmentent. Les entreprises sont contraintes de relever leur prix, induisant une baisse de pouvoir d’achat des ménages. Ces derniers doivent donc réduire leur consommation ce qui provoque une diminution de la croissance.

Ce type d’équilibre stagflationniste met en difficulté les banques centrales qui doivent arbitrer entre la réduction de l’inflation et le soutien de l’activité. La Réserve fédérale et la BCE hésitent à lutter réellement contre l’inflation au risque de faire perdurer la stagflation. La reprise de l’investissement et un effort accru d’innovation sont nécessaires pour retrouver des gains de productivité et espérer sortir de cette phase de faible croissance.

L’immigration ukrainienne et le marché du travail européen

Malgré l’affaiblissement de la croissance, le marché du travail demeure tendu dans l’Union européenne. Depuis 2021, le nombre d’emplois a progressé de 5 % au sein de l’Union européenne. L’indicateur relatif au nombre des entreprises rencontrant des difficultés de recrutement est au plus haut. Le taux de chômage de l’Union européenne est de 6 % de la population active quand il s’élevait à 11,5 % en 2013. La proportion des emplois vacants par rapport au nombre total d’emplois est de 0,5 % au sein de l’Union européenne en 2023, contre 0,1 % en 2013. Ce ratio avait commencé à augmenter à partir de 2018. Après une forte chute durant la crise sanitaire, il s’est redressé fortement à partir du milieu de l’année 2021.

La croissance rapide de l’emploi explique l’accélération des salaires. En rythme annuel, au premier trimestre 2023, la hausse atteint toujours 5 % au sein de l’Union européenne, contre une moyenne de 2 % dans les années 2010.

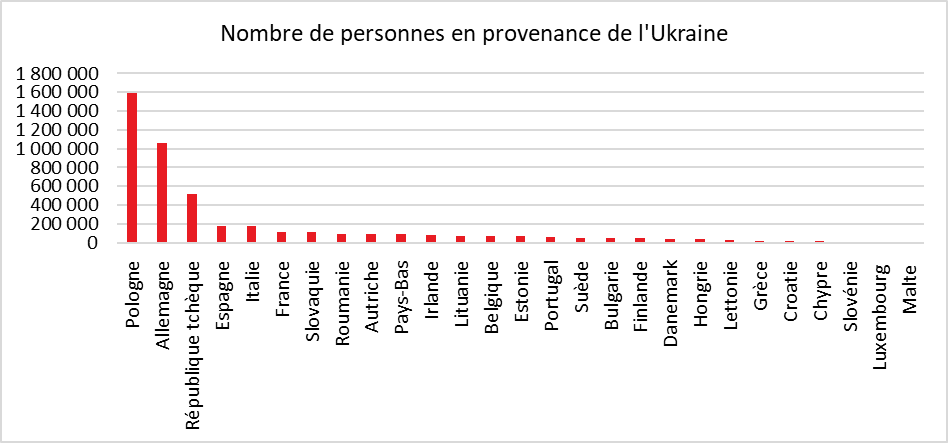

En raison du conflit avec la Russie, 4,7 millions d’Ukrainiens ont fuit leur pays et se sont installés dans les États membres de l’Union européenne. 1,6 million se sont installés en Pologne, 1 million en Allemagne, 500 000 en République tchèque et 175 000 en Espagne. 120 000 ont choisi la France.

Cette immigration en provenance d’Ukraine peut-elle contribuer à détendre le marché du travail européen ? Participera-t-elle à un freiner les hausses de salaire ? Pour le moment, elle n’a pas de réel effet. Sa composition explique sans nul doute cette situation. Cette immigration est constituée essentiellement de femmes et d’enfants. 2,3 millions de femmes et 1,6 million d’enfants ukrainiens se sont installés dans les États membres de l’Union européenne. Les Ukrainiens n’entendent pas, pour le plus grand nombre d’entre eux, s’installer durablement à l’étranger. Ils souhaitent dès que cela sera possible, rejoindre leur pays. Les Ukrainiens d’âge actif sont confrontés au problème de la langue et ne sont donc pas immédiatement employables même si, par ailleurs, leur niveau de formation est relativement élevé.

L’immigration ukrainienne ne résoudra pas les problèmes démographiques des États européens ni le manque de main-d’œuvre. L’Ukraine aura besoin d’une grande partie de sa population émigrée pour se rebâtir sachant que son taux de fécondité avant-guerre était faible (1,22 enfant par femme, contre 1,8 en France).