Le Coin de l’Economie – pétrole et gaz – vieillissement démographique – USA – économie de guerre

Quelles conséquences en cas d’augmentation du prix du gaz et du pétrole ?

Le conflit entre Israël et le Hamas n’a pas, pour l’instant, provoqué une hausse substantielle du cours du pétrole qui évolue entre 80 et 90 dollars le baril. Le prix du gaz naturel a connu, en Europe, une légère augmentation passant de 40 à 50 euros le mégawatt heure quand, aux États-Unis, il est resté stable à moins de 20 dollars.

Une extension du conflit ou une radicalisation des positions des pays producteurs de pétrole à l’encontre d’Israël et de ses soutiens pourraient entraîner une hausse importante du cours du gaz comme du pétrole. Une telle hausse augmenterait le déficit de la balance commerciale énergétique des pays importateurs. En 2022, le déficit de cette balance pour l’Union européenne s’est accru d’un point de PIB, de trois points pour le Japon et de deux points pour la Chine ainsi que pour l’Inde. A contrario, une hausse des cours accroît les gains de revenus pour les pays exportateurs de pétrole et de gaz (OPEP, États-Unis, Russie…). Cette hausse favorise les producteurs mais pénalise les consommateurs. En 2022, la balance commerciale de produits énergétiques a été positive de 25 points de PIB pour les pays de l’OPEP contre 15 points en 2021. Le solde de la Russie s’est dégradée passant de +10 points à +8 points de PIB. La baisse apparaît réduite compte tenu des sanctions prises par les pays occidentaux. L’augmentation des cours a compensé, en partie, les mesures pesant sur les exportations d’hydrocarbures.

L’augmentation des cours devrait inciter au développement du secteur pétrolier et gazier aux États-Unis. Après le développement des gisements dans les années 2010/2016, le nombre de forages avait eu tendance à diminuer en raison des faibles cours. Ce nombre était passé de 1 500 à 250 de 2014 à 2020. Il est remonté à 850 en 2022. Plus de 60 % de la production de pétrole aux États-Unis provient des gisements de schiste. La production de gaz naturel est en forte progression outre-Atlantique. Elle est passée de 3,2 à 3,8 trillions de pieds cube de 2021 à 2022. Elle était de 2 trillions en 2010.

La hausse du cours des hydrocarbures ralentira la décélération de l’inflation. La légère hausse constatée depuis le milieu de l’été se traduit déjà par une remontée des indices des prix dans certains pays occidentaux.

Une augmentation du cours des hydrocarbures devrait conduire, en particulier au sein de l’Union européenne, à une accélération des programmes de développement des énergies renouvelables. Un prix du baril autour de 110 dollars constituerait une incitation certaine à la substitution.

La hausse des cours du pétrole et du gaz favoriserait les États-Unis et pénaliserait l’Union européenne, le Japon ainsi que la Chine. Une baisse de la croissance de l’économie mondiale serait à attendre ce qui pourrait déboucher sur une stagflation en raison du maintien d’un haut niveau d’inflation.

Qu’est-ce que l’économie de guerre ?

Depuis le début de l’épidémie de covid, les gouvernements mettent en avant que nous sommes passés en situation d’économie de guerre. Que ce soit face au virus du covid ou au nom de la transition énergétique, les pouvoirs publics entendent planifier l’usage des ressources en fonction d’objectifs qu’ils ont au préalable fixés. Ils souhaitent orienter le comportements des agents économiques et orienter les flux de capitaux.

L’économie de guerre telle qu’elle a été connue durant les deux conflits mondiaux vise à affecter le plus de ressources disponibles à l’effort de guerre. Les entreprises et les actifs sont mis en demeure de servir cet effort. Les règles de l’économie de marché sont suspendues notamment celle relative à la libre fixation des prix par la confrontation de l’offre et de la demande. L’économie de guerre est une économie administrée. Les mécanismes habituels d’allocation des ressources (travail, équipements, matières premières) sont abandonnés au profit de mécanismes de planification et de rationnement de la consommation privée. Les objectifs habituels des politiques économiques (inflation faible, limitation des déficits publics et de l’endettement) sont abandonnés au profit d’un seul objectif : la victoire militaire. L’épargne est forcée, à travers une diminution de la consommation et le lancement d’emprunts obligatoires. Les taux d’intérêt réels sont maintenus à un niveau extrêmement bas voire deviennent négatifs afin de réduire le coût de l’endettement.

Le renouveau de l’économie de guerre est né de l’épidémie de covid qui a amené les pouvoirs publics à organiser la diffusion des masques, à opérer, en urgence, les populations et à subvenir aux moyens de celles-ci pendant les confinements. La guerre en Ukraine, avec l’arrêt des importations de gaz et de pétrole en provenance de Russie, a amené les gouvernements à mettre en place des plans d’accès à l’énergie et à compenser les effets de la hausse des prix du pétrole et gaz pour les entreprises ainsi que pour les ménages.

La transition énergétique justifie pour de nombreux gouvernements la mise en place d’une économie administrée et la mise entre parenthèses des lois du marché. Les investissements nécessaires à la réduction des émissions des gaz à effet de serre devraient atteindre plus de 4 points de PIB par an jusqu’au milieu du siècle. Le développement des énergies renouvelables – solaire et éolien – la création d’une filière d’hydrogène vert, la mise en place de capacité de stockage d’énergie, la construction d’usines de batteries, la modification des process de production, la rénovation des logements, etc. se traduisent par un interventionnisme sans précédent en période de paix. Les gouvernements estiment que la réussite de la transition énergétique passe par une modification des mécanismes d’allocation des ressources et un changement des comportements.

La transition énergétique exige la mobilisation de capitaux ce qui suppose une orientation ciblée de l’épargne. En générant des hausses de prix, elle nécessite l’instauration de compensations en faveur, par exemple, des ménages les plus modestes ou des entreprises les plus touchées.

L’interventionnisme des États ne peut que se traduire par une augmentation des déficits publics et de l’endettement. Est-il possible dans ces conditions de maintenir des règles de maîtrise des déficits publics au sein de l’Union européenne ? L’augmentation de l’endettement pose le problème de sa soutenabilité. Les banques centrales risquent d’être contraintes de revenir rapidement à une politique monétaire expansive. Or, celle-ci est source d’inflation. Par ricochet, les pouvoirs publics pourraient être conduits à fixer un nombre croissant de prix pour tenter de limiter l’inflation.

Pour le moment, les économies occidentales demeurent régies par les règles du marché. Les gouvernements préfèrent l’adoption de mesures de soutien temporaires (chèque énergie, aides aux entreprises) ou de mesures d’incitation (bonus/malus) que de passer à un système totalement administré. Les gouvernements essaient de réduire les déficits publics et de maîtriser la dette publique. La lutte contre l’inflation est jugée prioritaire. À cette fin, les gouvernements acceptent une hausse des taux d’intérêt. Dans les prochaines années, la question sera celle de la soutenabilité de la dette. Afin d’éviter une tension sur les taux d’intérêt, la mise en œuvre de politiques monétaires accommodantes sera sans nul doute nécessaire tout comme un recours aux prélèvements obligatoires.

Vieillissement démographique et économie

Le vieillissement démographique dicte sa loi à l’économie bien plus qu’il n’y paraît. Le ralentissement de la croissance potentielle, constaté ces dernières années, est en grande partie du à ce phénomène. L’Union européenne est, avec le Japon, la zone économique la plus concernée par la montée en puissance du nombre de retraités et la diminution relative de la taille de la population active.

Au sein de la zone euro, la population active diminue depuis 2011. De 2002 à 2020, le ratio des 15/64 ans par rapport l’ensemble de la population totale de la zone euro passera de 0,67 à 0,61. Une moindre population active signifie que la production par habitant est amenée à reculer structurellement. Un vieillissement de la population s’accompagne également par un attrition des gains de productivité. Les pays qui connaissent les gains de productivité les plus faibles entre 2002 et 2022 sont l’Italie, l’Espagne, la Grèce et la France. À l’opposé, les États-Unis se caractérisent par des gains de productivité élevés et une population relativement jeune. La productivité est d’autant plus importante que la proportion d’actifs âgés de 20 à 49 l’est.

Le vieillissement s’accompagne d’un changement de la composition de la demande et donc de l’offre. Le poids des services domestiques s’accroît au détriment de celui de l’industrie. Les besoins en main-d’œuvre augmentent, les services générant peu de gains de productivité. Dans le même temps, la population active se rétracte, favorisant une hausse des salaires et donc de l’inflation surtout en absence de gains de productivité.

Un vieillissement de la population induit logiquement une insuffisance de l’épargne. Aujourd’hui, cette situation n’est pas constatée, les retraités restant des épargnants jusqu’à 75 ans. Une diminution de leur niveau de vie, ce qui est programmée pour les prochaines années devrait, cependant, modifier la donne. Les retraités seront contraints de puiser plus rapidement qu’actuellement dans leur épargne pour faire face à leurs dépenses quotidiennes. Le manque d’épargne sera d’autant plus marqué que les besoins en investissement augmentent avec la transition énergétique. S’il y a insuffisance de l’épargne, il y aura hausse des taux d’intérêt réels à long terme.

Le vieillissement de la population est problématique pour les finances publiques. En réduisant la productivité, il conduit à une diminution de la croissance potentielle et donc une moindre progression des recettes fiscales. Dans le même temps, les dépenses publiques ne peuvent qu’augmenter (dépenses de santé, dépenses de retraite, dépendance). Des déficits publics plus élevés signifient des besoins de financement en hausse ce qui provoque une augmentation des taux d’intérêt. L’endettement est ainsi amené à progresser ; or le niveau de la dette publique atteint déjà des niveaux records, plus de 90 % du PIB pour l’ensemble de la zone euro.

L’évolution de la démographie jusqu’au milieu du siècle est potentiellement source de nombreux déséquilibres macroéconomiques notamment au sein de la zone euro. Les facteurs interfèrent les uns vis-à-vis des autres avec, comme conséquences, une baisse de la croissance, une hausse de l’endettement public et une augmentation des taux d’intérêt ainsi que de l’inflation.

L’immigration et l’endettement au cœur de la croissance des États-Unis

Depuis 1990, le PIB américain s’est accru de 123 %. Cette croissance importante est le fruit de gains de productivité élevés. Ils sont également la conséquence d’un recours non négligeable à l’immigration. L’immigration nette a, en moyenne, accru la population active de près de 1 % lors de ces trente dernières années, soit plus de quatre fois le taux constaté en France. La croissance a été, par ailleurs, soutenue par un endettement extérieur récurrent. La dette extérieure nette des États-Unis, de 1990 à 2023, a augmenté de 67 points de PIB, soit en moyenne de 2 points de PIB par an. L’endettement extérieur a permis aux États-Unis d’investir au-delà du montant de l’épargne disponible, sachant que celle-ci est faible car les Américains privilégient la consommation. L’investissement est ainsi supérieur de 4 points de PIB à l’épargne nationale. Il est de 3 points supérieur à celui de l’Europe. Selon l’économiste en chef de Natixis, cet endettement serait à l’origine d’une hausse du taux de croissance du PIB de 0,25 point par an, soit 8,25 points en cumul de 1990 à aujourd’hui.

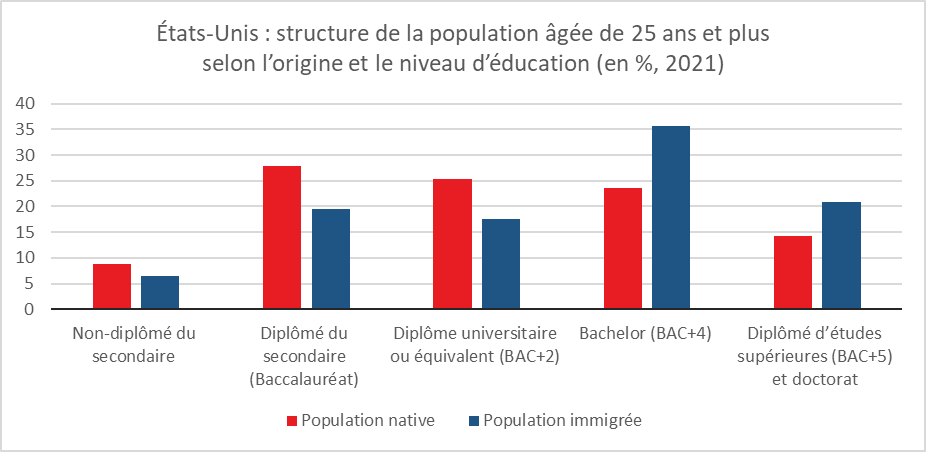

Les États-Unis attirent des immigrés de toutes les zones économiques avec comme caractéristique, un niveau de qualification supérieur au reste de la population active.

Cercle de l’Épargne – données US Census Bureau et Natixis

L’immigration nette accroît le nombre d’emplois de 1 % par an générant un accroissement du PIB, en volume, de 0,67 % par an. La hausse cumulée du PIB, entre 1990 et aujourd’hui, due à l’immigration est donc de 22,3 %.

Les États-Unis tirent profit de l’immigration et de leur solde commercial fortement déficitaire. Ils peuvent attirer les immigrés les mieux formés qui sont à la recherche tout à la fois d’emplois correspondant à leurs compétences et à leurs exigences financières. Le déficit extérieur américain est financé par des flux de capitaux en provenance de l’étranger. Les investisseurs optent pour les États-Unis au nom de la sécurité et de la rentabilité. La valeur refuge du dollar constitue un atout majeur qui pour la croissance américaine.