Le Coin de l’Economie – protectionnisme – offre et demande – Chine

Qu’est-ce qui va freiner la production dans le futur ?

Après la crise financière, la production de biens et de services a été freinée par la faiblesse de la demande. Les ménages ont privilégié l’épargne au détriment de la consommation. L’investissement est resté de 2009 à 2015 à un faible niveau. Il n’a progressé qu’à compter de 1017 avec la mise en œuvre des politiques monétaires expansionnistes. Depuis 2021, la production pâtie davantage des problèmes d’approvisionnement et de pénurie de main-d’œuvre que d’un manque de demande. La question de l’accès aux matières premières et à l’énergie risque d’handicaper l’offre dans les prochaines années.

La crise financière de 2008/2009 a induit une faible demande tant au niveau de la consommation et de l’investissement au point qu’une spirale déflationniste a été crainte. Les banques centrales ont mis en œuvre des politiques monétaires non-conventionnelles reposant sur une baisse des taux directeurs et des rachats d’obligations. Ces politiques ont été instituées à compter de 2009 aux États-Unis et en 2015 pour la zone euro. À compter de 2017, l’insuffisance de la demande ne constitue plus un facteur déterminant du freinage de la production. Cette dernière est alors avant tout pénalisée par un manque d’équipements productifs en lien avec les années de sous-investissement précédentes. Jusqu’en 2018, la zone euro mais pas les États-Unis ont été touchés par un chômage keynésien lié à la faiblesse de la demande. Les États-Unis sont depuis une dizaine d’années, à l’exception de la période covid, confrontés à une situation de plein emploi. La zone euro s’aligne sur ce point sur les États-Unis en 2019 (avant le covid) puis en 2022.

L’épidémie de covid s’est accompagnée d’une insuffisance de l’offre. Les besoins en matériels et produits de santé ont explosé au moment où les confinements ont mis à l’arrêt de nombreuses chaînes de production. Avec les plans de sauvegarde du pouvoir d’achat des ménages et de relance de l’économie décidés par les pouvoirs publics, la demande a connu une forte progression dès 2021. La désorganisation des chaînes de valeurs provoquée par l’épidémie n’a pas permis de répondre immédiatement à cet essor de la demande ce qui a provoqué une résurgence de l’inflation. Les entreprises ont été confrontées à de nombreuses pénuries (microprocesseurs, conteneurs, matières premières, etc.). La guerre en Ukraine a accentué, en particulier pour les pays de l’Union européenne, cette tendance. Des entreprises chimiques, sidérurgiques ou automobiles ont été contraintes de fermer ou de réduire leur production du fait de l’absence de biens intermédiaires ou de l’augmentation des prix de l’énergie.

Dans les prochaines années, la production devrait être pénalisée par des facteurs d’offre. La question de l’accès à l’énergie et aux matières premières devrait rester problématique pour les prochaines années. Le prix de l’énergie est susceptible de rester élevé en raison de la politique des pays producteurs de pétrole qui entendent gérer leur rente. Leurs besoins de financement sont en hausse afin de préparer leur économie à l’après pétrole. Le coût des énergies renouvelables demeure, en l’état actuel des techniques, supérieur à celui des énergies carbonées. Les premières exigent la réalisation d’infrastructures importantes et des capacités de production de substitution en cas d’absence de vent ou de soleil tout comme des capacités de stockage. La part des énergies renouvelables représente, en 2022, 19 % de la consommation totale de la zone euro, contre 6 % en 2002. Depuis l’épidémie de covid, cette part reste stable. Des progrès sont attendus dans les prochaines années. D’ici 2023, les énergies renouvelables devraient représenter plus de 30 % de la consommation sous réserve d’une amplification de l’investissement. Pour compenser l’augmentation potentielle des coûts, les entreprises devront jouer sur l’intensité énergétique. Cela signifie une quantité d’énergie nécessaire plus faible pour un même volume de production. La réduction de la consommation d’énergie d’au moins 1 % par an est jugée un minimum pour atténuer les effets prix de l’énergie.

Les entreprises seront également confrontées aux problèmes d’accès à certaines matières premières : lithium, cuivre, zinc, terres rares. Le prix du lithium a été multiplié par quatre de 2019 à 2022. Le cuivre ou le zinc ont connu sur cette période des augmentations de 20 à 30 %. Les énergies renouvelables et le digital sont fortement consommateurs de ces matières premières. Les pays producteurs de terres rares contingentent leurs exportations et augmentent leurs prix afin de protéger leur secteur productif. La sécurisation des approvisionnements pour les matières premières comme pour certains biens intermédiaires devient un enjeu majeur pour les entreprises et les États.

Les pénuries de main-d’œuvre pourraient peser dans les prochaines années sur l’offre. Le vieillissement démographique se traduit par une diminution de la population active dans de nombreux pays. Les entreprises pourraient être dans l’obligation d’augmenter les salaires pour conserver leurs salariés ou pour en attirer de nouveaux.

L’offre pourrait donc être contrainte non plus par la demande mais par manque de main-d’œuvre et par l’augmentation du prix des matières premières ainsi que de l’énergie. Pour pallier ces difficultés, les entreprises devront donc investir afin d’améliorer leurs gains de productivité.

Quand la Chine imite le Japon

Les autorités chinoises rêvent de faire de leur pays la première puissance économique et militaire mondiale pour le centenaire de l’arrivée au pouvoir du parti communiste. Il y a trente ans, le Japon aspirait au même rêve après avoir connu une expansion rapide dans les années 1980. Or, ce dernier est entré, dans les années 1990, dans un cycle déflationniste dont il peine à sortir. La Chine semble l’imiter en étant confrontée à une crise immobilière et financière qui s’incruste.

La Chine partage six caractéristiques communes avec le Japon des années 1990 : le vieillissement démographique, le recul des investissements, la faiblesse de l’inflation, la diminution de la valeur des actifs financiers et immobiliers, les difficultés du système bancaire, la mise en place de politiques monétaires et de politiques budgétaires accommodantes.

Au Japon, la déflation se nourrit, depuis trente ans, de l’attrition de la population et tout particulièrement de celle en âge de travailler. La population japonaise diminue depuis le début du siècle. Elle régresse de 300 000 habitants par an. Le taux de la croissance de la population chinoise qui était de 1,7 % par an en 1990, est désormais nul voire légèrement négatif. La population de 15 à 64 ans se contracte depuis 1993 au Japon et depuis 2015 en Chine. Une des conséquences directes de ce vieillissement accéléré de la population est un excès d’offre de logements. Cet excès est d’autant plus important que les ménages réalisent de nombreux investissements locatifs pour leur retraite. Cet excès amène une baisse des prix de l’immobilier et à une diminution de la construction. Pour éviter une crise immobilière, les pouvoirs publics encouragent la construction et, se faisant, alimentent le déséquilibre du secteur immobilier. Au Japon, l’investissement en logement a diminué de 40 % de 1990 à 2022. En Chine, après avoir augmenté de 180 % de 1990 à 2020, il est en recul de 10 % ces deux dernières années. Au Japon, sur ces trente dernières années, le prix des logements est étale tranchant avec l’évolution des prix constatée au sein des autres grands pays de l’OCDE. En Chine, en trente ans, les prix ont été multipliés par trente mais sont en baisse depuis 2020.

La crise immobilière fragilise le secteur bancaire en raison d’une hausse du taux de défaut des emprunteurs et une moindre progression du crédit. En Chine, une partie des financements immobiliers sont réalisés en-dehors du champ des activités bancaires rendant leur contrôle plus difficile. Deux grands promoteurs immobiliers sont en difficulté en Chine, Evergrande et Country Garden. Exposé aux villes moyennes durement touchées par la crise immobilière, Country Garden n’a pas été en mesure d’honorer, au début du mois de septembre, deux paiements d’intérêts sur des emprunts obligataires. Il bénéficie d’un délai de grâce d’un mois pour régulariser sa situation, avant d’être officiellement en défaut. Il a été contraint de suspendre la cotation de onze de ses lignes obligataires. La crise du secteur immobilier a provoqué une chute des cours boursiers en Chine depuis un an comme ce fut le cas au Japon au début des années 1990.

Les ménages, face à la crise immobilière et financière, ont tendance à accroître leur effort d’épargne. Ils compensent la perte de valeur des actifs en mettant plus d’argent de côté. Cet effort d’épargne accru est également la conséquence du vieillissement de la population. Le taux d’épargne des ménages dépasse 30 % du revenu disponible brut en Chine en 2022, contre 20 % en 1990. Au Japon après avoir atteint 20 % dans les années 1990, le taux d’épargne a diminué dans les années 2000 avant de remonter. Le taux d’épargne de la nation (ménages, entreprises et administrations publiques) représentait, en Chine, en 2022, 45 % du PIB, contre 40 % en 1990. Au Japon, ce taux d’épargne est de plus de 30 % depuis plus de trente ans, soit quatre à cinq points au-dessus de la moyenne des pays de l’OCDE. La préférence marquée pour l’épargne a comme conséquence une moindre consommation. La faible croissance potentielle en lien avec la diminution de la population dissuade les entreprises d’investir.

La faiblesse de la demande de biens et services et le recul des cours boursiers font apparaître un manque d’investissement au sein des entreprises, depuis 1992 au Japon, depuis 2014 en Chine, qui amplifie le recul de la croissance potentielle. Le taux d’investissement des entreprises est passé de 21 à 17 % du PIB de 1990 à 2022. En Chine, après avoir atteint 25 % du PIB en 2014, ce taux est tombé à 22 % en 2022. Le taux de progression annuel des investissements en machines et équipement est de 5 % en Chine en 2022, contre plus de 20 % dans les années 2010.

Malgré le vieillissement démographique, qui devrait en théorie générer de l’inflation, celle-ci demeure faible, depuis 1993 au Japon et depuis 2013 en Chine, en raison de la faiblesse de la demande de biens et services. Le vieillissement, en réduisant le nombre d’actifs, favorise la hausse des salaires. Par ailleurs, les retraités consomment plus de service que les actifs (santé, loisirs, services d’aides à la personne). Or, ces services sont sources d’inflation en raison des faibles gains de productivité qui les caractérisent. Or, au Japon et en Chine, le phénomène inverse est constaté. Les retraités continuent à épargner et diminuent leur consommation ce qui favorise la déflation.

Pour relancer la demande de biens et services, les banques centrales et les gouvernements mettent en place des politiques budgétaires expansionnistes. Les taux directeurs sont abaissés. Ils sont nuls ou quasi nuls au Japon depuis trente ans. La banque centrale chinoise a contrario des politiques décidées par la FED ou la BCE a décidé récemment de baisser ses taux. La dette publique est au Japon passée de 60 à 250 % du PIB entre 1990 et 2022. En Chine, elle atteint 80 % du PIB en 2022, contre 40 % en 2011.

La Chine se japonise de plus en plus avec comme conséquence l’affaiblissement de sa croissance. Malgré des politiques de relance, depuis trente ans le Japon n’a pas réussi à restaurer sa croissance et à mettre un terme à la déflation. La Chine dont le PIB par habitant demeure faible, moins de trois fois celui de l’OCDE, ne peut guère supporter une longue létargie, la légitimité du pouvoir dépendant de sa capacité à générer de la croissance.

Protectionnisme, tous perdants !

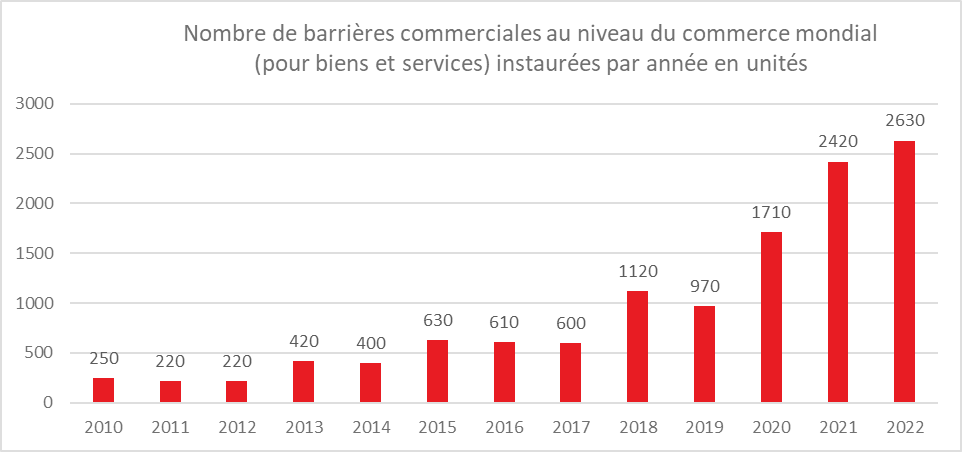

Le nombre de restrictions au commerce mondial s’accroît depuis 2018 et surtout depuis 2020. Les barrières tarifaires et réglementaires se multiplient. La Chine vient ainsi d’interdire l’usage des IPhone à ses fonctionnaires. Les pays à l’origine du protectionnisme entendent protéger leurs industries au nom de la défense de l’emploi ou de l’indépendance nationale. Dans les faits, ils en sont bien souvent les premières victimes en termes de croissance.

En une dizaine d’années, le nombre de mesures protectionnistes adoptées au niveau mondial a été, selon le FMI, multiplié par plus de 10. Les États-Unis, la Chine mais également l’Union européenne en sont à l’origine.

Cercle de l’Épargne – source FMI

La multiplication des barrières tarifaires se traduit par un ralentissement marqué du commerce international. Les échanges sont en recul depuis 2017 pour le Japon, depuis 2018 pour les États-Unis et 2021 pour la Chine. Les effets sur les échanges pour l’Europe seraient moindres.

Les exportations, aux États-Unis, peinent à retrouver leur niveau de 2019. Si, en volume, ces exportations avaient doublé de 2002 à 2020, elles stagnent depuis. La diminution des exportations ne favorise pas la demande interne bien au contraire. Les barrières tarifaires pénalisent, en règle générale, les consommateurs contraints d’acheter des produits plus chers. Les mesures de rétorsion réduisent la production interne et freine la hausse des rémunérations. Le protectionnisme joue ainsi contre la croissance. En Europe, les échanges sont en léger déclin depuis deux ans avec une demande interne atone. De 2002 à 2020, les exportations avaient progressé de 120 % et la demande intérieure de 25 %. Au Japon, la progression des exportations a été également forte compensant l’atonie de la demande intérieure pénalisée par le vieillissement de la population. De son côté, les exportations chinoises ont été multipliées par près de huit de 2002 à 2022, quand la demande interne l’a été de plus de 5. Les exportations sont en léger recul depuis près de deux ans, la demande interne suivant le mouvement. Les pays émergents hors OPEP et Chine ont connu une forte progression de leurs exportations ces vingt dernières années. Elles ont été multipliées par 2,5, la demande interne l’étant par 2,2. Touchés par la baisse des échanges, la demande interne a également reculé. La diminution des échanges, en termes de croissance concerne en premier lieu les États-Unis, la Chine et le Japon, ces pays étant, avec l’Allemagne, les principaux acteurs du commerce international. Le protectionnisme est un jeu perdant/perdant. Le commerce international qui était un moteur de la croissance ne l’est plus actuellement. Il croît moins vite que le PIB depuis 2019. Son affaiblissement intervient au même moment que celui de la croissance économique. Même si le ralentissement de la croissance s’explique d’abord par la hausse des taux d’intérêt, il n’est pas sans lien avec la montée des barrières tarifaires et réglementaires.