Le Coin de l’Economie – zone euro – Etats-Unis – investissement – épargne – valeur des actifs

La zone euro et la destruction créatrice

Dans son ouvrage, « Capitalisme, socialisme et démocratie » de 1942, Joseph Schumpeter indique que « le capitalisme est un processus de destruction créatrice ». À travers cette formule, il décrit la dynamique qui sous-tend l’évolution de l’économie. L’arrivée de nouveaux produits ou services intervient sous forme de remplacement ou d’amélioration de produits et services anciens. Ce processus est source d’innovations, de progrès technique et de croissance. Depuis une vingtaine d’années, le principe de la destruction créatrice est retenu pour interpréter les cycles économiques et pour expliquer la croissance. L’Europe se démarquerait des États-Unis en raison de son faible niveau de la destruction créatrice.

Trois facteurs expliqueraient le faible pouvoir de la destruction créatrice en Europe : le faible renouvellement des grandes entreprises, la protection de l’emploi et la faiblesse de l’investissement.

Le faible renouvellement du tissu économique en Europe

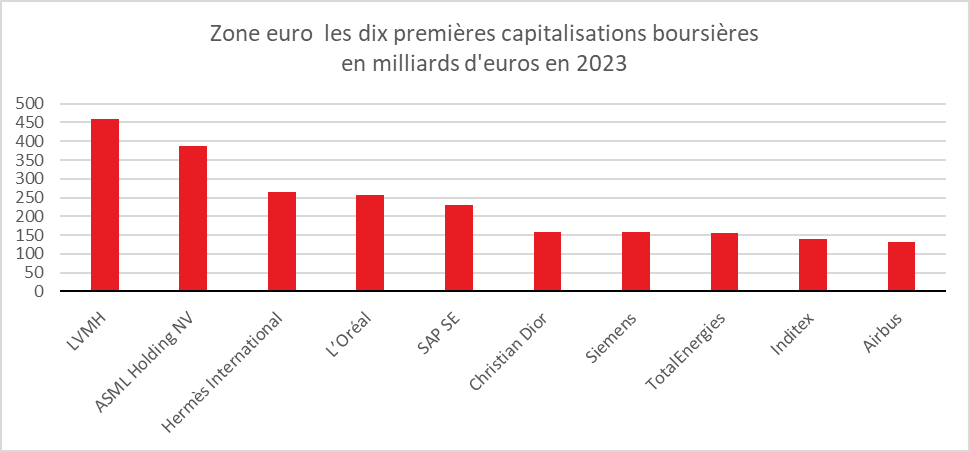

Neuf des dix plus grandes entreprises de la zone euro existent déjà depuis plus de quarante ans et huit d’entre elles sont dans des secteurs traditionnels. L’Europe est absente dans les domaine des technologies de l’information et de la communication. Les entreprises présentes dans ce domaine comme Atos ou Siemens rencontrent actuellement des difficultés. Malgré la puissance de l’industrie automobile en Europe, aucune marque n’a réussi à s’imposer sur le créneau des voitures électriques comme la marque américaine Tesla a pu le faire en quelques années.

Cercle de l’Épargne – source Datastream

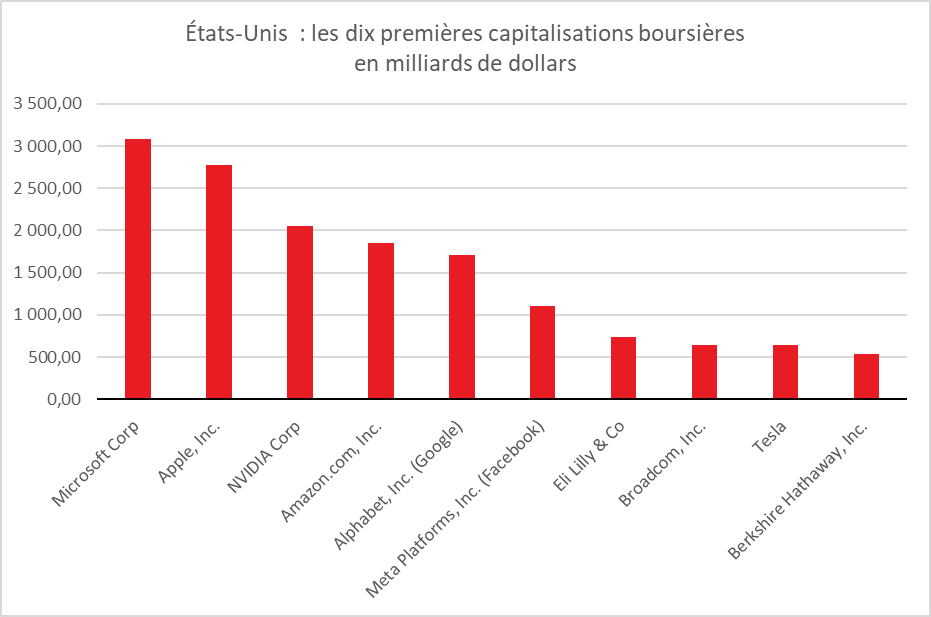

Les six premières capitalisations aux États-Unis sont des entreprises relevant du secteurs des technologies de l’information. Facebook a été créée en 2004, Tesla en 2003, Google en 1998, et Amazon en 1994.

Cercle de l’Épargne – source Datastream

Protection forte de l’emploi dans la zone euro

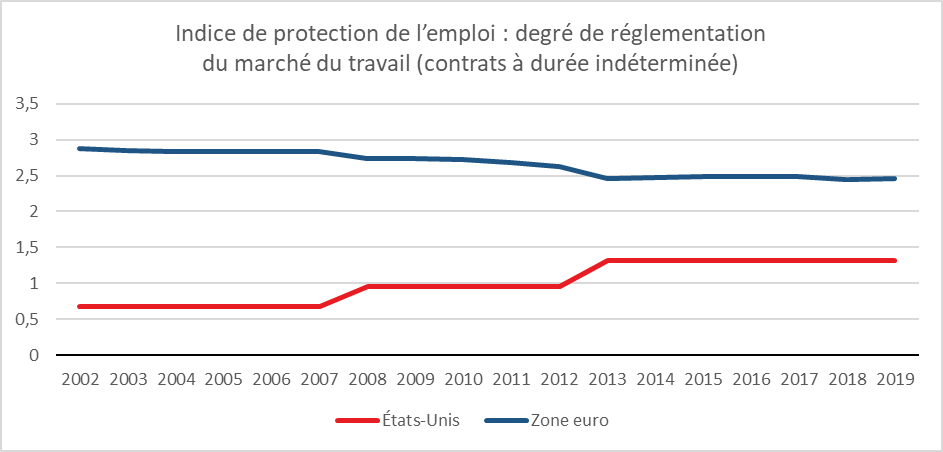

Le degré de protection de l’emploi est élevé dans la zone euro. Les États membres privilégient le maintien dans l’emploi quand, aux États-Unis, la priorité est donnée à la mobilité. Cette différence d’approche s’est illustrée durant l’épidémie de covid en 2020. En Europe, les gouvernements ont soutenu les entreprises afin qu’elles maintiennent leurs effectifs quand, aux États-Unis, celles-ci pour faire face à l’arrêt de l’activité ont licencié leurs salariés qui ont été aidés par l’État. Si le nombre de défaillances d’entreprises a été réduit en Europe et si le taux de chômage est resté relativement faible, le rebond a été moins rapide qu’aux États-Unis. Dès la fin des confinements, les États-Unis ont pu ainsi très revenir au plein emploi. En Europe, la productivité par tête est, depuis 2019, à la baisse quand elle progresse outre-Atlantique.

Échelle de 0 à 6, les valeurs augmentant avec le degré de rigueur de la réglementation

Cercle de l’Épargne : sources : OCDE, NATIXIS

Faiblesse de l’investissement

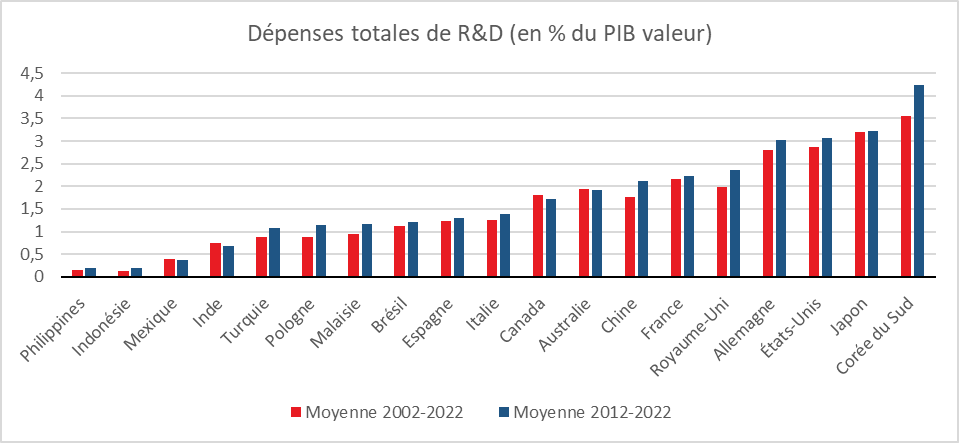

Le taux d’investissement dans les technologies de l’information et de la communication en 2023 s’élevait à 3,8 % du PIB aux États-Unis, contre 2,6 % en zone euro. Depuis 2002, ce taux a augmenté de 0,6 point de PIB aux États-Unis et de 0,3 point en zone euro. Les dépenses de Recherche-Développement sont passées de 2002 à 2023, de 2,5 à 3,5 % du PIB aux États-Unis et de 1,8 à 2,2 % du PIB en zone euro.

Le mouvement de déplacement de la production et des emplois vers les entreprises les plus sophistiquées est plus lent dans la zone euro qu’aux États-Unis. Dans ce contexte, l’écart de productivité par tête ne peut que s’accroître. Celle-ci a augmenté de 47 % aux États-Unis entre 2002 et 2023 contre seulement 9 % en zone euro. Sans rupture de la tendance en cours, la zone euro est menacée d’une réelle marginalisation.

États-Unis, toujours la course en tête

Avec la publication des résultats du premier trimestre, certains ont affirmé que les États-Unis s’étaient engagés dans un net ralentissement économiques quand d’autres estiment qu’il ne s’agirait que d’une contreperformance relative, par ailleurs passagère.

Au 1er trimestre, en rythme annuel, le PIB s’est accru de 1,6 % en rupture avec le résultat du dernier trimestre 2023 (+3,4 %). La croissance demeure néanmoins vive grâce à la progression du pouvoir d’achat, de l’emploi, de la productivité, de l’investissement et des exportations.

Progression de la masse salariale réelle

- Le pouvoir d’achat du salaire par tête, hors loyers imputés aux propriétaires de leurs logements (qui n’affecte pas le pouvoir d’achat), devrait augmenter de 2,3 % en 2024. La masse salariale est portée par les créations d’emplois qui restent élevées. Le nombre d’emplois devrait ainsi progresser cette année de plus de 0,5 %. Dans ce contexte, la masse salariale réelle aux États-Unis sera en hausse de 2,8 % en 2024.

Redressement du commerce mondial

La demande extérieure adressée aux États-Unis devrait augmenter malgré les tensions commerciales croissantes et l’appréciation du dollar. Après avoir contribué fortement négativement à la croissance des États-Unis au 1er trimestre 2024, une amélioration est attendue à la fin du premier semestre.

Hausse de l’investissement

Au 1er trimestre 2024, l’investissement des entreprise était en hausse assez marquée, un phénomène amené à s’amplifier. L’investissement en logement des ménages qui avait reculé en 2022 est en forte augmentation malgré les taux d’intérêt élevés. Les ménages se sont habitués à ces taux d’intérêt et puisent dans leur épargne pour acheter des logements. Une baisse des taux dans les prochaines semaines devrait accentuer cette tendance.

Politique budgétaire active

Le déficit public de 2023 a dépassé 7 % du PIB et a porté la croissance. En 2024, année électorale, aucun changement budgétaire n’est prévu. Les mesures d’assainissement ne sont pas attendues avant 2025.

Une croissance forte pour 2024

Avec une croissance de plus de 2,5 % en 2024, celle des États-Unis pourrait dépasser 2,5 % soit un niveau proche de celui de 2023. Les États-Unis profitent toujours de leur position d’exportateur de pétrole et de gaz liquéfié et de la confiance de la population dans l’avenir, confiance qui se traduit par un niveau élevé de consommation.

Quand l’investissement et l’épargne font le taux de croissance !

Le taux d’investissement des entreprises et des administrations publiques est un facteur important de la compétitivité d’un pays et de sa croissance à long terme. En règle générale, il y a un lien entre ce taux d’investissement et le taux d’épargne. Les États-Unis ont un taux d’investissement élevé, autour de 17 % du PIB en 2023, et un taux d’épargne relativement faible. A contrario, l’Allemagne a un taux d’investissement faible, 14 % du PIB et un taux d’épargne important, 30 % du PIB en 2023. Le Royaume-Uni est dans une situation assez proche. Le taux d’investissement était de 13 % du PIB en 2023 et son taux d’épargne de 16 %. Pour la France, les valeurs respectives sont 18 et 26 % ; pour le Japon 20 et 30 %, pour l’Italie, 14 et 21 % et pour l’Espagne 15 et 23 %. En Chine, le taux d’investissement est de 40 % et celui de l’épargne de 44 %. En règle générale, plus le taux d’épargne est élevé, plus le taux d’investissement l’est également. Les États-Unis et l’Allemagne font exception. Les États-Unis ont un faible taux d’épargne nationale mais ce dernier est compensé avec des entrées de capitaux qui leur permettent atteindre un taux d’investissement élevé. A l’inverse, l’Allemagne a un faible taux d’investissement malgré un fort taux d’épargne. L’Allemagne place son excès d’épargne à l’extérieur, notamment aux États-Unis.

Un pays cumulant faibles taux d’épargne et d’investissement se caractérise par une croissance potentielle réduite. Entre 2002 et 2022, le PIB s’est ainsi accru de 60 % aux États-Unis, de 35 % en Espagne, de 38 % au Royaume-Uni, de 28 % en France comme en Allemagne et de 8 % en Italie. L’Allemagne a décroché en termes de croissance depuis 2017 quand les États-Unis enregistrent un rebond de croissance depuis 2010 en lien avec une reprise de l’investissement. Le Royaume-Uni qui connaissait une croissance supérieure à la zone euro jusqu’en 2016 est, depuis, avec le Brexit, entré en stagnation. La chute de l’investissement a été assez marquée avec la réduction des entrées de capitaux extérieurs. En Asie, la Chine et l’Inde, pays à forts taux d’épargne et d’investissement, ont multiplié respectivement par 6 et 4 leur PIB ces vingt dernières années.

L’investissement n’explique pas à lui seul les écarts de croissance entre les États. Il convient de prendre en compte le montant des dépenses consacrées par chaque État à la recherche & développement.

Cercle de l’Épargne – données OCDE

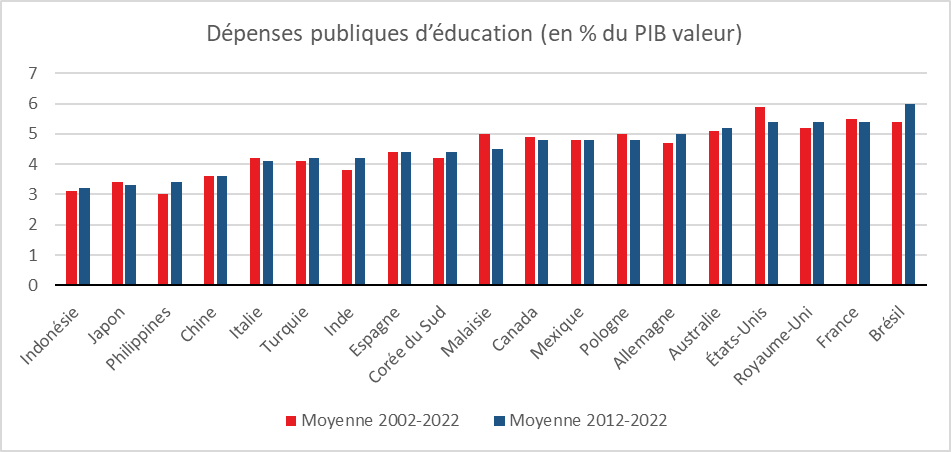

Les dépenses d’éducation peuvent être également prises en compte mais avec nuance. Ainsi, la France est un des pays de l’OCDE où le poids de ces dépenses au sein du PIB figure parmi les plus élevés sans pour autant en tirer profit. Selon les enquêtes PISA, la France se classe 26e.

La croissance d’un pays dépend de l’évolution de sa population active par rapport à la population totale. Quand la proportion d’actifs s’accroît, la probabilité d’avoir une croissance élevée est plus importante.

Pourquoi le prix des actifs augmente-il malgré des taux d’intérêt élevés ?

Logiquement, le prix des actifs risqués comme les actions, l’immobilier ou les obligations d’entreprise, augmentent quand les taux directeurs des banques centrales sont bas mais ils sont actuellement en hausse, à l’exception de l’immobilier.

Au début des années 2000 et surtout après la crise des subprimes en 2008/2009, les prix des actifs remontaient en lien avec la baisse des taux directeurs décidée par les banques centrales. La progression de l’indice « actions » S&P500 entre 2009 et 2023 est impressionnante et correspond à la période où les directeurs ont été abaissés à un niveau proche de zéro. L’indice S&P 500 a été ainsi connu une progression de 900 %. Pour l’indice européens Eurostoxx, le lien est également net. La Banque Centrale Européenne (BCE) a placé ces taux directeurs à zéro à compter 2015, ce qui a conduit à un doublement de l’indice. L’immobilier a connu le même mouvement avec une multiplication de son prix par plus de deux en zone euro et par plus de quatre aux États-Unis en lien avec les faibles taux d’intérêt.

La hausse des taux n’a pas réellement infléchi la valeur des actifs. Les taux d’intérêt sur les obligations d’État à 10 ans dépassent 3 % en zone euro et 4 % aux États-Unis mais cela n’a guère d’incidences sur l’allocation d’actifs. Les prix de l’immobilier ont faiblement baissé au regard des hausses enregistrées ces dernières années. Malgré des taux dépassant 6 % aux États-Unis pour les emprunts hypothécaires, les prix de l’immobilier sont en hausse. Les indices actions en zone euro comme aux États-Unis battent record sur record, et cela nonobstant le fait que les banques centrales n’ont pas commencé à baisser leurs taux qui restent à des niveaux inconnus depuis plus de quinze ans. Le lien entre prix des actifs financiers et immobiliers et cycle des taux d’intérêt semble ainsi être très différent de ce qu’il était dans le passé. Trois facteurs expliquent cette anomalie : l’abondance des liquidités, le caractère faussement restrictif des politiques monétaires et les bons résultats des entreprises.

L’abondance des liquidités

Les encaisses monétaires détenues par les agents économiques non bancaires sont extrêmement élevées en raison des politiques monétaires non-conventionnelles mises en œuvre ces quinze dernières années. Cette abondance nourrit la demande d’actifs financiers et immobiliers. De 2010 à 2023, la masse monétaire (numéraire, dépôts à vue, dépôts à terme, fonds monétaires) est passée de 14 000 à 29 000 milliards de dollars aux États-Unis et de 10 000 à 17 000 milliards d’euros en zone euro.

Une politique monétaire peu restrictive

Les taux d’intérêt réels (déflatés de l’inflation) sont restés faibles depuis 2022. Si la hausse des taux directeurs a été brutale, elle apparaît relativement mesurée au regard de la vague inflationniste. Les taux directeurs sont restés en phase avec le taux de croissance nominal des économies. En 2023, la politique monétaire apparaît plus restrictive en zone euro en raison du ralentissement marqué de l’économie.

Les bons résultats des entreprises

Malgré la hausse des coûts de production, les entreprises ont réussi, ces dernières années, à sauvegarder leurs marges bénéficiaires. Elles ont réussi à répercuter leurs hausses de coûts, notamment salariaux, sur le prix des produits et prestations finaux. Les bénéfices sont en progression, ce qui conduit à celle des indices boursiers.

Depuis plusieurs mois, les investisseurs anticipent la baisse des taux, ce qui favorise l’augmentation du prix des actifs mobiliers et immobiliers. Ces derniers prévoient que cette baisse provoquera une hausse rapide des valeurs permettant de dégager des importantes plus-values. Le risque est évidemment la constitution d’une bulle spéculative. Les banques centrales pourraient être tentées de diminuer de manière mesurée leurs taux pour éviter une hausse inconsidérée des actifs.