Le Coin de l’Epargne du 8 juin 2019

Le tableau financier de la semaine

| Résultats 7 juin 2019 | Évolutionhebdomadaire | Résultats 31 déc. 2018 | |

| CAC 40 | 5 364,05 | +3,00 % | 4 678,74 |

| Dow Jones | 25 983,94 | +4,71 % | 23 097,67 |

| Nasdaq | 7 742,10 | +3,88 % | 6 583,49 |

| Dax Allemand | 12 045,38 | +2,72 % | 10 558,96 |

| Footsie | 7 331,94 | +2,38 % | 6 733,97 |

| Euro Stoxx 50 | 3 378,38 | +2,99 % | 2 986,53 |

| Nikkei 225 | 20 884,71 | +1,38 % | 20 014,77 |

| Shanghai Composite | 2 827.80 | -2,45 % | 2493,89 |

| Taux de l’OAT France à 10 ans (19 heures) | 0,083 % | -0,126 pt | 0,708 % |

| Taux du Bund allemand à 10 ans (19 heures) | -0,259 % | -0,052 pt | 0,238 % |

| Taux du Trésor US à 10 ans (19 heures) | 2,076 % | -0,133 pt | 2,741 % |

| Cours de l’euro / dollar (19 heures) | 1,1339 | +1,53 % | 1,1447 |

| Cours de l’once d’or en dollars (19 heures) | 1 343,316 | 2,92 % | 1 279,100 |

| Cours du baril de pétrole Brent en dollars (19 heures) | 63,040 | +2,24 % | 52,973 |

L’emploi américain en berne, taux en baisse, actions en rebond

Les indices « actions » sont en forte hausse cette semaine non pas en raison d’une amélioration tangible de la situation économique mais du fait de la baisse des taux d’intérêt. Ces derniers sont en forte diminution tant en Europe qu’aux Etats-Unis où le taux de l’obligation d’Etat à 10 ans est revenu à presque 2 %. Il dépassait les 2,7 % à la fin de l’année dernière. Le taux de l’OAT est passé en-dessous de 0,1 %. En Europe, malgré un premier trimestre acceptable, l’Allemagne s’attend toujours à un fort ralentissement. La croissance ne serait que de 0,6 % en 2019 selon la Bundesbank qui, l’année dernière, prévoyait un taux de 1,6 %. La production industrielle a, par ailleurs, rechuté en avril avec un recul de 0,9 %. Les exportations se sont contractées de près de 4 % également en avril, ce qui constitue la plus forte baisse de ces quatre dernières années.

Cette évolution des marchés n’est pas sans lien avec la publication des résultats de l’emploi américain qui semble confirmer que l’économie américaine est en phase d’atterrissage. Selon les chiffres du Département du Travail, 75 000 emplois ont été créés au mois de mai quand les experts en attendaient entre 180 000 et 185 000. En passant sous le seuil des 100 000, les créations d’emplois pourraient ainsi être inférieures à l’augmentation de la population active. Le contexte économique complexe lié à la guerre commerciale que les Etats-Unis mènent sur plusieurs fronts a pu inciter les chefs d’entreprises à différer certaines créations d’emplois. Le secteur manufacturier, le plus exposé aux tensions commerciales avec la Chine et le Mexique, n’a créé que 3 000 emplois sur le mois, soit 2 000 de moins que prévu. Il en avait créé 4 000 en avril.

Le taux de chômage reste toutefois à son plus bas niveau depuis près de 50 ans, à 3,6 %. De son côté, le salaire horaire moyen n’a augmenté que de 0,2 % par rapport à avril. Sur un an, la hausse est de 3,1 %, soit encore moins que prévu. L’objectif d’un taux d’inflation à 2 % pourrait à nouveau s’éloigner. Dans ces conditions, un nombre croissant d’acteurs croit à une possible baisse des taux directeurs de la FED, soit lors de sa prochaine réunion ou au mois de juillet.

La BCE confirme le statu quo sur les taux

Lors de sa réunion, jeudi 6 juin, la BCE a, sans surprise, décidé de ne pas modifier ses taux directeurs. Le Conseil des gouverneurs a indiqué que les taux resteront à leurs niveaux actuels « au moins pendant le premier semestre de 2020 et, en tout cas, aussi longtemps que nécessaire pour assurer la poursuite de la convergence durable de l’inflation vers des niveaux inférieurs mais proches de 2 % à moyen terme ». Les commentateurs ne s’attendent pas dans les faits à une hausse avant le début 2021. Pour rappel, le taux d’intérêt des opérations principales de refinancement est à 0 %, le taux de facilité de prêt marginal à 0,25 % et le taux de la facilité de dépôt est négatif, à -0,40 %. Les banques sont prélevées de 0,4 % sur leurs liquidités placées en dépôt auprès de la BCE.

La BCE a précisé son nouveau programme de prêts aux banques annoncé en mars dernier. Lancés entre septembre prochain et mars 2021, ces prêts bénéficieront à chaque fois une échéance de deux ans. Chaque prêt serait accordé au taux « supérieur de 10 points de base » à la moyenne des taux appliqués lors d’opérations classiques de refinancement, actuellement à 0 %. Pour les banques contribuant fortement au financement de l’économie, ce taux pourra être abaissé jusqu’au taux d’intérêt moyen sur les dépôts majoré de 10 points de base, soit -0,30 %.

La BCE a également confirmé qu’elle réinvestirait « aussi longtemps qu’il le faudra » son stock de 2 600 milliards d’euros d’obligations acquises entre mars 2015 et décembre 2018. Cela signifie qu’elle poursuivra sa politique de soutien après le premier relèvement de ses taux, et ne diminuera pas son bilan dans les prochaines années.

Si la BCE a relevé sa prévision de croissance pour 2019 à 1,3 % (contre 1,2 %), elle a, à l’opposé, abaissé celle de 2020 à 1,4 % (contre 1,5 %).

L’inflation, l’arlésienne

Des taux d’intérêt historiquement bas dans les pays du cœur de la zone euro, le plein emploi dans un nombre croissant d’États membres, un plan de relance du pouvoir d’achat qui masque à peine son nom en France… Et pour autant, l’inflation reste aux abonnées absentes.

Pour le mois de mai, le taux d’inflation annuel de la zone euro a été, selon Eurostat, estimé à 1,2 % en mai 2019, contre 1,7 % en avril. S’agissant des principales composantes de l’inflation de la zone euro, l’énergie devrait connaître le taux annuel le plus élevé en mai (3,8 %, comparé à 5,3 % en avril), suivie de l’alimentation, alcool et tabac (1,6 %, comparé à 1,5 % en avril), des services (1,1 %, comparé à 1,9 % en avril) et des biens industriels hors énergie (0,3 %, comparé à 0,2 % en avril).

Pour les prochains mois, toute chose étant égale par ailleurs, l’inflation devrait poursuivre son ralentissement. Elle pourrait se situer entre 0,8 et 1 % au sein de la zone euro à l’entrée de l’automne.

L’inflation demeure faible en raison de la non-transmission des augmentations des prix sur les salaires. Les investisseurs n’anticipent pas de progression des prix. Cela se traduit notamment sur les taux d’intérêt à dix ans qui sont historiquement bas. La forte augmentation des masses monétaires en circulation du fait des politiques monétaires non conventionnelles mises en œuvre ces dernières années, ont eu peu d’effet sur les prix. Cet accroissement a été en partie thésaurisé en liaison avec le durcissement des contraintes de fonds propres imposées au secteur financier. Par ailleurs, l’augmentation de la masse monétaire s’est accompagnée d’une envolée de la valeur de certains actifs, immobiliers essentiellement mais sans effet de contamination sur les biens et sur les revenus.

Par ailleurs, en raison des capacités de production élevées, le prix des produits industriels est orienté à la baisse d’autant plus que la demande croît moins vite que prévu. La diminution de l’inflation constatée ces derniers mois est imputable à un recul du cours des produits énergétiques dont le pétrole. S’il se confirmait, le ralentissement potentiel de l’économie mondiale devrait peser sur la demande de pétrole et donc sur son cours.

Les taux des emprunts immobiliers toujours en baisse

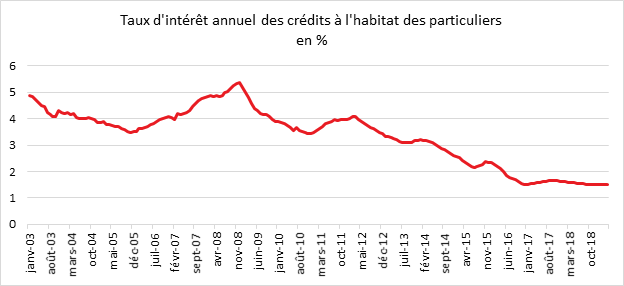

Au cours du mois de mai, le taux moyen des emprunts immobiliers a atteint 1,29 % (hors assurance et coût des sûretés). Ce taux est le plus bas jamais connu depuis plus de 75 ans. Le précédent record datait du mois de novembre 2016 (1,33 %). En mai, les taux étaient ainsi quatre fois plus faibles qu’au début des années 2000. Dans les années 90, les taux avaient atteint plus de 13 %. En étant inférieurs pour le douzième mois d’affilée, à l’inflation, les taux d’intérêt réels sont en territoire négatif. Dans les années d’après-guerre ou dans les années 1970, du fait de la forte inflation, des taux réels négatifs avaient été enregistrés mais avec des valeurs faciales bien plus élevées qu’aujourd’hui. Cette baisse du coût du crédit est compensée, en milieu urbain, par la hausse des prix immobiliers.

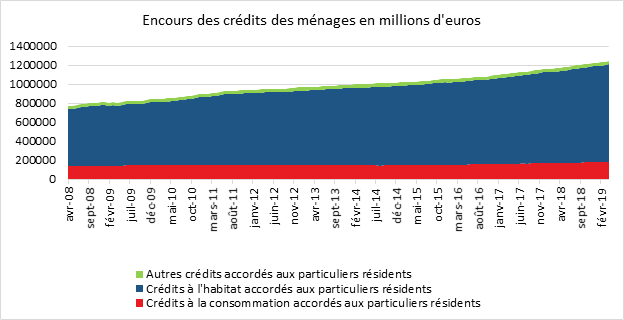

L’encours des crédits à l’habitat des ménages dépasse 1 000 milliards d’euros (1 026 milliards d’euros au mois d’avril 2019). Sur un an, la progression est de 6,2 %. Du fait de l’augmentation des prix immobiliers et la baisse des taux, la durée moyenne des prêts s’allonge, soit plus de 29 mois depuis début 2014.

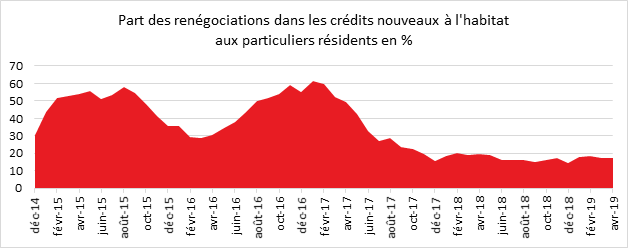

Les ménages ont profité de la baisse des taux d’intérêt pour renégocier leurs prêts. Les renégociations sont intervenues essentiellement entre 2015 et 2017.